Возврат аванса при УСН. Примеры

Больше материалов по теме «УСН» вы можете получить в системе КонсультантПлюс .

Сегодня многие коммерсанты при постановке на налоговый учет предприятия или регистрируясь в качестве индивидуальных предпринимателей, выбирают упрощенный режим налогообложения. Это неудивительно: именно эта система является наиболее простой и удобной для налоговых исчислений и выплат. Кроме того, благодаря широким возможностям, она в зависимости от ситуаций, позволяет различными путями оптимизировать налогообложение. Тем не менее, как и в любой другой налоговой системе, в ней существуют свои особенности и нюансы. Их необходимо обязательно изучать, прежде чем окончательно останавливаться на «упрощенке». И хотя все заранее предусмотреть невозможно, предварительный анализ УСН позволяет избежать в дальнейшем множества неприятных ситуаций и недоразумений.

Впрочем, как показывает практика, сложные моменты иногда все же случаются. Например, в тех довольно часто встречающихся случаях, когда заказчик выплатил аванс, но по каким-то причинам покупатель/потребитель услуг вынужден был его вернуть. Как поступить в этой ситуации, как вернуть аванс и правильно это действие оформить? Поговорим об этом подробнее.

Возврат аванса: основы

Опытные бухгалтеры хорошо знают, что при «упрощенке» процесс возврата аванса требует внимательного подхода и тщательного оформления. Нужно верно отразить все действия в соответствующих документах, а также указать данный факт в бухгалтерской и налоговой учетности. В дальнейшем это будет способствовать правильному высчитыванию единого налога.

Но, начнем по порядку. Первым делом определяемся с тем что такое есть аванс или, говоря иначе, задаток.

В налоговом учете аванс считается доходом.

А раз так, то в соответствии с Налоговым кодексом РФ, его не нужно вписывать в базу по налогам, только если субъект налогообложения, то есть предприятие или индивидуальным предприниматель использует при учете доходов и расходов метод начисления.

При кассовом методе исчисления аванс можно включать в доходы только в период его непосредственного получения. Чтобы предприятие или организация могли воспользоваться правом на снижение налоговой базы в тот период, когда был осуществлен возврат аванса, им нужно иметь следующие документы:

- оригинал банковской выписки, однозначно подтверждающей факт перечисления финансовых средств;

- документ, о том, что договор о доставке товаров или оказании услуг, в рамках которого был получен аванс, расторгнут;

- информацию из книги доходов и расходов о платежном поручении, где в строчке «назначение платежа» должно быть написано, что задаток возвращен контрагенту с обязательным указанием номера договора, послужившим обоснованием для получения аванса.

Рассмотрим варианты возврата предоплаты в разных ситуациях, в зависимости от тех налоговых периодов когда они были получены и возвращены.

Пример 1. Аванс и возврат в течение одного отчетного месяца

25 февраля 2014 г. компания «Столы и стулья», в нашем случае Исполнитель, заключила с организацией «Шторы и портьеры», то есть Заказчиком, договор на продажу неких товаров при условии внесения 100% задатка.

23 марта фирме «Столы и стулья» «Шторы и портьеры» перечислили полагающуюся предоплату в размере 70 тыс.руб. Как и полагается, она была учтена в налоговой базе как доход за первый квартал. Но 29 марта фирма «Столы и стулья» вынуждены были вернуть данный задаток, поскольку по взаимному соглашению сторон, договор был расторгнут.

Теперь бухгалтер компании «Столы и стулья» должен отразить данный факт в книге доходов и расходов. В 1 раздел книги, в 4 графу он должен внести сумму возвращенной предоплату с минусовым значением.

Поскольку вся эта операция произошла в одном квартале, то есть в одном налоговом периоде, то на размер авансового платежа, она не влияет никаким образом. А раз так, то и налог в государственную казну с этой предоплаты платить не нужно.

Пример 2. Аванс и возврат в разных кварталах

Несколько сложнее обстоит дело, если возврат предоплаты происходит в разных кварталах. Рассмотрим ситуацию все с теми же вышеназванными компаниями, но только немного поменяем условия.

Предположим, что сделка опять же была заключена 23 февраля, 23 марта деньги были перечислены, но вот в силу обстоятельств договор был расторгнут 17 апреля, а возврат аванса произошел 24 апреля.

Таким образом, если «Столы и стулья» увидели на своих счетах предоплату в марте, но в апреле уже его вернули, то доходы за апрель должны быть уменьшены на размер суммы данного возвращенного задатка. Кстати говоря, пересчитывать налоговую базу за первый квартал в этом случае не надо.

Поскольку все операции по получению и возвращению средств происходят в разных налоговых периодах, фирме надо будет выплатить в казну авансовых платеж с проплаченного ранее задатка. Правда, потом это все можно будет компенсировать, снизив во втором квартале полученные доходы на сумму предоплаты.

Пример 3. Аванс и возврат с разницей отчётного периода год

Все те же самые действующие лица. Только теперь «Столы и стулья» возвращают задаток в еще более позднем налоговом периоде – 19 января 2015 г. Здесь порядок действий будет тот же самый, что и во втором примере, однако «Столы и стулья» размер предоплаты, возвращенной «Шторам и портьерам» должны исключить из состава доходов, полученных в первом квартале 2015 года. Однако, если доход в данном налоговом периоде невелик или его совсем нет, то значит и учесть возврат никак не получится.

Вопрос-ответ: надо ли подавать «уточненку»

Как гласит закон, если предприниматель или организация использует в своем налогообложении упрощенный режим, то при возврате сумм, которые раньше были оплачены как задаток по какой-либо сделке, на их размер должно быть сделано уменьшение доходов в соответствующем налоговом периоде.

В книге учета доходов и расходов, где в обязательно порядке должна быть отражена данная операция, показывать аванс необходимо со знаком минус (1 раздел, 4 графа). Если все сделать по вышеприведенному порядку, то сдавать уточненную декларацию в налоговую инспекцию будет не нужно.

Но! В некоторых случаях могут возникнуть проблемы. В частности тогда, когда в период возврата задатка у ИП или организации доход оказался ниже, чем возвращаемая предоплата или вовсе не было никаких доходов. В этом случае появляется отрицательная база для исчисления «упрощенки», что всегда вызывает подозрения у представителей налоговых органов.

Внимание! Если возникла именно такая ситуация, в качестве аргумента в пользу честного налогоисчисления следует иметь ввиду решение ФАС Северо-Кавказского округа под № А53-24985/2010 от 9.09. 2011 г. В нем судьи как раз и вынесли постановление, что законодатель никак не ограничивает и не запрещает предприятиям и организациям, находящимся на «упрощенке», подавать декларацию в налоговые службы с данными о возврате налоговых сумм в том случае, если размер задатка в предыдущем периоде и возвращенный в настоящем, превышает размер доходов по текущему налоговому периоду.

Таким образом, если компании-партнеры, после заключения договора по сделке по каким-либо причинам разрывают его, но одна фирма уже выплатила аванс другой, то к делу возвращения задатка следует подходить очень внимательно. Хорошо, если дело происходит в одном квартале, но если вдруг операция растянулась на несколько налоговых периодов, то при возврате нюанса нужно учитывать сразу целый ряд особенностей. И если вдруг возникает какое-либо непонимание, лучше не действовать наобум, а обратиться за разъяснениями к более опытным бухгалтерам или специалистам налоговой службы.

Три мифа о возврате лизинговых платежей

Не все компании, которые занимаются коммерческой деятельностью, бывают успешными. Сделки, не приносящие финансовой прибыли, не редки, учитывая нестабильную экономическую ситуацию. Поэтому некоторые компании испытывают финансовые трудности.

Такая ситуация приводит к невыполнению взятых на себя обязательств перед лизинговыми компаниями или банками, что заканчивается расторжением договора лизинга. Если кредитная сфера имеет конкретные и ясные правила, которые регулируют отношения между участниками, то во взаимоотношениях с лизинговыми компаниями не все так просто. Во многих случаях, чтобы защитить свои интересы лизингополучателю приходится обращаться в суд.

Рассмотрим пример:

Юридическому лицу или индивидуальному предпринимателю понадобился для развития бизнеса парк автомобилей или дорогостоящий станок для производства картона.

Лизинговая компания профинансировала необходимую покупку предмета лизинга. Все остались довольны. Но через некоторое время у лизингополучателя из-за экономического кризиса в стране начались проблемы с финансами, и он перестал выплачивать лизинговые платежи лизингодателю за владение и пользование имуществом.

Пропустив подряд несколько ежемесячных платежей, лизингополучатель остался без предметов лизинга. Лизинговая компания изъяла их у клиента. В свою очередь возмущенный лизингополучатель захотел вернуть себе все деньги, которые он выплатил лизинговой компании. Это нормальное желание, но давайте, наконец, разберемся, так ли это просто?

Существует три мифа, в которые верят лизингополучатели и которые не дают реально взглянуть на сложившуюся ситуацию.

Миф первый: лизинг равноценен аренде

Каждому лизингополучателю хорошо бы перед началом лизинговых отношений изучить лизинг с разных точек зрения.

С формально-правовой стороны лизинг представляет собой разновидность аренды. Например, такой подход позволяет реализовать ускоренную амортизацию и другие бухгалтерские расчеты (зачет лизинговых платежей на себестоимость).

Если рассматривать лизинг с точки зрения существа правоотношений, то данную процедуру нельзя отнести к разновидности аренды. Особенно это проявляется при финансовом (выкупном) лизинге: лизинговая компания приобретает имущество, затем передает его в пользование клиенту, за что получает доход (прибыль). В свою очередь клиент (лизингополучатель), привлекает финансирование со стороны лизинговой компании для покупки имущества и возвращает его постепенно с процентами.

Реальность

Желание вернуть оплаченные платежи по договору лизинга, представляя этот вопрос, как осуществление арендной платы, в действительности может привести к проигрышу лизингополучателя. Та же ситуация происходит, если клиент (лизингополучатель) пытается вернуть лизинговые платежи на основании перерасчета амортизации.

Второй миф: лизинговая компания не вправе забирать имущество без разрешения суда

Некоторые юридические лица или ИП, думают, что лизингодатель не вправе изымать предмет лизинга без одобрения суда. Возврат имущества должен проходить только через суд.

Реальность

Лизингодатель может самостоятельно без судебного разбирательства расторгнуть договор и изъять предмет лизинга.

Когда такое возможно? Такое возможно, когда лизингополучатель нарушил обязательства, которые прописаны в договоре лизинга. Как правило, первой причиной расторжения договора в одностороннем порядке и изъятия предмета лизинга считается просрочка оплаты лизинговых платежей. Если лизингополучатель перестал платить за пользование имуществом, то доказать незаконность изъятия предмета лизинга будет сложно.

Миф третий: возможность вернуть аванс, который вносился по договору лизинга

Некоторое время назад судебные инстанции практиковали такой подход и возвращали авансовые платежи. Суды рассматривали договор лизинга, как смешанный с договором аренды и договором купли-продажи. Ввиду того, что договор расторгался: заканчивалась аренда, и покупка предмета лизинга не состоялась, суды считали, что законно вернуть аванс лизингополучателю. В некоторых ситуациях возвращалась только часть.

Реальность

Сегодня оценка процедуры лизинга поменялась и теперь лизинговый договор не рассматривается как смешанный с договором купли-продажи и аренды. Поэтому требование лизингополучателей вернуть авансовые платежи судами даже не рассматривается. На практике эти средства не возвращаются.

Подводим итог

Лизинг в России имеет непростую юридическую основу. Разбирательства между лизинговой компанией и лизингополучателем суды оценивают по-разному. Многое зависит от того, насколько детально составлен договор лизинга, четко прописаны его условия и ответственность каждой стороны.

Какими способами можно вернуть уплаченные деньги? Пошаговая инструкция по возврату предоплаты

При желании приобрести определенный товар или услугу покупатель нередко соглашается на одно из условий продавца: уплатить определенную сумму, часть его стоимости или полную стоимость, называемой предоплатой (залогом). Но нередко по ряду причин покупатель принимает решение отказаться от приобретения товара, за который уже уплачена часть денежных средств.

В таком случае возникает вопрос: возможно ли вернуть уплаченную предоплату и как это сделать?

Разновидности предоплаты

От условий заключенного договора предоставления услуг или купли-продажи товара зависят виды предоплаты, которых выделяют три:

- оформление договора, действующего на протяжении определенного времени, в течение которого частями вносится сумма;

- внесение части от суммы (определенный процент от цены);

- оплата полной стоимости (при этом покупатель ввиду определенных обстоятельств может забрать товар или услугу у продавца через некоторое время).

Покупатель вправе требовать возврата уплаченного аванса, если он решил отказаться от приобретения товара или услуги. Продавец не вправе отказать в возврате аванса, при этом обязан сделать это в сроки, установленные законодательством РФ.

Можно ли вернуть предоплату?

По требованию покупателя продавец обязан вернуть внесенную предоплату в полном объеме – это прописано в Законе по защите прав потребителей РФ. Возврат уплаченных денежных средств возможен, если в заключенном договоре не было прописано условие о невозврате залога.

Возврат осуществляется двумя способами:

- составление и подача заявления на возврат залога (предоплаты);

- расторжение заключенного договора купли-продажи или договора оказания услуг.

Чаще всего покупатель требует возврата уплаченной суммы при явных нарушениях со стороны продавца, а именно:

- предоставления товара или услуги;

- предоставление покупателю другого товара, не соответствующего тому, за который был внесен залог;

- представленный товар не соответствует качеству.

Как показывает практика, подавляющее большинство продавцов удовлетворяет претензии, предъявляемые покупателями, так как дорожат своей репутацией. Поэтому проблем с возвратом уплаченной суммы предоплаты обычно не возникает.

Когда вернуть предоплату не получится?

В ряде случаев вернуть уплаченные деньги невозможно. К таким относится следующее:

- заказ услуги. В данном случае предоплата удерживается на погашение затрат компании (оплата работы сотрудников, приобретение инструментов и материалов, транспортировка);

- заказ товара с доставкой из магазина. В данном случае также удерживается предоплата в счет погашения затрат транспортировки, а также оплаты работы сотрудников, производивших транспортировку. Об этом покупатель должен быть предупрежден заранее сотрудниками торговой точки;

- при наличии пункта невозврата предоплаты в договоре. Если заключается договор на предоставление услуг или купли-продажи товара, то в договоре может быть прописан пункт, по которому уплаченный залог остается у продавца, если покупатель отказывается приобретать товар или услугу.

Во всех остальных случаях покупатель вправе требовать возврата собственных денежных средств, оставленных в качестве аванса продавцу.

Как вернуть предоплату?

Для того чтобы вернуть средства, внесенные в качестве аванса за товар или услугу, покупателю следует выполнить следующий порядок действий:

- Проштудировать заключенный договор купли-продажи (договор на оказание услуг). В договоре не должно быть пункта «Удержание внесенной предоплаты в случае отказа покупателя от товара или услуги».

- Связаться с продавцом одним из удобных способов (по телефону, через интернет или при личном визите) и сообщить ему о своем отказе. При этом следует сообщить конкретную причину отказа.

- Написать заявление на возврат денежных средств, если такая процедура предусмотрена.

- Подождать в течение 10 суток, пока продавец примет решение.

- Получить денежные средства одним из удобных способов, указанным в заявлении на возврат.

В случае если продавец не идет на уступки или попросту игнорирует обращение, следует действовать следующим образом:

- Составление претензии (в 2 экземплярах). В документе обязательно должен быть указан факт обращения к продавцу с заявлением о возврате.

- Вручить претензию лично сотруднику торговой фирмы. При этом претензия должна быть зарегистрирована данным сотрудником как входящий документ. Также претензию можно отправить заказным письмом с уведомлением о вручении.

- Ожидать в течение 10 дней с момента регистрации заявки или ее вручения почтальоном. По истечении установленного времени (10 суток), если продавец игнорирует поданную претензию, то выход один – это обращение в суд.

Обычно торговые точки идут на контакт с покупателями и возвращают уплаченную предоплату, так как суды, как правило, становятся на сторону покупателей и обязывают продавцов не только вернуть деньги покупателю, но и возместить ему моральный ущерб, а также издержки на судебный процесс.

При его отсутствии (при словесной договоренности между продавцом и покупателем) вернуть уплаченную сумму будет проблематично и, скорее всего, невозможно.

Порядок составления претензии на возврат предоплаты

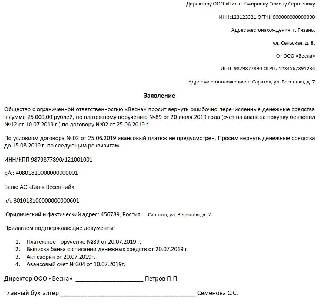

Претензия на возврат денежных средств составляется в произвольной форме, но обязательно должна содержать в себе следующую информацию.

- Личные данные продавца товара или услуги (реквизиты компании, ФИО руководителя или иного должностного лица, на чье имя подается документ).

- Личные данные покупателя (ФИО, адрес проживания, контактный телефон).

- Место (населенный пункт) и дата составления претензии.

- Ниже шапки по центру пишется слово «Претензия».

- В тексте указывается основная информация о приобретении товара или услуги (место, стоимость, дата заключения договора).

- Указывается причина, по которой покупатель отказывается от товара или услуги.

- Прописывается размер средств, которые продавец должен вернуть, и срок, в течении которого торговая точка должна ответить на данную претензию (30 дней на основании ФЗ №59 «О порядке рассмотрения обращения граждан РФ» от 02 мая 2006 г.).

- Контактные данные для получения ответа (почтовый или электронный адрес, телефон или факс).

- Указать способ получения денежных средств: наличными или безналичным расчетом (номер счета в банке).

- Уведомление продавца о том, что в случае бездействия будет подан иск в суд.

- Указывается список документов, прилагаемых к претензии (копия договора купли-продажи, чек на оплату, ранее поданное заявление на возврат и т. д.).

В конце претензии проставляется подпись обращающегося лица с расшифровкой.

Закрывающие чеки

Согласно изменениям в 54-ФЗ, с 1 июля 2019 года необходимо формировать кассовые чеки для зачёта, а также возврата оплаты (предоплаты). Если клиент получает товар или услугу не в момент оплаты, требуется сформировать два чека: первый – в момент оплаты, второй – при отгрузке товара или выполнения услуги.

Разбираемся, в каком порядке формируются чеки на аванс и зачёт предоплаты, а также чеки, которые закрывают данные по расчёту.

Как работать с авансами и предоплатами

Согласно табл. 28 приложения № 2 к приказу ФНС № ММВ-7-20/229@, существует несколько вариантов предоплаты с соответствующими признаками способа расчёта:

предоплата 100% – полная предварительная оплата, которая осуществляется клиентом до получения товара (оказания услуги);

предоплата – частичная предварительная оплата, которая осуществляется клиентом до получения товара (оказания услуги);

аванс – предоплата в случаях, когда заранее нельзя определить перечень товаров/работ/услуг.

Полный расчёт происходит при полной оплате (также с учётом аванса и предоплаты) в момент получения клиентом товара/услуги.

Таким образом, при поступлении предоплаты или аванса пользователь ККТ формирует чек с одним из трёх соответствующих признаков способа расчёта («Предоплата 100%», «Предоплата» или «Аванс»). При отгрузке товара или выполнении услуги – закрывающий чек с признаком способа расчёта «Полный расчёт». Последний признак не обязательно указывать в печатной форме чека, выдаваемого при отгрузке.

Если клиент сначала внёс предоплату, а на оставшуюся сумму продавец предоставил заём, нужно пробить как минимум три чека (письмо ФНС от 20.02.2019 № ЕД-4-20/2929). Они формируются с такими признаками:

«ЧАСТИЧНЫЙ РАСЧЁТ И КРЕДИТ» – в случае частичной оплаты с передачей товара и его последующей оплатой в кредит;

«ПЕРЕДАЧА В КРЕДИТ» – при передаче товара без его оплаты с последующей оплатой в кредит;

«ОПЛАТА КРЕДИТА» – при оплате товара после его передачи.

При последней оплате кредита формируется чек, который закрывает данные о расчёте.

Расходы по доставке товара могут быть включены в предоплату. Либо покупатель организует доставку своими силами, если берёт эти расходы на себя.

Если покупатель хочет вернуть предоплату или аванс, продавцу нужно пробить кассовый чек с признаком расчёта «Возврат прихода». При возврате предоплаты или аванса клиенту нужно составить заявление, в котором должны быть указаны его ФИО, данные паспорта и причина возврата.

Когда и кто формирует чеки на зачёт предоплаты и при отгрузке

Клиент переводит деньги на расчётный счёт поставщика

В данном случае зачисление необходимой суммы происходит не сразу, а спустя некоторое время. Поэтому при внесении предоплаты возникают вопросы: когда необходимо сформировать чек на аванс? Когда деньги переведены или когда они поступили его на счёт продавца?

Согласно п. 5.4 ст. 1.2 54-ФЗ, при безналичных расчётах кассовый чек можно формировать не позднее рабочего дня, следующего за днём расчётов, но не позднее момента передачи товара. Поставщик может узнать о поступлении аванса из банковской выписки, которая доступна для просмотра на следующий день после зачисления денег на счёт. Таким образом он идентифицирует клиента с его заказом и сможет сформировать чек. Данные действия не нарушают требования закона.

Продавец передаёт товар курьерской службе для доставки покупателю

Чек на предоплату в данной ситуации формирует поставщик. Однако возникает вопрос: кто обязан пробить чек на отгрузку – продавец или курьер?

Оформление чека на передачу товара является обязанностью курьерской службы, так как ККТ обязано использовать лицо, осуществляющее расчёты с покупателем (п. 1 ст. 4.3 54-ФЗ). Поскольку передача заказа в зачёт предоплаты относится к расчётам и этим занимается курьер, пробить кассовый чек должен именно он.

Однако, чаще всего, закрывающий чек формирует продавец при передаче товара курьеру. Затем его либо направляют клиенту в электронной форме, либо передают через курьера в бумажном виде.

Чеки на аванс и предоплату: в чём разница

Продавец передаёт покупателю два чека, если тот платит заранее, до фактического получения товара. В таком случае первый чек выдаётся, когда клиент вносит предоплату, а второй чек — когда он получает товар.

Между предоплатой и авансом есть разница, соответственно чеки на аванс и предоплату также различаются. Авансом признают передачу денег до фактического получения товара или услуги. Предоплата может быть частичной или полной, она также, как аванс, вносится до выдачи товара или получения услуги.

Продавец указывает признак «Аванс» в чеке, если клиент ещё не до конца определился с выбором товара или услуги. Признак предмета расчёт в таком случае не указывается.

«Предоплата» же назначается в том случае, когда покупатель точно знает, какой товар приобретает или какой услугой собирается воспользоваться. В чеке при этом указывается точное название приобретаемого товара либо услуги.

Как оформить чек на зачёт аванса или предоплаты: пример чека

Оформление чека на аванс или предоплату практически идентично, за исключением того, какой признак указывается. Продавец пробивает первый чек в тот момент, когда покупатель передаёт ему деньги: либо часть, либо полную сумму (при предоплате 100%).

Второй чек выдаётся при фактическом получении товара или услуги клиентом. При этом он указывает признак «полный расчёт». В сумме должно быть указано, что был внесён аванс или предварительная оплата.

Важно: наименование товара или услуги обязательно должно присутствовать во втором чеке, даже если в первом оно не указывалось (потому что был внесён аванс).

Когда используется один чек на все авансы

В некоторых случаях как организации, так индивидуальные предприниматели могут не пробивать чек по каждой предварительной оплате или авансу. Они могут воспользоваться послаблением — пробивать один чек на все авансы. Но так делать могут только налогоплательщики ограниченного круга видов деятельности:

проведение культурно-массовых мероприятий;

перевозка пассажиров, багажа, грузов и грузобагажа;

предоставление услуги связи;

предоставление электронных услуг, перечисленных в ст. 174.2 НК РФ;

услуги управляющих и ресурсоснабжающих организации;

оказание услуг охраны и систем обеспечения безопасности;

услуги образовательных организаций.

Один чек на все авансы оформляют по окончании расчётного периода, в течение которого она и принимали эти авансы. После окончания расчётного периода у организации есть ещё 10 дней на то, чтобы успеть оформить чек.

Зачёт аванса за покупки в интернете

Если оплата совершается в безналичной форме через интернет, то продавец не обязан оформлять бумажный чек. Он отправляет клиенту копию фискального документа, например, на электронную почту.

Для передачи фискальных данных в соответствии с новым порядком применения контрольно-кассовой техники подходит онлайн-сервис «Астрал.ОФД». Кроме того, сервис предоставляет дополнительные функции, такие как мониторинг торговых точек, аналитика фискальных данных и отправка чеков по SMS и на электронную почту.

Как написать поставщику письмо на возврат денежных средств

Письмо на возврат денежных средств — это письменное обращение к партнеру. Его направляют контрагенты, обнаружившие ошибки при перечислении средств и желающие получить деньги назад.

В жизни хозяйствующего субъекта складываются ситуации, при которых необходимо вернуть денежные средства, ранее перечисленные поставщику. Рассмотрим отражение операций в бухгалтерском учете и юридические нюансы при возвращении денежных средств.

Как получить деньги назад

Возможны различные причины, вследствие которых необходимо вернуть деньги, например:

- излишнее перечисление денежные средства;

- ошибочное перечисление;

- расторжение или изменение условий договора.

Чтобы вернуть деньги при переплате или получить их назад в связи с возвратом некачественного товара, необходимо направить требование поставщику. Это может быть письмо на возврат денежных средств в связи с отказом от товара или в связи с ошибкой при перечислении средств.

Как составить требование

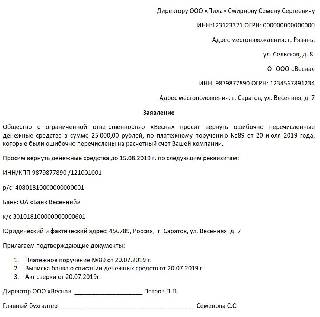

Унифицированной формы такого письма не существует. Заявление на возврат денежных средств составляется в свободной форме, на фирменном бланке, в котором указывают:

- банковские реквизиты, куда поступят излишне перечисленные денежные средства;

- основания, по которым были неверно переведены деньги или произошла переплата;

- реквизиты операции: договор, платежное поручение, сумма;

- ожидаемый срок поступления денег;

- подпись и расшифровку ФИО ответственного лица — руководителя организации.

Шаблон заявления

Заявление при переплате

Заявление на возвращение аванса

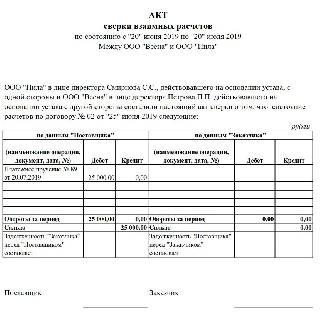

В целях устранения разногласий с поставщиком рекомендуем к письму приложить акт сверки расчетов.

Образец акта сверки

При составлении требования и акта сверки обязательно сделайте ссылку на договор.

Если товар некачественный

Если покупатель выявил недостатки оплаченного товара, он направляет поставщику претензию и акт возврата товара (или акт о выявленных недостатках), возврат оформляет с помощью накладной. Брак, замеченный при приемке товара, оформляйте с помощью унифицированной формы ТОРГ-2.

Отражение операций в учете

Рассмотрим порядок отражения операций на счетах бухгалтерского учета со стороны всех участников сделки:

Излишне перечислен аванс

Дт 51 Кт 62 — поступил аванс;

Дт 51 Кт 76/2 — излишне полученная сумма.

Дт 60 Кт 51 — перечислена предоплата;

Дт 76/2 Кт 51 — излишне перечисленная сумма.

Дт 51 Кт 76/2 — ошибочно полученная сумма.

Дт 76/2 Кт 51 — ошибочно перечисленная сумма.

Расторжение или изменение условий договора

Дт 51 Кт 62 — поступила предоплата.

Дт 60 Кт 51 — перечислен аванс.

При возвращении ошибочных платежей совершаются обратные бухгалтерские записи.

Нюансы учета при УСНО

Нередко у поставщика возникают разногласия с налоговыми органами о налогообложении излишних поступлений. Дело в том, что налоговая база формируется по факту оплаты, т. е. на момент поступления денег возникает доход.

При ошибочном или излишнем перечислении платежей полученные суммы не учитываются при формировании налогооблагаемого дохода (п. 1 ст. 346.15 НК РФ). До выяснения обстоятельств данные средства не попадают под определение доходов от реализации или внереализационных доходов (ст. 249, 250 НК РФ).

Сказанное выше не относится к авансам, возвращаемым вследствие расторжения или изменения условий договора. На момент поступления предоплаты у налогоплательщика возникает обязанность в увеличении дохода. При взыскании полученных от покупателей авансов на возвращаемую сумму уменьшаются доходы того периода, в котором возвращены денежные средства (п. 1 ст. 346.17 НК РФ).

Срок возврата платежей

Ошибочно или излишне перечисленные платежи возвращаются в течение семи дней со дня предъявления кредитором требования о его исполнении (п. 2 ст. 314 ГК РФ).

В случаях неправомерного удержания денежных средств и уклонения от их взыскания на сумму долга начисляются проценты в соответствии с нормами, изложенными в п.1 ст. 395 ГК РФ и п. 5 Обзора практики рассмотрения споров, связанных с применением норм о неосновательном обогащении (Инф. письмо ВАС РФ №49 от 11.01.2000).

Аналогичные обращения по начислению процентов применяются при расторжении договора поставки товаров (п. 3 – 4 ст. 487 ГК РФ).

Чтобы избежать выплаты процентов за пользование чужими деньгами, обратите внимание на дату документа и не позднее семи дней исполните обязательства.

Иная юридическая ситуация складывается в случае возвращения аванса при расторжении или изменении договора подряда. Организация, получившая предоплату, приступила к выполнению работ. В этом случае подрядчик обязан доказать, что на момент получения уведомления о расторжении договора часть его уже выполнена. При выполнении этого условия подрядчик удерживает часть установленной цены пропорционально части работы, выполненной до получения извещения об отказе заказчика от исполнения договора, и возмещает убытки, причиненные прекращением договора подряда (ст. 717 ГК РФ).

Хранение документации

Вся служебная переписка хранится не менее 5 лет, не являются исключением и письма на возвращение денег.

Если хозяйственная деятельность ведется активно и переписка объемная, используйте журнал регистрации входящих и исходящих писем, утвердив его форму в учетной политике и включив в должностные обязанности ответственного лица обязанность вести журнал учета корреспонденции.