Удовлетворение требования потребителя в суде не освобождает от уплаты «потребительского» штрафа

В Определении № 19-КГ20-6 Верховный Суд рассмотрел вопрос о том, при каких условиях допустимо не взыскивать с исполнителя штраф за неудовлетворение требований потребителя в добровольном порядке.

Краевой суд существенно снизил сумму «потребительского» штрафа

В сентябре 2014 г. и январе 2015 г. Вячеслав Фадеев при заключении кредитных договоров со Сбербанком застраховал в СК «Сбербанк страхование жизни» свою жизнь и здоровье на общую сумму 930 тыс. руб. (именно столько составила заложенность по указанным кредитам). Страхование охватывало в том числе имущественные интересы, связанные с причинением вреда жизни и здоровью мужчины.

В апреле 2017 г. Вячеслав Фадеев умер. Его дочь и единственная наследница Лидия Фадеева не смогла получить страховую выплату во внесудебном порядке, поэтому подала иск в Промышленный районный суд г. Ставрополя. В ходе рассмотрения дела за несколько дней до вынесения решения страховая компания перечислила денежные средства в счет погашения задолженности Вячеслава Фадеева по кредитным договорам.

Первая инстанция удовлетворила требования истца частично, снизив суммы неустойки и компенсации морального вреда. В резолютивной части суд указал на взыскание страхового возмещения, отметив, что в этой части решение не подлежит принудительному исполнению из-за «добровольного исполнения» ответчиком. Дополнительно истцу был присужден штраф за неудовлетворение требования потребителя в добровольном порядке. Суд определил размер штрафа на основании закона как 50% от взысканной суммы, однако тут же снизил его почти вдвое, признав несоразмерным.

Ответчик обжаловал решение в апелляционную инстанцию. По мнению страховой компании, ее необоснованно привлекли к гражданско-правовой ответственности в виде штрафа, неустойки и компенсации морального вреда. Изменяя решение в части размера штрафа, взысканного на основании п. 6 ст. 13 Закона о защите прав потребителей, Ставропольский краевой суд указал, что расчет должен производиться от суммы, присужденной в пользу потребителя, т.е. в данном случае от неустойки и компенсации морального вреда (без учета выплаченного до разрешения спора по существу страхового возмещения).

Истец не смог добиться пересмотра дела в первой кассации, поэтому подал жалобу в Судебную коллегию по гражданским делам Верховного Суда.

ВС рассчитал штраф по-другому

Изучив положения п. 6 ст. 13 Закона о защите прав потребителей и п. 46, 47 Постановления Пленума ВС от 28 июня 2012 г. № 17 «О рассмотрении судами гражданских дел по спорам о защите прав потребителей», Суд пришел к выводу, что штраф за неудовлетворение требования потребителя в добровольном порядке не взыскивается с исполнителя услуги при удовлетворении им требований потребителя после принятия иска к производству, только если истец отказался от иска, а суд прекратил производство по делу. «Если отказ истца от иска заявлен не был, то в пользу потребителя подлежит взысканию предусмотренный Законом о защите прав потребителей штраф, исчисляемый от всей присужденной судом суммы», – подчеркнул ВС.

В данном случае производство в связи с отказом от иска не прекращалось. «Само по себе наличие судебного спора о страховом возмещении указывает на несоблюдение страховщиком добровольного порядка удовлетворения требований потребителя, в связи с чем перечисление денежных средств на счет выгодоприобретателя в период рассмотрения спора в суде при условии, что истец не отказался от иска, не является основанием для освобождения страховщика от ответственности в виде штрафа за ненадлежащее исполнение обязательств», – полагает Судебная коллегия.

Верховный Суд заметил, что апелляционная инстанция, исчислив штраф из размера взысканной неустойки и компенсации морального вреда, не объяснила, почему взысканные, но не приведенные к принудительному исполнению суммы не подлежат учету. Указанный недостаток Ставропольскому краевому суду предстоит исключить при новом рассмотрении дела.

Эксперты прокомментировали позицию ВС

По мнению адвоката АП Калужской области Дмитрия Кияшко, ВС исправил грубую ошибку судебной коллегии, которая «от привычки к самоуправству» совсем позабыла о праве. «С точки зрения процесса нарушение тривиальное – отсутствует мотивировка. Нарушение материального права тоже налицо – штраф взыскивается от присужденных сумм за нарушение их своевременной выплаты. Судебная коллегия своим апелляционным определением фактически простила ответчику такое нарушение», – пояснил эксперт.

Партнер АБ «FORTIS» Дмитрий Павлов также считает, что права истца были изначально нарушены из-за несоблюдения ответчиком сроков выплаты страхового возмещения. «Именно от волеизъявления истца в виде отказа от иска зависит взыскание штрафа с ответчика, так как законодательством предусмотрено взыскание штрафа и без заявления такого требования со стороны истца», – подчеркнул он.

Адвокат уверен, что вывод апелляционной инстанции об исчислении взыскиваемого штрафа без учета суммы страхового возмещения, выплаченной ответчиком в период рассмотрения спора, нельзя признать правильным: «Суд первой инстанции взыскал в пользу истца страховое возмещение. При этом оно не должно обращаться к принудительному исполнению из-за добровольного исполнения этого же требования ответчиком в ходе судебного процесса. Однако сумма страхового возмещения была присуждена, это отражено в решении. Соответственно, она должна учитываться при расчете штрафа за несоблюдение добровольного порядка удовлетворения требований потребителя».

Адвокат АП Нижегородский области Елисавета Ноянова полагает, что данное определение ВС имеет большое практическое значение: «Вопрос о взыскании штрафа, предусмотренного п. 6 ст. 13 Закона о защите прав потребителей, в случае удовлетворения ответчиком требований потребителя после предъявления последним иска, решался судами неоднозначно, несмотря на разъяснения, содержащиеся в п. 47 Постановления Пленума ВС № 17». По словам эксперта, зачастую правоприменители не учитывали важную оговорку, имеющуюся в указанном постановлении, а именно то, что освобождение от взыскания штрафа в данной ситуации возможно лишь при условии отказа истца от иска и прекращения производства по делу.

«Этот вывод корреспондирует с правовой природой такого штрафа, который является мерой гражданско-правовой ответственности за ненадлежащее исполнение обязательств, т.е. формой законной неустойки. Поэтому возможность освобождения от его взыскания ставится в зависимость от волеизъявления пострадавшей стороны», – пояснила Елисавета Ноянова.

Верховный Суд, по ее словам, в очередной раз напомнил нижестоящим судебным инстанциям о том, что основанием освобождения от взыскания штрафа за ненадлежащее исполнение обязательств по договору с участием потребителей является одновременное наличие двух обстоятельств: удовлетворение требований потребителя в процессе рассмотрения дела и последующий отказ истца от иска с прекращением производства по делу.

Кроме того, добавила адвокат, ВС акцентировал внимание на еще одной спорной на практике ситуации – на том, исходя из каких сумм определяется размер штрафа и подлежат ли включению в расчет суммы, выплаченные ответчиком самостоятельно после предъявления потребителем иска: «Законодатель в п. 6 ст. 13 Закона о защите прав потребителей буквально указывает на то, что размер штрафа определяется от суммы, присужденной судом в пользу потребителя. ВС также неоднократно отмечал, что при определении размера штрафа учитываются все суммы, присужденные судом в пользу истца по его материально-правовым требованиям».

Как представляется Елисавете Нояновой, добровольным удовлетворением требований в истинном понимании этого термина, помимо самостоятельного исполнения спорных обязанностей по желанию обязанного лица, следует считать случаи, когда такому удовлетворению предшествовало письменное обращение потребителя с заявлением либо претензией: «В данном случае стороны могут самостоятельно корректировать размер и порядок удовлетворения требований, участвуя в переговорных процессах. После подачи искового заявления в суд удовлетворение требований утрачивает признак добровольности, так как предполагается, что стороны не смогли договориться и для разрешения спорной ситуации требуется участие независимого органа, обладающего властными полномочиями».

Вместе с тем, добавила она, в решении первой инстанции также видится нарушение положений действующего законодательства: «В частности, уменьшая размер взыскиваемого с ответчика штрафа, суд указывает довольно расплывчатую формулировку о несоразмерности штрафа последствиям нарушенного обязательства, а также говорит о наличии соответствующего ходатайства об уменьшении от ответчика. При этом суд не учитывает положения ч. 1 ст. 56 ГПК РФ, в соответствии с которой ответчик должен не просто заявить об уменьшении размера штрафа, но и обязан представить суду доказательства, подтверждающие такую несоразмерность, а суд – обсудить данный вопрос в заседании и указать мотивы, по которым он пришел к выводу об удовлетворении указанного заявления». Аналогичного мнения, по словам адвоката, придерживается и Верховный Суд, в частности в Определении от 22 мая 2018 г. № 5-КГ18-35. «Из решения первой инстанции не усматривается, что такие доказательства были представлены. Это ставит под сомнение законность и обоснованность уменьшения размера штрафа», – заключила эксперт.

ВС объяснил, как считать потребительский штраф

Виктор Фадин* взял в ПАО «Сбербанк России» два кредита (на 300 000 руб. и на 630 000 руб.), а также застраховался в ООО «Сбербанк страхование жизни» от несчастных случаев и болезней. Через несколько лет Фадин скончался. Людмила Фадина* – его единственный наследник – попросила страховую выплатить деньги для погашения задолженности по кредиту, но прошение осталось без удовлетворения. После этого Фадина подала иск в суд.

При удовлетворении требований потребителя суд взыскивает с изготовителя штраф за несоблюдение добровольного порядка в размере 50% от суммы, присужденной судом в пользу потребителя (п. 6 ст. 13 закона о защите прав потребителей).

ИСТЕЦ: Людмила Фадина*

ОТВЕТЧИК: ООО СК «Сбербанк страхование жизни»

СУТЬ СПОРА: Взыскание страхового возмещения для погашения задолженности по кредиту, неустойки, морального вреда и штрафа за несоблюдение добровольного порядка

РЕШЕНИЕ: При определении размера штрафа нужно учитывать страховое возмещение, выплаченное ответчиком в период рассмотрения спора

Промышленный районный суд Ставрополя частично удовлетворил требования. Он взыскал с ООО СК «Сбербанк страхование жизни» в пользу ПАО «Сбербанк России» – выгодоприобретателя – 139 940 руб. и 451 701 руб. для погашения долга по кредиту. Пока шел процесс, ответчик добровольно перевел эти средства банку. Также с ответчика в пользу истца взыскали неустойку в размере 60 000 руб., компенсацию морального вреда – 3000 руб. и потребительский штраф – 200 000 руб. Первая инстанция признала, что страховщик нарушил сроки выплаты.

Ставропольский краевой суд изменил решение райсуда и снизил сумму потребительского штрафа до 43 506 руб. Апелляция указала, что расчет этой цифры должен производиться от суммы неустойки и компенсации морального вреда (п. 6 ст. 13 закона «О защите прав потребителей»). Тогда истец обратился с жалобой в Верховный суд. ВС напомнил: сам факт спора указывает на то, что страховщик не захотел сразу добровольно платить деньги клиенту. Поэтому перечисление средств на счет банка в период рассмотрения дела не освобождает ответчика от санкций. ВС решил, что вывод апелляции, которая посчитала величину штрафа без учета суммы страхового возмещения, нельзя признать правильным. В итоге ВС отменил апелляционное определение и направил дело на новое рассмотрение обратно в Ставропольский крайсуд (№ 19-КГ20-6). Пока еще оно не рассмотрено.

Размер имеет значение

Определение ВС полезно тем, что обращает внимание нижестоящих судов на важность буквального толкования закона, говорит старший партнер АБ Яблоков и партнеры Яблоков и партнеры Региональный рейтинг. группа Налоговое консультирование и споры группа Уголовное право группа Разрешение споров в судах общей юрисдикции × Ярослав Самородов: «По закону штраф взыскивается в том случае, если не было отказа от иска. Даже при добровольном исполнении требования». Адвокат практики разрешения споров в юркомпании Инфралекс Инфралекс Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые споры — mid market) группа Банкротство (включая споры) (high market) группа ГЧП/Инфраструктурные проекты группа Земельное право/Коммерческая недвижимость/Строительство группа Цифровая экономика группа Антимонопольное право (включая споры) группа Корпоративное право/Слияния и поглощения (high market) группа Семейное и наследственное право группа Транспортное право группа Фармацевтика и здравоохранение группа Налоговое консультирование и споры (Налоговое консультирование) группа Налоговое консультирование и споры (Налоговые споры) группа Частный капитал группа Уголовное право × Евгений Зубков добавляет, что, предоставляя потребителю повышенную степень защиты, ВС уравнивает его с поставщиком услуги и лишний раз напоминает о необходимости действовать в рамках закона под угрозой санкций.

Поскольку истец является единственным наследником умершего страхователя и получает выгоду от погашения его кредитов, взысканные с ответчика в пользу кредитора деньги, по сути, являются взысканными в пользу истца.

Евгений Зубков, адвокат практики разрешения споров в юркомпании Инфралекс Инфралекс Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые споры — mid market) группа Банкротство (включая споры) (high market) группа ГЧП/Инфраструктурные проекты группа Земельное право/Коммерческая недвижимость/Строительство группа Цифровая экономика группа Антимонопольное право (включая споры) группа Корпоративное право/Слияния и поглощения (high market) группа Семейное и наследственное право группа Транспортное право группа Фармацевтика и здравоохранение группа Налоговое консультирование и споры (Налоговое консультирование) группа Налоговое консультирование и споры (Налоговые споры) группа Частный капитал группа Уголовное право ×

«Если исходить из буквального толкования п. 6 ст. 13 закона о защите прав потребителей, то при новом рассмотрении спора суд должен взыскать штраф в размере 50% от взысканных в пользу выгодоприобретателя сумм, что значительно больше изначально присужденных 200 000 руб.», – говорит Игорь Грицай, заместитель руководителя судебной практики юрфирмы Клифф Клифф Федеральный рейтинг. группа Интеллектуальная собственность (Регистрация) группа Налоговое консультирование и споры (Налоговое консультирование) группа Частный капитал группа Интеллектуальная собственность (Защита прав и судебные споры) группа Интеллектуальная собственность (Консалтинг) группа Корпоративное право/Слияния и поглощения (mid market) группа ТМТ (телекоммуникации, медиа и технологии) 12 место По количеству юристов 25 место По выручке на юриста (более 30 юристов) 44 место По выручке × .

Банк извинится рублем

По данным Банка России, кредит в банке или микрофинансовой организации имеют 42 миллиона человек. Активней всего берут кредиты граждане от 30 до 40 лет, они составляют 40 процентов от всех должников.

Кредит не всегда проблема, часто он позволяет человеку решить насущные проблемы. Взять ту же ипотеку: что лучше, копить всю жизнь и неизвестно, удастся ли накопить, или взять долг и въехать в квартиру здесь и сейчас. Миллионы людей выбирают «здесь и сейчас» и живут долго и счастливо, расплачиваясь по кредиту годами.

Как рассказали в Национальном бюро кредитных историй, в августе 2020 года средний размер выданных ипотечных кредитов составил 2,66 млн рублей. При этом в Москве средний размер ипотечного кредита составил 5,663 млн рублей.

Но, кто хочет ждать и копить, его право. Любой кредит дело добровольное. Проблема же в том, что иногда банки хитрят и навешивают на человека дополнительные расходы. У человека в таком случае есть право защищаться. Причем защита будет упрощена.

Для этого была создана служба финансового уполномоченного. С будущего года она будет рассматривать в досудебном порядке жалобы граждан на банки. А сейчас правительство России направило на рассмотрение депутатам законопроект, согласно которому уполномоченный по правам потребителей финансовых услуг сможет по электронным каналам направлять свои решения судебным приставам.

«Функции финансового омбудсмена — досудебное урегулирование споров между потребителями финансовых услуг и финансовыми организациями в тех случаях, когда претензии возникли у потребителя», — напомнил председатель правления Ассоциации юристов России Владимир Груздев.

К примеру, если банк или страховая компания недовольны гражданином, они должны идти в суд. Если же инициатор спора сам гражданин, то он может обратиться в службу финансового омбудсмена.

«Уполномоченный вправе разбирать споры на сумму до 500 тысяч рублей, — рассказал председатель правления Ассоциации юристов России Владимир Груздев. — Решение финансового омбудсмена будет обязательно для исполнения, но может быть обжаловано в суде. Для гражданина подобный порядок означает сокращение судебных расходов и временных издержек. Принятие и рассмотрение обращений потребителей осуществляется финансовым уполномоченным бесплатно. Срок рассмотрения обращения регламентирован законом и составляет 15 рабочих дней».

Он подчеркнул, что судебные механизмы защиты для человека также остаются доступны, но после рассмотрения дела финансовым омбудсменом. С 31 мая прошлого года служба финансового омбудсмена начала рассматривать споры по ОСАГО, с 27 ноября обязательный досудебный порядок был введен для всех остальных видов страхования. С 1 января 2020 года служба финансового омбудсмена разбирает претензии к микрофинансовым организациям. С будущего года люди начнут жаловаться уполномоченному и на банки.

По словам адвоката Вячеслава Голенева, банки часто неверно считают кредитный процент, неустойки, пени, штрафы, завышая их размер относительно реальной обязанности клиентов. «Судебное разбирательство — это в первую очередь издержки, — говорит он. — На адвоката, на госпошлину, на нотариальные и почтовые расходы и т.п. Поэтому обязательная досудебная процедура не только разгрузит суды, но создаст дополнительную гарантию защиты права граждан в виде образования административной предсудебной инстанции — службы финансового уполномоченного». В свою очередь, адвокат Дмитрий Семенников напоминает про скрытые комиссии, набранные мелким шрифтом в договорах, хитрости при погашении кредитов, комиссии за снятие с банкоматов другой банковской системы и прочие способы некрасиво поступить с клиентом.

Отношения человека с банком попадают под действие законодательства о защите прав потребителей. Поэтому, если банк отказался добровольно исправлять нарушение, человек вправе взыскать с банка в свою пользу еще и штраф: половину причитающейся суммы.

«Подобный штраф может быть назначен в пользу потребителя решением финансового омбудсмена, — говорит Дмитрий Семенников. — В случае отказа решением финомбудсмена в выплате штрафа клиент банка вправе самостоятельно обратиться в суд с требованием о взыскании штрафа». Член Ассоциации юристов России Мария Спиридонова подчеркнула, что обращаться в службу финансового омбудсмена можно, если споры касаются только денег и имущества. «Если вы считаете, что действиями банка вам причинен моральный вред, то с требованием о компенсации морального вреда вам необходимо обращаться исключительно в суд», — сказала она.

За что банк может оштрафовать клиента

За нарушение условий договора с банком клиента могут наказать – оштрафовать или начислить пени. За что может быть назначено взыскание и в каком размере, расскажем в статье.

Виды санкций от банка

Все санкции прописывают в договоре. Если клиент подписал документ, это значит, что он согласен со всеми перечисленными видами неустойки. Впоследствии оспорить тот или иной штраф можно будет, только если условие противоречит действующему законодательству. Рассмотрим, какие именно финансовые меры банк может применять в отношении своего клиента:

- Штраф – фиксированная сумма, которую придётся выплатить клиенту при нарушении условий договора с банком.

- Пени – сумма в процентах от размера просроченного платежа, долга и т.д. Обычно пени назначают при нарушении сроков. Начисляются, как правило, ежедневно до момента устранения нарушения.

- Другие финансовые наказания – банк может (если это указано в договоре) повысить процентную ставку или потребовать досрочного возврата долга.

Может сложиться ситуация, при которой все виды санкций налагаются одновременно. Если долго не платить по кредиту, общая сумма штрафов, пени и других санкций вполне может превысить размер самой задолженности.

Банки редко идут на сделку до суда и отменяют или сокращают неустойку. Напротив, кредитному учреждению зачастую выгодно тянуть до последнего, чтобы подать иск и через суд взыскать с клиента крупную сумму.

За что клиента могут оштрафовать

Это зависит от условий и типа договора. Перечислим самые популярные условия по неустойкам в кредитных учреждениях.

Просрочка по кредиту

Это самая распространённая причина начисления пени. В зависимости от условий договора, могут применяться штрафы, пени, повышение ставки, досрочное востребование долга или все эти меры в комплексе. Порядок взыскания также зависит от банка. Иногда используется прогрессивная шкала. Например, условные 100 руб. за первый факт просрочки, 200 руб. за второй и 500 руб. за третий. Плюс пени по договору.

Обратите внимание на тот момент, когда банк вправе требовать досрочного расторжения договора и возврата полной суммы долга с процентами. Это разрешено, если заёмщик допустил просрочку более 60 дней в течение последнего полугода. При этом банк обязан установить, как сказано в законе, «разумный» срок для возврата (не меньше месяца).

Клиент не подтвердил целевое использование средств

Речь идёт о кредитах на определённые цели: покупка авто, лечение, обучение, путешествие, приобретение недвижимости. Банк даёт срок на предоставление пакета документов. Если клиент вовремя не предоставляет бумаги, за каждый день просрочки могут начислять пени. Иногда банки не взимают неустойку, а просто увеличивают ставку по кредиту. Об этом обязательно должно быть сказано в договоре.

Клиент в установленный срок не застраховал залоговое имущество

Это довольно частая ситуация при выдаче кредитов на авто и получении ипотеки. Обычно начисляются пени либо увеличивается процентная ставка. Если клиент взял автокредит с условием оформления КАСКО, но вовремя не продлил полис, последуют санкции. Часто это повышение ставки по автокредиту.

Если клиент не уведомил банк о существенных изменениях, хотя должен был по условиям договора, также может быть начислена неустойка.

Также встречается информация о санкциях за неподдержание уровня оборотов или остатка на счёте. Это касается по большей части карт, но иногда и вкладов. Речь о повышении процента по ссуде (если это предусмотрено договором) или штрафах. Кроме того, банк вправе уменьшить кредитный лимит.

Существует понятие штрафов за неиспользованный лимит кредитной линии. Чтобы не столкнуться с подобным требованием, внимательно читайте условия кредитного договора.

Пени могут капать при так называемом техническом овердрафте. Это ситуация, когда клиент непреднамеренно ушёл в минус, то есть воспользовался деньгами банка. Такое бывает в случае технических ошибок, дублирования одного и того же платежа, при запаздывании передачи информации о покупке в банк (особенно за границей). Рекомендуем периодически проверять счёт и сразу же возвращать деньги банку при техническом овердрафте, не дожидаясь звонка из кредитного учреждения.

Штраф (или комиссия) за досрочное погашение займа – вне закона. Если банк включил такое условие в договор, подавайте в суд.

Потолок штрафа

С 2014 года действует предельный размер неустойки за просрочку платежа. О нём говорится в п. 21 ст. 5 Закона «О потребительском кредите (займе)». Если клиент вовремя не выплатил основной долг или проценты, размер неустойки не может превышать 20% годовых. Если за период нарушения обязательств проценты не начисляются, пени составляют 0,1% от суммы просроченной задолженности за каждый день.

В Федеральном законе от 27.12.2018 г. № 554-ФЗ особо оговариваются условия начисления неустойки для займов на срок менее года: когда размер начисленных процентов, неустойки (штрафа, пени), иных мер ответственности по договору достигает 1,5 размера суммы кредита, банк не вправе и дальше применять санкции. Такое условие кредитные учреждения должны прописывать на первой странице договора.

Что делать

Разберём вопрос, который волнует клиентов, которые допускали нарушения договора с банком. Что делать, если не согласен с самим фактом начисления неустойки или с суммой санкции? Вопрос можно попробовать урегулировать мирно. Для этого обратитесь к сотруднику банка за разъяснениями. Может потребоваться официальная претензия. Но составлять её стоит, только если банк действительно начислил неустойку против условий договора или нарушил закон.

Однако банки крайне редко добровольно по первому требованию снижают неустойку. Это попросту невыгодно. Плюс кредитному учреждению незачем создавать прецедент, ведь тогда и другие клиенты будут требовать снизить штраф или пени.

Списать могут ошибочно начисленную неустойку. Например, если сотрудник банка не поставил отметку о том, что клиент сдал ПТС при автокредитовании, в результате клиент получил штраф за нарушение условий договора.

Если банк не отвечает или отказал, обращайтесь в суд. Иск может касаться:

- незаконных штрафов (например, комиссия за досрочное погашение);

- несоразмерности санкции просроченной задолженности (неустойка больше установленного порога).

Если суд примет решение в пользу клиента, банк снизит или спишет неустойку.

Как действовать, если взыскивают штраф при кредитовании?

Если платежи по кредитам превышают 50% дохода заемщика, то риск дефолта по долговым обязательствам очень высок. Показатель долговой нагрузки (ПДН), введенный Банком России с 1 октября, призван ограничить банки в выдаче кредитов с ПДН 80%.

Это значит, что закредитованные клиенты не смогут увеличивать свою долговую нагрузку. Кроме того, не смогут получить кредит люди, о реальном доходе которых у банка мало данных (в этом случае уровень зарплаты рассчитывается на основе среднедушевого дохода по региону).

Выдавая кредит, банк должен соотнести платежи клиента по его обязательствам, добавить будущие выплаты по новому кредитному договору и соотнести их с уровнем дохода заемщика.

Свежие просрочки

Свежие просрочки по долговым обязательствам – одна из веских причин для отказа в кредите. Проверенная рекомендация – заказать выписку из бюро кредитных историй и убедиться, что ваши данные введены корректно.

Важно помнить, что кредитные карты закрываются дольше, чем кредиты наличными – банк ждет 45 дней для того, чтобы убедиться в отсутствии давних транзакций (например, зарубежных). Счет закрывается по истечении этого срока. Давние просрочки менее опасны, если речь не шла о задержке выплаты свыше 90 дней или банкротстве.

Пример. Анна, сотрудник творческого коллектива, столкнулась с долгим принятием решения по кредиту в связи с просрочкой, допущенной во время декретного отпуска. Обратившись в свой зарплатный банк, она получила позитивное решение.

Индикаторы кредитного мошенничества

У банков есть ряд индикаторов кредитного мошенничества: в частности, большое количество запросов в разные банки (7-10 за один месяц) могут насторожить. Однако, если это давняя разовая ситуация, на оценку заемщика она не повлияет.

Отсутствие данных о доходе

Оценивая долговую нагрузку клиента, с 1 октября банк будет использовать один из трех способов, одобренных регулятором:

- справку о подтверждении дохода,

- выписку из Пенсионного фонда России (ее можно получить, пройдя полноценную регистрацию с подтверждением личности на сайте Госуслуг),

- выписку со счета.

Если этих данных нет, банк будет использовать данные из кредитных бюро, если человек уже является клиентом банка и давал согласие на их обработку. Или среднестатистический доход на душу населения в регионе, в котором проживает клиент. Как правило, среднестатистические данные ниже, чем реальные доходы. Поэтому самый оптимальный способ получить нужную сумму, не являясь действующим клиентом банка, – любым удобным образом подтвердить свои доходы.

Для этого необязательно идти в банк: у некоторых кредитных организаций уже настроены сервисы цифрового обмена документами со своими клиентами с использованием электронной подписи. Не забывайте, что справка о доходах для необеспеченного кредита действительна в течение трех месяцев.

Пример. Предприниматель из Челябинска, владеющий бизнесом и имеющий несколько квартир и автомобиль, на протяжении нескольких месяцев не мог получить одобрение кредита на крупную сумму – его предпринимательский доход нужно было подтверждать по налоговой декларации, а кредитной истории не было, так как он никогда не брал кредитов на личные цели. Для таких случаев подойдет выписка со счета, на которой будет видно движение средств.

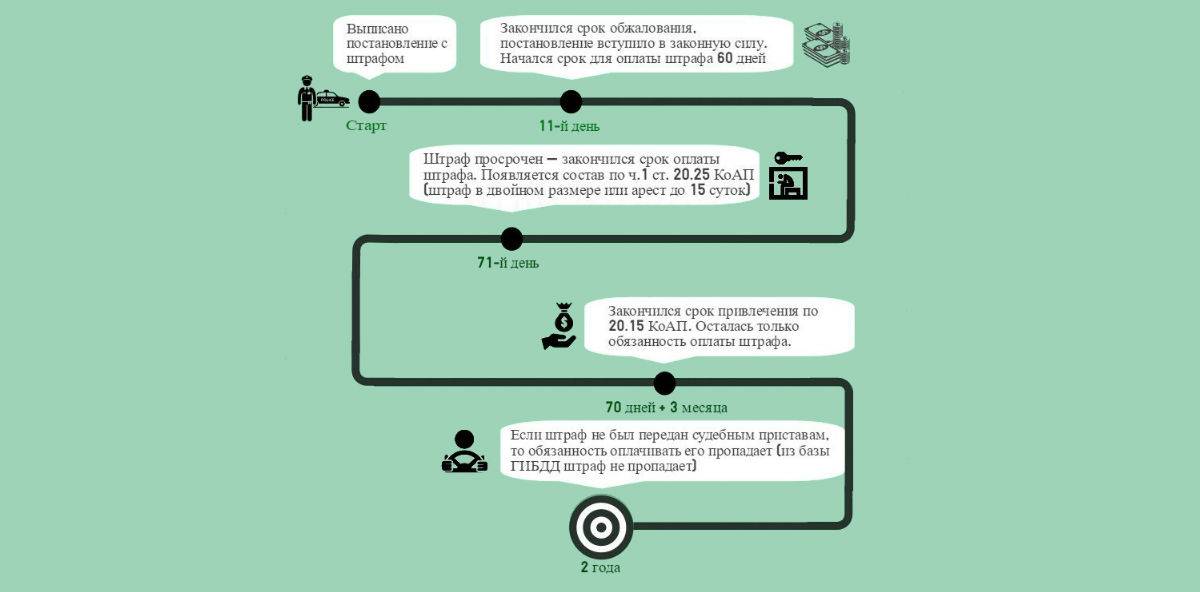

Неоплаченные штрафы у службы судебных приставов

Невыплаты по ЖКХ, налогам или дорожным штрафам могут стать не только неприятным сюрпризом на границе, но и привести к отказам по кредиту. Лучше их не допускать.