Как оформляется компенсация аренды жилья сотрудникам

Больше материалов по теме «Оплата труда» вы можете получить в системе КонсультантПлюс .

В некоторых случаях работодатель обязан возмещать затраты на аренду жилья, которое снимает сотрудник. Сопутствующие расходы предполагают особое налогообложение и учет.

В каких случаях траты на аренду жилья будут компенсированы

Основания для компенсации изложены в статье 169 ТК РФ. В частности, траты возмещаются в том случае, если сотрудник по предварительному согласованию с работодателем переезжает в другую местность. Переезд будет связан именно с рабочей необходимостью. В данном случае руководитель компании должен компенсировать траты, связанные со следующими аспектами:

- Переезд работника вместе с членами его семьи.

- Перевозка личного имущества.

- Обустройство на новом месте.

Порядок компенсации, как и размеры выплат, определяется коллективными соглашениями и внутренними актами. Траты на обустройство на новом месте включают в себя расходы на аренду жилья. Следовательно, на основании статьи 169 ТК РФ работодатель обязан возмещать траты на аренду квартиры.

Как работодателю оплатить проживание работнику, привлеченному для работы из другого региона?

Особенности оплаты аренды

Только в одном случае у работодателя возникает обязанность по оплате аренды: когда он пригласил на работу иногороднего сотрудника. В других случаях руководитель может не возмещать траты. Однако компенсацию он может выплачивать добровольно. В этом случае соответствующие обязательства, взятые добровольно, нужно прописать во внутренних актах. К примеру, это может быть коллективное соглашение. Рассмотрим варианты оплаты:

- Аренда квартиры, оформленная самой компанией.

- Жилье арендует именно сотрудник. Работодатель просто возмещает его затраты. Руководитель может делать отчисления как на счет самого сотрудника, так и на счет арендодателя.

Перечисленные сотруднику средства будут считаться доходом в натуральной форме.

Как рассчитываются НДФЛ и страховые взносы при оплате за работников аренды жилого помещения и компенсации расходов по его найму временно пребывающим в РФ иностранным работникам?

Документы, нужные для возмещения трат

Для того чтобы траты сотрудника были компенсированы, нужно предоставить ряд документов. Это бумаги, которые подтверждают расходы работника, подлежащие возмещению. Рассмотрим примерный перечень этих документов:

- Договор аренды, в котором указана вся сопутствующая информация: ФИО арендодателя и арендатора, стоимость аренды, адрес жилья.

- Платежки по оплате аренды (к примеру, расписки о получении средств за съем жилья).

ВАЖНО! Желательно, чтобы необходимость компенсирования затрат на аренду была оговорена в трудовом соглашении.

ВНИМАНИЕ! Если договор аренды заключается на срок более года, его нужно регистрировать в Росреестре.

Как отразить траты на аренду в целях налогообложения

Существует два подхода по отношению к учету расходов на оплату аренды. Рассмотрим каждый из них.

Наиболее законный, но сложный способ

По мнению надзорных органов, компенсация за аренду жилья – это трудовая оплата в натуральной форме. Она является одним из элементов, который формирует доход сотрудника. По этой причине необходимость в компенсации должна быть оговорена трудовым соглашением. В ТК указано, что элемент оплаты труда, выраженный в натуральной форме, должен составлять не больше 20% от зарплаты. Сопутствующие расходы работодателя отражаются в «прибыльных» расходах. И в этом случае в их перечне может быть учтена только сумма, не превышающая 20% от зарплаты.

Однако существует прецедент, в котором все траты работодателя были признаны в составе «прибыльных» расходов полностью.

Обосновано это было тем, что все эти траты нужны для обеспечения производственного процесса. Если бы работодатель не возместил все расходы, сотрудники из других городов не смогли бы исполнять свои трудовые функции. Согласно этому же обоснованию, на основании положений ТК нельзя формировать правила налогообложения.

По этой причине правило 20% не совсем правомерно. Доход работодателя в натуральной форме облагается НДФЛ.

Бухгалтерский учет

Данный способ предполагает использование следующих бухгалтерских проводок:

- ДТ20, 26, 44 КТ76. Включение платы за аренду в состав расходов предприятия.

- ДТ70 КТ68. Удержание НДФЛ с дохода в натуральной форме, включенного в зарплату сотрудника.

- ДТ76 КТ68 (субсчет «НДФЛ»). Удержание НДФЛ из средств, которые поступают арендодателю.

- ДТ76 КТ51. Перечисление средств за аренду жилья.

- ДТ20 КТ69. Начисление страховых взносов на доход сотрудника в натуральной форме.

Рассматриваемый метод начисления налога хорош тем, что в случае его применения у надзорных органов не возникнет вопросов.

Метод с большими рисками и большими выгодами

Этот метод можно использовать в том случае, если руководитель компании готов отстаивать правомерность применения перед надзорными органами. Основание этого метода – отрицание того, что траты на аренду квартиры являются оплатой труда сотрудника. Одновременно с этим утверждается, что траты являются обоснованными. Оправданность расходов обусловлена тем, что без них компания не сможет нормально функционировать.

В рамках второго подхода все траты учитываются в прочих расходах. Учет расходов производится в полном объеме. Дохода в натуральной форме в данном случае у сотрудника не образуется. Следовательно, не происходит и удержания НДФЛ. Данный метод вполне можно обосновать. Уже возникали соответствующие прецеденты. Суды часто поддерживают такую позицию компании на основании того, что расходы связаны с интересами производства и не являются составляющей оплаты труда.

К СВЕДЕНИЮ! В данном случае не происходит также начисления страховых взносов.

Особенности начисления страховых взносов

По мнению ФСС, траты на компенсацию расходов по аренде жилья являются объектами обложения взносами. Они обладают всеми соответствующими признаками. Следовательно, они облагаются взносами. Соответствующая позиция рассмотрена в письме ФСС от 17 ноября 2011 года.

Однако эту позицию нельзя назвать полностью однозначной. Противоположную позицию можно обнаружить в судебной практике. В частности, существует судебное решение, по которому расходы облагаться не будут. Обосновано это тем, что необходимость компенсировать траты сотрудника на аренду прописана в коллективном, а не в трудовом договоре. В части 1 статьи 7 ФЗ №212 указано, что объектом обложения может являться только доход, возникший на основании трудового соглашения.

Поэтому, если обязанность работодателя компенсировать траты оговорена коллективным соглашением, соответствующие выплаты будут скорее социальными. Они не направлены на стимулирование сотрудников, не зависят от должности работника, выполнения им трудового плана. По этой причине такой доход в натуральной форме не может быть включен в базу для отчисления взносов. Такое же мнение сформулировано и в постановлении ФАС от 1 июня 2014 года.

Какую позицию занять работодателю?

Все зависит от того, готов ли руководитель отстаивать свое мнение. Если нет, то имеет смысл выбрать общепризнанную позицию. В этом случае доход работника будет облагаться взносами. Если же руководитель готов отстаивать свою позицию, можно не отчислять с доходов взносы. Второй вариант более выгоден. Для надзорных органов характерна именно первая позиция, для судов – вторая.

СПРАВКА! Необходимость возмещения затрат на аренду жилья возникает не только в ситуации переезда сотрудника в другой город на ПМЖ. Траты компенсируются и в том случае, если работник уезжает в командировку, труд отличается разъездным характером.

Возврат денег за наем жилья (в приватизированной квартире)

ЕИРЦ (Единый Информационный Расчетный Центр) начисляло плату за жилье по найму, квартира приватизирована давно, никто не обращал внимания, думая что это часть ЖКУ. Теперь хотелось бы вернуть часть средств, хотя бы 3 года, Начисления начались в 2016 году, первый платеж август 2017, по сей день внесено 18600 рублей. Сначала сказали, что через суд, потом предложили вернуть, написать заявление и приложить реквизиты. Не будет ли подвоха, собственника 3, 1 несовершеннолетний, платил только 1 человек, сколько готовы вернуть, тоже не сказали, стоит ли указывать сумму в заявлении, брать копию заявления.

Ответы на вопрос:

На самом деле очень часто у граждан происходит такая ситуация, как у вас. Не досмотрели, не обратили внимания, не получили документы о приватизации жилья, переплатили.

Что необходимо сделать: пишете заявление с просьбой вернуть денежные средства, указываете период, сумму, приложите свидетельство на право собственности (либо выписку из Росреестра), реквизиты куда перечислять деньги.

Только вот если вы напишите заявление в ЕИРЦ, то они все равно его перенаправят в организацию, с которой у вас был заключен договор социального найма. Ведь у ЕИРЦ нет ваших денег. Поэтому если есть договор (копия) то пишите напрямую.

Они конечно не любят возвращать, но возвращают.

Обязательно! Заявление в 2 экземплярах. На вашем экземпляре пусть ставят входящий номер и дату.

Хочу также обратить ваше внимание на то, что за весь этот период вам начислят Капитальный ремонт, будет доначисление.

Поэтому в любом случае, деньги за найм необходимо возвращать.

Похожие вопросы

В ноябре 2019 я собираюсь в декрет, расчетный период у меня будут брать 2017-2018 гг. В данной организации я работаю с июня 2016, в 2018 я проработала по август включительно, т.к. ушла в первый декрет. Могу ли я написать заявление чтобы расчетный период для декретных у меня взяли с сентября 2016 по август 2018 г включительно?

Вопрос по отпуску.

9,02,2011 трудоустроился на предприятие.

Первый отпуск взял — август 2011 = 2 недели.. (за 2011 год) второй отпуск — —август 2012 = 28 дней (за 2012 год) третий отпуск октябрь 2013 = 28 дней (за 2013 год) четвертый отпуск октябрь 2014 = 28 дней (за 2014 год) пятый отпуск август 2015 = 28 дней (за 2015 год) то,что выше — это фактические отпуска. теперь основной вопрос: в 2016 году, отпуск по графику отпусков: октябрь, 2016. но после написания заявления на отпуск, согласно графику, мне предлагают написать заявление не на 28 дней, а 21. мотивируя тем, что на 28 дней я еще не заработал. вопроса 2: могу ли я,за свой первый год приплюсовать 2 недели (так как за первый раб. год отпуск был всего 14 дней..). и могут ли меня принудить написать заявление на отпуск на 21 день? . согласно ст.115 ТК рф и ст.122 ТК рф. ежегодный отпуск полагается 28 дней и после второго года работы я имею право взять его в любое время, согласно ст 123 ТК рф.

В 2014 сын стал учится в ННГАСУ дистанционное обучение платное, в договоре указаны суммы оплаты по годам 2014-2015-44000 р;2015-2016-48000 р;2016-2017-54000 р 2017-2018-60000. 2018-2019-66000 Р.В результате 2014-2015-44000 р,а 2015-2016-53000 р,2016-2017-запрашивают-60000 р.

В договоре есть слова про инфляцию, но цены тоже с учетом инфляции. Насколько это правомерно и какой процент заложен в инфляции?

Долг за квартиру в УК с сентября 2010 по сегодняшний день. До июня 2017 года было прописано 3 человека. Самая собственник и её дочь, и сестра собственника. УК уже подавали в суд за в 20 15 году за период 2014 года по 2015. суд вынес решение солидарности. С мамы начали удерживать. Удерживают и сейчас. Но в 2019 году они снова подали в суд. На троих человек, хотя дочь (она не является собственником) уже выписалась из этой квартиры июне 2017 года. Как быть ей?

В 2014 году была куплена квартира в ипотеку. На тот момент уже являлась работающим пенсионером, но про перенос имущественного налогового вычета для работающих пенсионеров не знала. Поэтому в 2015 году подала декларацию 3-ндфл за 2014 год, но удержанных налогов оказалось недостаточно, поэтому на налоговый вычет по процентам даже не подавала, только по основной сумме. В 2016 году подала декларацию за 2015 год, тоже только по основной сумме. Сейчас 2017, мне нужно подавать декларацию за 2016 год, но мне нужно ещё как минимум два года, чтобы получилось вернуть весь вычет по основной сумме, а ещё необходимо вернуть вычет по процентам. Теперь я знаю, что имела право на перенос имущественного налогового вычета на три года, т.е. квартира была куплена в 2014 году, и я могла получить вычеты за 2013, 2012, 2011 года. Таким правом я не воспользовалась. Теперь меня закон ограничивает, и я могу получить перенос вычета, но не позднее чем за 4 года от 2017, т. е. за 2016, 2015, 2014, 2013.

За 2015 и 2014 годы имущественные налоговые вычеты я уже получила, могу ли я теперь подать декларацию 3-ндфл за 2013 год для поучения налогового вычета по основной сумме, и второй пакет документов с декларацией 3-ндфл за 2016 год для получения вычета по процентам? Спасибо за ответ.

Приобретаю жильё, оплату произвожу в сентябре 2018 го. Заявление на возврат налога за 2017, 2016 и 2015 год не могу подать сейчас? Или только в 2019 году за 2016-2018 гг? Спасибо.

В 2013 году взял кредит. Последний платёж осуществил в апреле 2014 года. В августе 2016 года банк уступил требования, коллекторам. В сентябре 2019 г, я отменил судебный приказ. Хотели через мировой суд взыскать часть суммы. Сейчас хотят подать в суд, с требованием части суммы, в период с сентября 2016 г по июль 2017 года. Вопрос. Наступил ли срок исковой давности и могут ли они вообще подать в суд?

Оформление компенсации за аренду жилья сотруднику

Условия, при которых возмещаются расходы на аренду квартиры

Организация вправе выплачивать компенсацию за съем жилья сотрудникам, вынужденным исполнять трудовые обязанности не по месту постоянного жительства. Трудовое законодательство обязывает работодателя возместить расходы на переезд и обустройство работника при вынужденном переезде (ст. 169 ТК РФ). Компенсация аренды жилья сотрудникам в составе таких расходов не поименована. Но компания вправе прописать подобное возмещение в коллективном договоре или ином локальном нормативном акте.

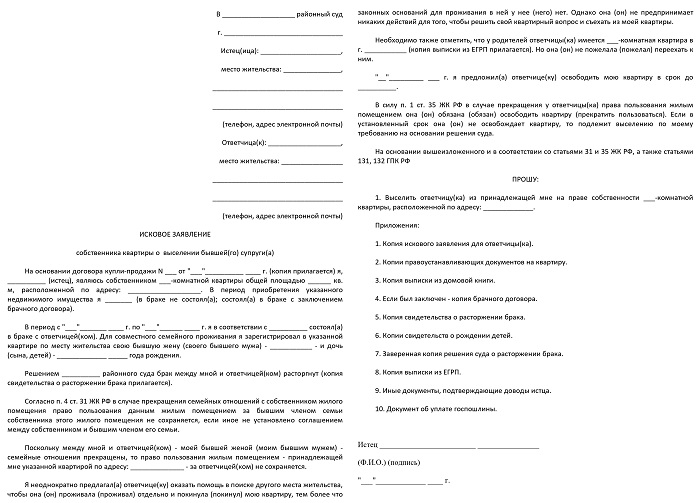

Документы, необходимые для возмещения затрат

Перечислим, какие документы нужны для компенсации аренды жилья. Обычно требуется всего 2 документа

- Заявление сотрудника на компенсационную выплату.

- Копии договора аренды, платежных документов.

Образец заявления

Организация вправе не компенсировать понесенные затраты работникам, а арендовать жилое помещение для размещения работников самостоятельно и предоставлять его в пользование работникам, вынужденным сменить место жительства. В этом случае необходимы:

- Договор аренды жилого помещения на организацию.

- Договор безвозмездного пользования квартирой работником.

Собрав пакет документов, издайте приказ на компенсацию жилья или предоставление в пользование служебной квартиры.

Надо ли удерживать НДФЛ и страховые взносы

Контролирующие органы относят компенсацию оплаты жилья работнику по трудовому договору к зарплатным выплатам (Письмо Минфина от 14.01.19 №03-04-06/1153) и полагают, что с них уплачиваются:

- НДФЛ;

- страховые взносы.

И предоставление безвозмездного проживания в служебной квартире, и компенсация расходов на аренду жилья сотруднику являются доходом физического лица. Следовательно, облагаются налогом на доходы физлиц в полном объеме (ст. 422 НК РФ).

Поскольку компенсационная выплата производится в рамках трудовых отношений и не включена в необлагаемые (ст. 422 НК РФ), то ее включают в базу обложения страховыми взносами в полном объеме.

| Как компенсируются затраты сотруднику | Как определить налогооблагаемую базу |

|---|---|

| Выплачивается возмещение расходов | Сумма компенсационной выплаты |

| Предоставляется служебная квартира | Сумма арендного платежа, уплачиваемого организацией |

Отражаем в бухучете и учитываем в целях налогообложения

В бухгалтерском учете затраты на возмещение арендных платежей за квартиру относятся к расходам по основной деятельности. Проводки формируются следующие:

| Операция | Дебет | Кредит |

|---|---|---|

| Начислено возмещение арендных платежей работнику | 26, 44 | 73 |

| Возмещение расходов на аренду выплачено работнику | 73 | 50, 51 |

| Арендные платежи за квартиру организацией учтена в расходах | 26, 44 | 60, 76 |

| Арендные платежи перечислены арендодателю | 60, 76 | 51 |

| Удержан НДФЛ | 70 | 68 |

| Начислены страховые взносы | 26, 44 | 69 |

В налоговых расходах компенсация найма жилья сотрудникам признается только в размере, не превышающем 20% от начисленной заработной платы работника. Дело в том, что Минфин относит такие выплаты к оплате труда в натуральной форме (Письмо от 14.09.16 №03-04-06/53726, ст. 131 ТК РФ). Отстоять право учитывать возмещение аренды сотрудникам при исчислении налога на прибыль в большем размере удастся только в суде.

Что делать, если квартирант не платит за аренду

Просрочки платежей за аренду квартиры не такая уж редкость. В этой статье мы расскажем, что нужно делать собственнику жилья, чтобы защитить свои интересы. Рассмотрим две ситуации: когда есть договор аренды и когда его нет.

Ситуация первая: есть арендный договор

При наличии договора нужно действовать юридическими методами. Конкретные меры зависят от того, как ведут себя квартиранты :

- отказываются съезжать и не платят;

- съезжают с квартиры, забирают все свое имущество и отказываются возвращать просроченную плату за аренду;

- съезжают с квартиры, не оплачивают долг и оставляют свое имущество.

Если арендатор не платит и не съезжает

Для начала следует поинтересоваться о причинах задержки. Если это первый случай за два года отношений, и арендатор обещает погасить задолженность в ближайшее время, можно дать ему такую возможность. Но рекомендуем не договариваться на словах, а действовать в юридическом поле. Направьте письменное предупреждение об оплате долга в установленный срок. Этот срок должен быть четко прописан в предупреждении. Обычно на погашение просрочки дают не меньше 7 дней. Если квартирант вовремя выплачивает всю сумму, конфликт исчерпан.

В случае если арендатор продолжает откладывать оплату задолженности, придется расторгать договор аренды одним из трех способов:

- в одностороннем порядке;

- по соглашению сторон;

- в судебном порядке.

Расторжение в одностороннем порядке возможно только в том случае, если этот пункт прописан в договоре. В нем также должен быть приведен список нарушений, при которых арендодатель имеет право расторгнуть договор. Обычно к таким нарушениям относятся не только задержка оплаты, но и несоблюдение правил проживания.

Если пункта об одностороннем расторжении нет в договоре аренды, нужно сначала попробовать расторгнуть его по соглашению сторон . Сразу в суд обращаться нельзя — на этом этапе он, вероятнее всего, откажет вам. Следует направить квартиранту письменное предложение расторгнуть договор в установленный срок. Если срок не прописан, по закону на ответные действия дается 30 дней. Арендатор может согласиться, отказаться или проигнорировать предложение. В первом случае проблем с выселением не возникнет, в остальных придется обратиться в суд.

Откладывание оплаты задолженности — достаточное основание для расторжения договора. Суд одобряет иски в том случае, если квартирант задержал оплату более двух раз подряд, а также были соблюдены все условия досудебного урегулирования спора, описанные выше.

Даже после решения суда квартирант может не освободить помещение, а также не возместить просроченные платежи за аренду. В том и другом случае нужно повторно обратиться в суд с новым иском.

Если арендатор съехал и забрал свое имущество

В такой ситуации у вас на одну проблему меньше, ведь не придется никого выселять. Но все же нужно вернуть арендную плату, и для начала следует попытаться уладить конфликт в досудебном порядке.

Порядок действий такой же, как в пункте выше. Сначала направьте письменное предложение вернуть долг и расторгнуть договор (сам факт освобождения квартиры не означает расторжения договора). Если арендатор отклонит или проигнорирует предложение, через 30 дней можно обращаться в суд.

Если арендатор съехал и оставил имущество

По условиям договора аренды квартирант обязан вернуть помещение в исходное состояние, то есть вывезти все свое имущество. Если такой пункт действительно прописан в договоре, а арендатор не вывез вещи, это может помочь собственнику защитить свои интересы. Но есть ряд нюансов, которые очень важно знать, чтобы действовать в правовом поле:

- Удерживать имущество и не допускать квартиранта в помещение, пока срок аренды не истек, незаконно.

- Возможно законное удержание имущества, только если этот пункт прописан в договоре.

- Удержание вещей может производиться по правилам о залоге, если имеется просрочка арендной платы.

Если собственник удерживает имущество в качестве залога, он обязан сообщить об этом владельцу. Для этого направляется уведомление по адресу прописки арендатора. В уведомлении требуется указать, когда и где будет проводиться опись имущества. Если арендатор не приходит в установленное время, опись составляется без него. Арендодатель должен оценить имущество и обеспечить его сохранность. При этом стоимость должна быть сопоставима с размером задолженности, иначе арендатор сможет направить ответный иск, который суд, скорее всего, удовлетворит.

Бывают ситуации, когда квартирант отказывается возвращать задолженность и не заинтересован в том, чтобы вернуть свое имущество. В этом случае у собственника два варианта:

- Если в договоре есть пункт о том, что задолженность может быть погашена за счет имущества арендатора, можно смело продавать вещи.

- Если такого пункта нет, нужно обязательно обратиться в суд.

Ситуация вторая: нет арендного договора

Отсутствие договора вредит обеим сторонам: квартирант не может оставаться в помещении на законных основаниях, а собственник не может возместить просроченную плату. Если арендатор не платит , а договора нет, рекомендуем действовать по следующей схеме:

- Сначала предложить заключить договор аренды и прописать в нем обязательный возврат текущего долга.

- Если квартирант соглашается, действуйте так, как описано выше.

- Если отказывается, требуется начать процедуру выселения.

При заключении договора обязательно пропишите свое имущество, размер арендной платы, срок действия документа. Лучше всего указать причины расторжения в одностороннем порядке, а также возможность возмещения долга за счет имущества квартирантов.

Жильцы, которые уклоняются от заключения договора, не заслуживают доверия. Не стоит договариваться на словах — лучше сразу принимать конкретные меры. Вы не сможете вернуть задолженность на законных основаниях, и лучше потерять арендную плату за два месяца, чем за четыре.

Что делать, чтобы выселить жильцов

Есть два способа воздействовать на арендаторов, которые отказываются платить. Первый — радикальный: нужно вызвать полицию, показать сотрудникам свидетельство о праве собственности и заставить посторонних людей покинуть вашу квартиру.

Второй способ — обратиться в управляющую компанию, которая обслуживает дом, попросить отключить свет и воду. Вряд ли жильцы смогут должно продержаться без этих благ цивилизации. Но перед отъездом разозлившиеся арендаторы могут нанести умышленный вред помещению, вывезти вашу мебель и бытовую технику. Поэтому на выходе их лучше встречать с сотрудниками полиции. Попросите соседей, чтобы они оповестили вас, когда начнется переезд.

Советы собственникам

Всегда заключайте договор

Договор аренды позволит вам не только вернуть просроченную плату, но и защитить себя от других рисков, в том числе порчи и кражи имущества. Только действуя в правовом поле, вы можете рассчитывать на поддержку государства.

Берите страховые взносы

Страховой взнос — это дополнительный платеж, который вносят жильцы при заселении. Он служит гарантией для собственника. Обычно страховой взнос равен арендной плате за месяц. Он прописывается в договоре, как и способы его реализации.

Взносы бывают трех видов, и они могут применяться в разных комбинациях:

- Взнос используется в качестве залога и возвращается жильцам по истечении срока аренды.

- Принимается как последний платеж по договору аренды, то есть арендатору не нужно платить за последний месяц.

- Служит для возмещения убытков владельца: если жильцы портят имущество, средства на восстановление берутся из страховой суммы.

Когда квартиранты не платят за аренду, собственник может возместить просрочку из страхового взноса, а затем выселить жильцов на законных основаниях.

Как избежать проблем с жильцами

Аренда квартиры — трудоемкий процесс, даже если не возникает конфликтов между сторонами. Прежде чем найти жильцов, нужно показать помещение нескольким кандидатам. За состоянием квартиры необходимо следить, а квартиранты постоянно меняются. Передайте аренду в управление профессионалам ПИК-Аренды.

Наш сервис создан в первую очередь для собственников жилья. Мы обеспечиваем подготовку квартиры перед сдачей и круглосуточный показ без вашего участия. В пакет услуг также входят:

- размещение рекламы для поиска арендаторов;

- полная юридическая проверка потенциального жильца перед заселением;

- сопровождение договора;

- контроль стабильной оплаты за аренду.

Отдельная услуга — контроль сохранности мебели, техники и другого имущества.

С «ПИК-Арендой» вы можете сдать квартиру в 2 раза быстрее, чем с агентством недвижимости, ведь мы используем лучшие площадки для рекламы, предоставляем максимально подробную информацию об объектах и не теряем просмотры благодаря максимально гибкому графику. Если вы не можете присутствовать при подписании договора, сделку можно заключить онлайн.

Как вернуть деньги за ремонт, произведенный в чужой квартире

Как-то раз обратился к адвокату молодой человек с часто встречающейся проблемой: после свадьбы теща любезно предоставила молодым для проживания собственную трехкомнатную квартиру с «небольшим» изъяном: квартира была в новостройке. Имелись бетонные стены, пол, потолок – и больше ничего. Молодой зять, недолго думая, с энтузиазмом принялся за продолжавшийся два года ремонт и вложил в «мамину» квартиру собственных денег около 2 млн руб. Когда ремонт завершился, неожиданно закончились любовь и брак, и молодого человека попросили на выход, сменив при этом дверные замки и дав неделю на сбор личных вещей. Через некоторое время бывший зять осознал, что два года вкладывал все свои деньги в ремонт квартиры постороннего ему человека.

Налицо увеличение активов тещи за счет зятя, т.е. неосновательное обогащение тещи. А раз так, начал адвокат спасать деньги зятя с независимой оценки произведенных в квартире неотделимых улучшений. Буквально за несколько дней до смены замков и окончательного изгнания зятя независимый эксперт-оценщик побывал в квартире, пересчитал произведенные улучшения и составил отчет об оценке стоимости улучшений.

Однако судебная практика прошлых лет надежд на положительный исход дела не давала. Предстояло убедить суд, что произведенный истцом ремонт не был фактической оплатой аренды за проживание в квартире, осуществлялся не безвозмездно, ввиду горячей любви зятя к теще, а для проживания собственной семьи зятя. В квартире на момент предъявления иска полностью сделан ремонт, имеющий конкретную цену. Теща была в курсе проводимого в ее квартире ремонта, его масштаба и одобряла все произведенные в квартире изменения, зять вкладывал в ремонт именно собственные денежные средства.

Отказывая в исках о взыскании стоимости произведенного ремонта как неосновательного обогащения собственника квартиры, суды первой и апелляционной инстанций придерживались следующей правовой позиции: любые действия в чужом интересе должны осуществляться не по усмотрению совершающего их лица, а лишь в целях исполнения обязательства. Суды указывали, что необходимо нахождение ремонтировавшего квартиру истца в каких-либо договорных отношениях с собственником квартиры, в силу которых на истца возлагалась бы обязанность проводить ремонт данной квартиры и приобретать для этого необходимые материалы и предметы, а также иное спорное имущество и передавать его в собственность владельцу квартиры. Если вложение ремонтировавшим квартиру истцом денежных средств не было основано на наличии возмездного договора, то оно (вложение денег) и не порождало для собственника квартиры никаких обязательств вследствие неосновательного обогащения.

В судах для доказательства понесенных расходов на строительные материалы истцы (лица, желающие вернуть деньги за ремонт) представляли товарные чеки. Однако суды считали, что из них усматриваются лишь наименование, количество подлежащего продаже товара и его стоимость, но нельзя сделать однозначный вывод, что указанное имущество приобреталось именно истцом. Несмотря на то что в товарных чеках обозначена фамилия истца, суды полагали, что данные документы подтверждают факт покупки и стоимость приобретенных для ремонта материалов. То обстоятельство, что в некоторых из них указана фамилия истца, не свидетельствует о том, что товар был приобретен только на собственные денежные средства истца, в том числе путем получения кредита.

По мнению судов, принимая во внимание факт длительного совместного проживания ремонтировавшего квартиру истца с собственником квартиры в качестве одной семьи, истец не мог не знать и не понимать, что все произведенные им действия по ремонту квартиры, а также по приобретению иного спорного имущества не могут рассматриваться как совершенные в результате заблуждения и направленные только на обеспечение личных интересов самого истца.

Однако не так давно судебная практика начала меняться. Старт изменениям положило Определение Верховного Суда РФ от 19 сентября 2017 г. по резонансному делу № 83-КГ17-18 о взыскании неосновательного обогащения по договору социального найма. Первым новым для нас выводом суда является то, что ВС РФ, отменяя решения нижестоящих судов, принял за основу заключение эксперта о стоимости улучшений в квартире в денежном выражении, а не чеки за произведенные работы, как было принято ранее. Высшая судебная инстанция указала, что в переданной для проживания квартире отсутствовали сантехника, газовое оборудование, межкомнатные двери, стены не были оклеены обоями, потолки не имели отделки, полы представляли собой цементную стяжку, т.е. требовались определенные работы для приведения данного жилого помещения в надлежащее состояние, позволяющее пользоваться квартирой для проживания. О необходимости данных работ ответчик был осведомлен и не возражал против проведения их истцом за свой счет.

ВС РФ принял за основу утверждение ремонтировавшего квартиру истца о том, что его действия по приведению квартиры в надлежащее состояние носили вынужденный характер и были обусловлены неисполнением ответчиком обязанности по предоставлению для проживания жилого помещения, отвечающего установленным санитарным и техническим правилам и нормам. Собственник квартиры передал непригодное для проживания жилое помещение, а значит, не мог не понимать, что истец будет вынужден за свой счет проводить отделочные и строительно-ремонтные работы в предоставленной ему квартире, следовательно, допускал возможность улучшения данного жилого помещения до уровня, при котором оно будет отвечать установленным санитарным и техническим правилам и нормам. Суд указал, что лицо, которое безосновательно приобрело имущество (приобретатель) за счет другого лица (потерпевшего), обязано возвратить последнему неосновательно приобретенное имущество, а в случае невозможности возврата такого имущества в натуре должно возместить потерпевшему действительную стоимость этого имущества на момент его приобретения.

С учетом позиции высшей судебной инстанции значимыми для дела являются: установление соответствия состояния переданной квартиры требованиям законодательства, объем проведенных впоследствии истцом строительно-ремонтных работ в квартире, стоимость неотделимых улучшений, необходимых для приведения квартиры в состояние, соответствующее жилым помещениям, предоставляемым по договору социального найма. От выяснения указанных обстоятельств зависит правильное разрешение вопроса об отказе или удовлетворении заявленных требований о возврате неосновательного обогащения – стоимости ремонта.

Рекомендую лицам, решающим для себя вопрос: ремонтировать чужую, предоставленную «пожить», квартиру или нет, учитывать все приведенные доводы и обстоятельства.