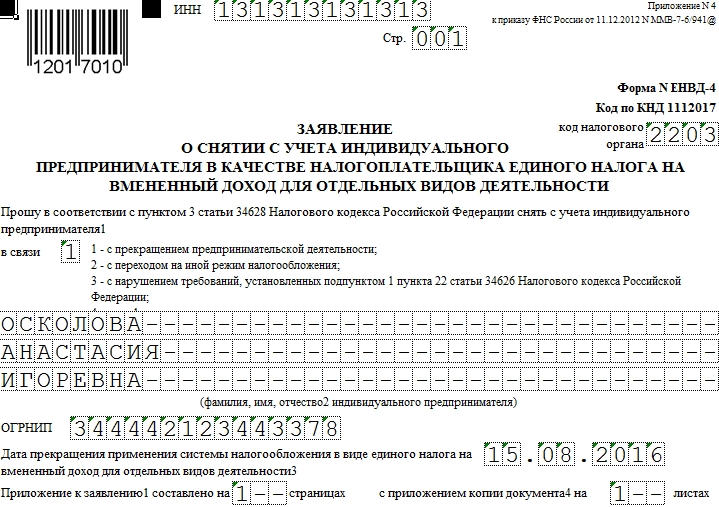

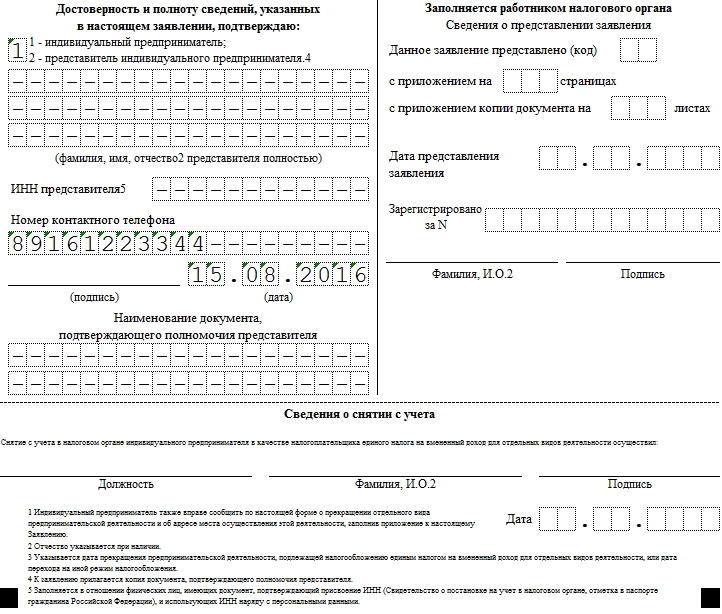

ЕНВД-4. Заявление о снятии с учёта ИП как плательщика ЕНВД

Налогообложение по вмененному доходу — добровольный режим, который предприятие может выбрать для себя (или отказаться от него) без особого на то указания. Прекращая деятельность по “вмененке”, ИП обязаны подать в налоговые органы форму ЕНВД-4. Она же используется, когда прекращаются не все виды деятельности.

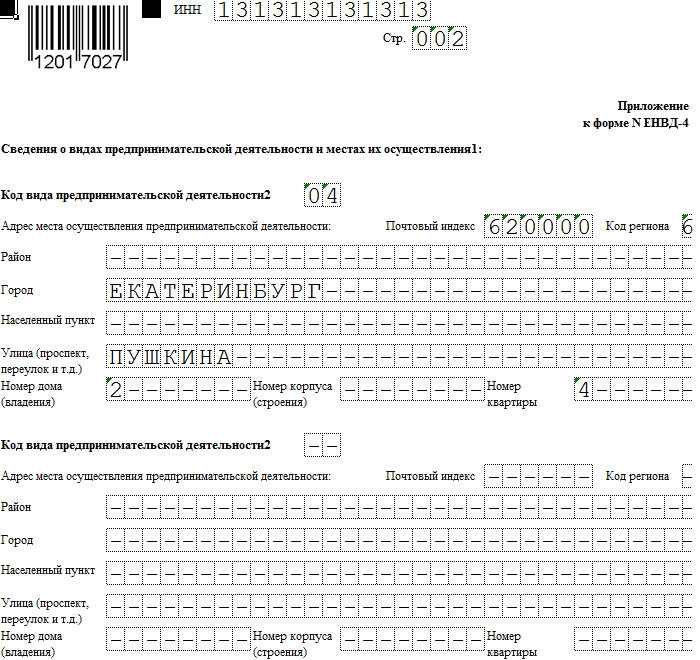

Образец заполнения и пустой бланк формы ЕНВД-4

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

Использование формы

Основная функция формы ЕНВД-4 — показать, что ИП собирается прекратить оплачивать единый налог по вмененному доходу. Поэтому заявление связывают с окончанием предпринимательской должности. Однако это не всегда верно.

Часто необходимость заполнить ЕНВД-4 связана с переходом на другую систему налогообложения. Тогда на титульной странице необходимо указать дату этого перехода. После того, как заявление будет обработано налоговой, режим ЕНВД прекратится указанной датой.

Еще одна причина — превышение установленных нормой закона лимитов для ИП на едином налоге. В этом случае также предполагается переход на другую систему, однако, в процессе заполнения бланка вы увидите, что у этих причин разные коды.

Особенности заполнения

- В распечатанном виде форма заполняется синей или черной шариковой ручкой. Для электронной отчетности используется шрифт Courier New высотой 18 пунктов. Буквы — заглавные.

- Во всех графах на одно поле приходится один символ. В свободных полях стоят прочерки.

В примере у нас указан один вид, во всех других на бланке пустые ячейки заполняем прочерками, как показано на примере.

Сроки и особенности подачи

Заявление по форме ЕНВД-4 подают в тот же орган, что и ЕНВД-2 (о регистрации ИП как плательщика единого налога на вмененный доход). По общим правилам следует уведомить налоговую в течение 5 дней после прекращения деятельности. Если сроки не были выдержаны, то датой будет последний день месяца, в который оформлен бланк.

При переходе на другую систему налогообложения (код 2) указывается дата регистрации как плательщика УСН или другого налога.

Когда форма ЕНВД-4 не нужна

Единственный случай, когда форма ЕНВД-4 не нужна — закрытие предприятия на едином налоге на вмененный доход. Тут понадобится заполнять ЕНВД-3. Во всех остальных случаях, когда предприниматель решает отказаться от спецрежима, следует заполнить и сдать заявление, так как выход из ЕНВД не происходит автоматически. Отсутствие отчетности может привести только к появлению и дальнейшему росту штрафа.

Неподача заявления = неприменение ЕНВД?

(Законен ли ЕНВД при просрочке с постановкой на учет в 2013 г.)

Компании и предприниматели, ведущие те виды деятельности, которые потенциально могут быть переведены на ЕНВД, с 1 января 2013 г. сами решают, применять ли им этот спецрежим или нет. Для применения вмененки нужно подать заявление о постановке на учет в качестве плательщика ЕНВД. Срок — 5 рабочих дней с того дня, когда вы начали применять вмененку <1>.

Допустим, вы сдали в ИФНС отчетность по ОСНО за II квартал 2013 г., а в августе или даже в сентябре решили, что неплохо бы применять ЕНВД с начала III квартала. И подаете в ИФНС заявление, в котором в качестве даты начала применения ЕНВД указываете 1 июля 2013 г. Можно ли в такой ситуации начать применять ЕНВД задним числом и зависит ли возможность применения ЕНВД от даты, когда подано «учетное» заявление? Ответим на эти вопросы на примере описанной ситуации.

<1> Пункт 3 ст. 346.28 НК РФ.

Позиция Минфина

Минфин предсказуемо считает, что те, кто просрочил с заявлением о переходе на ЕНВД, остаются на том режиме, который применяли до подачи заявления <2>. То есть перейти на ЕНВД можно будет только с того месяца, в котором вы вовремя подадите заявление.

<2> Пункт 2 Письма Минфина России от 27.12.2012 N 03-02-07/2-183; Письмо Минфина России от 13.06.2013 N 03-11-11/22017.

Что сказано в НК

В НК прямо сказано, что дата начала применения ЕНВД — та, что указана в заявлении. И, получив заявление о постановке на «вмененный» учет с любой указанной там вами датой, ИФНС должна зарегистрировать вас в качестве вмененщика именно на эту дату <1>. Другого порядка, в том числе и для просроченных заявлений, в НК нет.

Также в НК не сказано, что просрочка с заявлением влечет невозможность применения спецрежима с даты, указанной в заявлении. Хотя если бы законодатель намеревался установить такое последствие, он бы сделал это. Как, например, предусмотрел особые последствия для просрочки с уведомлением о переходе на УСНО. Напомним, что с 2013 г. в НК введена норма о том, что те, кто пропустил срок подачи уведомления о переходе на УСНО, не вправе ее применять <3>. Хотя до этого суды нередко признавали правомерным применение упрощенки, несмотря на опоздание с подачей заявления о переходе на нее. В том числе и по причине того, что НК не устанавливал такого последствия неподачи заявления в срок, как отказ в применении УСНО <4>.

Наконец, порядок перехода на ЕНВД, по своей сути, уведомительный. То есть не требующий от ИФНС разрешения на его применение. Неслучайно же в НК нет упоминания о каком-либо решении, принимаемом по результатам рассмотрения заявления о переходе на вмененку, которым может быть отказано в ее применении.

Поэтому если ЕНВД для вас очень выгоден, то можно с Минфином не соглашаться и указать в заявлении желаемую дату начала применения ЕНВД, несмотря на то что с этой даты прошло более 5 дней.

<3> Подпункт 19 п. 3 ст. 346.12 НК РФ.

<4> Постановления ФАС УО от 30.09.2009 N Ф09-7367/09-С3; 8 ААС от 15.11.2010 N А70-2763/2010.

Чем рискуют несогласные с Минфином?

Все зависит от того, согласится ли именно ваша ИФНС с наличием у вас права на вмененку. Согласие выражается в выдаче уведомления, в котором указана дата постановки на учет, содержащаяся в вашем заявлении.

Ситуация 1. ИФНС выдала уведомление, несмотря на просрочку с заявлением

Максимум, что вас ждет в таком случае, — штраф за просрочку с заявлением о постановке на учет в сумме 10 000 руб. <5>. Кстати, его еще можно уменьшить при наличии смягчающих обстоятельств, которые, скорее всего, есть и у вас. Например, совершение налогового правонарушения впервые или незначительная просрочка с подачей заявления.

Ситуация 2. ИФНС не выдала уведомление

В этом случае ИФНС может:

(или) письмом в ответ на ваше заявление сообщить, что на ЕНВД вы не перешли, а причиной тому является просрочка с постановкой на учет;

(или) вовсе проигнорировать ваше заявление, не выдав в 5-дневный срок уведомление о постановке на «вмененный» учет <6>.

И в том и другом случае можно обжаловать письмо или бездействие ИФНС, выдвигая требование поставить вас на «вмененный» учет и выдать уведомление. Если суд или вышестоящий налоговый орган удовлетворит ваши требования до наступления срока сдачи отчетности, смело сдавайте декларации по ЕНВД.

Если решения суда или вышестоящих налоговиков нет, то подача «вмененной» декларации может обернуться:

- блокировкой вашего счета <7>. Ведь ИФНС может вменить вам неподачу деклараций по общему режиму;

- доначислением налогов по ОСНО или УСНО. Правда, сделать это можно только в рамках выездной проверки.

Как видим, если ИФНС не согласится с применением вами вмененки, все выгоды от нее могут быть нивелированы налоговыми спорами. Какой-либо судебной практики, которая могла бы стать ориентиром, по этому вопросу в настоящее время нет. И предсказать возможный исход спора с налоговиками сложно. Так что подавайте заявление о постановке на учет вовремя.

<5> Пункт 1 ст. 116 НК РФ.

<6> Пункт 3 ст. 346.28 НК РФ.

<7> Пункт 3 ст. 76 НК РФ.

Проблемы «неучтенных» вмененщиков при переходе на добровольную уплату ЕНВД

Многие вмененщики (преимущественно ИП), которые уже долгое время работают по месту своего налогового учета (месту жительства), не подавали в момент начала ведения облагаемой ЕНВД деятельности отдельного заявления о постановке на «вмененный» учет. Они думали, что повторная регистрация в той же ИФНС не нужна. К тому же от них никто этого не требовал до последнего момента.

Однако в 2013 г. вмененка стала добровольной. И в качестве обязательного условия для продолжения применения ЕНВД налоговики потребовали от «неучтенных» вмененщиков написать заявления о постановке на учет под угрозой перевода на общий режим <1>. Причем с указанием реальной даты начала ведения «вмененной» деятельности. Естественно, что тем, кто выполнил это требование, тут же были предъявлены штрафы за нарушение порядка постановки на учет <2>. Посмотрим, что можно сделать в этой ситуации.

Нужно ли заявление

Подавать заявление о постановке на «вмененный» учет, даже если вы уже зарегистрированы в данной ИФНС по иному основанию, действительно нужно. Но не потому, что вмененка стала добровольной, а потому, что применение ЕНВД — это самостоятельное основание для постановки на налоговый учет как сейчас, так и ранее <3>.

И тот факт, что инспекторы не наказали вас раньше и исправно принимали декларации по ЕНВД, эту обязанность не отменяет.

А вот законность взыскания штрафа за непостановку на учет в этом случае весьма сомнительна. И хотя у налоговиков иное мнение, в суде у вас есть шансы защитить себя.

Как отбиться от штрафа за непостановку на учет

Поскольку те, кто попал в эту историю, как правило, применяют ЕНВД не первый год, советуем для начала проверить, не истек ли срок давности для привлечения к ответственности (3 года с момента совершения нарушения <4>). Если да, то дальше и спорить не о чем. Решение о привлечении к ответственности, вынесенное инспекцией за пределами такого срока, однозначно будет отменено вышестоящим налоговым органом либо судом.

Напомним, как считается срок давности. К примеру, вы начали вести «вмененную» деятельность 08.04.2010. Срок для постановки на учет (5 рабочих дней с начала ведения деятельности) истек 15.04.2010, поэтому с 16.04.2010 начинаем отсчитывать 3 года. Окончание срока приходится на 15.04.2013. Следовательно, после этой даты наказать вас уже нельзя.

Примечание. Если речь идет об организации, то за просрочку постановки на учет могут наказать и руководителя (или бухгалтера) — на сумму от 500 до 1000 руб. <5> Но в этом случае срок давности меньше — 1 год с момента совершения нарушения <6>.

Если срок давности еще не прошел, переходим к аргументам по существу.

(!) Больше 10 лет назад ВАС разъяснил, что нельзя штрафовать налогоплательщика за нарушение срока постановки на учет, если он уже состоит на учете в этой инспекции по другому основанию <7>. Это разъяснение хотя и древнее, но действующее, поэтому обязательно ссылайтесь на него.

Есть и современные судебные решения в пользу вмененщиков с теми же аргументами <8>. Хотя, отметим, некоторые суды все же считают взыскание штрафа законным <9>.

(!) Если ВАС говорил только о невозможности наказания за просрочку в данном случае, то Минфин, ссылаясь на его позицию, пошел еще дальше. В Письмах прошлых лет он разъяснял, что повторно вставать на учет уже в качестве вмененщика не нужно <10>. Ему вторили и налоговики <11>.

По правилам НК разъяснения «свыше» могут спасти от штрафа (как исключающее вину обстоятельство), если по смыслу и содержанию они относятся к периоду, когда вы совершили нарушение. При этом дата письма не имеет значения <12>. И хотя позднее позиция Минфина поменялась <13>, никаких принципиальных изменений законодательства в этом вопросе не произошло. Поэтому вы можете оправдывать свою непостановку на «вмененный» учет старыми разъяснениями. По крайней мере суды на них ссылаются <14>. Ссылайтесь и вы — терять, как говорится, нечего.

Кроме того, можно сказать о наличии неясности в налоговом законодательстве, которую подтверждают противоречивые письма контролеров. А все неясности, как известно, должны толковаться исключительно в вашу пользу <15>.

(!) Еще один важный момент — смягчающие вину обстоятельства. Их перечень в НК не закрыт, а учет хотя бы одного такого обстоятельства уменьшает штраф не меньше чем на 50% <16>. Так, суд снизил вмененщику штраф за просрочку постановки на учет с 10 000 до 50 руб. <17>, приняв во внимание, что:

— нарушение совершено впервые;

— «вмененная» отчетность исправно представлялась;

— своевременно уплачивался ЕНВД.

Учесть смягчающие и исключающие вину обстоятельства может не только суд, но и налоговый орган <18>. Поэтому, если ваше дело еще в стадии разбирательства, не забудьте изложить все приведенные выше аргументы в возражениях на акт налоговиков <19>. И пусть вас не смущает необходимость говорить одновременно о смягчении вины и ее отсутствии. Приводите все аргументы — какой-нибудь сработает!

Имейте в виду, что учет какого-либо смягчающего обстоятельства налоговым органом не мешает суду дополнительно учесть другие смягчающие обстоятельства. И, соответственно, сделать сумму штрафа (если он все-таки будет) еще меньше.

Если вам заблокировали счет за неподачу «общих» деклараций

Тех, кто так и не подал заявление о постановке на «вмененный» учет в установленный Минфином крайний срок — не позднее 22 апреля 2013 г. (даты представления декларации по ЕНВД за I квартал 2013 г. <20>), налоговики считают перешедшими на общий режим с начала 2013 г. Таким организациям и ИП грозит блокировка счета за неподачу деклараций по налогам общего режима <21> и доначисление соответствующих налогов.

Если вы готовы к судебному спору, обжалуйте действия инспекции в суде. Внимание судей нужно обратить на следующее.

Каких-либо переходных положений для тех, кто решил перейти с 2013 г. от обязательной «вмененки» к добровольной, в НК нет <22>. Следовательно, организации и предприниматели, которые работали на ЕНВД ранее, не должны подавать заявление о постановке на учет только потому, что этот режим перестал быть для них обязательным.

Сказанное, по сути, подтверждают и налоговики. Ведь они потребовали, чтобы «неучтенные» вмененщики указывали в заявлении о постановке на учет не 1 января 2013 г., а дату начала того квартала, за который они первый раз представили «вмененную» декларацию <23>. То есть необходимость подачи заявления никак не связана с внесением поправок в НК. Она следует из общего требования вставать на учет в течение 5 рабочих дней со дня начала «вмененной» деятельности. Но неподача такого заявления, если вы уже платите ЕНВД и сдаете декларации, никак не может быть основанием для «слета» со спецрежима. Следовательно, действия ИФНС по блокировке счета незаконны.

Есть и другой способ решить проблему — возможно, более затратный, но зато без суда. Представьте необходимые декларации и таким образом разморозьте счет. Одновременно подайте заявление о постановке на «вмененный» учет, но уже не задним числом, а с текущей даты <24>. В таком случае придется заплатить налоги по общему режиму — с начала года до даты, указанной в таком заявлении как дата начала деятельности, облагаемой ЕНВД. В частности, нужно будет начислить НДС по отгрузкам и авансам, полученным с начала I квартала <25>.

Как видим, легкой жизни у «неучтенных» вмененщиков в этом году точно не будет. Ну а тем, кто все-таки встал на учет как плательщик ЕНВД до 2013 г., можно не волноваться. Никаких дополнительных заявлений в связи с переходом на добровольное применение ЕНВД им подавать не нужно.

<1> Письма ФНС от 29.12.2012 N ЕД-4-3/22653@; Минфина от 27.12.2012 N 03-02-07/2-183

<3> п. 2 ст. 346.28 НК РФ (ред. от 21.07.2005)

<7> п. 39 Постановления Пленума ВАС от 28.02.2001 N 5

<8> Постановления ФАС УО от 18.12.2012 N Ф09-12343/12; ФАС ДВО от 01.02.2012 N Ф03-6996/2011

<9> Постановления ФАС ПО от 27.09.2011 N А06-7317/2010; ФАС СЗО от 10.04.2013 N А56-32161/2012

<10> п. 1 Письма Минфина от 24.04.2007 N 03-11-04/3/126

<11> Письмо УФНС по г. Москве от 18.01.2007 N 18-11/3/03906

<12> подп. 3 п. 1 ст. 111, п. 2 ст. 109 НК РФ; Постановление Президиума ВАС от 30.11.2010 N ВАС-4350/10

<13> Письма Минфина от 27.09.2010 N 03-02-08/58, от 03.06.2009 N 03-11-06/3/154

ЕНВД постановка на учет с нарушением срока

ИП зарегистрирован в налоговой по месту жительства в Московской обл. Как плательщик ЕНВД встал на учет по месту осуществления предпринимательской деятелности (автосервис) в другом городе . Затем, начал ещё вести деятельность по другому ОКВЭД (грузовые перевозки) открыв ОКВЭД по месту жительства, но заявление на ЕНВД не подал во время. Как поступить в данной ситуации? Подать заявление на ЕНВД по месту жительства и начать отчитываться с этого момента? Или же отчитаться за весь период деятельности до момента постановки на учет в качестве плательщика ЕНВД по месту жителства (т.е. ведению другой деятельности)? Возможна ли подача заявления с нарушением срока?

Вопрос относится к городу Пенза

Уточнение от 8 апреля 2015 — 14:17

Налоговая не поставила нас на учет в качестве плательщика ЕНВД с нарушением срока с первого квартала. Мало того! Заявление на ЕНВД мы подали 31 марта, нас и со второго квартала не ставят! Говорят, что заявление нужно подавать за пять дней до начала квартала! По-моему это абсурд.

Ответы:

Вы серьезно хотите получить компетентный ответ от незнакомых людей в интернете?

Смотрите, заходите сюда, оформляете бесплатный доступ на 2 дня ко всей базе знаний Консультант + и за это время находите и ответ на свой вопрос, и судебную практику, и все формы документов с примерами заполнения, какие вам только понадобятся.

Добрый день, спасибо за Ваш вопрос. Вам следует знать, что

по общему правилу, в соответствии с п. 3 ст. 346.28 НК РФ организации и предприниматели должны подать Заявление о постановке на учет в качестве плательщика ЕНВД в течение пяти рабочих дней со дня начала осуществления деятельности, облагаемой данным налогом. Данные заявления подаются в инспекцию по месту ведения деятельности или по месту нахождения налогоплательщика — в зависимости от того, какой вид деятельности он осуществляет (п. 2 ст. 346.28 НК РФ).

Нужно отметить, что применение ЕНВД имеет добровольный заявительный порядок. Открытие ОКВЭД также не означает, что предприниматель ведет именно эту деятельность. Если Вы ранее не подавали заявление в налоговую инспекцию о применении упрощенной системы налогообложения, то должны отчитаться за второй вид деятельности по общепринятой системе налогообложения, что значительно сложнее.

Рекомендация эксперта

У Вас несколько вариантов действия:

Вариант 1. Если не подавали заявление на УСН ранее. Подать заявление на ЕНВД на будущее, а за прошлый период (если велась деятельность) отчитаться по общепринятой системе налогообложения.

Вариант 2. Если ранее подавали заявление о переходе на УСН. Подать заявление на ЕНВД на будущее, а за прошлый период отчитаться по УСН (15% или 6%).

Вариант 3. Если период деятельности небольшой, операций немного, деятельность не публичная, контрагенты надежные, то подать заявление о ЕНВД и тактично умолчать, что ранее деятельность вообще велась по этому ОКВЭД. Но здесь нужно знать подробнее специфику Вашего документооборота и все взвесить.

С наилучшими пожеланиями.

Ознакомьтесь со следующей информацией:

Налоговая инспекция привлекла индивидуального предпринимателя к ответственности, предусмотренной пунктом 1 статьи 116 НК РФ, в виде взыскания штрафа в размере 5000 руб. Основанием для принятия такого решения послужила несвоевременная подача коммерсантом заявления о постановке на учет в налоговом органе в качестве плательщика ЕНВД. Предприниматель с указанным решением не согласился и обратился в суд.

В свою очередь арбитры указали, что согласно пункту 2 статьи 346.28 НК РФ организации и индивидуальные предприниматели, осуществляющие «вмененную» деятельность, обязаны встать на учет в налоговом органе в качестве плательщика ЕНВД. Для этого они в течение пяти дней со дня начала осуществления «вмененной» деятельности, должны подать соответствующее заявление (п. 3 ст. 346.28 НК РФ).

В соответствии с пунктом 1 статьи 116 НК РФ нарушение налогоплательщиком срока подачи заявления о постановке на учет в налоговом органе по основаниям, предусмотренным НК РФ, влечет взыскание штрафа в размере 10 000 руб.

Обязанность налогоплательщика встать на учет в налоговом органе, если такая обязанность предусмотрена НК РФ, установлена подпунктом 2 пункта 1 статьи 23 НК РФ.

При этом в целях проведения налогового контроля организации и физические лица подлежат постановке на учет в налоговых органах соответственно по месту нахождения организации, месту нахождения ее обособленных подразделений, месту жительства физического лица, а также по месту нахождения принадлежащих им недвижимого имущества и транспортных средств и по иным основаниям, предусмотренным НК РФ (п. 1 ст. 83 НК РФ).

Пленум ВАС РФ в пункте 39 своего постановления от 28.02.2001 № 5 указал, что на налогоплательщика, вставшего на нало-говый учет в конкретном налоговом органе по одному из изложенных выше оснований, не может быть возложена ответствен-ность за неподачу (несвоевременную подачу) заявления о повторной постановке на налоговый учет в том же самом налоговом органе по иному упомянутому основанию.

Судьи выяснили, что на дату вынесения оспариваемого решения инспекции предприниматель уже состоял на налоговом учете в том же самом налоговом органе. В связи с этим арбитры в Постановлении ФАС Уральского округа от 18.12.2012 № Ф09-12343/12 пришли к выводу, что привлечение коммерсанта к налоговой ответственности, предусмотренной пунктом 1 статьи 116 НК РФ, неправомерно.

Подача заявления с нарушением срока возможна — в результате штраф. Если у вас суммы, проходившие по расчетному счету «обезличены», т.е. не указано конкретно за что получаете оплату, то можете отчитаться по прежнему оквэд, а потом работать по новому.

С ЕНВД на упрощёнку: разбираем часто задаваемые вопросы

Эксперт компании Сергей Анисимов на вебинаре об отмене ЕНВД ответил на вопросы участников, касающиеся перехода на упрощённую систему налогообложения.

Наша компания стоит на учёте в ИФНС № 20 в Москве, на УСН. Работаем мы в Реутове и как обособленное подразделение работаем на ЕНВД и стоим на учёте в Железнодорожном, в ИФНС № 20. Нужно ли нам подавать заявление на снятие с учёта по ЕНВД в Подмосковье или нас автоматически снимут там с учета с 01.01.2021, и мы автоматом начнём работать на УСН?

С учёта по ЕНВД ваше обособленное подразделение снимут автоматически, переведя на ОСН. Заявление о снятии с учёта подавать не надо. Но если вы хотите, чтобы ваше обособленное подразделение работало на УСН – то нужно до 31 декабря подать уведомление о переходе на этот режим.

Возможен ли переход на УСН «доходы минус расходы» для ООО, вид деятельности – розничная торговля алкогольной продукцией (лицензируемый вид деятельности, подакцизные товары)?

Возможен. Согласно ограничениям, указанным в статье 346.12 НК РФ, таких запретов на применение УСН нет. Есть запрет на производство подакцизных товаров, а не на продажу.

Чтобы перейти на УСН с 01.01.2021, доход за 2020 год должен не превышать 150 млн руб. или 200 млн руб.?

Если данный доход был по ЕНВД, то это не является основополагающим фактором.

Товар куплен и оплачен в 2020 году на режиме ЕНВД для перепродажи. При его продаже в 2021 году можно ли его стоимость включить в расходы и уменьшить доход?

Да, можно включить в расходы.

УСН 6% «доходы», ИП с наёмными работниками. Что будет базой для начисления страховых взносов за самого ИП?

Можно уменьшить сумму налога на величину страховых взносов, но не более чем на 50 % за всех, включая самого ИП. За себя вы оплачиваете фиксированную и дополнительную части. А за работников – только в соответствии с их суммой дохода.

Розничная продажа очков в специализированном магазине площадью до 50 кв. м. Правильно мы думаем, что оптимально для нас будет УСН «доходы – расходы»?

Надо считать вашу расходную часть. Если расходы более 60 %, то такую систему налогообложения выгодно применять.

Подпадает ли розничная торговля пивом, алкоголем и табаком под льготный 1% по УСН?

Смотрите внутренние документы вашего региона. Возможно, в вашем регионе ставка налога снижена.

Если я перейду на патент, а затем решу, что эта система мне всё-таки не подходит, смогу ли я перейти на УСН с апреля 2021 года?

Нет, на УСН можно перейти только с начала года.

Расходы по оплате труда, зарплата выдана в январе за декабрь. Входит в расходы по УСН?

К сожалению, расходы на зарплату за прошлый период включить в расходы нельзя.

Если убытки на УСН «доходы минус расходы» с дохода 190 млн руб., то тоже 1%?

Да, 1% вы уплачиваете в любом случае. При УСН «доходы минус расходы» убытки можно учесть в следующих периодах.

Если в 2020 году мы были на УСН и ЕНВД, при переходе на патент мы по остальным видам деятельности автоматически остаёмся на УСН?

Если ранее применяли УСН и писали советующее заявление, то повторных заявлений отправлять не нужно (письмо ФНС России от 20.11.2020 № СД-4-3/19053@).

ООО имело 2 режима налогообложения: лесозаготовки – УСН (6%), розничная торговля – ЕНВД. Возможен ли переход с ЕНВД на УСН (15%), а лесозаготовки так и останутся на 6%?

Текущее законодательство запрещает одной организации совмещать УСН «доходы» и УСН «доходы-расходы».

Доходы получены в 2021 году за товар, приобретенный в 2020 году при применении ЕНВД. При УСН «доходы-расходы» будут ли учитываться эти расходы при расчете налога?

Да, можно учесть в расходах. Письмо ФНС России от 20.11.2020 № СД-4-3/19053@.

У нас розничный магазин. При определении дохода возвраты денег покупателям являются расходом или уменьшают доход при УСН «доходы минус расходы»?

«Упрощенщик» вправе уменьшить полученные доходы на сумму возвращённых денежных средств. Подобные расходы учитываются в день их списания со счета в банке или возврата из кассы.

ИП является банковским платёжным агентом. Выручка от оказания услуг не является собственными средствами, агент получает вознаграждение за услуги. Если выбрать систему УСН 6%, как будет облагаться эта выручка?

В доход в данном случае включается только агентское вознаграждение (комиссия), которое вы взимаете с клиентов или получаете (удерживаете) от поставщиков. Но имейте в виду, что это вознаграждение специалисты налоговой всегда сравнивают с теми суммами, которые вы со специального счёта переводите на свой расчётный счёт – совпадает ли она с той суммой, которую вы декларируете. Те средства, которые не участвуют в вашем налогообложении, должны попадать на ваш специальный счёт и перечисляться на специальный счёт поставщика. Любые «левые» платежи (перечисления) будут рассматриваться налоговиками, как ваш доход.

ИП, розничная торговля. Имеет 7 магазинов в одном регионе в разных муниципальных образованиях. Надо ли при переходе на УСН в 2021 году подавать сведения в налоговую об открытии обособленного подразделения?

При применении общего или упрощённого режима налогообложения у предпринимателя нет обязанности вставать на учёт в налоговой инспекции по месту открытия новой точки (по месту создания новых рабочих мест). Предприниматель продолжает стоять на учёте в ИФНС по месту жительства, туда сдаёт всю отчётность и платит налоги по всей деятельности в целом.

С нового года выбрали УСН «доходы минус расходы». Как быть с остатком товара на 01.01.2021 по закупке, если оплачен он в 2020 году?

Товар можно реализовывать при новой системе налогообложения. При этом, если вы продаёте товары на УСН «доходы минус расходы», то можно учесть суммы, потраченные на покупку товаров при ЕНВД, как расходы при УСН.

Что является при УСН «доходы минус расходы» доходом с превышения 300 000 тыс. руб. в ПФР (разница между доходом и расходом, либо чистый доход)?

Если доходы по УСН превысили предел в 300 тыс руб., ИП нужно оплатить дополнительные взносы. Их размер — 1% с суммы, превышающей 300 тыс. руб. Дополнительные взносы перечисляются независимо от того, работает ИП один, или у него есть сотрудники.

Будет ли действовать в Приморском крае в 2021 году льготная ставка 1% для аптек на УСН доход? И можем ли мы перейти до 01.01.2021 на этот режим с пониженной ставкой?

Данную информацию необходимо уточнять в территориальных налоговых органах. В любом случае перейти на УСН вы можете только с начала следующего года.

Сколько процентов с валового оборота придётся платить при упрощёнке?

УСН «доходы» – 6%, УСН «доходы минус расходы» – 15%.

По ЕНВД платали по двум ОКТМО. По УСН, когда перейдём, тоже надо будет платить и сдавать по двум ОКТМО декларации и платежки?

Зависит от того, где конкретно располагаются эти две точки. В одном регионе или нет? Если в одном регионе и на территории одной налоговой инспекции, то не надо.

Можно ли использовать УСН при розничной продаже ювелирных изделий?

Промтовары, используем личный транспорт, расходы учитываются на УСН?

Если у вас УСН «доходы минус расходы», то вы можете учитывать расходы.

Если подадим уведомление на применение УСН, но отдадим предпочтение патенту и деятельность на УСН вести не будем, нужно ли подавать нулевую декларацию по УСН?

Вы подаёте заявление по одному виду деятельности, в налоговой вас автоматически переведут согласно поданной вами информации в последнем заявлении. Только учтите, что патент оформляется не менее чем за 10 дней начала деятельности. А заявление на применение УСН можно писать за день.

Если я выберу патент для торговли с 1 января, а потом, в феврале, например, будет введен запрет на торговлю на патенте, смогу ли я перейти на УСН в феврале, учитывая, что переход на УСН возможен только с начала года?

Если речь идет о продаже маркированной продукции, то да, такая возможность предусмотрена.

Если вводиться маркировка в середине года с обязательным видом работы в УСН, как быть, ведь УСН только с нового года?

При введении маркировки вносятся соответствующие поправки, и вы сможете поменять систему НО с момента старта обязательной маркировки.

Если перейти с ЕНВД на УСН с 1 января 2020 года, можно ли не учитывать амортизацию ОС в расходах?

Если вы переходите на УСН «доходы», то можете не учитывать.

Можно ли применять УСН при продаже алкоголя?

При продаже можно, при производстве нельзя.

Организация совмещает УСН и ЕНВД, что делать после отмены ЕНВД? Всё равно подавать заявление на переход на УСН в декабре 2020 года?

Подавать заявление не нужно, вас автоматически переведут на УСН, при условии, что вы применяли УСН ранее.

Компания имеет два магазина. Один применяет налогообложение ЕНВД, а второй – УСН. Компания должна подавать заявление в ФНС на смену налогообложения по магазину, который был на ЕНВД, или автоматически будет применятся режим с 01.01.2021 УСН по двум магазинам?

Если вы ранее направляли заявление о переходе на УСН, то дополнительно никаких заявлений писать не нужно.

Не нашли ответ на свой вопрос? Мы подготовили много полезных материалов на тему перехода с ЕНВД на иные режимы налогообложения. Ознакомиться с ними можно по ссылке.