Нужно ли платить налог за ипотечную квартиру

Здравствуйте. Сразу краткий ответ — наличие ипотеки не освобождает от оплаты налога на имущество. Некоторые граждане думают что оплата ипотеки дает какие-то налоговые льготы, или просто не понимают суть ипотечного кредита. Разберу оба варианта.

Кто собственник квартиры, тот и платит налог на имущество

Все это написано в ст. 400 и ст. 401 НК РФ — «Налогоплательщиками налога (далее в настоящей главе — налогоплательщики) признаются физические лица, обладающие правом собственности на имущество, признаваемое объектом налогообложения в соответствии со статьей 401 настоящего Кодекса.»

При покупке квартиры собственником квартиры является покупатель — п. 2 ст. 218 ГК РФ. Это и указывается в правоподтверждающих документах — свидетельстве о праве собственности или выписке из ЕГРН (бывш. ЕГРП).

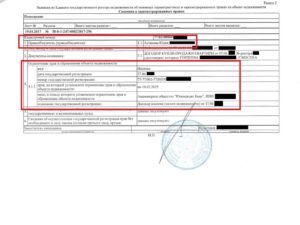

Информация о собственнике и залоге в свидетельстве

(нажмите на картинку, чтобы ее увеличить)

Информация о собственнике и залоге в выписке из ЕГРН

(нажмите на картинку, чтобы ее увеличить)

Небольшое отступление — если нужна бесплатная консультация, напишите онлайн юристу справа или позвоните (круглосуточно и без выходных): 8 (499) 938-45-78 (Москва и обл.); 8 (812) 425-62-89 (Санкт-Петербург и обл.); 8 (800) 350-24-83 (все регионы РФ).

Банк не является собственником квартиры

Квартира лишь находится в залоге у банка. Залог — это обеспечительная мера, чтобы мотивировать гражданина своевременно платить банку кредит. Банк, в случае неуплаты долга, может вернуть его двумя путями — продать залоговую квартиру и забрать деньги или оставить квартиру себе. Все банки выбирают первый вариант — продажа с помощью торгов. Все это указано в ст. 334 ГК РФ, ст. 1 и ст. 56 Федерального закона от 16.07.1998 N 102-ФЗ.

При ипотеке нет налоговых льгот

Налоговые льготы предоставляется пенсионерам, инвалидам 1 и 2 группы, участникам различных войн, Героям Советского Союза и РФ, военнослужащим с 20-летним сроком службы и так далее. Весь список указан в п. 1 ст. 407 НК РФ. Про ипотеку там ни слова.

Понравилась статья? Вы знаете, что надо сделать

Есть вопросы? Можете бесплатно проконсультироваться. Воспользуйтесь окошком онлайн-консультанта, формой внизу или телефонами (круглосуточно и без выходных):

Какие налоги положено платить при покупке квартиры в ипотеку? Рекомендации по расчету суммы и подаче декларации

Надо ли платить налоги на квартиру или дом, если они куплены в ипотеку и какие? Однозначно, в момент покупки их платить не нужно.

Однако в будущем владельцу ипотечного жилья предстоит столкнуться с уплатой налога на имущество, а в некоторых случаях и с перечислением платы за землю. Ниже рассмотрим как, какой и когда придется платить налог, подробно расскажем и про возврат его части.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 350-29-87 . Это быстро и бесплатно !

Виды налогового сбора при ипотечном кредите

Наиболее распространёнными налогами, которые уплачиваются физическими лицами, являются:

- налог на доходы физических лиц;

- налог на имущество физических лиц;

- земельный налог.

Человек может взять в ипотеку как жильё в многоквартирном доме, так и индивидуальную жилую постройку на отдельном участке земли. Необходимость уплаты того или иного обязательного платежа иногда зависит от категории недвижимого имущества, взятого в ипотеку.

Если имущественный налог уплачивается независимо от того, в квартире, доме или комнате живёт гражданин, то плата за землю взимается только в случае приобретения в кредит дома с участком. Рассмотрим подробнее нюансы, связанные с налогообложением недвижимости.

Имущественный

Согласно пункту 1 статьи 401 НК РФ налогообложению подлежат все жилые помещения: квартиры, дома и комнаты. В свою очередь, физическое лицо становится налогоплательщиком тогда, когда у него возникает право собственности на недвижимое имущество.

Но и получив правоустанавливающие документы, собственник ипотечного жилья не обязан сразу перечислять налог на имущество. В пункте 1 статьи 409 НК РФ говорится, что такой налог должен быть уплачен до 1 декабря года, следующего за годом приобретения, и в таком же порядке во все последующие года.

Земельный

Исходя из норм пункта 1 статьи 388 НК РФ плательщиками налога на землю становятся лица, которые приобрели земельный участок и оформили на него законные права. Отдельный земельный участок в ипотеку не берётся, но если покупается дом на земле, то земельный налог платить нужно.

Так же, как и имущественный, земельный налог взимается не в момент приобретения дома, а начиная со следующего года. При этом перечисляется в бюджет он также ежегодно по одному разу до 1 декабря.

Таким образом, взяв квартиру в ипотеку, физическое лицо обязуется уплачивать только налог на имущество, а если в ипотеке находится дом, то необходимо платить как налог на имущество (с дома), так и земельный платёж (с участка).

Подоходный

В обычной ситуации, когда квартира приобретается на собственные деньги, доход получает только продавец. У покупателя возникает исключительно расход, а платит за покупку квартиры он теми деньгами, которые он ранее заработал и уже уплатил с них налог.

Но ситуация с ипотечным кредитованием несколько иная. Средства, передаваемые покупателем жилья продавцу, являются заёмными и предоставляются банком в пользу покупателя. Вот тут и возникает вопрос, надо ли платить НДФЛ с полученного ипотечного кредита.

Налоговый кодекс РФ не раскрывает в полной мере ответа на вопрос, является ли кредит доходом физического лица.

Таким образом, заёмные средства предприятий признаются доходом, но не облагаются налогом.

Что касается физических лиц, если положиться на Обзор практики рассмотрения судами дел, связанных с применением главы 23 НК РФ, утверждённой Президиумом Верховного Суда РФ 21 октября 2015 года, то доходы от получения физическими лицами средств в кредит, не признаются судами налогооблагаемыми. Суды полагают, что при получении денег в долг у граждан не появляется экономическая выгода, которая на основании пункта 1 статьи 41 НК РФ тождественна понятию «доход».

Следовательно, при покупке ипотечного жилья гражданин не обязан уплачивать НДФЛ.

Обязательно ли платить, приобретая такое имущество как недвижимость?

Статья 57 Конституции России говорит о том, что любой человек или предприятие должны платить налоги, установленные законом. Владельцы жилой недвижимости, пусть и взятой в ипотеку, обязаны ежегодно платить налог на имущество.

Статья 57

Каждый обязан платить законно установленные налоги и сборы. Законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют.

Однако Налоговым кодексом РФ предусмотрено множество льгот и освобождений. Соответственно, появляется закономерный вопрос, есть ли какие-либо ситуации, когда налог можно не платить.

Исключения и льготы

Нормы пункта 1 статьи 407 НК РФ позволяют не платить имущественный налог следующим категориям граждан:

- Герои СССР и РФ;

- лица, имеющие орден Славы трёх степеней;

- некоторые категории военнослужащих и бывших военнослужащих;

- представители семей погибших военнослужащих, являвшихся единственными кормильцами;

- лица, воевавшие в Афганистане;

- инвалиды I и II групп;

- инвалиды с детства;

- пенсионеры;

- лица, подвергшиеся воздействию радиации на ЧАЭС.

Кроме того, могут пользоваться преференциями с учётом некоторых ограничений следующие виды налогоплательщиков:

- лица, ведущие личные подсобные хозяйства — дачные хозяйства, садоводство, огородничество по хозяйственным постройкам, не превышающим размер в 50 кв. м.;

- граждане, занимающиеся творчеством – по помещениям, используемым в профессиональной деятельности (ателье, мастерские, студии, негосударственные галереи, музеи, библиотеки).

По отношению ко всем льготируемым гражданам применяются условия:

- недвижимое имущество не должно эксплуатироваться в предпринимательских целях;

- освобождение даётся только по одному объекту.

Для получения льготы необходимо направить в налоговый орган заявление по форме согласно Приказу ФНС России от 14 ноября 2017 года ММВ-7-21/897@ с приложением подтверждающих документов, а также уведомление о выборе имущества, по которому будет использоваться льгота.

Как рассчитать сумму?

Налог на имущество в виде жилья, приобретённого посредством ипотечного заимствования, рассчитывается двумя способами:

- исходя из кадастровой стоимости жилья;

- исходя из инвентаризационной стоимости.

По состоянию на 2018 год только 14 субъектов РФ не перешли к применению кадастровой стоимости, в частности, инвентаризационную стоимость используют Дагестан, Северная Осетия, Алтай, Крым, Севастополь, Алтайский край, Приморский край, Красноярский край, Свердловская область, Смоленская область, Томская область, Курганская область, Иркутская область, Волгоградская область.

По новым правилам сумма налога рассчитывается следующим образом:

- по комнатам – 0,1% от кадастровой стоимости общей площади за минусом 10 кв. м;

- по квартирам – 0,1% от кадастровой стоимости общей площади за минусом 20 кв.м;

- по домам – 0,1% от кадастровой стоимости общей площади за минусом 50 кв. м.

При этом в каждом регионе ставки могут быть снижены до 0 или увеличены до 0,3%. Кроме того, в течение 4 лет после начала уплаты имущественного налога по кадастровой стоимости действует особый порядок расчёта сумм налога.

Действует следующая формула:

- Н – размер налога;

- Н1 – налог, рассчитанный по правилам, указанным выше;

- Н2 – последняя сумма налога, рассчитанная исходя из инвентаризационной стоимости;

- К – коэффициент (значения: 0,2; 0,4; 0,6; 0,8 в первый, второй, третий и четвёртый годы после перехода соответственно).

Налог с приобретённого жилья в ипотеку в тех регионах, где ещё применяется инвентаризационная стоимость, рассчитывается как инвентаризационная стоимость, умноженная на 1,481 и на ставку. Ставка дифференцированы от 0,1% до 2%. Расчёт суммы налога производит налоговый орган.

Правила подачи налоговой декларации

Налоговым кодексом РФ не предусмотрена обязанность сдачи какой-либо налоговой отчётности по налогу на имущество физических лиц.

В то же время физическое лицо имеет право по окончанию года подать налоговую декларацию по форме 3-НДФЛ для получения имущественного налогового вычета по НДФЛ. Соответственно, гражданин сможет получить от государства 13% от цены квартиры, но не более 260 тыс. руб. и не более суммы НДФЛ, удержанного с физлица за год (подробно о том, как вернуть имущественный вычет на купленное ипотечное жилье читайте тут, а из этой статьи вы узнаете сколько можно вернуть и какая максимальная сумма возврата).

Заполнение документа

В декларации необходимо указать годовую сумму дохода, полученную от любых источников (например, заработная плата), уплаченный за год НДФЛ, а также сумму налогового вычета, на который претендует гражданин. Объём вычета равен стоимости приобретённого жилья, но не более 2 млн руб.

- Скачать бланк налоговой декларации 3-НДФЛ

- Скачать образец налоговой декларации 3-НДФЛ при покупке квартиры в ипотеку

Больше о том, как правильно заполнить форму 3-НДФЛ, а также какие нужны документы для получения налогового вычета по ипотеке, читайте здесь.

Какие бумаги нужно приложить?

Вместе в декларацией в налоговый орган следует предоставить:

- копию паспорта;

- справку по форме 2-НДФЛ (берётся у работодателя);

- заявление на возврат налога;

- договор купли-продажи;

- квитанцию об оплате покупки;

- свидетельство о регистрации права собственности.

Куда и когда обращаться?

Отчётность следует предоставить в налоговую инспекцию по месту жительства. Срок – до 30 апреля года, следующего за годом получения права собственности на жильё.

Ответственность, если не подать декларацию

Случай приобретения жилого помещения не входит в перечень обстоятельств, при которых гражданин обязан подать декларацию (пункт 1 статьи 229 НК РФ). Декларация подаётся в добровольном порядке для получения физическим лицом возврата части стоимости купленной квартиры или дома. Соответственно, раз налогоплательщик не обязан её подавать, а только имеет на это право, никаких мер ответственности за её непредоставление не предусмотрено.

В заключение следует обратить внимание, что операция покупки квартиры или дома по ипотечному кредитованию сама по себе не является налогооблагаемой. Обязательные платежи взимаются позднее исключительно с недвижимости и земельных участков.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8 (800) 350-29-87 (Москва)

8 (800) 350-29-87 (Санкт-Петербург)

Налогообложение при ипотеке

Продавец квартиры обязан уплачивать подоходный налог. Размер подоходного налога составляет в общем случае 13% от стоимости недвижимости за вычетом 1 млн. рублей. То есть при продаже квартиры до 1 млн. руб. включительно налог не уплачивается. Также не подлежат налогообложению суммы любых размеров, полученные от продажи недвижимости, которая находилась в собственности более 3-х лет. Таким образом, собственник недвижимости по прошествии 3-х лет с момента её приобретения (получения по наследству, в дар и т.д.) может свободно продавать недвижимость по любой стоимости, не опасаясь за излишне уплаченные налоги.

Налоговый вычет по подоходному налогу

Каждый резидент Российской Федерации один раз в жизни имеет право на имущественный налоговый вычет при приобретении недвижимости.

Имущественный налоговый вычет рассчитывается с суммы, израсходованной на строительство либо покупку квартиры (дома). Если жилье покупалось с использованием целевого кредита, то налоговый вычет включает в себя и сумму процентов по этому кредиту. Важно, чтобы кредит был именно целевым, то есть в кредитном договоре должно быть указано, что кредит выдан «на покупку квартиры (дома)». Если использовался кредит без указания цели, то проценты по такому кредиту нельзя включить в сумму налогового вычета.

При покупке квартиры без отделки или при строительстве дома в налоговый вычет дополнительно можно включить расходы на разработку проектно-сметной документации, на приобретение строительных и отделочных материалов, на оплату работ по строительству и отделке, расходы на подключение к сетям или создание автономных источников электро-, водо- и газоснабжения. Принятие к вычету расходов на достройку и отделку приобретенного жилья возможно в том случае, если в договоре купли-продажи указано приобретение именно незавершенного строительством дома или квартиры без отделки.

С 01 января 2008 года в качестве имущественного налогового вычета можно предъявить сумму расходов на покупку (строительство, отделку) жилья в пределах 2 000 000 рублей (ранее эта сумма составляла 1 000 000 руб.). Сумма процентов по ипотечному кредиту, которую можно предъявлять как налоговый вычет, законодательством не ограничена.

Расходы, включаемые в налоговый вычет, должны быть произведены за счет собственных средств, либо за счет кредита. Нельзя включать в налоговый вычет расходы, произведенные за счет государственных субсидий, материнского капитала, других социальных выплат.

Кто имеет право на имущественный налоговый вычет

Получить имущественный налоговый вычет могут граждане, у которых есть доходы, облагаемые налогом по ставке 13%. В первую очередь это те, кто работает по найму и имеет «белую» зарплату. Если зарплата «серая», то можно рассчитывать на вычет только с официальной суммы доходов. Если гражданин работает одновременно на нескольких работах, то можно получить вычет с дохода от всех работ. Кроме зарплаты могут быть и другие доходы, облагаемые налогом по ставке 13%. Например, доход от сдачи имущества в аренду, от продажи ценных бумаг или другого имущества и пр. На такие доходы можно получить имущественный налоговый вычет.

Если гражданин является предпринимателем и использует специальный налоговый режим («упрощенку», «вмененку» и пр.), то он не имеет права на имущественный налоговый вычет с доходов, полученных в результате предпринимательства.

Неработающие пенсионеры так же не имеют права на вычет.

Женщины, находящиеся в декретном отпуске, могут оформить налоговый вычет после выхода на работу. Если жилье было приобретено до декретного отпуска, то можно оформить налоговый вычет на доходы, полученные в период между покупкой жилья и декретом. А если этих доходов не хватит на получение всего вычета, то оставшуюся часть можно будет получить после выхода на работу.

Люди, которые не являются гражданами РФ, но официально проживают и работают на территории РФ более 183 дней в году (являются резидентами), имеют право на имущественный налоговый вычет.

Налог на имущество

При ипотеке налог на имущество уплачивается на общих основаниях. Никаких особенностей нет. Несмотря на наличие обременения в свидетельстве о собственности на объект недвижимости, он все же является собственностью заемщика, а не банка, а значит подлежит обложению налогом на имущество.

Ипотечный калькулятор

Посчитайте размер ежемесячного платежа и Вашу экономию . Расчет производится по нескольким банкам.

Нужно ли платить налог на имущество, если квартира в ипотеке?

Согласно налоговому законодательству РФ собственники квартир и других объектов недвижимости обязаны ежегодно оплачивать налог на имущество. Некоторые категории граждан пользуются льготами по его оплате. Также люди нередко интересуются: подлежит ли налогообложению квартира, которая находится в ипотеке. Ведь такое жилье имеет особый статус, и банк в любое время может забрать его при нарушении клиентом своих обязательств. Поскольку ипотечных заемщиков в стране немало, стоит разобраться в этом вопросе подробнее.

Ипотечная квартира и налоги: что говорит закон?

Обязанность граждан платить налог на недвижимость закреплена в ст.400-401 НК РФ. Перечислять деньги в бюджет должны владельцы следующих объектов:

- Квартиры и комнаты.

- Жилые дома и дачные домики.

- Машино-места и гаражи.

- Объекты незавершенного строительства.

- Земельные участки, а также возведенные на них строения (бани, постройки хозяйственного назначения).

Помещения, которые входят в состав общего имущества МКД, объектами налогообложения не считаются

Налог на имущество физлиц относится к категории местных. Обязанность его уплаты распространяется и на хозяев квартир, купивших жилье на ипотечные средства. Право собственности на такую жилплощадь в установленном порядке регистрируется в Росреестре. Просто до момента полного погашения долга она приобретает промежуточный статус залогового имущества.

Таким образом, хозяин ипотечного жилья может свободно им владеть и пользоваться, а вот распоряжение квадратными метрами допускается только с согласия кредитора. Но на необходимость ежегодно отправлять платеж государству это никак не влияет.

Особенности обложения имущественным налогом

На размер подлежащего уплате налога влияет несколько факторов:

- Регион, в котором была приобретена квартира.

- Разновидность недвижимого имущества.

- Категория, к которой относится налогоплательщик.

В большинстве случаев для расчета имущественного налога берется кадастровая стоимость. Поскольку обычно она ниже рыночной, суммы, которые собственники видят в квитанциях, получаются не очень большими. В зависимости от перечисленных выше критериев они могут составлять от 0,1 до 2%. Точный размер подскажут в региональном отделении налоговой службы.

Счета на оплату имущественного налога сотрудники ФНС присылают раз в год. Причем отсутствие квитанции от налоговиков не является основанием для неуплаты. Если уведомление не пришло – желательно позвонить в налоговый орган и поинтересоваться причинами

Если сумма в квитанции кажется слишком большой – бездействовать также не стоит. Лучше позвонить в кадастровую службу и уточнить стоимость квартиры, в соответствии с которой взимается налог. Кроме того, результаты оценки можно оспорить в специальной комиссии по кадастровым спорам (эти комиссии работают при отделениях Росреестра) либо в суде. Нередко такие действия позволяют избавиться от необоснованных переплат.

Рассчитаться с бюджетом нужно до 1 декабря того года, который следует за истекшим периодом налогообложения. Указанный период установлен для всех субъектов РФ. Перечислить деньги можно несколькими способами:

- В любом банке согласно квитанции.

- На официальном сайте ФНС либо портале «Госуслуги». Владелец жилья имеет право заплатить как всю сумму сразу, так и сделать это по частям.

- Через онлайн-сервисы кредитных организаций (потребуется индекс документа).

- В почтовых отделениях.

- С электронных кошельков популярных платежных систем (WebMoney, Яндекс.Деньги, Qiwi).

Чеки об оплате рекомендуется сохранять хотя бы в течение трех лет. Это позволит доказать свою правоту в случае возникновения недоразумений с налоговиками.

Санкции за неуплату налога на имущество

Если собственник ипотечного жилья вовремя не перечислит положенную сумму, к нему, согласно законодательству о налогах, применяются следующие санкции:

- Начисление пени на весь долг. За каждый день просрочки придется дополнительно оплатить 1/300 ставки рефинансирования, утвержденной ЦБ РФ.

- Начисление штрафа, размер которого начинается от 20% суммы долга. В отдельных случаях (например, при длительной просрочке) величина штрафа вырастает до 40%.

В ситуациях, когда собственник все равно не торопится с оплатой, налоговая служба подает в суд. Такое возможно, если сумма задолженности превысила 3 000 руб. К злостным неплательщикам могут быть применены и меры уголовной ответственности

Освобождение от перечисления налога

Федеральными и региональными правовыми актами предусмотрен перечень льготников, имеющих право на полное либо частичное освобождение от перечисления налога. К таким категориям относятся:

- Люди, вышедшие на пенсию.

- Военные, отдавшие службе не меньше 20 лет.

- Семьи военнослужащих, которые остались без кормильца.

- Инвалиды 1 и 2 групп, инвалиды с детства.

- Ветераны ВОВ, Герои СССР и России.

- Чернобыльцы.

- Лица, использующие квартиру для творчества либо в качестве культурного объекта.

Кроме того, во многих регионах существуют налоговые преференции для многодетных и малоимущих семей. Правда, для всех категорий есть ограничение: от обложения имущественным налогом может быть освобожден только один объект по выбору плательщика.

Чтобы получить привилегии по налогу на имущество, необходимо подать в ФНС заявление и предъявить документ, подтверждающий льготный статус налогоплательщика. Также потребуется выписка из ЕГРН на ипотечное жилье.

Таким образом, платить имущественный налог на квартиры, купленные в ипотеку, россияне должны на общих основаниях. Неисполнение этой обязанности грозит штрафами со стороны налоговых органов, а если накопится большой долг – судебным разбирательством. Единственное, что можно сделать – это пытаться сэкономить определенную сумму в виде возврата подоходного налога. Также стоит поинтересоваться в ФНС наличием других налоговых льгот. Ведь граждан, которые имеют на них право, в России достаточно много.

Нужен совет профессионального юриста? Обращайтесь к онлайн-консультанту нашего сайта — это бесплатно!

Платится ли налог на имущество, если квартира в ипотеке

Большая часть наших граждан может позволить себе улучшить условия жизни и обзавестись собственным жильем, воспользовавшись ипотечным кредитованием. На недвижимое имущество, находящееся в собственности, требуется уплачивать налог. И часто у многих возникает вопрос: а платят ли налог на квартиру, если она все еще находится в ипотеке? Ведь по сути она еще не ваша полноценная собственность, которую к тому же в любой миг кредитующий банк может забрать по причине отсутствия выплат или задолженности. Давайте разберемся, нужно ли платить налог на имущество в данном случае.

Налог и ипотека

Согласно российскому законодательству, платить налоги – ежегодная обязанность каждого физического лица, владеющего недвижимым имуществом. В Налоговом Кодексе РФ существует описание категории лиц, которые освобождаются от его уплаты. Им же установлены меры ответственности для тех, кто уклоняется от выплат и должников. Таким образом гражданин, купивший недвижимость, согласно ст.400 Налогового Кодекса РФ, обязан оплачивать налог на приобретенное имущество государству.

Каждому физическому лицу, являющемуся собственником жилья, рекомендуется осуществлять фискальный платеж исходя из кадастровой стоимости имеющейся недвижимости в установленные сроки, а именно не позднее 1 октября текущего года нанести визит в налоговую. Если сделать это позже, платеж будет считаться просроченным.

Главный вопрос, интересующий граждан в этом случае: платится ли налог на имущество, если ваша квартира находится в ипотеке? Министерство финансов России дает однозначный ответ: да, он должен уплачиваться в обязательном порядке.

- дома;

- квартира;

- гараж;

- комната;

- дача;

- прочие строения и помещения.

Помимо недвижимости, находящейся во владении целиком, налогообложению подлежат также доли на объекте, находящемся в собственности. Вне зависимости от обременений, имеющихся у того или иного недвижимого имущества, каждый собственник обязан уплачивать на него налог. И ипотечный кредит в данном случае исключением не является.

Обязанность уплаты налога

Приобретая квартиру в ипотеку, физическое лицо практически становится ее собственников, а значит, согласно законодательству, обязано уплачивать налог на имущество. Несмотря на то, что ипотечная недвижимость все еще находится в залоге у кредитующего банка, она не является его собственностью. А значит, необходимость в уплате налогов лежит не на нем по причине отсутствия права собственности.

Отсюда следует, что с момента покупки и государственной регистрации права собственности, будь то по полной предоплате или же в кредит, именно покупатель является и владельцем, и обязующимся оплачивать налог на данное имущество. Подоходный налог уплачивается каждым гражданином даже тогда, когда купленная недвижимость по-прежнему находится в невыплаченном ипотечном кредите.

Возвращаем потраченные средства

Каждый гражданин России обладает правом на получение фискального вычета при условии покупки квартиры в ипотеку. Это значит, что приобретая имущество по ипотечному кредиту вы можете вернуть часть денег, которые ранее заплатили государству в качестве налогов. Также существует возможность сэкономить определенную сумму, уплачивая подоходный налог. Делается это в том числе по причине покупки жилплощади в ипотеку.

Рассчитывается исходя из:

- потраченной суммы;

- процентов по кредиту.

Затраченные финансовые средства не компенсируются следующим категориям граждан:

- Занимающиеся предпринимательской деятельностью и получающие с нее доход, по причине использования специального режима налогообложения.

- Пенсионеры, которые уже являются официально безработными.

ВАЖНО! Если же жилая площадь или ее доля приобреталась у родных, нанимателя на работу, благодаря прочим людям, деньги возвращены иным путем благодаря другой сделке, налоговый вычет не возможен.

Особенные категории граждан, которые имеют право на получение вычета:

- Находящиеся в декрете женщины могут оформить его сразу, как только выйдут на работу. Если же недвижимость приобреталась до декретного отпуска, тогда налоговый вычет оформляется за период между приобретением жилплощади и началом декрета. В случае, если этой суммы будет недостаточно, остальную часть можно получить после официального трудоустройства и выхода на работу.

- Физические лица, не граждане России, однако официально проживающие и трудоустроенные на территории государства не менее 183 дней в год, то есть резиденты РФ.

Налоговые льготы при военной ипотеке

Помимо общей программы ипотечного кредитования, существует также военная. Но даже в этом случае собственник обязан уплачивать налог государству и кредитующей его организации. После совершения сделки купли-продажи, официальной регистрации права собственности на жилье, физическое лицо автоматически становится налогоплательщиком.

Военные, проходящие службу по контракту или имеющие выслугу в 20 лет после увольнения по уважительной причине обладают правом на получение фискальной льготы. Ее размер равен сумме налога от военного ипотечного кредита. При этом предоставляется она только на один облагаемый налогом объект недвижимости, вне зависимости от того, сколько их имеется в общей сложности.

Для ее получения военнослужащему требуется предъявить в налоговую документ, подтверждающий его право на получение льготы (справка из воинской части с указанием ФИО, личного номера, даты рождения и должности). Если своевременного обращения с соответствующим заявлением в фискальный орган не было, сумма налога пересчитывается, но не более, чем за период в 3 года.

Для многих ипотека – единственный способ обзавестись собственным жильем. На недвижимое имущество, приобретенное по ипотечному кредиту, налог уплачивается на общих основаниях. Никаких особенных условий налогообложения в данном случае не предвидится.

Ведь несмотря на то, что купленная недвижимость находится в залоге у банка, она уже является вашей собственностью, даже тогда, когда кредит не выплачен полностью. Как только весь кредит погашен, вы можете, наконец, наслаждаться жизнью в уже окончательно своей квартире, не забывая об обязанностях налогоплательщика.