Страховая премия при ипотеке

Статья 31. Страхование заложенного имущества. Страхование ответственности заемщика и страхование финансового риска кредитора

(в ред. Федерального закона от 23.06.2014 N 169-ФЗ)

(см. текст в предыдущей редакции)

1. Страхование имущества, заложенного по договору об ипотеке, осуществляется в соответствии с условиями этого договора. Договор страхования имущества, заложенного по договору об ипотеке, должен быть заключен в пользу залогодержателя (выгодоприобретателя), если иное не оговорено в договоре об ипотеке или в договоре, влекущем возникновение ипотеки в силу закона, либо в закладной.

2. При отсутствии в договоре об ипотеке иных условий о страховании заложенного имущества залогодатель обязан страховать за свой счет это имущество в полной стоимости от рисков утраты и повреждения, а если полная стоимость имущества превышает размер обеспеченного ипотекой обязательства, — на сумму не ниже суммы этого обязательства. При неисполнении залогодателем указанной в настоящем пункте обязанности залогодержатель вправе страховать заложенное имущество в полной стоимости от рисков утраты и повреждения, а если полная стоимость имущества превышает размер обеспеченного ипотекой обязательства, на сумму этого обязательства. В этом случае залогодержатель вправе потребовать от залогодателя возмещения понесенных им расходов на страхование заложенного имущества.

(в ред. Федерального закона от 25.11.2017 N 328-ФЗ)

(см. текст в предыдущей редакции)

3. Залогодержатель имеет право на удовлетворение своего требования по обязательству, обеспеченному ипотекой, непосредственно из страхового возмещения за утрату или повреждение заложенного имущества независимо от того, в чью пользу оно застраховано. Это требование подлежит удовлетворению преимущественно перед требованиями других кредиторов залогодателя и лиц, в чью пользу осуществлено страхование, за изъятиями, установленными федеральным законом.

Залогодержатель лишается права на удовлетворение своего требования из страхового возмещения, если утрата или повреждение имущества произошли по причинам, за которые он отвечает.

4. Заемщик — физическое лицо, являющееся должником по обеспеченному ипотекой обязательству, вправе застраховать риск своей ответственности перед кредитором за неисполнение или ненадлежащее исполнение обязательства по возврату основной суммы долга и по уплате процентов за пользование кредитом (заемными средствами) (страхование ответственности заемщика).

По договору страхования ответственности заемщика выгодоприобретателем является кредитор-залогодержатель по обеспеченному ипотекой обязательству. При передаче кредитором-залогодержателем по обеспеченному ипотекой обязательству своих прав по договору об ипотеке или обеспеченному ипотекой обязательству либо при передаче прав на закладную права выгодоприобретателя по договору страхования ответственности заемщика переходят к новому кредитору либо новому владельцу закладной в полном объеме.

Страховым случаем по договору страхования ответственности заемщика является неисполнение заемщиком — физическим лицом требования о досрочном исполнении обеспеченного ипотекой обязательства, предъявленного в связи с неуплатой или несвоевременной уплатой заемщиком — физическим лицом суммы долга полностью или в части, при условии недостаточности у кредитора денежных средств, вырученных от реализации заложенного имущества, либо недостаточной стоимости оставленного кредитором за собой заложенного имущества для удовлетворения обеспеченных ипотекой требований в полном объеме.

5. Кредитор-залогодержатель по обеспеченному ипотекой обязательству вправе застраховать финансовый риск возникновения у него убытков, вызванных невозможностью удовлетворения обеспеченных ипотекой требований в полном объеме вследствие недостаточной стоимости заложенного имущества (страхование финансового риска кредитора).

По договору страхования финансового риска кредитора выгодоприобретателем является страхователь. При передаче кредитором-залогодержателем по обеспеченному ипотекой обязательству своих прав по договору об ипотеке или обеспеченному ипотекой обязательству либо при передаче прав на закладную права и обязанности страхователя по договору страхования финансового риска кредитора переходят к новому залогодержателю либо новому владельцу закладной в полном объеме.

Страховым случаем по договору страхования финансового риска кредитора является возникновение у залогодержателя убытков, связанных с недостаточностью денежных средств, вырученных от реализации заложенного имущества, либо с недостаточной стоимостью оставленного кредитором за собой заложенного имущества для удовлетворения обеспеченных ипотекой требований в полном объеме в случае обращения взыскания на заложенное имущество в связи с неуплатой или несвоевременной уплатой заемщиком — физическим лицом суммы долга полностью или в части.

Убытки залогодержателя, связанные с недостаточностью денежных средств, вырученных от реализации заложенного имущества, либо с недостаточной стоимостью оставленного за собой заложенного имущества для удовлетворения обеспеченных ипотекой требований в полном объеме, уменьшаются на сумму страховой выплаты, причитающейся залогодержателю как выгодоприобретателю по договору страхования ответственности заемщика, при наличии заключенного договора страхования ответственности заемщика.

Страхователь по договору страхования финансового риска кредитора обязан уведомить страховщика по договору страхования финансового риска кредитора о наличии заключенного договора страхования ответственности заемщика до заключения договора страхования финансового риска кредитора или в течение десяти рабочих дней с момента, как такому страхователю стало об этом известно, в случае, если на момент заключения договора страхования финансового риска кредитора страхователю не было об этом известно.

Страхователь по договору страхования финансового риска кредитора вправе запрашивать информацию о наличии договора страхования ответственности заемщика у заемщика — физического лица, являющегося должником по обеспеченному ипотекой обязательству.

Страховщик по договору страхования финансового риска кредитора при наличии у него информации о договоре страхования ответственности заемщика производит страховую выплату после предоставления подтверждающих документов о принятии решения об осуществлении страховой выплаты страховщиком по договору страхования ответственности заемщика.

6. Страховая сумма по договору страхования ответственности заемщика или по договору страхования финансового риска кредитора не может быть менее чем десять процентов от основной суммы долга. Страховая сумма по договору страхования ответственности заемщика не должна превышать пятьдесят процентов от основной суммы долга. Страховая сумма устанавливается на весь срок действия договора страхования ответственности заемщика или договора страхования финансового риска кредитора. Страховая премия по договору страхования ответственности заемщика уплачивается единовременно в срок, установленный указанным договором.

При заключении договора страхования ответственности заемщика на срок действия обеспеченного ипотекой обязательства страхователь в случае погашения более чем тридцати процентов от основной суммы долга имеет право на снижение размера страховой суммы соразмерно снижению основной суммы долга по обеспеченному ипотекой обязательству и на соответствующий пересмотр размера страховой премии по договору страхования ответственности заемщика при условии, что на момент пересмотра условий договора страхования ответственности заемщика страхователь исполнял обязательства по возврату основной суммы долга и по уплате процентов за пользование кредитом (заемными средствами) в соответствии с установленным графиком погашения основной суммы долга, не допуская при этом нарушения сроков внесения платежей более чем на тридцать дней.

7. Для целей расчета страховой выплаты по договору страхования ответственности заемщика или по договору страхования финансового риска кредитора не подлежат учету причитающиеся выгодоприобретателю неустойки (штрафы, пени) вследствие неисполнения, просрочки исполнения или иного ненадлежащего исполнения обеспеченного ипотекой обязательства, проценты за пользование чужими денежными средствами, предусмотренные статьей 395 Гражданского кодекса Российской Федерации.

8. Договор страхования ответственности заемщика или договор страхования финансового риска кредитора может быть заключен на срок действия обеспеченного ипотекой обязательства либо на срок, в течение которого сумма обеспеченного ипотекой обязательства составляет более чем семьдесят процентов от стоимости заложенного имущества.

9. В случае погашения суммы долга по обеспеченному ипотекой обязательству договор страхования ответственности заемщика или договор страхования финансового риска кредитора прекращается. При этом страховщик имеет право на часть страховой премии пропорционально времени, в течение которого действовало страхование.

10. При отказе страхователя от договора страхования ответственности заемщика или договора страхования финансового риска кредитора уплаченная страховщику страховая премия не подлежит возврату.

Как рассчитывается страховка по ипотеке?

Взять ипотеку без страховки практически невозможно. Даже если банк такую возможность предоставляет, то при этом он увеличит ставку по кредиту. Конечно, ни банкиры, ни страховщики никогда своей выгоды не упустят. Но нужно понимать, что страховка нужна, в первую очередь, вам. Ипотеку берут на много лет, и никто не знает, что может случиться за это время. Поэтому вполне разумно застраховать свою жизнь, здоровье и имущество.

Впрочем, если банк отказывается выдавать вам кредит потому, что вы не хотите покупать полный страховой пакет — это незаконно. Страховка страховке рознь. В случае возникновения такой ситуации обратитесь в другой банк или посоветуйтесь с юристом.

Обычно у банка со страховой компанией существует договор. Поэтому, когда вопрос заходит о страховании, заемщикам озвучивают стоимость страховки с полным пакетом рисков. Вы можете согласиться, можете отказаться. А еще вы можете рассчитать страховку вручную, если цифра кажется вам подозрительной.

Что можно застраховать?

Итак, вы берете ипотеку, и вам нужна страховка. Обычно заемщики страхуют:

- Имущество. Это обязательно, полис оформляется в пользу банка на весь срок погашения кредита. Если ваша квартира внезапно сгорит или ее затопят, вы сможете оформить возмещение. Тогда страховщик выплатит банку остаток кредита и проценты по нему. Список рисков может быть разным. Ставка зависит от того, где расположена недвижимость, в каком она состоянии, когда был построен дом;

- Жизнь и здоровье. Такой полис покупать не обязательно, но желательно, поскольку жизнь непредсказуема. Причем стоимость страховки зависит от возраста, здоровья, рода занятий и даже хобби заемщика. Если вы, к примеру, спортсмен-экстремал, то будьте готовы платить много. А если школьный учитель, то процент будет низким. Интересы банка в этом случае прозрачны. Заемщик может погибнуть или получить инвалидность. Тогда кредит выплатит страховая компания. Сумма страховки составляет от 110% от суммы ипотеки;

- Титул. Это довольно редкий вид страховки. Он актуален в том случае, если квартира часто меняет хозяев или если жилье было куплено по доверенности. Если есть хоть малейший риск, что на квартиру может претендовать кто-то еще, лучше застраховать титул. Но если это новостройка, то, конечно, такой полис вам не пригодится.

Рассчитываем сумму страховки

Для начала давайте рассчитаем общую сумму страховых выплат, которую вы должны погасить за весь срок ипотеки. Чтобы ее вычислить, нужно воспользоваться формулой:

D=S+(P/100)*S,

где D — общая сумма страховки, S — сумма задолженности на дату ее выплаты, P — процент по кредиту. Предположим, что сумма составляет 2 000 000 рублей, ставка — 13%. Таким образом, можно рассчитать размер страховки по формуле:

2 000 000+(13/100)*2 000 000=2 260 000 рублей.

Такая цифра может напугать, ведь она превышает размер задолженности, и без того немаленькой. Но нужно понимать, что чем меньше задолженность, тем меньше сумма страховых выплат. Она уменьшается пропорционально. Размер страховки пересчитывают либо ежегодно, либо по истечении срока, указанного в договоре.

Теперь, зная общую сумму страховки по ипотечному кредиту, можно посчитать, сколько вы будете платить в год. Формула выглядит так:

Y=D*i/100,

где Y — сумма ежегодного взноса, D — общая сумма страховки, i — ставка ежегодного страхового взноса. В предыдущем примере у нас получилась страховая сумма в размере 2 260 000 рублей. Допустим, ставка составляет 1%. Тогда результат будет выглядеть так:

2 260 000*1/100=22 600 рублей.

На чем можно сэкономить?

Банки предоставляют своим клиентам разные варианты страхования на выбор, предлагая купить страховку у партнера. Но если вас не устраивают эти условия, вы можете отказаться и выбрать другую компанию. Полный пакет у разных страховщиков стоит от 0,77 до 2% от суммы кредита. Цифра обманчиво небольшая.

Если вы брали кредит в 2 500 000 рублей, то в год вам придется отдавать компании больше 20 000 рублей, а за 15 лет отдадите более 200 000 рублей. И это уже заставляет задуматься, а нельзя ли как-то сэкономить? Наш ответ: можно.

- Во-первых, есть компании, которые не требуют страховать созаемщика. То есть, если ипотека оформлена на мужа, то страховать жизнь жены не нужно.

- Во-вторых, страховка рассчитывается, исходя из возраста и пола заемщика. Так, женщины в возрасте 30–45 лет могут получить солидную скидку. Поэтому полис выгоднее оформить на супругу.

- В-третьих, учитываются доли созаемщиков. Если большая часть кредита по бумагам оформлена на пенсионера, застраховать его жизнь и долю имущества будет стоить значительно дороже.

Чтобы принять верное решение, не соглашайтесь сразу на предложение банка. Лучше воспользуйтесь калькулятором для расчета страховки, выберите наиболее подходящие для вас условия и заключите договор с выгодой для себя.

Как сравнить предложения компаний?

Чтобы сравнить предложения страховщиков, вы можете воспользоваться любым онлайн-калькулятором. Существуют специальные сервисы, которые выдают все доступные предложения страховых компаний. Но если вас интересует какая-то конкретная, вы можете зайти на ее официальный сайт. На каждом из них есть собственные калькуляторы. Вне зависимости от того, каким сервисом вы решили воспользоваться, у вас запросят одни и те же данные:

- вид объекта — дом или квартира;

- банк, в котором вы оформляли ипотеку;

- задолженность на сегодняшний день;

- ставка по ипотеке в год;

- наличие права собственности;

- дата рождения;

- пол.

Поручите задачу профессионалам. Юристы выполнят заказ по стоимости, которую вы укажите. Вам не придётся изучать законы, читать статьи и разбираться в вопросе самим.

Что делать при наступлении страхового случая по ипотеке

В большинстве случаев страхование жизни и здоровья заемщика – обязанность по договору ипотечного кредитования. При этом многие покупают полис даже не вникая в суть данного вида страхования. И вспоминают о наличии страховки, когда случилось страшное. Итак, что делать, если произошло событие, имеющее признаки страхового случая.

Для расчета стоимости полиса Вы можете воспользоваться нашим калькулятором

1. Убедитесь, что произошедшее с заемщиком входит в список застрахованных рисков

Стандартный вариант в страховке жизни при ипотеке – это, когда застрахованы следующие риски:

смерть в результате заболевания

смерть в результате несчастного случая

инвалидность 1 или 2 группы в результате заболевания

инвалидность 1 или 2 группы в результате несчастного случая

инвалидность 3 группы, тяжелые травмы и длительные больничные, которые не являются основанием для присвоения 1 или 2 группы инвалидности – не являются страховым случаем. Также внимательно изучите полис на предмет того, входит ли в него все четыре варианта страховых событий.

2. Сообщите о страховом случае в страховую компанию в установленные сроки

Правилами комплексного ипотечного страхования большинством страховщиков, именно для личного страхования, установлен срок сообщения о страховом случае – 30 дней с момента, когда стало известно о событии.

Срок страховой выплаты обычно составляет 15 рабочих дней с момента предоставления последнего необходимого документа о страховом случае. Этот срок может быть увеличен из-за расследования уголовного дела или судебного разбирательства.

3. Предоставьте все необходимые документы о страховом случае

Список необходимых документов для получения страховой выплаты по страхованию жизни (по ипотеке) – должны быть оригиналы или копии, заверенные ответственными лицами:

В случае смерти застрахованного лица (заемщика):

Свидетельство о смерти;

Справка о смерти из ЗАГСа с указанием причины смерти или копия заключительной части акта судебно-медицинской экспертизы с результатами произведенных судебно-химических, биологических, гистологических исследований;

Если смерть наступила во время исполнения служебных обязанностей: акта о несчастном случае на производстве или копия Акта расследования несчастного случая по пути на работу/с работы;

Если смерть наступила во время перевозки на транспорте: акта о несчастном случае с застрахованным лицом на транспорте, составленный транспортной компанией, пассажирский билет и/или посадочный талон или его аналог;

Если смерть наступила в результате ДТП, авиакатастрофы, железнодорожной катастрофы, происшествия на водном транспорте, пожара, противоправных действий: постановление о возбуждении/отказе в возбуждении уголовного дела; справка о ДТП с приложениями; решение судебного органа; справка МЧС);

Акт судебно-медицинской экспертизы трупа/протокола патологоанатомического исследования либо документ, подтверждающий отсутствие проведения вскрытия;

Копия медицинской карты (карт) Застрахованного лица за весь период наблюдения по поводу травмы/заболевания, приведшего к смерти;

Посмертный эпикриз, если смерть наступила в больнице. Если смерть наступила в другом месте, но застрахованное лицо лежало в больнице по заболеванию, послужившему причиной смерти, — все выписные эпикризы по данному заболеванию;

Распоряжение застрахованного о том, кого он назначил получателем страховой выплаты в случае своей смерти или свидетельства о праве на наследство, выданного нотариусом (в случае если размер страховой суммы превышает остаток кредита по ипотеке);

В случае установления инвалидности I или II группы:

Акт освидетельствования МСЭ;

Копия направления на медико-социальную экспертизу;

Копия медицинской карты (карт) застрахованного лица за весь период наблюдения по поводу травмы/заболевания, приведшего к инвалидности;

Для работающих застрахованных копии закрытых листков нетрудоспособности/для учащихся застрахованных — копия справки формы 095/у или документа о временной нетрудоспособности учащегося/для неработающих Застрахованных — копия трудовой книжки (справка из службы занятости в случае необходимости);

Если инвалидность получена в результате травмы во время выполнения рабочих обязанностей:

Акт о несчастном случае на производстве или акта расследования несчастного случая по пути на работу/с работы;

Если инвалидность установлена вследствие ДТП, авиакатастрофы, железнодорожной катастрофы, происшествия на водном транспорте, пожара, противоправных действий:

Постановление о возбуждении/отказе в возбуждении уголовного дела;

Cправка о ДТП с приложениями;

Решение судебного органа; справка МЧС.

В медицинских документах должна быть информация: дата и обстоятельства случая, диагноз, время начала и окончания лечения, результаты проведенных исследований и названия лечебных мероприятий. Диагноз, поставленный Застрахованному, будет считаться достоверным, если он поставлен имеющим на это право врачом на основании объективных симптомов.

Если по предоставленным документам установить факт страхового случая, причины и обстоятельства его возникновения либо его отсутствия не является возможным, то страховая компания имеет право запросить у застрахованного или его родственника, правоохранительных органов, медицинских учреждений и т.д. дополнительные документы (медицинская карта, копия журнала приемного отделения/травматологии, копия карты вызова скорой медицинской помощи, копия направления на медико-социальную экспертизу, копия акта (протокола) освидетельствования МСЭ; копия результатов контрольного освидетельствования, данные лабораторных и диагностических исследований, копия акта судебно-медицинской экспертизы, копия акта патологоанатомического исследования, копия посмертного эпикриза, копия паспорта транспортного средства, в котором находился Застрахованный в момент несчастного случая, копия водительского удостоверения лица, управляющего транспортным средством, в котором находился Застрахованный на момент несчастного случая, копия документа, дающего право Застрахованному использовать транспортное средство, в котором он находился в момент несчастного случая, лицензии на осуществление медицинской деятельности).

Страховщик имеет право отказать в страховой выплате по страховке жизни, если требуемые документы не будут предоставлены в течение 60 календарных дней с момента их запроса. В связи с тем, что медицинские учреждения отказываются выдавать документы, содержащую врачебную тайну, часто не представляется возможным предоставить все требуемые страховщиком данные. Следовательно, страховая компания отказывает в выплате или затягивает срок рассмотрения заявления. В таком случае, проблема решается в судебном порядке.

Что делать если наступил страховой случай с имуществом по ипотеке

Застраховать жилье, купленное в ипотеку – это обязанность любого заемщика по условиям кредитного договора.

Разбираемся, что нужно сделать, если вашей ипотечной недвижимости был причинен ущерб.

1. Убедитесь, что пострадал именно застрахованный объект и причина убытка входит в число застрахованных рисков

Это самая популярная причина расстройства большинства заемщиков – выяснить, что произошедшее – не страховой случай. Дело в том, что банк требует страховать только конструктивные элементы квартиры/дома. Это стены, перекрытия, окна, входная дверь. Это значит, что ремонт и все что находится внутри жилья – не являются застрахованными объектами. Отделка, сантехника, мебель – могут быть застрахованы только в добровольном порядке. Если вас затопили соседи, стандартный полис страхования имущества по ипотеке вам никак не поможет.

2. При возникновении ущерба необходимо немедленно заявить в компетентные органы

Необходимо также обеспечить сохранность поврежденного имущества. Нельзя разбирать завалы, что-то менять на месте происшествия до осмотра повреждений экспертами страховой компании.

3. Сообщите о страховом случае в компанию в установленные сроки

Правилами ипотечного страхования большинством страховщиков установлен срок сообщения о страховом случае – не позднее 3 рабочих дней с момента, когда стало известно о событии.

Срок, в течение которого компания обязана осуществить страховую выплату обычно составляет 15-30 рабочих дней с момента предоставления последнего подтверждающего документа. Этот срок увеличивается, если в рамках данного случая идет расследование уголовного дела или судебное разбирательство.

4. Предоставьте страховщику документы, подтверждающие факт страхового случая

Список документов для получения выплаты по страхованию залога по ипотечному кредиту – должны быть оригиналы или заверенные ответственными лицами копии:

Полис страхования, паспорт страхователя, квитанция об уплате страховой премии;

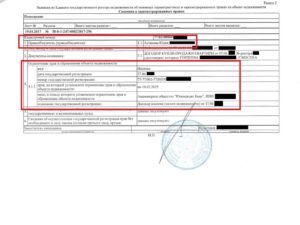

Документы, подтверждающие право собственности на застрахованное имущество (например, свидетельство о государственной регистрации права, договор купли-продажи и т. п.);

Справки и другие документы из компетентных органов, подтверждающие факт ущерба и его причины, характер события, ориентировочный ущерб и виновные лица (это могут быть документы эксплуатирующей организации, МЧС, МВД);

Документы, содержащие сведения о характеристиках пострадавшего имущества, о степени его повреждения и пригодности к дальнейшему использованию.

Ипотека и страховка в придачу

Попытки разными способами решить квартирный вопрос предпринимает едва ли не каждая российская семья. Однако ежегодная инфляция не позволяет людям накопить необходимую сумму, сколько бы они не зарабатывали и как бы ни старались экономить. Ипотечные сделки давно стали частью рынка недвижимости, предложения кредитных учреждений достаточно разнообразны, но у них, безусловно, найдется немало минусов.

Задумавшись о приобретении недвижимости в кредит, будущие обладатели жилплощади зачастую считают, что главное – выбрать подходящую квартиру, а дальше уже дело техники. Однако в эйфории от предстоящего приобретения мы заключаем договор с банком, подписываем все документы, не обращая внимания на дополнительные опции, незаметно закравшиеся в список предоставляемых услуг, и… еще больше увеличиваем свой долг. Итак, вы начинаете читать договор, и радостное настроение быстро улетучивается, как только вы подсчитаете суммы, которые требуются для ежемесячного погашения долга. И тут возникает вопрос: почему сумма кредита превышает ту, на которую вы рассчитывали? Чем чреват залог? Что означает загадочная фраза в договоре «полная стоимость кредита», который уже не 10% обещанных, а больше? Вопросов много, но стоило узнать на них ответы еще до подписания договора. Разберемся в основных.

Какие платежи должны включаться в договор на ипотеку?

В договоре на ипотеку должны быть перечислены все обязательные платежи, которые вам нужно будет вносить каждый месяц (п. 1 ст. 9.1 Федерального закона от 16 июля 1998 г. № 102-ФЗ «Об ипотеке (залоге недвижимости)»; ч. 1 ст. 6 Федерального закона от 21 декабря 2013 г. № 353-ФЗ «О потребительском кредите (займе)»):

по погашению основной суммы долга по договору;

по уплате процентов по договору;

в пользу кредитора, если обязанность заемщика по таким платежам следует из условий договора и (или) если выдача кредита (займа) поставлена в зависимость от совершения таких платежей (плата за аренду индивидуальной сейфовой ячейки, плата за открытие аккредитива);

в пользу третьих лиц, если обязанность заемщика по уплате таких платежей вытекает из условий договора, в котором определены третьи лица (расходы, связанные с проведением оценки рыночной стоимости недвижимости, если оценка производится за счет средств заемщика, а также расходы на страховое обеспечение кредита/займа в виде личного страхования;

сумма страховой премии по договору страхования в случае, если выгодоприобретателем по такому договору не является заемщик или его близкий родственник (страхование предмета залога);

сумма страховой премии по договору добровольного страхования в случае заключения заемщиком договора добровольного страхования.

Платежи по страхованию приобретаемой квартиры в расчет полной стоимости по кредиту не включаются.

Кому и зачем нужна страховка?

Единственным обязательным видом страхования по закону считается страхование самого залогового имущества – то есть квартиры, которую вы намерены приобрести. Застраховав недвижимость в случае непредвиденных обстоятельств (пожар, затопление, землетрясение и другие катастрофические ситуации), вы можете быть уверены, что ипотека будет погашена за счет страховых выплат.

Однако, помимо страхования имущества, банк может предложить вам страхование от утери права собственности (титульное страхование), а в редких случаях, еще и страхование ответственности заемщика. Ваше согласие на вышеперечисленные виды страхования поможет банку минимизировать риски.

Страхование титула требуется в первые три года, пока не истечет срок давности по оспариванию сделок с недвижимостью, то есть страхование от утраты имущества в результате прекращения права собственности. Между тем, только в теории титульное страхование выглядит как надежный инструмент, обеспечивающий покупателю недвижимости финансовую защиту. Но, к сожалению, на практике многие страховые компании для минимизации своих убытков составляют правила страхования таким образом, что самые часто встречающиеся страховые случаи договором не покрываются.

Еще один повод не платить – пункт в договорах титульного страхования о «ретроспективном покрытии», то есть речь о событии, приведшем к страховому случаю, произошло до заключения договора страхования, а сам страховой случай случился в период действия договора). Так, в одной ситуации, во время приобретения ни один официальный документ не отражал информации о наличии притязаний на квартиру со стороны третьих лиц. Оказалось, что эту, как и несколько предыдущих сделок купли-продажи, в судебном порядке оспорили родственники первой собственницы квартиры. Заемщики подали встречный иск – о признании их добросовестными приобретателями. Однако в ходе суда стало известно, что еще в 2006-м квартира была продана незаконно, в связи с чем все последующие сделки (за неполных два года жилье перепродавалось пять раз) были объявлены недействительными. Поскольку законными владельцами оказались другие люди, признать заемщиков добросовестными приобретателями суд отказался. Поданная затем апелляция ничего не дала, поэтому в ноябре 2009 года недвижимость перешла к новым собственникам. Заемщики потеряли на нее все права. Суд обязал предыдущего владельца вернуть им деньги за купленную квартиру (Постановление ФАС Московского округа от 11 февраля 2013 г.по делу № А40-15722/10-14-145).

Поэтому всегда нужно тщательно подходить к выбору страховщика и внимательно изучать условия страхования.

Страхование ответственности заемщика по ипотечному кредиту может потребовать банк при определенных условиях, например, при минимальном первоначальном взносе и сниженной ставке.

Если у заемщика, ответственность которого не застрахована, нет возможности дальше погашать кредит в связи с неблагоприятным финансовым положением, то банк имеет полное право инициировать процедуру принудительного возврата долга с последующей реализацией предмета залога. Стоимость реализуемого объекта залога недвижимости может оказаться недостаточной для того, чтобы погасить долг заемщика в полном объеме (основной долг, проценты, неустойки, проценты по ссудному счету). И в результате, потеряв объект недвижимости, заемщик останется еще и должен банку.

Плюс программы страхования ответственности заемщика – в возможности оформления ипотечного кредита с минимальным авансовым платежом без увеличения процентных ставок. Как правило, сумма платежа не превышает 10%-ой суммы кредита. Кроме того, гарантируется возмещение суммы долга, оставшейся после реализации заложенного имущества.

Мнение о том, что если ответственность заемщика застрахована, то в случае неуплаты по кредиту, расплачиваться по ипотеке будет страховая компания, является ошибочным. Страховщик лишь возместит банку разницу между остатком задолженности по ипотеке и стоимостью реализованного имущества, если этой стоимости на погашение долга не хватит.

Помимо вышеперечисленных видов страхования, банк, как правило, настаивает еще и на страховании жизни и потери трудоспособности, отказ от которых приводит к повышению ставки по ипотеке, так как напрямую навязывать страховку этого вида нельзя. Однако, данная страховка не всегда бесполезна, так, например, утрата трудоспособности из-за болезни, травмы, потери источника дохода, вследствие чего человек не сможет продолжать гасить ипотеку, приведет только к тому, что страховщик погасит остаток задолженности, но не лишит заемщика жилья.

Банк зачастую настаивает на договоре с определенной страховой компанией, но не поддавайтесь: у вас есть право выбора, с которым вам, кстати, не стоит торопиться, пока вы не ознакомитесь с реестром аккредитованных организаций.

5 дней, чтобы передумать

От страховки можно отказаться (ст. 958 Гражданского кодекса, Указание Банка России от 20 ноября 2015 г. № 3854-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования»). Однако, следует учитывать риски – при расторжении или уклонении от заключения договора страхования, банк вправе в одностороннем порядке повысить годовую процентную ставку, если такое условие указано в договоре (ч. 2 ст. 29 Федерального закона от 2 декабря 1990 г. № 395-1 «О банках и банковской деятельности», указанная норма устанавливает запрет для банка как кредитной организации изменять процентные ставки по кредитам, за исключением случаев, когда это прямо предусмотрено законом или договором). Также следует учитывать, что при несоблюдении или нарушении существенных условий договора он может быть расторгнут досрочно, хотя к столь крайней мере банк прибегает неохотно.

Нужно помнить, что даже если банк повысил процентную ставку, он произведет ее перерасчет при условии заключения вами договора страхования на новый срок.

Страхование жизни и потери трудоспособности не является обязательным. Вы можете отказаться от страховки в течение пяти рабочих дней с даты заключения договора, если направите в страховую компанию заявление об отказе с требованием возврата страховой премии в полном объеме.

Наступление страхового случая

Если тот самый страховой случай все-таки произошел, вам нужно сообщить о произошедшем в страховую компанию и банк в срок, установленный договором. Как только вы предъявите соответствующий пакет документов, механизм будет запущен. Дело в том, что выгодоприобретателем, как правило, является банк, и вопрос выплат будет решаться именно на уровне банка и страховой компании, хотя на самотек пускать данную процедуру определенно не стоит.

В случае отказа страховой компании от выплаты следует обращаться в суд. Правда, судиться бесполезно, если при заключении договора страхования вы утаили от страховой компании факт, косвенно или прямо приведший к страховому случаю. В такой ситуации суд однозначно займет сторону страховщика, так как по закону страхователь обязан сообщить страховщику известные ему на момент заключения договора обстоятельства, имеющие существенное значение для определения вероятности наступления страхового случая и размера возможных убытков от его наступления, если эти обстоятельства неизвестны и не должны быть известны страховщику. Например, в марте этого года Ставропольский краевой суд удовлетворил иск страховой компании о признании недействительным договора страхования. Дело в том, что страхователю до заключения договора страхования было диагностировано заболевание, повлекшее в дальнейшем установление группы инвалидности, однако этот факт он скрыл (Апелляционное определение Ставропольского краевого суда от 22 марта 2017 г. по делу № 33-2258/2017).

Что нужно знать о страховке ипотечного жилья

Наличие страхового полиса на недвижимость — одно из главных требований банков, которые выдают ипотеку. Такой полис дает гарантию банку соблюдения условий кредитования и возврата средств в случае утраты или порчи имущества (залога банка).

Рассказываем о нюансах и условиях страхования квартиры при получении жилищного кредита.

Обязательная страховка

Приобретение жилья на заемные средства — шаг ответственный и требует внимательности. «Для кредитной организации выдача такой суммы — тоже значительный риск. Поэтому для безопасности банков законом предусмотрено обязательное страхование ипотечной квартиры (ст. 31 Федерального закона от 16.07.1998 N 102-ФЗ). Благодаря этому кредитор получает гарантию выплаты денежных средств в случае наступления неблагоприятных обстоятельств для должника», — пояснила адвокат Ольга Сулим (председатель коллегии адвокатов «Сулим и партнеры»). Обязательное страхование защитит заемщика, если ипотечная квартира пострадает от пожара, затопления, стихийного бедствия, взрыва бытового газа или порчи в результате действий третьих лиц.

Это правило не действует при покупке квартиры по договору долевого участия. Когда квартира только начинает строиться, обязанности по ее страхованию не возникает, потому что пока страховать нечего, ведь квартиры еще нет, отметила юрист, эксперт по недвижимости Дарья Коровина.

«Когда дом будет построен, введен в эксплуатацию и выданы ключи, тогда у заемщика появится обязанность страховать ипотечную квартиру. Страхование происходит после сдачи объекта застройщиком. До этого объект ДДУ должен быть застрахован самим девелопером либо застройщик должен делать отчисления в фонд. Сам заемщик должен страховать жизнь и здоровье», — объяснила юрист.

Отказаться от страхования квартиры на вторичном рынке нельзя, уточнила Коровина. Она подчеркнула, что если заемщик не оформит страховой полис на готовое жилое помещение, то банк вправе потребовать досрочного расторжения договора.

Добровольные виды страхования

Остальные виды страхования, например страхование ответственности заемщика перед кредитором, добровольные (п. п. 2, 4 ст. 31 Закона N 102-ФЗ). «Часто используются страхование ответственности заемщика, титульное страхование и страхование жизни и здоровья заемщика. Но важно помнить, что банки не имеют права навязывать эти страховки клиентам, поскольку это противоречит п. 2 ст. 16 Закона РФ от 07.02.1992 N 2300-1«О защите прав потребителей», — подчеркнул партнер юридической компании Lion Lex Илья Сергунин.

Кредитные учреждения часто стимулируют заемщиков все-таки покупать такие страховые продукты, предлагая более выгодные условия кредитования, уточнил юрист. Он отметил, что такие виды страховок не пустышки и могут быть полезны заемщикам:

Страхование ответственности заемщика позволяет застраховать себя на случай невозможности выплаты кредита. «Страховой случай наступает при неисполнении заемщиком требования о досрочном погашении кредита, если он просрочил платеж, при условии недостаточной стоимости заложенного имущества. В таком случае банк получает от страховой компании выплату. (п. 4 ст. 31 Закона N 102-ФЗ)». Учтите, что страховая сумма по договору не может быть более 50% и менее 10% основной суммы долга», — подчеркнул Сергунин.

Титульное страхование минимизирует риск потери права собственности. «Широко используется на вторичном рынке недвижимости, где судебные споры по поводу прав на недвижимость очень часты. Даже полноценная проверка квартиры перед покупкой на юридическую чистоту сделки не может стопроцентно гарантировать отсутствие рисков. Титульное страхование позволяет заемщику не потерять деньги полностью или частично, если сделка будет оспорена в суде», — уточнил юрист.

Страхование жизни и здоровья — это страховка на случай смерти, полной, а также частичной нетрудоспособности заемщика. Банки часто навязывают именно эту страховку, но они не имеют права отказывать в заключении кредитного договора, если клиент не оформляет ее (ст. 7 Закона от 21.12.2013 N 353-ФЗ), отметил партнер компании Lion Lex. Он подчеркнул, что не стоит думать, что данная страховка не нужна.

«В случае смерти заемщика наследники вместе с активами получают еще и его долги. Не редкость, когда банки требуют возврата долгов с несовершеннолетних наследников заемщика, у которых нет денег. Именно в подобной ситуации страхование жизни помогает решить проблему. Такая страховка защищает интересы как заемщика, так и банка. Заемщика она защищает от непредвиденных жизненных обстоятельств, банк — от бизнес-рисков», — уточнил юрист.

От чего защищает обязательная страховка

Страхованию подлежит именно сама конструкция, под защитой находятся фундамент, стены, полы, крыша, окна и входная дверь, подчеркнула Ольга Сулим. «Например, соседи затопили ванную комнату. Квартира от этого происшествия не исчезла, внешне никак не пострадала и пригодна для жилья. Такие случаи не относятся к страховым при обязательном страховании», — уточнила адвокат. Она пояснила, что страховой договор ипотечной недвижимости защищает от следующих случаев:

- пожара;

- взрыва газа;

- падения самолета (маловероятно, но возможно);

- стихийных бедствий (наводнения, землетрясения);

- незаконных действий третьих лиц.

«В страховании квартиры заинтересован не только банк, но и сам заемщик. Во-первых, кредитные организации могут значительно снизить процентную ставку, а некоторые даже снижают сумму первого взноса по ипотеке. Во-вторых, клиент получает гарантии, которые смогут защитить и семью, и самого заемщика от непредвиденных ситуаций», — подчеркнула Сулим.

Процедура страхования жилья

Оформление страховок происходит по-разному. Часто банки предлагают заключить договор со страховой компанией-партнером, но заемщик вправе отказаться и выбрать любую интересующую его страховую фирму, подчеркнул Сергунин. «Банки часто сообщают, что если отказаться от страхования в конкретной компании и обратиться к другому страховщику, процентная ставка будет увеличена. Но это неправда. Если заемщик страхуется в аккредитованной при банке компании, процентная ставка остается прежней», — прокомментировала юрист по недвижимости Дарья Коровина.

Список аккредитованных компаний всегда есть на сайте банка. Как правило, услуги в страховой компании, аккредитованной при банке, на 20–30% дешевле, отметила Коровина. По ее словам, страхование квартиры делается уже после подтверждения банком выдачи ипотечного кредита под конкретную квартиру. Делать страховку до одобрения квартиры банком не рекомендуется: если сделка не состоится, а страховку вы уже оплатили, придется потратить время, чтобы вернуть оставшиеся деньги из страховой компании», — уточнила юрист. По ее словам, лучше идти по алгоритму:

- одобрили квартиру в ипотеку;

- обзвонили несколько аккредитованных при банке страховых компаний;

- отправили в них оценочный альбом;

- получили информацию о стоимости страхового полиса и условиях страхования.

«Оценочный альбом делает оценщик на основании выписки из ЕГРН или свидетельства о праве собственности, поэтажного плана, экспликации, фотографий квартиры. Страховой агент на основании оценочного альбома делает расчет стоимости полиса», — пояснил Сергунин

Сейчас полисы практически всех компаний можно сделать в электронном виде — оплатить по ссылке, получить на почту. Если делать страхование в аккредитованной компании, то для сделки нужно приложить страховой полис и подтверждение оплаты, подчеркнула Коровина. По ее словам, все чаще эти документы клиент отправляет менеджеру банка в электронном виде. Страхование недвижимости можно оформить за два-три часа, пояснила юрист.

Важно учитывать, что вы не просто соблюдаете формальность и поэтому покупаете страхование квартиры. «При наступлении страхового случая заемщик ожидает, что страховщик выплатит возмещение, поэтому я рекомендую выбирать крупные страховые компании», — отметила юрист.

Стоимость страховки квартиры

Стоимость страховки рассчитывается, исходя из множества параметров. Как правило, она составляет примерно 0,1% от суммы ипотеки. «Но каждая квартира и все условия для человека индивидуальны, поэтому и стоимость страхования квартиры может отличаться. Для определения стоимости также учитываются регион, в котором находится квартира, площадь жилья, размер страховой защиты и срок действия полиса», — пояснил Баранов.

Чтобы узнать конкретную стоимость, лучше воспользоваться онлайн-калькуляторами или спросить напрямую у страхового агента.

Документы для страхования квартиры

Перечень необходимых документов зависит от требований страховой компании. Генеральный директор юридической компании «Достигация» Артем Баранов подчеркнул, в общем виде они выглядят так:

- паспорт;

- правоустанавливающие документы на квартиру;

- независимая оценка стоимости квартиры.

В зависимости от страховой организации пакет документов может немного отличаться, но выглядит он примерно так:

- паспорт;

- заявление на страхование квартиры, выдается непосредственно страховщиком;

- договор купли-продажи квартиры/договор аренды;

- выписка из ЕГРН на квартиру;

- независимая оценка квартиры;

- технический паспорт квартиры;

- выписка из домовой книги;

- документы, подтверждающие получение льготы.

Если хотите застраховать отделку квартиры, то в страховую организацию представляется описание имущества внутри квартиры, резюмировал Баранов.