Если у вас нет денег… Или что делать заемщику, если он не может отдать долг банку?

По информации Национального бюро кредитных историй, в 2017 году потребительских кредитов было выдано на 21% больше, чем в 2016 году. Кредиты берут не только для того, чтобы обеспечить себе самое необходимое (хотя такова мотивация большинства заемщиков), но и позволить себе больше – дорогой телефон, путешествие или автомобиль. Однако нередки случаи, когда люди берут кредит, не рассчитав свои силы, и попадают в долговую яму. Какие же у него есть возможности защиты? Какие санкции грозят должнику, и можно ли их избежать?

Что делать заемщику, если он не может платить по кредиту?

В ситуации, когда заемщик не может выплачивать кредит, нужно следовать простым правилам:

Не берите новые кредиты. Перекрывать долги другими долгами – самая распространенная ошибка, которая ведет к ситуации, похожей на снежный ком. Много случаев, когда заемщики обращаются в МФО для того, чтобы перекрыть ежемесячный платеж по кредиту, – этого делать тоже не стоит. Человек всегда думает и надеется, что его вопрос будет решен в ближайшее время: найдет работу, заплатит подрядчик, который давно обещает заплатить, вернут долги и т.д. Не стройте финансовый план из надежд и обещаний – это может загнать вас в кабалу. Кредиторы пытаются навязать вам дополнительный займ, чтобы вы вошли в график и взяли новый кредит. Тут нет плохих и хороших, есть система, в которой менеджер получает премию за выданные займы.

Успокойтесь и не паникуйте!Нужно отдавать себе отчет, что я не справился, не рассчитал свои возможности и расходы, а это не просто. Начинаются звонки от кредиторов, хочется закончить этот кошмар любыми путями, лишь бы не доставлять неудобство себе и близким. Обратите внимание, неоплата по кредиту – это не нарушение закона, как вам пытаются донести – это лишь экономическое явление, личный кассовый разрыв. Успокойтесь и сформируйте финансовый план. При формировании плана действий нужно исходить из реальных возможностей, а не из потенциального заработка, принимайте решения с холодной головой.

Уведомите родных и близких о своей временной проблеме, сообщите, что вы ее решаете. Это позволит вам предупредить родственников о возможных звонках и подготовиться. Лучше они узнают о проблеме от вас, чем от кредитора. Если вы будете морально подготовлены, на вас будут меньше оказывать давление.

Ознакомьтесь с информацией о взыскании в открытых источниках. Зачастую взыскатели работают на финансовой безграмотности граждан, апеллируя общими терминами из законов. Эмоционально испытывать такое давление трудно. Постоянно чувствуешь свою вину и давление. Чтобы избежать уловок с «непонятными» статьями, изучите информацию, только вы заинтересованы в отстаивании своих прав. На данный момент взыскание долгов регламентировано – изучите, в первую очередь, Федеральный закон от 3 июля 2016 г. № 230-ФЗ «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности и о внесении изменений в Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях» (далее – Закон № 230-ФЗ).

В спокойном состоянии нужно рассчитать ваши возможности на оплату кредита, и если трудности кратковременны, попросить отсрочку платежа или небольшую реструктуризацию. Если возможности платить нет, то можно инициировать процедуру банкротства или выкуп просроченной задолженности с дисконтом и в рассрочку.

Какие возможности защиты есть у должника?

После череды случаев неправомерного взыскания задолженности с физических лиц, с применением силы и последствиями на защиту заемщиков встало государство, приняв Закон № 230-ФЗ. Он защищает заемщиков от неправомерных действий со стороны взыскателя.

Разберем возможности заемщика в такой ситуации.

На данный момент можно выделить несколько решений проблем с просроченной задолженностью.

Выкупить просроченную задолженность у кредитора. Это самое выгодное развитие событий. Некоторые банки предлагают закрыть долг с дисконтом, убрав пени и штрафы. Банку выгодно реализовать долг третьему лицу, при этом получив прибыль. Так же к такому методу дисконтирования прибегают и коллекторские агентства. Выгодно также обратиться к компании-агрегатору, которая будет работать со всеми вашими долгами и общаться с кредитором.

Пройти процесс судебных споров с кредитором. Такой порядок может инициировать только кредитор, бояться этого не стоит. В рамках суда можно отстоять свою позицию, далее дело перейдет в службу судебных приставов, и ваш долг будет выплачиваться согласно законодательству.

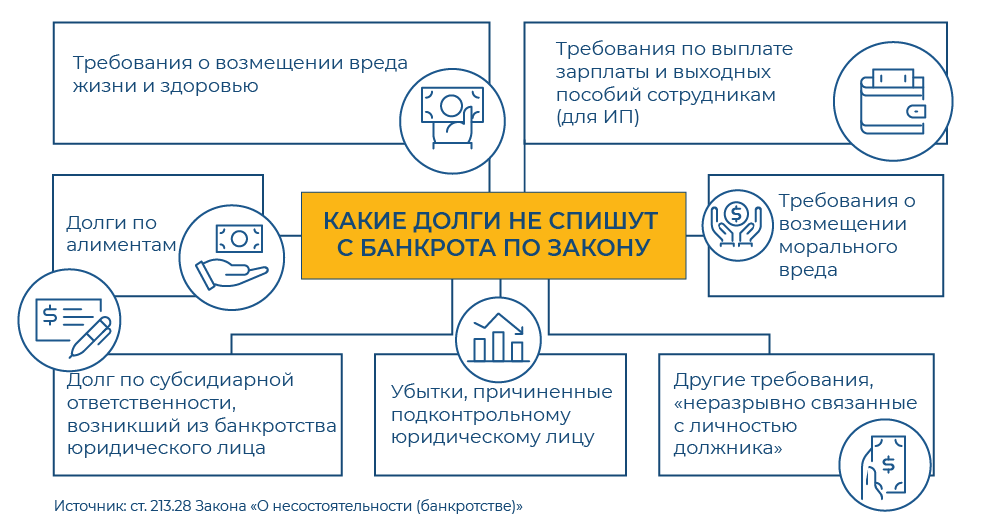

Пройти процедуру банкротства физического лица. В данном случае решение принимает суд. Возможными средствами для урегулирования долговых обязательств является реструктуризация, мировое соглашение или организация торгов и продажа имущества. Если в последнем случае установлено, что денежных средств после реализации имущества недостаточно, тогда сумма признается невозвратной. Важно понимать, что процедура банкротства физического лица – не быстрая, скрупулезная и имеет множество последствий, среди которых:

- приобретение и продажа имущества возможна только с согласия финансового управляющего;

- установлен запрет на дарение;

- все регистрационные действия будет совершать арбитражный управляющий;

- вы будете отстранены от управления всеми банковскими счетами;

- запрещено быть поручителем;

- запрещено приобретать ценные бумаги;

- возможно ограничение выезда;

- установлен запрет на открытие счетов.

Это не полный список последствий, перечень достаточно большой, подробнее с ним можно ознакомиться в ст. 213.30 Федерального закона от 26 октября 2002 г. № 127-ФЗ «О несостоятельности (банкротстве)».

Поэтому все необходимо досконально просчитать, а после этого делать выводы о признании себя банкротом.

Какие санкции может применить банк к заемщику, если он задерживает платежи по кредиту?

ВАЖНО ЗНАТЬ

Единственное жилье отобрать не могут, за исключением случая, если оно находится в ипотеке или другом залоге (ст. 50 Федерального закона от 16 июля 1998 г. № 102-ФЗ «Об ипотеке (залоге недвижимости)»).

Самое первое, что может сделать кредитная организация, – это безакцептное списание денежных средств. Проще говоря, если у вас карта оформлена в том же банке, где и кредит, то банк может списать деньги с вашей карты в счет погашения задолженности. Разберем процесс работы с долгом.

Процесс работы кредитной организации с просрочкой очень прост. Его можно разделить на три блока:

Вам звонят. Напоминают о долге, могут позвонить на номера, которые вы оставляли при получении кредита (на работу, друзьям, родственникам). Данный процесс не санкция, а напоминание о задолженности, и возможность повлиять на заемщика через его окружение. Важно понимать, что звонки могут носить как способ напоминания вам о долге, так и более агрессивный сбор просроченной задолженности.

К вам выезжает специалист для личного разговора и встречи с вами. К данной процедуре прибегают, если не удается установить телефонный контакт с должником. Поэтому специалист выезжает на место жительства или прописки, чтобы убедить должника вернуться в график платежей и начать гасить просроченную задолженность.

На вас подают в суд или выносят нотариальную надпись для дальнейшего взыскания. К судебному разбирательству кредитор старается прибегать в крайних случаях. Судиться с заемщиком дело не дешевое и не гарантирующее результатов сбора. После такой процедуры кредитор может передать дело судебным приставам или наложить арест на счета в других кредитных организациях.

Пристав вправе удерживать до 50% от официального дохода должника, а также реализовать его имущество, которое признает роскошью. Все действия пристава регламентированы Федеральным законом от 2 октября 2007 г. № 229-ФЗ «Об исполнительном производстве» – он может действовать только в рамках российского законодательства.

Девять списаний со счетов за один долг. Как судебные приставы взыскивают задолженность?

Сотрудники ФСПП в попытке взыскать долги граждан через банки совершают ошибки. Кто должен отвечать за их явные промахи?

Девять списаний за один долг и атака на ни в чем не повинную тезку — в редакцию Business FM поступают все новые и новые жалобы на чрезмерную активность судебных приставов в попытках взыскать долги граждан через банки. Все чаще приходят сообщения об очевидных ошибках исполнителей. И пока не совсем понятно, пытается ли кто-то решить эту проблему.

Виталий из Санкт-Петербурга имел задолженность по налогам в 19 тысяч рублей. 8 ноября он узнал о начале судебного производства по этому долгу, 11 ноября вышеуказанную сумму списали сразу с девяти счетов Виталия в трех банках. Два счета в Сбербанке, три в Райффайзенбанке и четыре в Альфе-банке — один рублевый и три валютных. Причем на счету в фунтах стерлингах денег у него не было, и приставы вогнали Виталия в технический овердрафт на 200 фунтов.

По словам юристов, это абсолютно незаконно. Приставы имеют право взыскивать только собственные средства граждан. Кредиты, овердрафты — все это деньги банка. Тем не менее это не первая жалоба подобного рода, пришедшая в редакцию.

На запрос Business FM о том, имеет ли право ФССП вгонять человека в долги за долги, в самой службе в письменной форме ответили очень размыто: «В процессе принудительного исполнения требований исполнительного документа судебный пристав-исполнитель вправе совершать исполнительные действия и применять меры принудительного исполнения: наложение ареста, обращение взыскания на денежные средства должника, находящиеся в банке или иной кредитной организации».

Еще раз: юристы говорят, что списывать кредитные средства незаконно. Но это не единственная претензия Виталия к приставам.

«8-го числа стартанули производства. Соответственно, по закону судебных приставов у меня есть пять дней на добровольное погашение задолженности после получения уведомления в должной форме. Восьмое — это пятница, 11-го, в понедельник, у меня уже списали все по всем счетам. Соответственно, думаю, что документы формально даже в канцелярию не поступили, если вообще были напечатаны на бумажных носителях».

В ситуациях со множественными списаниями люди часто обвиняют банки. Но на самом деле кредитные организации ни при чем. Они не имеют права отказать приставам. Те присылают запрос: у вас есть такой клиент? Ответ да? Тогда дальше идет, по сути, приказ — спишите с него вот такую-то сумму.

И так до тех пор, пока долг не будет полностью погашен. Но есть очень большая разница между тем, как это должно работать, и тем, как это работает, говорит старший партнер адвокатского бюро Forward Legal Алексей Карпенко.

alt=»Алексей Карпенко» />Алексей Карпенко адвокат, старший партнер компании Forward Legal «Должно быть это последовательно, то есть он высылает, например, исполнительный лист в первый банк. Если первый банк заплатил три тысячи, вопрос решен. Если первый банк заплатил, там был остаток, например полторы тысячи, то, соответственно, сумма долга уменьшается, и он направляется в следующий банк. Только требование уже не на три тысячи, а на полторы, потому что полторы он уже получил. И так последовательно идет, пока не накопится вся сумма. Но так никто не делает, потому что приставы и так завалены работой, у них огромное количество дел в производстве. Соответственно, если каждый раз уменьшать сумму, переписывать документы и делать это последовательно, это в геометрической прогрессии увеличит количество времени, которое на это надо потратить. Естественно, никто не хочет этим заниматься. Определили шесть банков, запулили во все шесть исполнительный лист на одну и ту же сумму. Сколько списали, столько и списали, потом разберемся — вот такая логика».

Виталий в итоге вернул деньги. На это у него ушло около месяца. В отличие от прошлого раза, когда летом у него ушли деньги с трех счетов. Тогда средства возвращались втрое дольше. И приставы, по словам Виталия, действительно говорят с ним в стиле: «Я лично вам ничего не должна, и вас много, а я одна!»

Но в данном случае Виталий хотя бы был должен. А вот история Анны Волковой из Воронежа. В отношении нее осенью возбудили два исполнительных производства — в Челябинске, где Анна не то что не живет, а не была ни разу в жизни. Просто в Челябинске живет другая Анна Волкова, которая родилась в тот же день, что и Анна из Воронежа.

И за долги по коммуналке челябинской Анны деньги дважды списывают с воронежской. И никого не смутил тот факт, что долг у Волковой из Челябинска образовался в 2016 году, когда Анна из Воронежа еще даже не была Волковой. В итоге у нашей дважды несправедливо обедневшей героини еще и арестовали машину. Звонки и визиты к приставам и в Сбербанк, три месяца мучений: арест с автомобиля снят. Одно списание компенсировано, второе нет, но вот вишенка на торте.

«Сегодня вот что меня, собственно, побудило обратиться уже к юристу. Теперь уже третий судебный пристав, опять из города Челябинск, опять на мое имя исполнительное делопроизводство уже от ноября и штраф в ГАИ опять по городу Челябинску. Я прямо уже в каком-то отчаянии. Спрашивала в Сбербанке — Сбербанк говорит: а что мы, тут запрос приставов, мы должны ответить. Приставы говорят: а что, собственно, мы? Мы запрос отправили, вас идентифицировали, мы забрали. Если честно, я не знаю, как это прекратить».

По словам юристов, опрошенных Business FM, за идентификацию должника отвечают приставы. Все эти проблемы возникают потому, что они пользуются лишь двумя критериями: ФИО и дата рождения. Решить проблему можно, обязав ФССП проверять также паспортные данные или ИНН должника, но этого никто не делает. Впрочем, по мнению адвоката Дмитрия Михалевича, представляющего интересы Анны Волковой, в ее ситуации как минимум равную ответственность за ошибку несет и банк.

Дмитрий Михалевич адвокат «Есть письмо Банка России от 2014 года о мерах подтверждения операционных рисков при принятии к исполнению исполнительных документов, где банкам рекомендовано в целях недопущения необоснованных списаний проводить дополнительную проверку в течение семи дней по вот этим документам. А банки сейчас проверяют, идентифицируют гражданина-должника при таких вопросах только по двум показателям: фамилия, имя, отчество и дата рождения. Что вот в отношении, допустим, Анны совпало. Я так понимаю, что это просто, видимо, из-за недостатка персонала».

Если вернуться к истории Виталия, которого приставы, по его словам, загнали еще и в технический овердрафт, то тут, по мнению ряда экспертов, банк тоже мог бы этому воспрепятствовать, сообщив приставам, что на этом конкретном счету денег у должника нет.

И хочется надеяться, что кредитная организация не сделала этого по ошибке, а не потому, что банку выгодно повесить на человека лишний кредит и, возможно, заработать на процентах.

Покупка бизнеса: сокрытие продавцом задолженности компании

Честность продавца – хорошая черта и ожидаемая в любых сделках. Продавцу иногда не выгодно раскрывать все подробности и нюансы, связанные с предметом продажи. Вместе с тем, продавец может оказаться в ситуации, когда сокрытие им информации приведет к признанию сделки недействительной и применению последствий недействительности – реституции, то есть возврату полученного по сделке. Такие ситуации встречаются в том числе в корпоративных сделках. В спорном вопросе покупки доли в хозяйственном обществе разбирались суды трех инстанций.

Фабула дела:

Нуриев Р.Х. приобрел долю в уставном капитале ООО «Интеграл-Нефтепродукт» у единственного участника ООО «Интеграл» и после совершения сделки обнаружил долговые обязательства общества, которые привели его к банкротству. Участник обратился в суд для признания сделки недействительной и возврата уплаченных за долю денег, так как в момент совершения сделки он не был осведомлен о наличии долга общества перед банком по договору поручительства. При этом продавец доли должен был сообщить об имеющемся долге, так как именно он был заемщиком.

В бухгалтерских документах наличие кредиторской задолженности отражается только по итогам года, из документов, представленных Нуриеву Р.Х., было известно о наличии небольшой задолженности, которую покупатель доли планировал погасить путем продажи бензина и дизельного топлива. Суд первой инстанции отказал истцу, так как посчитал, что он должен был сам установить наличие спорной задолженности, но судьи апелляции указали, что кроме бухгалтерских документов покупатель ниоткуда не мог узнать о наличии задолженности, взысканной в третейском суде.

Апелляционная инстанция удовлетворила исковые требования, судьи кассации поддержали выводы.

Судебный акт: Постановление АС Уральского округа от 20.06.2018 по делу № А07-27861/2016 [Ф09-3282/2018]

Выводы судов:

1. Мировое соглашение, в котором продавец доли и его поручитель признают долг перед банком, было утверждено решением Третейского суда при АНО «Независимая Арбитражная Палата», задолженность составила более 143 миллионов рублей, был выдан исполнительный лист. Однако, на момент заключения договора купли-продажи покупателю было известно только о заключении кредитного договора и договора поручительства. Факт утверждения мирового соглашения стал известен новому участнику только после регистрации изменений в ЕГРЮЛ.

2. Недействительной суд может признать в том числе сделку, совершенную под влиянием обмана, проявлением которого является, в частности, умолчание об обстоятельствах, имеющих решающее значение для заключения сделки.

3. Суд оценивает добросовестность продавца в той степени, которая от него требовалась по условиям гражданского оборота. Покупатель планировал использовать общество для получения прибыли, о чем свидетельствуют его договоренности с потенциальным покупателем бензина и топлива. Таким образом, сокрытие информации о задолженности, которая приведет общество к банкротству, находится в прямой связи со сделкой купли-продажи: если бы покупатель знал о таком обстоятельстве, он бы отказался от сделки.

4. Суд учел также процессуальное поведение ответчика, который в качестве доводов против признания сделки недействительной указывал, что покупатель самостоятельно должен был выявить все препятствующие факторы. В отношении собственных действий ответчик никаких пояснений не давал.

Комментарии:

1) Решения третейских судов либо не подлежат опубликованию, либо на их публикацию требуется разрешение председателя суда. В Регламенте Третейского суда при АНО НАП указано, что решения могут быть опубликованы при условии отсутствия нарушения конфиденциальности разбирательства.

2) Каждый третейский суд вправе устанавливать свои правила опубликования решений. В этом одна из особенностей третейского разбирательства и из-за него могут создаваться ситуации, как в рассматриваемом деле: покупатель не осведомлен о подробностях третейского разбирательства, не может запросить информацию, так как не является участником общества. Все, что ему доступно – изучить документы, которые предоставляет продавец.

3) Законодательством не регламентирован перечень документов, которые должны быть предоставлены покупателю доли в хозяйственном обществе. Однако далеко не все сведения о благосостоянии компании заинтересованное лицо может получить из общедоступной информации.

4) Задолженности, признанные арбитражными судами, открытые исполнительные производства – эти сведения покупатель может в любой момент посмотреть в открытом доступе. Решения третейских судов, задолженности по налогам и обязательным платежам, по выплате заработной платы от покупателя скрыты до того момента, когда он сможет как участник общества ознакомиться со всеми интересующими его внутренними документами.

5) Поскольку стороны в сделках рассчитывают на добросовестность друг друга, сокрытие особо важной информации, которая влияет на принятие решения покупателем, признается судами обманом. Это указано в разъяснениях Пленума ВС РФ от 23.06.2015 № 25, при этом суды обращают внимание, что необходимо выяснять умысел лица, совершившего обман. В данном случае умысел продавца очевиден – при обнаружении информации о наличии существенной задолженности у общества сделка по купле-продаже могла бы не состояться.

Выхода нет: когда банкротство не спасет от долгов

Должник обязан стремиться рассчитаться с кредиторами, насколько это возможно. Поэтому суды учитывают действия должника перед банкротством или уже во время процедуры. И оценивают его «добросовестность», которая может толковаться судами по-разному. При этом нужно ориентироваться на поведение должника в целом. Суду необходимо разбираться в таких моментах самостоятельно, даже если сами стороны не акцентируют на них внимания. На это в апреле обратил внимание Верховный суд.

Самый важный критерий: любые действия должника, которые направлены на то, чтобы не платить кредиторам, даже если такая возможность есть, суды могут истолковать как недобросовестное поведение, объясняет Александра Улезко, руководитель группы по банкротству АБ Качкин и Партнеры Качкин и Партнеры Федеральный рейтинг. группа ГЧП/Инфраструктурные проекты группа Земельное право/Коммерческая недвижимость/Строительство Профайл компании × . Если должник вел себя недобросовестно, его могут не освободить от долгов по итогам процедуры банкротства.

Анализ судебной практики показал, что под «недобросовестностью» суды могут понимать самое разное поведение должника.

Не помог управляющему

Закон запрещает несостоятельному гражданину избавляться от долгов, если его привлекли к уголовной или административной ответственности за неправомерные действия при банкротстве, преднамеренное или фиктивное банкротство. Так произошло в деле № А33-3243/2017. Оксана Бровченко отказалась передать финансовому управляющему свои банковские карты. За это АС Красноярского края привлек ее к «административке» по ч. 7 ст. 14.13 КоАП. Суд решил, что она «воспрепятствовала деятельности управляющего», и вынес ей предупреждение. Из-за этого три инстанции признали, что должница вела себя недобросовестно, и не стали списывать ее долги по итогам банкротных процедур.

Чтобы не оказаться недобросовестным, должник обязан всячески сотрудничать с финансовым управляющим, не допуская злоупотреблений.

Павел Герасимов, партнёр, генеральный директор юридического бюро Падва и Эпштейн Падва и Эпштейн Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые споры — mid market) группа Банкротство (включая споры) (mid market) группа Земельное право/Коммерческая недвижимость/Строительство ×

А в деле № А82-14038/2016 должницу Маргариту Малышеву не освободили от долгов по другой причине. Она не предоставила управляющему никаких документов: ни сведений о кредиторах и должниках, ни информации о банковских счетах, ни данных о своих доходах. Кроме того, Малышева вообще не приходила в суды на заседания по своему делу. При этом она продала квартиру и машиноместо, и денег от их продажи хватило бы на оплату требований кредиторов. Но деньги она не передала. Суды решили, что в таком случае освободить Малышеву от долгов нельзя.

Набрал долгов

Распространенная ситуация: чтобы расплатиться с уже существующими долгами, человек набирает новые. Но не всегда такое поведение суды оценят как недобросовестное.

В деле № А40-41410/2016 основными кредиторами Алексея Рябцева оказались другие граждане, его знакомые. Он продолжал брать у них в долг миллионы рублей, хотя знал, что не сможет вернуть деньги. При этом он даже не платил и по старым займам. Кроме того, он также скрыл от управляющего информацию о нескольких своих кредиторах и о том, что у него есть автомобиль. Суды признали такое поведение недобросовестным и не стали списывать долги.

А вот в банкротстве Сергея Киреева ситуация была другой: его основными кредиторами были банки. В 2012 году он взял крупный кредит, в 2015 — еще несколько. Три инстанции признали такое поведение недобросовестным, ведь Киреев наращивал свои долги без возможности их погасить, а также отказался заключать с банками мировое соглашение. Но Верховный суд обратил внимание, что в этом деле не было выявлено признаков преднамеренного банкротства.

Кроме того, при получении кредитов должник предоставлял банкам полные и достоверные сведения о своем финансовом состоянии. А прекращение расчетов с кредиторами произошло по «объективным причинам»: из-за снижения зарплаты на 30%. Судьи экономколлегии признали его поведение неразумным, но не увидели в нем недобросовестности. А неразумное поведение не должно быть поводом для неосвобождения гражданина от долгов (дело № А41-20557/2016).

Если кредитором выступает банк, то поведение гражданина по принятию на себя обязательств, превышающих его активы, не может быть истолковано как «недобросовестное». Банк как профессиональный субъект оборота должен сам проводить проверку гражданина.

При этом если гражданин набрал кредитов, предоставив недостоверные сведения о своем положении, его от долгов не освободят, обращает внимание Улезко. В деле № А40-142506/2016 Никита Коршунов брал кредиты, предоставляя банкам «липовую» справку о своих доходах. Арбитражный суд Московского округа признал такое поведение недобросовестным, и в итоге АСГМ не стал освобождать должника от обязательств по итогам процедур.

Спрятал имущество

Часто должники в преддверии банкротства начинают «прятать» свое имущество от кредиторов. Что-то продадут, что-то подарят своим родственникам. Но так делать нельзя, и Верховный суд в апреле это подтвердил.

В 2008 году Александр Михайлов начал работать в «Инвестгазпроме». Почти сразу он договорился с работодателем о покупке авто в долг. Компания купила сотруднику УАЗ Патриот за 700 000 руб., а деньги оформила под 2% годовых. Стороны договорились, что сумму Михайлов должен вернуть до 2014 года. Деньги должны были удерживать из его зарплаты. Но сотрудник предпочел не выплачивать долг, а спустя всего три дня после перевода денег уволился.

Деньги в итоге взыскали через суд, но и после этого Михайлов не стал возвращать их. Он продал автомобиль, а еще подарил свою долю на земельный участок и квартиру своей супруге. В процедуре банкротства управляющий оспорил эти сделки, и имущество вернулось в конкурсную массу. Но денег для оплаты всех долгов не хватило. При этом суды трех инстанций все равно решили освободить Михайлова от долгов (дело № А72-18110/2016).

Экономколлегия рассмотрела спор и решила, что суды не исследовали изначальное поведение Михайлова. Долг у него образовался из-за того, что он взял у работодателя заем, обещал вернуть деньги, но тут же уволился. Только это позволяет усомниться в добросовестности должника и не освобождать его от обязательств, отметил ВС. Но в случае Михайлова нижестоящие инстанции закрыли глаза и на другие злоупотребления с его стороны: после взыскания денег через суд он сразу продал машину и подарил жене земельный участок и долю в квартире.

При новом рассмотрении дела Арбитражный суд Ульяновской области учел эти обстоятельства и решил не списывать с Михайлова долги по завершении банкротства.

Отказался от наследства

Интересное решение по банкротному спору несколько лет назад вынес Арбитражный суд Северо-Кавказского округа. Безработный Иван Неретин, имея долг перед своим знакомым, в 2011 году отказался от наследства, а через год взял несколько кредитов. В 2016 году суд признал Неретина банкротом. Три инстанции, которые поддержал и ВС, расценили его поведение при отказе от наследства как недобросовестное. Таким образом он попытался уклониться от погашения долгов. В итоге долги с него не списали (дело № А53-1344/2016).

По мнению Александры Улезко, это разбирательство — яркая иллюстрация того, что «автономия воли» гражданина в случае возбуждения банкротства ограничена. И любые действия и даже бездействие, которые потенциально повлекут за собой уменьшение конкурсной массы, расценят порой как недобросовестные. Эксперт предполагает, что практика может продолжить развиваться не в пользу должников и суды по такой логике начнут признавать «недобросовестным» неподачу потенциально выигрышного иска в суд или отказ от него. Ведь гражданин мог бы выиграть спор, и за счет полученных денег пополнилась бы конкурсная масса.

Что делать, если банк продал долг коллекторам?

Заемные средства, которые предлагают банки, могут понадобиться по тысяче разных причин. Обширный выбор программ кредитования дает возможность получить средства, даже если они нужны экстренно, и постепенно возвращать их. Но никто не может заглянуть в будущее: случается и так, что сроки прошли, а возможности вернуть банку средства по-прежнему нет. Если ситуация продолжается длительное время, кредитор может принять решение переуступить право на требование кредита другой организации. Многие привыкли бояться таких поворотов, но если посмотреть внимательнее, окажется, что ничего особенно страшного в подобном развитии событий нет. «Банк продал кредит коллекторам» звучит пугающе, но в подобной ситуации лучше хорошенько разобраться в деталях прежде, чем делать поспешные выводы.

Содержание статьи

Может ли банк просто так продать обязательства

- Гражданским кодексом РФ (ст. 382–390);

- Федеральным законом № 395-1 (ст. 33);

- Федеральным законом № 230-ФЗ.

Согласно правилам, сформулированным законодательством, банк может передать кредит третьей стороне даже без решения суда или отдельного согласия самого заемщика. Но даже в таком случае передача не всегда законна. Основное условие, которое должно выполняться, — в кредитном договоре должен быть прописан пункт, что при неуплате банк имеет право принять меры и передать обязательства третьей стороне. Без него продажа задолженности коллекторскому агентству может быть признана недействительной в судебном порядке.

Что такое цессия

Это слово часто можно услышать, если речь заходит о деятельности коллекторских агентств. Оно означает процесс передачи финансовых обязательств третьему лицу, то есть непосредственно продажу задолженности:

- цедент, банковская организация, отдает право взыскания задолженности третьей стороне и таким образом частично покрывает собственный убыток;

- цессионарий получает право самостоятельно взыскать средства по задолженности у заемщика.

Цессия заявляется законодательством как мера, которую в крайнем случае может принять банк, и регулируется собственными правилами. И банк, и агентство должны соблюдать определенные условия и не нарушать прав заемщика, и если эти условия не выполнены, тот может обратиться в суд и признать цессию недействительной. Цессионарии, которые добросовестно относятся к своим обязательствам, никогда не допустят нарушения прав кредитуемого.

Примерное время продажи задолженности

Точно ответить на вопрос, в какой момент после прекращения выплат банк обращается в коллекторское агентство, невозможно. Эти сроки могут очень сильно различаться в разных банковских организациях, зависят от обстоятельств и нюансов, возможностей и политики самого банка. Обычно речь идет о нескольких месяцах, в течение которых у заемщика не получалось совершить регулярный платеж, в некоторых случаях — о полугоде. Кредитор принимает такое решение, если:

- выплачивать не выходит ни тело кредита, ни проценты;

- человек не связывается с банком и старается избегать контакта.

В ситуации, когда связь с организацией, выдавшей кредит, невозможна, может оказаться каждый, вдобавок банки, к сожалению, не всегда готовы идти навстречу своим клиентам.

Уведомление о продаже задолженности

Раньше, когда эта сфера была недостаточно урегулирована, человека не обязательно должны были уведомлять о передаче его задолженности в другие руки. Зачастую заемщик узнавал, что кредит продан коллекторам, постфактум, и для него это становилось неожиданностью. Сегодня на территории России действует Федеральный закон № 230-ФЗ, вступивший в силу в 2017 году и регулирующий деятельность коллекторских агентств. В его положениях напрямую прописано: если банк передает права на погашение кредита третьей стороне, лицо, имеющее задолженность, должны уведомить об этом в течение 30 рабочих дней с момента заключения цессии.

Как владелец задолженности должен быть уведомлен о передаче долга

- Официальным уведомлением считается только заказное письмо, отправленное на адрес регистрации кредитуемого или на адрес, который он указал при заключении договора на заемные средства.

- СМС-сообщения, уведомления на мобильный телефон, звонки не считаются официальными. Они не имеют юридической силы, так что если человека не предупредили письмом, сделку можно аннулировать в суде.

- Есть и другая сторона: если человек не увидел или не прочитал письмо, например не находился в период получения по указанному адресу, оно все равно считается доставленным. Через месяц его должны вернуть отправителю с пометкой, что срок хранения истек.

Каким образом банк может передать задолженность

Существует два основных формата передачи задолженности:

- без переуступки прав требования, или в рамках агентской схемы работы. Это не совсем цессия: банковская организация обращается в агентство и заключает с ним договор, то есть коллекторское агентство предлагает заемщику вернуть средства непосредственно банку. В таком случае коллекторы не имеют права просить выплатить что-то самому агентству, они могут лишь заводить речь о выплате денег изначальному кредитору;

- с переуступкой прав. Это полноценная цессия: кредит передается целиком, с правом цессионария на финансовые обязательства человека. Новый кредитор тоже обязан соблюдать определенные правила: он не может начислять проценты сверх заявленных, требовать от человека выплатить всю сумму единовременно или еще как-то ухудшать и без того непростое положение заемщика.

Что делать, если задолженность продана коллекторам

Вы получили уведомление, что кредит переуступили. Долг у коллекторов. Что делать дальше, человек спрашивает у себя почти сразу. Для большинства людей коллектор — понятие пугающее, вышедшее из времен, когда деятельность агентств контролировалась очень слабо. Бояться не нужно: лучше всего подойти к вопросу ответственно и начать с уточнения информации о новом кредиторе.

Проверка. Перед тем как двигаться дальше, проверьте, точно ли требования агентства законны, а само оно работает легально:

- найдите сведения о кредиторе в открытом реестре ФССП;

- уточните информацию о счете, на который Вы с этого дня должны перечислять средства;

- свяжитесь с агентством, выйдите с ним на контакт. Не нужно бояться: если организация добросовестная, она будет действовать в Ваших интересах;

- можете посетить офис лично и побеседовать с его представителями;

- попросите для ознакомления договор цессии, чтобы уточнить для себя ее условия;

- если по какому-то из пунктов обнаружились расхождения в условиях или коллекторская организация не зарегистрирована, Вы имеете право обратиться в суд.

Выплаты. Если агентство действует в соответствии с законодательством, Вы можете начать работу с его представителями. Обычно добросовестные организации заинтересованы в том, чтобы дать Вам возможность погасить проданную задолженность без применения жестких мер. Выходите на контакт: уточните, кому платить, справьтесь о возможности условий перерасчета или прощения части обязательств. Увидев, что Вы готовы к сотрудничеству, агенты и сами могут предложить Вам более выгодные условия. Скрываться же смысла не имеет: это неоптимальное решение. Если заемщик не выказывает желания идти на контакт, рано или поздно агентству придется обратиться в суд для разрешения ситуации. В этом случае добиться выгодных условий погашения обязательства будет гораздо сложнее.

Если у Вас возникли вопросы, то мы готовы предложить анонимную консультацию. Воспользуйтесь услугой анонимный звонок и просто начните диалог с оператором. Доверительные отношения между оператором ЭОС и клиентом — залог успешного разрешения финансовых проблем.

Как работает анонимный звонок?

Позвоните на номер анонимной линии ЭОС

8 800 775 02 04

с 8:00 до 20:00 мск

Задайте все интересующие Вас вопросы

Получите консультацию оператора

Анонимная горячая линия.

Проконсультируйтесь по вопросам погашения задолженности в компании ЭОС, не раскрывая личных данных.