Как отказаться от навязанной страховки по кредиту

Банки, раздавая кредиты, правдами и неправдами добывают подписи клиентов заодно и к договорам страхования. Интернет свидетельствует, что в кредитных документах порой находят даже страховки от укусов клещей.

Эта деятельность приносит банку двойную выгоду: за нового клиента банк получает от страховщика агентские, а если клиент не сможет платить — и возмещение по страховому случаю. Оплачивают столь выгодное сотрудничество граждане, нуждающиеся в кредите, — хотя хотели бы получить деньги, а не расстаться с ними.

Горькая правда

Получить кредит без ненужной страховки, хотя бы одной (обычно это страхование жизни и здоровья), — невозможно. Да, все законы на вашей стороне и нет никакой обязанности брать кредит вместе со страховкой.

- Обязанность страховать свою жизнь или здоровье не может быть возложена на гражданина по закону (п. 2 ст. 935 ГК РФ).

- Никого нельзя заставлять заключать договор, договор заключается только по добровольному согласию (п. 1 ст. 421 ГК РФ).

- Банк не имеет права отказать в выдаче кредита по причине того, что клиент отказывается от страховки. Позиция «не дадим кредит, если не возьмёте страховку к нему» незаконна (п. 2 ст. 16 ЗоЗПП).

Но когда вы все это процитируете банковским работникам, с вами охотно согласятся — после чего откажут в выдаче кредита. У менеджеров есть свои резоны (например, план по продаже страховок), а излагать причины отказа банк не обязан. То, что вас заставили, вы доказать не сможете, поскольку все документы тщательно оформлены как добровольное страхование — поставив свою подпись, вы это подтверждаете.

Так что, если вам нужны деньги, страховку придется взять.

Реальный шанс

…А после можно грамотно от нее отказаться.

С лета 2016 года Банк России установил требования к условиям добровольного страхования (а то, которое навязывают банки, как раз добровольное). Теперь в любом договоре страхования должно быть указано, что гражданин может отказаться от страховки в течение 5 календарных дней с даты подписания договора (п. 1 Указания Банка России № 3854-У).

Эти 5 дней неофициально называют «периодом охлаждения». Страховая обязана вернуть вам почти все деньги, что вы заплатили по договору (эти деньги еще называют страховой премией). С вас вычтут небольшую сумму — плату за те несколько дней, что вы успели «попользоваться» страховкой.

Каким образом возвращаются деньги?

Деньги должны прийти в течение 10 дней после получения вашего заявления (п. 8 УБК № 3854-У) на указанные вами реквизиты.

- У вас есть право получить деньги на любую карту/счет или даже наличными. Но, как правило, страховая возвращает деньги на тот счет, с которого получила платеж.

- Чаще всего это счет, открытый на ваше имя при выдаче кредита. На него банк начисляет выданные кредитные средства. Заодно банки уговаривают клиента и на то, чтобы заплатить за него страховку: это позволяет увеличить сумму вашего кредита (и начислить больше процентов).

- Итого страховая получает перевод с вашего счета, а при отказе от страховки шлет деньги обратно вам же. Если страховку платил за вас банк и вы хотите снизить сумму кредита, вы должны самостоятельно перевести эти деньги банку.

Как оформить отказ

Итак, вы заключили 2 договора (кредитный и страховой), кредит вас устраивает, а вот договор страхования вы хотите расторгнуть, деньги вернуть.

- Найдите страховщика и в течение 5 дней после подписания документов в банке подайте заявление об отказе от договора страхования. Для верности можно взять с собой друга — будет свидетелем того, что вы пытались подать заявление вовремя.

- Заполните готовый бланк (скачайте на сайте или получите в офисе) либо напишите свое заявление, если у компании вдруг нет бланков. В двух экземплярах: один страховщику, один себе.

В шапке: ФИО главы отделения, название страховой, ваши ФИО и паспортные данные, ваши адрес и телефон.

По центру страницы: «заявление об отказе от договора страхования».

В тексте: сообщите, что отказываетесь от договора страхования (номер, дата заключения) и требуете возвратить вам страховую премию на основаниях, изложенных в Указании Банка России № 3854-У. Отметьте, копии каких документов приложили к заявлению. Уточните, каким способом хотите вернуть деньги (наличными, на свой счет или счет банка).

- Предъявите паспорт, договор страхования, страховой полис. Копии договора и полиса — вместе с квитанцией, подтверждающей уплату страховой премии — нужно отдать вместе с заявлением.

- Требуйте оставить на вашем экземпляре заявления отметку о его получении: дату, печать, подпись сотрудника.

Помните: времени у вас очень мало, всего 5 дней. Поэтому не соглашайтесь прийти завтра, когда «начальник будет на месте», но и не ждите в страховой приема слишком долго, особенно в последний день. Если официально вручить заявление не удалось, можно отправить страховщику письмо — а на это тоже нужно время.

- Оформите письмо на почте как заказное, с уведомлением, с описью вложения.

- В конверт вложите 5 документов: заявление о возврате, копии договора страхования, страхового полиса + квитанцию об уплате страховки, опись вложения. На копиях напишите «копия верна», распишитесь и поставьте дату.

- Адресов у фирмы может быть несколько: юридический, по месту вашей работы и тот, что указан в договоре. Выбирайте последний. Если с ним что-то не так — юридический (можно узнать по базе ЕГРЮЛ).

- У вас на руках должны остаться 2 документа: копия описи вложения и уведомление (придет к вам почтой после передачи письма работодателю). Дата на уведомлении — дата приема вашего заявления. Через 14 календарных дней вы считаетесь уволенным и на работу больше ходить не обязаны.

Куда обратиться, если страховая не возвращает деньги

1. Контролирующие органы

С ними можно связаться тремя способами: прийти лично, написать письмо или оставить жалобу через электронную приемную (придется поискать, они скрываются под разными названиями — «прием обращений граждан», «написать нам» и т. д.). Ответ вам должны дать в течение 30 календарных дней после получения (ст. 12 59-ФЗ).

- (он же Банк России) защищает застрахованных лиц и рассматривает жалобы на страховые компании. следит за соблюдением закона «О защите прав потребителей». Человек, которые оформил страховку — потребитель соответствующей услуги, от которой можно отказаться согласно ст. 32 ЗоЗПП, поэтому обратиться можно и в отделение Роспотребнадзора в своем регионе.

2. Суд

Вернемся к правде жизни: если страховая уперлась и решила не возвращать вам деньги, не факт, что контролирующие органы смогут помочь.

Как отказаться от страховки по кредиту без последствий: пошаговая инструкция

По данным ЦБ РФ в этом году жители России уже взяли в кредит больше 1,5 трлн руб. Задолженность физлиц перед банками перевалила за 12 трлн руб. Неудивительно, что кредитным учреждениям нужны гарантии, что деньги вернутся в срок. Страхование – действенный и одновременно прибыльный способ снизить число невозвратов.

Почему банки навязывают страховку

Каждый, кто хотя бы раз в жизни брал заём, наверняка сталкивался с настойчивыми предложениями купить страховку. В некоторых случаях она обязательна – без полиса просто не дадут кредит. Однако в большинстве ситуаций такие услуги навязывают.

- банальная выгода;

- защита банка от рисков.

Выгода кредитного учреждения заключается в проценте от каждого проданного полиса. Каждый банк сотрудничает с несколькими компаниями на условиях, которые простым смертным, конечно, не озвучивают.

Прибыль банка составляет до 90% стоимости полиса.

Кроме того, некоторые банки не просто сотрудничают со страховыми фирмами, а связаны с ними общим владельцем. Например, существуют банк ВТБ и компания ВТБ-страхование, Альфа-Банк и АльфаСтрахование. И это не просто случайно совпавшие названия. Поэтому было бы странно, если бы они не «поставляли» друг другу клиентов.

Чтобы не попасть в ловушку обученных сотрудников банка, подготовьтесь к визиту заранее. Посетите сайт кредитного учреждения, посмотрите, предоставляется ли скидка за покупку полиса страхования, каков ее размер. Используйте кредитный калькулятор, чтобы рассчитать величину переплаты в обоих случаях.

Оцените вероятность возникновения непредвиденных ситуаций в жизни. Например, если есть риск остаться без работы – страховка не будет лишней.

Когда страховка обязательна, а когда нет

По закону заключить договор страхования необходимо при оформлении ипотеки. Кроме того, ГК РФ позволяет банкам включать в договоры условие о страховании имущества при получении ссуды под залог.

Страхование КАСКО при получении автокредита – дело добровольное. Статья 343 ГК РФ гласит: заложенное имущество должно быть застраховано от рисков утраты и повреждения, если иное не предусмотрено договором. При этом стороны вправе договориться о том, что страховать автомобиль не нужно. Как правило банки предусматривают отдельные тарифные планы для желающих приобрести полис КАСКО и для тех, кто страховать авто не согласен. Но будьте готовы, что процент по такому займу будет выше на 3-5%.

Остальные виды страхования считаются дополнительными:

- жизни;

- риска потери работы;

- риска потери трудоспособности;

- титула (риска утраты прав собственности на имущество).

Стоит ли соглашаться на дополнительное страхование

Добровольное страхование полезно по двум причинам:

- Заёмщик и его семья защищены от рисков невыплаты по кредиту – страховая компания возьмёт на себя погашение задолженности.

- Снижение процентной ставки. Например, Сбербанк делает скидку 1%.

Сколько можно сэкономить, застраховав жизнь

Рассчитаем приблизительную величину экономии на примере ипотеки в Сбербанке. Заёмщик приобрёл квартиру стоимостью 2 млн руб., оплатив первоначальный взнос – 300 тыс. руб. Кредит составил 1,7 млн руб. на 10 лет.

Какие условия предлагает банк:

- Со страховкой. Процентная ставка 10%, платеж – 22,5 тыс. руб. Переплата составит 1 млн руб.

- Без страховки. Процентная ставка 11%, платеж – 23,4 тыс. руб. Переплата – 1 млн 108 тыс. руб.

Стоимость страхового полиса по программе страхования жизни ипотечных заемщиков – 6,5 тыс. руб. в год. Умножаем на 10 лет и получаем 65 тыс. руб.

Чистая выгода от покупки полиса равна 108 — 65 = 43 тыс. руб.

Страховыми случаями по таким полисам могут быть: потеря трудоспособности, уход из жизни.

Некоторые организации, например, Альфа-Банк, предлагают заёмщикам комплексное страхование. В пакет входит: страхование жизни, здоровья, от увольнения и т.д. При покупке полиса важно учесть ограничения. Например, при сокращении СК скорее всего выплатит банку не всю сумму кредита, а только три ежемесячных платежа. Проще говоря, заёмщику дают три месяца на восстановление материального положения. Дальше придется платить самому.

Если вы решили застраховать жизнь или здоровье, помните, что имеете полное право выбрать любую компанию.

Часто банки предоставляют клиентам на выбор 2-3 СК. Не факт, что у этих фирм лучшие условия по полисам. К сожалению, при выборе партнеров кредитные организации в последнюю очередь думают о преимуществах для заёмщиков, на первом месте – собственная прибыль.

Период охлаждения

Это срок, в течение которого можно отказаться от услуги страхования и получить деньги назад. Раньше период охлаждения составлял 5 дней, но с 2018 года был продлён до 14. В банках и СК об этом предпочитают умалчивать. Им попросту невыгодно иметь дело со слишком грамотными заёмщиками.

Когда клиенты приходят в банк и гордо заявляют, что хотят получить свои деньги, их нередко осаживают. У каждого кредитора своя «фишка». Сотрудники банка говорят, что кредит придётся закрывать досрочно, пугают чёрными списками и плохой кредитной историей. Верить им не стоит. Если страхование добровольное, клиент вправе от него отказаться даже по истечении 14 дней, вот только на возврат денег в этом случае рассчитывать не приходится. Добиваться выплат придётся через суд.

Иногда банки, наоборот, мотивируют заёмщиков не отказываться от страховки. Аргументом служит возможность вернуть часть премии после досрочной выплаты займа, хотя эта услуга доступна далеко не всегда. Говорят о том, что процент по кредиту вырастет. При этом зачастую отказ от полиса для клиента выгоднее, чем более низкий процент.

Страховые компании тоже не отстают и внедряют сложные механизмы отказа от страховки. Знайте, что просьбы предъявить согласие кредитного учреждения, дополнительные бумаги кроме паспорта и договора незаконны. Некоторые СК создают запутанные бланки заявлений, хотя по закону обязаны принять обращение в свободной форме.

Когда можно отказаться от страховки

Достаточно выразить несогласие с оформлением полиса на этапе подачи заявки на кредит. Но судя по многочисленным жалобам и отзывам в интернете, банковские работники предпочитают выполнять план и не учитывают желания клиента.

Будьте готовы к тому, что ставка по займу вырастет на 1-2%.

Иногда учреждения даже отказывают в выдаче займа из-за отказа покупать полис, потому что не хотят идти на риск.

Если договор страхования уже заключен, от него тоже можно отказаться. Для этого максимально быстро обратитесь в банк или СК. Чтобы получить назад всю сумму, проверьте, соблюдены ли три условия:

- страхование – добровольное;

- с момента оформления договора прошло менее 14 дней;

- страховых случаев и выплат от СК пока не было.

Как отказаться от договора страхования в Сбербанке

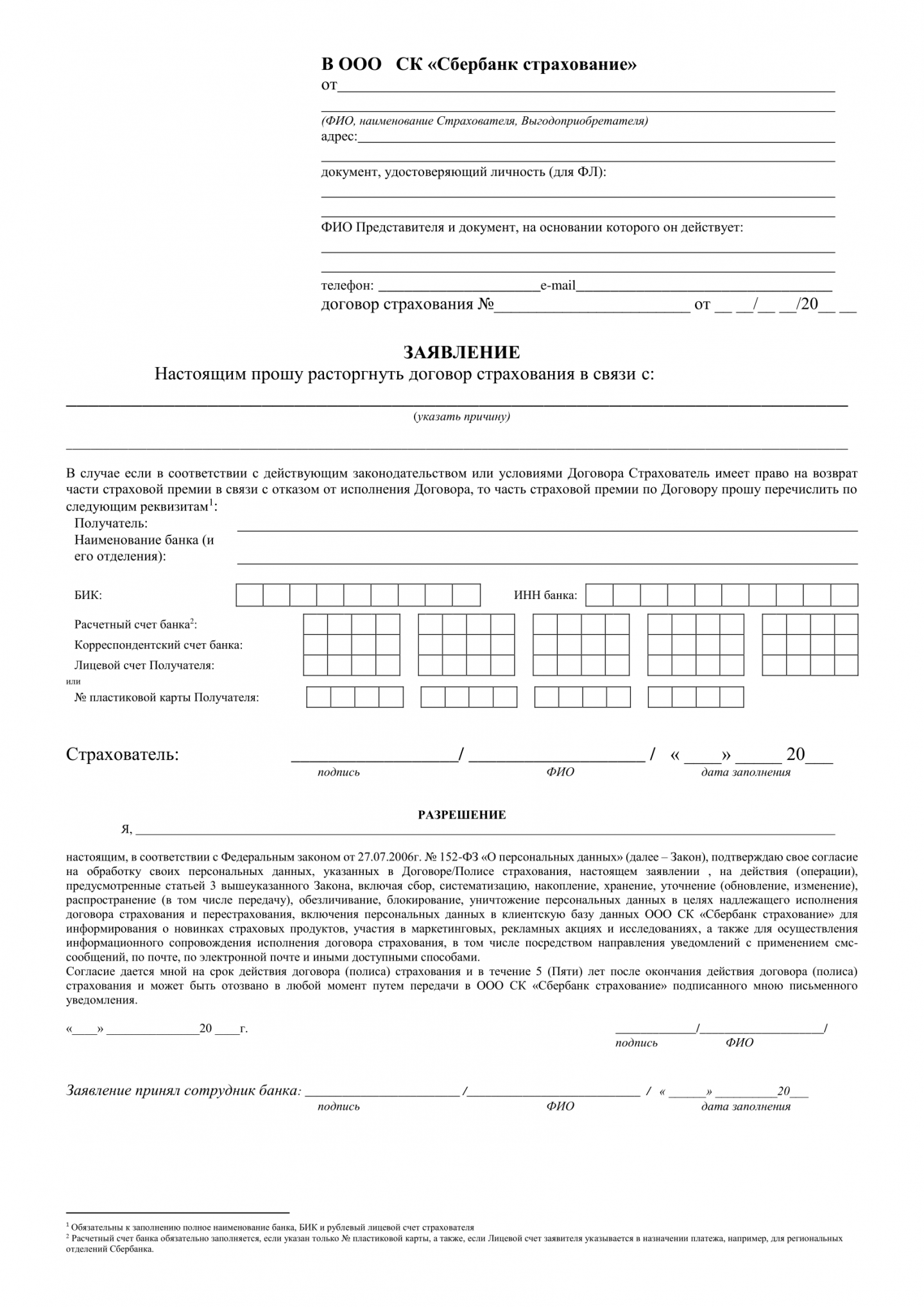

Если вы взяли потребительский кредит в Сбербанке, значит, договор страхования скорее всего заключен с ООО СК «Сбербанк страхование». Чтобы расторгнуть договор, воспользуйтесь одним из двух вариантов:

- Обратитесь в офис Сбербанка, в котором был оформлен заём, и заполните заявление. С собой возьмите паспорт, квитанцию об оплате страховой премии и сам договор.

- Направьте СК заявление, приложив копии перечисленных в первом пункте документов.

Деньги возвращают в течение семи дней.

Если заявление на отказ от полиса подано до того, как договор вступил в силу, СК вернет всю сумму премии. Если это было сделано после вступления соглашения в силу, но в период охлаждения, страховая вернет премию за вычетом тех дней, в которые полис действовал.

Часть страховой премии можно вернуть и после окончания периода охлаждения. Например, если произошла гибель имущества по причине, не относящейся к страховому случаю, и договор расторгли по соглашению сторон.

Знаете ли Вы что

По статистике большинство мужчин при выборе банка обращают внимание на его известность. В то же время большинство женщин придают значение быстрому обслуживанию, отсутствию комиссий и возможности досрочного погашения займа.

Можно ли отказаться от договора коллективного страхования

Некоторые банки придумывают страховые продукты, которые якобы не подпадают под указ Центробанка, а значит и период охлаждения к ним не применяется. Соответственно, возвращать деньги по таким договорам отказываются. Это незаконно.

Одной из таких лазеек для банков стали договоры коллективного страхования. Их используют даже такие крупные игроки, как Сбербанк и ВТБ. Суть соглашений в том, что страхователем в них значится не заемщик, а банк. Клиент же считается застрахованным лицом.

Рассмотрим пример из судебной практики, который показывает, как обманутый клиент выиграл подобное дело. Заёмщик взял потребительский кредит и подписал договор, по которому стал участником программы коллективного страхования. Сторонами договора были банк и страховая компания. В течение действующего на тот момент пятидневного периода охлаждения клиент обратился в банк, чтобы отказаться от страховки и вернуть деньги, но получил отказ. Кредитное учреждение сослалось на условия договора, по которым деньги не возвращаются.

Дело дошло до Верховного суда РФ. Он не поддержал доводы о том, что указания ЦБ якобы не применимы к страховым договорам, сторонами которых являются юрлица (в нашем случае – банк и СК). Фактически были застрахованы интересы заемщика, а значит именно он является страхователем, что бы ни гласило соглашение. Следовательно, клиент банка имеет полное право вернуть свои деньги. Подробности дела и приговора можно посмотреть в постановлении по делу № 49-КГ17-24 от 31.10.2017 г.

На случай, если придется обращаться в суд, чтобы вернуть свои деньги, запомните: если банк поставил вас в такое положение, что при отказе от страховки не выдаст кредит, условия договора можно обжаловать. Ссылайтесь на п. 9 Постановления Пленума ВАС РФ от 14.03.2014 N 16 «О свободе договора и ее пределах».

Порядок возврата денег и отказа от страхования по коллективному договору ничем не отличается от обычного.

Если банк отказывает, напишите официальную претензию, сошлитесь на нормативно-правовые акты, о которых мы говорили выше. Если и это не помогло, обращайтесь в суд. Если дело будет выиграно, оплачивать судебные издержки будет банк.

Как получить налоговый вычет по расходам на добровольное страхование жизни

Вы можете оформить налоговый вычет, если вы оплачивали страховые взносы по договору (договорам) добровольного страхования жизни, если такие договоры заключаются на срок не менее пяти лет, заключенному (заключенным) со страховой организацией:

- в свою пользу;

- в пользу супруга (супруги);

- родителей (в том числе усыновителей);

- детей (в том числе усыновленных, находящихся под опекой (попечительством).

Оформить вычет можно как в налоговой инспекции, так и через работодателя.

2. Каков размер налогового вычета?

Размер налогового вычета по расходам на добровольное страхование жизни ограничен. Он не может превышать 120 000 рублей в год. То есть возвращается 13% от этой суммы. При этом он суммируется с другими социальными вычетами (за исключением вычетов по расходам на обучение детей, благотворительность и дорогостоящее лечение). Таким образом, 120 000 рублей будет общей суммой для всех социальных вычетов, которые вы сможете заявить за год.

3. Какие нужны документы?

- копия договора со страховой компанией (если информация о наличии у страховщика лицензии не указана в договоре, то к договору необходимо приложить заверенную подписью руководителя и печатью копию лицензии страховой компании);

- копии платежных документов, подтверждающих уплату взносов (например, кассовых чеков, квитанций к приходным кассовым ордерам, платежных поручений, банковских выписок и тому подобное);

- копии документов, подтверждающих степень родства с лицом, за которое вы уплатили взносы (свидетельства о браке, свидетельства о своем рождении (документов об усыновлении), свидетельства о рождении ребенка (документов об установлении опеки (попечительства) или усыновлении);

- справка о суммах начисленных и удержанных налогов за год, в котором вы уплачивали взносы, по форме 2-НДФЛ (запрашивается у работодателя).

4. Как получить налоговый вычет через работодателя?

Оформить вычет через работодателя (в отличие от налоговой) можно до конца налогового периода (календарного года), в котором вы понесли расходы. Однако, чтобы сделать это, необходимо сначала подтвердить свое право на вычет в ФНС, подав в налоговую инспекцию по месту жительства перечисленные выше документы и заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов.

Подать документы можно:

- ; , при помощи сервиса «Личный кабинет налогоплательщика» на сайте ФНС.

В течение 30 дней налоговая служба должна подтвердить ваше право на получение вычета. Затем вы должны будете представить работодателю:

- уведомление о подтверждении права на вычет;

- составленное в произвольной форме заявление о предоставлении налогового вычета.

Работодатель должен предоставить вам вычет начиная с месяца, в котором вы к нему обратитесь.

Если работодатель удержит НДФЛ без учета налогового вычета, он должен будет вернуть вам сумму излишне удержанного налога. Для этого вам нужно будет подать в бухгалтерию заявление о возврате излишне удержанного НДФЛ, указав в нем банковский счет для перечисления переплаты. Работодатель должен перечислить вам излишне удержанную сумму в течение трех месяцев со дня получения вашего заявления.

«Страховое рабство»: как наводится порядок на рынке навязанных услуг и чем это поможет заемщикам?

Сейчас при оформлении кредита банки навязывают заемщикам страховки. Не потратишься на полис — большой риск не получить деньги или взять заем по повышенной ставке. Банк России подготовил проект указания, который регулирует продажу полисов добровольного страхования при выдаче кредита. Сэкономит ли это средства людей?

«Почему вы переживаете, что страховка включается в сумму кредита? Наоборот, это хорошо. Вам не нужно тратить деньги на полис, банк оплатит его за вас», — такой ответ менеджера услышали наши «тайные покупатели», когда узнали, что банк не просто навязывает страховку, но еще и продает ее в кредит. Мониторинги финансового рынка КонфОП проводит регулярно, поэтому проблемы заемщиков нам известны. В случае со страховками потребители приобретают за немалые деньги совершенно бессмысленный для себя продукт.

Что изменят меры, которые предлагает Банк России? Попробуем разобраться.

Полное информирование и возможность вернуть часть страховой премии

Каждый месяц банки выдают россиянам больше миллиона потребительских кредитов. Эти люди становятся не только заемщиками, но и застрахованными. Покупка страховки — непременное условие выдачи денег. Что само по себе странно и можно сравнить с отказом магазина продать воду, если не возьмете еще и чипсы.

В проекте указания «О минимальных (стандартных) требованиях к условиям и порядку осуществления добровольного страхования жизни и здоровья заемщика при предоставлении потребительского кредита» содержится ряд новелл, направленных на то, чтобы сделать жизнь граждан проще. Вот основные из них и мое представление о том, как они изменят жизнь банковских клиентов.

- Предложение ЦБ: информировать заемщиков о перечне страховых услуг с указанием страховых рисков, стоимости полиса, праве отказаться от страховки и вернуть заплаченные за нее деньги при досрочном погашении кредита, сроках страховой выплаты (они не могут превышать 30 дней).

Результат: заемщик будет располагать важными сведениями о страховании и принимать взвешенное решение о том, стоит ли ему покупать полис. Сейчас, как показывают исследования КонфОП, страховку часто включают в тело кредита по умолчанию. Представляете, какой сюрприз для заемщика, когда он видит, что ему выдали сумму больше или меньше запрашиваемой (эта разница = стоимость полиса)!

- Предложение ЦБ: установить точный перечень страховых рисков. Среди них — установление заемщиком инвалидности I и II групп, смерть в результате несчастного случая или болезни.

Результат: получить деньги от страховщиков станет проще. Я, как и вы, наверное, не раз обращал внимание на размытость формулировок в договорах, содержащих к тому же много исключений, то есть таких событий, при которых денег не положено. Как итог — в сегменте страхования заемщиков самые низкие выплаты. Например, в 2018 году страховые компании собрали больше 59 млрд рублей премий, а выплатили по итогам 12 месяцев всего 5,2 млрд рублей. В 2019 году эти показатели составили 91,8 млрд и 7,3 млрд рублей соответственно.

Но обратите внимание! По указанию ЦБ, выплаты не получить, если заемщик умер в результате алкогольного опьянения или употребления наркотиков.

- Предложение ЦБ: не допустить, чтобы дата окончания полиса превышала срок действия кредитного договора.

Результат: я думаю, у заемщиков, которые досрочно расплатились с банком, станет меньше проблем при возврате части страховой премии. Сейчас есть прецеденты, когда им отказываются возвращать деньги за полис. Говорят, что он продолжает действовать вне зависимости от кредитного договора. А вы знаете, во сколько обходится страховка заемщику?! По данным нашего мониторинга, в банках при кредитовании на сумму 400 тыс. рублей на два года она может стоить от 24 тыс. рублей и более, причем оплачивается сразу за весь период.

- Предложение ЦБ: указывать в договоре страхования информации о 14-дневном периоде охлаждения, в течение которого от страховки можно отказаться.

Результат: предупрежден — значит вооружен. Полагаю, желающих вернуть страховку при здравом изучении договора окажется немало. Сейчас люди могут не знать о такой возможности.

Почему страховка вредит финансовому здоровью

Предложения Банка России направлены на улучшение ситуации с кредитным страхованием, но мы считаем, что этих мер недостаточно. С чем может столкнуться заемщик?

- Невозможность увидеть страховой договор до его подписания.

- Включение страховки в тело кредита.

- Сильное повышение процентной ставки по кредиту при отказе от страхования, на 5% и более.

Необходимо сделать эти страховки действительно добровольными: то есть исключить на стадии консультирования и оформления кредита предложение и тем более навязывание любых страховых программ. Ведь этот финансовый продукт обладает всеми признаками токсичности, поскольку:

- банки, которые продают страховки, получают от страховых компаний почти до 70% комиссий, что является для них мотивацией продажи полисов заемщикам;

- выплаты по кредитному страхованию не превышают 9—10%. То есть 90% собранных премий распределяется между страховыми компаниями и банками, а потребителям почти ничего не достается.

Сейчас у нас нет добровольного страхования, а есть принудительная доплата за кредит.

Помоги себе сам

Я считаю, что сейчас заемщикам лучше брать кредит без страховки. Исключение — обязательное страхование предмета залога при ипотеке. Да, ставка в таком случае может быть выше, но это не всегда означает, с учетом дороговизны полисов и их продажи в кредит, существенное увеличение ежемесячных платежей.

Иногда менеджеры утверждают, что страховка не выдается вместе с кредитом. А заемщик, придя домой и изучив все документы, обнаруживает, что его обманули и оплачивать придется и долг, и бесполезный полис.

Так что нужно читать договор и изучать график платежей, не отходя от кассы, прямо в офисе банка. Это повышает шансы быстро заметить ложь и отказаться от навязанных услуг. Если не чувствуете себя уверенно в финансовых вопросах, берите на сделку знакомого, который разбирается в теме и уверен в себе. И еще нужно записывать Ф. И. О. менеджера, который вас консультирует, и беседу с ним. Это пригодится, если потом придется подавать жалобу регулятору на кредитное учреждение.

Все, что нужно знать о страховании при оформлении кредита

До кризиса большинство россиян жило красиво и беззаботно за счет заемных средств. По статистике, каждый четвертый житель нашей страны хотя бы раз брал деньги у банка. Правда, после падения рубля наступили тяжелые времена: зарплаты сократились, цены выросли, а обязанность вносить ежемесячные платежи никуда не делась. Итогом стал долг в 2,8 трлн руб. — именно столько россияне задолжали банкам.

Многих сегодняшних должников могла спасти простая предусмотрительность. Именно для таких случаев в некоторых банках предусмотрено страхование кредитных средств. Россияне слышали про обязательное и добровольное страхование: при выдаче дорогих кредитов банки настаивают на страховании жизни, трудоспособности и прочем. Однако, очень немногие заемщики пользуются таким продуктом, как страхование кредитных средств. Мы узнали у экспертов, чем данный вид страхования отличается от других и зачем он нужен.

Что страховать

При оформлении потребительского кредита наиболее часто оформляется договор страхования жизни или трудоспособности. Так, если по какой-то причине заемщик будет признан нетрудоспособным, то страховая компания вынуждена будет оплатить его кредит в банке. Банку же все равно вернутся его кредитные средства, правда, не от должника, а от страховой компании, что, по сути, не имеет никакого значения.

Существуют несколько видов страхования кредитных обязательств, с которыми может столкнуться заемщик:

— Защита кредитора от неисполнения заемщиком своих обязательств (страховые выплаты ссудодателю в размере 50–95% от полной суммы долга, включающей проценты);

— Залоговое страхование (при покупке недвижимости, транспортных средств, дорогостоящей техники — покупка зачастую становится предметом залога. В зависимости от индивидуального случая, страхователем и выгодоприобретателем могут быть как ссудодатель, так и должник;

— Страхование жизни и здоровья заемщика (необязательное условие банка. Наличие подобной страховки порой улучшает условия кредитования на 0.5–5% годовых);

— Страхование кредита от смерти заемщика (если должник умирает, остаток задолженности покрывает страховая выплата);

— Страхование кредитной карты.

У каждого вида страхования есть свои положительные стороны. Страхование жизни и здоровья, нередко улучшает кредитные условия. Кроме того, можно быть уверенным, что в случае болезни, травмы или уходе из жизни, кредит будет погашать страховая компания, а не родственники или наследники; и залог не реализуют на торгах, если платить окажется некому. Страхование кредита также обезопасит кредитную историю: в случае, если займ не будет погашен — его погасит страховая компания.

Для всех, кто пользуется кредитками, советуем обратить внимание на страхование средств на кредитной карте. Такой продукт предусматривает выплату средств в случае, если мошенники получили доступ к вашей карте и сняли с нее деньги. Хотя злоумышленники придумывают все более изобретательные способы, чтобы добраться до средств клиентов банков, пока кредитные организации предоставляют страховку лишь по некоторым из них.

«Как и любой технически сложный финансовый инструмент, банковская карта, к сожалению, подвержена риску мошенничества. С ростом общего количества операций с банковскими картами растет и количество мошеннических операций, — рассказывает член совета директоров „Европлан Банк“ Александр Михайлов. — Для того чтобы обезопасить хранящиеся на банковской карте финансы, создана программа страхования кредитных средств. В случае мошеннической операции, утраты карты, а также хищения денежных средств при снятии в банкомате, страховая компания возмещает похищенную сумму, тем самым обеспечивая защиту держателя от денежных потерь».

Отметим, что страхование от фишинга, скимминга и других видов мошенничества является одним из самых сложных видов страхования рисков финансовой потери. Если страховщики и предлагают подобные страховые продукты, то тарифы по страховым премиям будут достаточно существенными, а получение страховой выплаты может затянуться на неопределенный срок. Это связано с тем, что страховая компания, прежде чем определить размер выплаты согласно полису, проводит собственное расследование на предмет юридической оценки страхового случая. А поскольку действия мошенников в сети построены таким образом, что человек сам, как правило, раскрывает им свои конфиденциальные данные, то и состава преступления как такового нет.

Сколько стоит

Клиент любого банка может застраховаться от рисков в рамках конкретного кредитного продукта, например, ипотеки или банковской карты. Так в банке Европлан, по заявлению Александра Михайлова, пользователем программы страхования может стать любой владелец банковской карты «Европлан Автоклуб». «Стоимость программы составляет 0,21% в месяц от лимита по карте. При подключении к программе у клиента будет возможность до 30 дней пользоваться программой бесплатно. В случае возникновения у держателя карты убытков в результате действий мошенников, после предоставления полного пакета документов выплата по страховке будет произведена в течение 30 дней. Программа страхования действует по всему миру 24 часа в сутки», — рассказывает эксперт.

Михайлов отмечает, что у программы есть свои исключения. Например, по статье «мошеннические действия работников организаций» — риск того, что при оплате картой в ресторане или магазине работники этих организаций сделают дубликат карты или спишут ее данные, чтобы потом использовать в своих целях. Такая страховка действует только в Российской Федерации и странах Евросоюза.

Отметим, что далеко не все программы действуют должным образом. Как признается заемщица банка ВТБ24, при оформлении карты в офисе ей сообщили, что участники программы «Привилегия» автоматически являются участниками страховой программы. Однако, когда произошла реальная кража средств с карты на 15 тыс. руб., банк отказал в выплате и потребовал оплатить не только средства с кредитки, но и набежавшие по ним проценты. Так как держатели кредитной карты непосредственно не подписывали договор страхования, значит их средства не были изначально застрахованы от мошенничества, несмотря на уверения сотрудника банка. Стоит обращать на это внимание при оформлении кредитной карты.

Банки также предлагают клиентам комплексные страховки от всех кредитных рисков. Например, ОТП Банк предлагает свои клиентам страховой продукт «Мультиполис», позволяющий защитить одновременно жизнь и здоровье заемщика, квартиру или дом, банковскую карту и даже некоторые гаджеты, такие как телефоны и планшеты. Стоимость такой страховки составляет от 3500 до 6500 руб. в зависимости от суммы страхового покрытия.

Важно знать

По сути, сами банки чаще выступают лишь посредниками, предлагающими услуги страховой компании, причем посредниками довольно настойчивыми. Никакой альтернативы при этом обычно не предлагается. С одной стороны, если банк сотрудничает именно с этой компанией, значит, ей можно доверять так же, как и самому банку. Но при этом в другой компании условия могут быть не в пример выгоднее, да и по закону заемщик вправе выбирать.

В 2009 году даже было принято специальное постановление № 386, в котором говорится, что банк обязан принимать страховку любой страховой компании. При этом, правда, страховая компания должна удовлетворять определенным требованиям кредитной организации.

Поэтому запомните, что вам вовсе необязательно пользоваться услугами именно той страховой компании, которую предлагает банк. Максимум, что может сделать кредитор — поставить ультиматум: «без страховки — не будет кредита», обращайтесь в другой банк. Однако, сейчас это редко встречается. Временами банки и кредитные организации «поощряют» взятие страховки своими процентными ставками, а также другими условиями. И получается, что порой выгоднее взять страховку, нежели платить на 0.5–5% больше годовых; почти всегда — разница позволяет частично покрыть расходы на страхование. Но, кроме этого бонуса, остается также сама страховка, которая спасет при некоторых непредвиденных обстоятельствах предмет залога, репутацию заемщика и т. д.

Также заемщик должен быть осведомлен о том, что делать при наступлении страхового случая. Если размер страховки ниже, чем выплата по кредиту — все средства получает кредитор, если выше — разница выплачивается должнику. В случае досрочного погашения кредита, вполне возможно расторгнуть и договор со страховой компанией. Обычно делать это необходимо до погашения ссуды в банке, так будет сэкономлена немалая часть денег. Более того, после тридцати дней действия страхового договора, можно его расторгнуть, однако, договоры некоторых банков содержат пункт, что договор страхования не может быть расторгнут определенное количество лет или месяцев.