Как выбрать систему налогообложения для участия в закупках

Система налогообложения — это совокупность фискальных обязательств субъекта перед государством. Разбираемся в действующих системах налогообложения и рассказываем, какая из них лучше подойдет участникам государственных и муниципальных закупок. Определим, какую систему налогообложения выбрать. Что выгоднее — упрощенка или «вмененка», что лучше выбрать для участия в госзакупках.

Действующие системы налогообложения

В первую очередь определим, что действующее фискальное законодательство предусматривает два типа систем налогообложения (СНО): основной, или общий режим обложения налогами, и специальный режим. Ко второму относятся:

- УСН — упрощенка, или упрощенная;

- ЕНВД — «вмененка», или единый налог на вмененный доход;

- ЕСХН — единый сельхозналог;

- ПСН — патентная.

Прежде чем обозначить: УСН или ЕНВД — что выгоднее, рассмотрим отличительные особенности действующих систем налогообложения в виде таблицы.

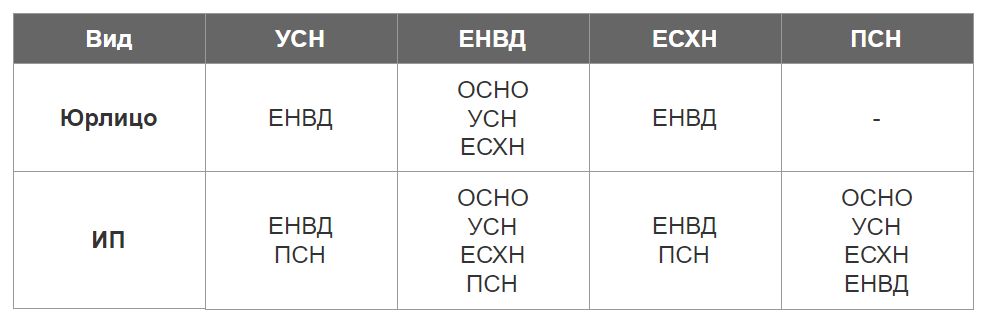

Совмещение систем налогообложения

Законодательно установлено, что совмещение систем налогообложения для экономических субъектов России не запрещается. Например, компания осуществляет несколько видов деятельности и вправе применять разные системы налогообложения для каждого из них.

Рассмотрим, какие совмещения допустимы. Допустимые варианты представлены в разрезе ИП и юридических лиц, а также в разрезе СНО:

В такой ситуации, когда компания совмещает несколько фискальных режимов, ведение раздельного учета по каждой СНО обязательно. В противном случае организацию или ИП ждут крупные штрафы, а также приостановление деятельности или арест расчетных счетов.

Как выбрать систему налогообложения

Для экономического субъекта, ведущего любой вид деятельности, необходимо определить вид СНО, что выгоднее: упрощенка, «вмененка», сельхозналог или ПНС. При определении подходящего фискального режима следует учитывать:

- Вид деятельности, который будет осуществлять организация или частный предприниматель. Законодательством предусмотрены дополнительные льготы для отдельных видов деятельности.

- Объемы производства, реализации и доходность субъекта. Поставщику необходимо грамотно спланировать масштаб реализации продукции или работ. При объемах денежных поступлений до 100 миллионов рублей в год выгоднее перейти на специальные режимы НО.

- Расходы, которые понесет компания. При значительных тратах на производство или реализацию целесообразнее выбрать системы, предусматривающие уменьшение налоговой базы на понесенные затраты. Однако не все расходы можно учесть. Полный перечень таких затрат закреплен в НК РФ. Данное условие актуально при определении, какой вид УСН выбрать. Например, УСН 6 % не позволяет учесть затраты при исчислении налогообложения.

- Штатная численность. Владельцу бизнеса необходимо определить количество штатных работников, которое потребуется для выполнения плановых показателей по объему производства, а также для обеспечения бесперебойной работы компании. При численности до 100 штатных единиц допустим переход на специальные СНО.

Выбор налогообложения для госзакупок

Как мы отметили ранее, выбор зависит от вида деятельности, масштабов производства, штатной численности и прочих характеристик экономического субъекта. Однако если компания планирует участвовать в государственных закупках, то следует учитывать и другие требования. Например, максимальная и начальная цена госконтракта, при превышении которой поставщик не будет участвовать в закупках.

Таким образом, если субъект планирует получить прибыль до 100 млн рублей в год, численность сотрудников — не более 100 человек, а процент участия сторонних компаний в уставном капитале — до 20 %, то субъекту выгоднее выбрать УСН или ЕНВД.

Патентную СНО следует выбирать при условии, что расходы на приобретение патента не превысят стоимости вышеуказанных налогов.

При производстве товаров для сельского хозяйства и прочих услуг в данной сфере деятельности преимущественно выбирать ЕСХН. Сравните, УСН или ЕСХН, что лучше для вашей фирмы, с помощью таблицы, представленной выше. А при осуществлении нескольких видов деятельности рассмотрите совмещение ЕСХН и ЕВНД или другие варианты.

При крупных масштабах производства следует выбирать общий режим. Такой подход позволит компании получить возможность возмещения НДС и прочие льготы.

Окончательного ответа, что лучше — «вмененка», упрощенка или иной режим обложения, не существует. Однозначно сказать для ИП или ООО выбрать УСН или ЕНВД невозможно. Требуется оценить ключевые факторы (вид деятельности, объемы производства, затраты, штатная численность), сравнить показатели с законодательными условиями, а также оценить свои возможности и изучить успешный опыт конкурентов, и только потом принимать решение.

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению. Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Какую систему налогообложения выбрать для ООО в 2021 году?

Компания при первичной регистрации, а также в начале каждого года имеет право выбрать систему налогообложения. При этом важно учесть все условия ее применения, чтобы максимально оптимизировать налоговую нагрузку.

Рассмотрим, какие режимы налогообложения может применять ООО и сколько при этом нужно будет платить взносов в бюджет.

Системы налогообложения для организаций в 2021 году

ООО вправе применять такие налоговые режимы:

- общая система налогообложения (ОСНО);

- упрощенная система налогообложения (УСН);

- единый сельскохозяйственный налог (ЕСХН).

Относительно последнего режима есть существенное ограничение – компания должна заниматься производством и переработкой сельскохозяйственной продукции. Поэтому самые распространенные налоговые системы среди ООО – это УСН и ОСНО.

Что нужно учитывать при выборе режима налогообложения?

И впервые зарегистрированные, и уже работающие компании при выборе должны учитывать такие параметры:

- Вид деятельности. В налоговом кодексе указаны сферы предпринимательства, которые могут использовать спецрежимы УСН и ЕСХН, остальным можно работать только на ОСНО.

- Размер доходов и количество сотрудников. При превышении установленных лимитов компания автоматически переходит на ОСНО.

- Специфика бизнеса. В течение года, когда предприятие будет применять одну из систем налогообложения, могут поменяться условия ведения бизнеса, появиться филиалы или произойдет смена сферы деятельности. Поэтому нужно выбирать режим налогообложения с учетом планов на будущее.

Также нужно оценить, будет ли возможность вести тот или иной вид учета на определенном режиме налогообложения.

Общая система налогообложения

Это базовый вариант налогообложения, который устанавливается автоматически при регистрации или превышении лимитов по спецрежиму. ООО на ОСНО обязаны уплачивать такие налоги:

- Налог на прибыль. Он рассчитывается из разницы между полученными доходами и понесенными расходами. Базовая ставка — 20%, в некоторых регионах по решению местных властей она может быть снижена. Существование расходов обязательно следует подтвердить документально, к тому же траты должны быть обоснованными и понятными для ФНС. Если ООО получает доход менее чем 15 млн. рублей за квартал, то налог на прибыль следует оплачивать ежеквартально, если размер дохода больше, то ежемесячно.

- Имущественный налог. Оплачивается за использование своей недвижимости в предпринимательской деятельности, ставка не фиксированная, в разных регионах устанавливается свое значение. Обычно это 2,2% стоимости имущества. Оплата налога следует по окончании каждого квартала.

- НДС. Налогом облагается стоимость товаров или услуг по ставке 20%. Если у компании есть право на применение льготы, то ставка может снижаться до 10% или вовсе быть нулевой. Компания может не применять этот налог, если ее доход за квартал не больше 2 млн рублей. Уплата НДС осуществляется каждый месяц.

У предприятий на ОСНО есть обязательства по отчетности:

- декларация по налогу на имущество организаций – в конце года;

- бухгалтерская отчетность – ежегодно;

- декларация по НДС – в конце каждого квартала;

- декларация по налогу на прибыль – в конце каждого квартала.

Важно своевременно рассчитывать и оплачивать все налоги, а также сдавать отчетность – штрафы за это могут достигать 30% от суммы взносов.

Достоинства и недостатки ОСНО

К преимуществам общей системы можно отнести:

- отсутствие любых ограничений по размеру прибыли, числу работников и площади арендуемых помещений;

- много видов расходов, которые принимаются к вычету;

- возможность применять НДС и сотрудничать с плательщиками этого налога, часто это большие компании с крупными заказами;

- отсутствие минимальной суммы налога, если компания работала «в ноль» или даже в убыток себе, то и платить в бюджет не нужно.

Недостатки ОСНО:

- повышенное внимание к деятельности организации со стороны ФНС;

- большое количество отчетов;

- сложность расчета налогов, ведения бухгалтерского учета;

- высокая налоговая нагрузка.

Несмотря на сложности бухгалтерского учета и большое количество налогов ОСНО позволяет бизнесу набрать хорошие обороты уже со старта – можно нанимать много сотрудников, заниматься любой деятельностью, реализовывать свой товар оптом, импортировать продукцию и т. д.

Упрощенная система налогообложения

Этот налоговый режим создан специально для того, чтобы малый и средний бизнес развивались как можно быстрее. Субъекты на УСН обязаны:

- платить подоходный налог – ежеквартально авансовыми взносами;

- оплачивать имущественный налог, если у предприятия есть недвижимость;

- сдавать облегченный вариант отчетности – декларацию о доходах один раз в год;

- вести книгу учета доходов и расходов.

Компании на УСН должны применять НДС при расчетах с государственными предприятиями или при импорте продукции.

Для того чтобы перейти на упрощенную систему налогообложения (или удержаться на ней в течение года), компания должна соответствовать таким требованиям:

- основной вид деятельности разрешен для применения УСН;

- количество сотрудников до 130 человек;

- у ООО нет филиалов, отдельных представительств и прочих организационных единиц вне основного предприятия;

- стоимость основных средств до 150 млн рублей;

- доход за год не больше 206,4 млн рублей;

- другие ООО участвуют в уставном капитале не более чем на 25%.

УСН не применяется при таких видах деятельности:

- адвокаты, нотариусы;

- проведение азартных игр;

- МФО и ломбарды;

- добыча и продажа полезных ископаемых;

- изготовление акцизных товаров (кроме вина);

Виды УСН

Упрощенная система может быть двух видов:

- «Доходы» – ставка налогообложения 6%, если доход предприятия до 154,8 млн рублей и количество работников до 100 человек. Ставка налогообложения 8%, если доход больше 154,8 млн рублей и 101-130 сотрудников.

- «Доходы минус расходы» – ставка налогообложения 15%, если доход предприятия до 154,8 млн рублей и среднесписочная численность сотрудников 100 человек. Ставка налогообложения 20%, если доход 154,8-206,4 млн рублей и 101-130 работников.

Во втором случае все расходы необходимо будет подтверждать документально – чеками, накладными, актами выполненных работ, др. В течение года менять тип УСН нельзя – переход возможен только по заявлению, поданному в ФНС до конца декабря текущего года.

Достоинства и недостатки УСН

К достоинствам «упрощенки» относятся:

- невысокая заинтересованность работой предприятия со стороны налоговиков;

- простота учета и минимальная отчетность;

- возможность уменьшать налогооблагаемую базу за счет расходов в УСН «Доходы минус расходы».

Недостатки УСН – это:

- необходимость оплаты единого налога независимо от того, была деятельность компании прибыльной или нет;

- ограниченный список расходов, которые можно принять к вычету в УСН «Доходы минус расходы».

Упрощенная система налогообложения имеет ряд требований к субъектам, которые могут ее применять. Однако большинство компаний малого и среднего бизнеса полностью соответствуют всем условиям УСН, поэтому главный вопрос – как выбрать между УСН «Доходы» и УСН «Доходы минус расходы». Чтобы определиться, необходимо хотя бы примерно подсчитать долю расходов относительно доходов – если она составляет 60% и меньше, то лучше выбирать вариант с 6% ставкой, если больше, то ставку 15%.

Единый сельскохозяйственный налог

Этот спецрежим очень выгоден для применения – ставка налога 6%, а в некоторых случаях может быть даже до 0%. Однако применять ЕСХН могут только компании, занимающиеся животноводством, растениеводством, выращиванием рыбы и моллюсков, сельским хозяйством, а также предприятия, оказывающие услуги производителям сельскохозяйственной продукции. Доля дохода от таких видов деятельности должна быть не менее 70%.

Еще одно преимущество спецрежима – можно применять НДС 20% или 10%, либо совсем отказаться от его уплаты, если размер доходов компании до 70 млн рублей в год.

При ЕСХН необходимо вносить в бюджет авансовые платежи два раза в год, декларация о доходах подается ежегодно, отчет по НДС (если применяется) – каждый квартал. Подать заявление на переход на этот спецрежим можно до конца текущего года или после первичной регистрации предприятия.

Достоинства и недостатки ЕСХН

Преимущества данного вида налогообложения:

- упрощенная отчетность и оплата налога раз в полгода;

- самая низкая налоговая нагрузка.

- ограниченный перечень предприятий, которые смогут использовать этот режим;

- необходимо вести учет доходов и расходов.

Эта система налогообложения призвана поддержать производителей в отрасли сельского хозяйства и компании, связанные с этой сферой. Поэтому если предприятие подходит под условия ЕСХН, то стоит использовать именно его.

Итоги

Сельхозпроизводители могут работать на УСН и ЕСХН, однако если доход от основной деятельности 70% и выше, то применение ЕСХН более выгодно.

УСН удобна тем, что можно выбрать наиболее удобный вариант режима. К тому же, список видов деятельности, подпадающих под условия системы налогообложения, очень большой – практически каждая компания может применять УСН.

Если предприятие планирует расширяться, держать высокую планку по размеру доходов и числу персонала, то стоит применять ОСНО. К тому же, это самый удобный режим для сотрудничества с плательщиками НДС.

ООО или ИП: какой формат выбрать для бизнеса

Очень часто выбор того или иного формата ведения коммерческой деятельности – через организацию или лично посредством регистрации гражданина как ИП – достаточно сложный и зависит от ряда факторов. Рассмотрим по шагам основные отличия ООО и ИП, в том числе, один из важных вопросов налоговой нагрузки.

Особенности создания и деятельности ООО и ИП

Для осуществления коммерческой деятельности можно создать компанию единолично (например, ООО) либо вести дела самостоятельно, оформляя все деловые отношения на себя, как предпринимателя (ИП). Однако законодательство устанавливает ряд правовых отличий и ограничений деятельности при ведении бизнеса через ООО или ИП. Эти ограничения объясняются самим статусом данных хозяйствующих субъектов. Например, Гражданский кодекс РФ в числе участников хозяйственных отношений выделяет граждан, в том числе ИП, а также юрлиц, среди которых самостоятельное лицо — ООО.

Соответственно, при регистрации ООО возникает отдельный субъект хозяйственных отношений, который не связан своим имуществом с учредившим его человеком. То есть, проще говоря, учредитель ООО не отвечает по обязательствам компании, а ООО, в свою очередь, не отвечает по обязательствам учредителя, кроме отдельных исключительных случаев. Такой порядок закреплен в ст.56 ГК РФ.

В свою очередь, индивидуальный предприниматель, как гражданин, отвечает по своим обязательствам всем своим имуществом, поскольку в хозяйственных отношениях ИП выступает как обычное физическое лицо.

Таким образом, с точки зрения возможной имущественной ответственности, создание ООО более безопасно по сравнению с ведением аналогичного бизнеса через ИП, оформленного на того же человека. Именно данный аспект деятельности зачастую выступает ключевым при определении типа ведения бизнеса.

Регистрация ООО и ИП

В данном вопросе процедура для регистрации ИП немного проще, поскольку предпринимателю не нужно вносить уставный капитал, утверждать устав ООО, решение о создании ООО и создавать другие процедурные документы.

При этом госпошлина за регистрацию ИП составляет 800 рублей, тогда как за регистрацию ООО – 4000 рублей.

Кроме того, регистрация в Пенсионном и страховых фондах для предпринимателя также немного проще, с документальной точки зрения. Однако ИП можно зарегистрировать только на себя, тогда как открыть ООО можно сразу несколько, и во всех компаниях быть единственным учредителем.

Зарегистрировать бизнес – проще простого! Регистрация бизнеса быстро онлайн!

Ограничения по видам деятельности

ИП по законодательству имеют ограничения на занятие отдельными видами деятельности, в частности, связанными с лицензированием. Среди них можно выделить:

- производство и торговлю алкоголем (за исключением пива),

- услуги страхования,

- банковскую деятельность,

- инвестиционные фонды,

- деятельность ломбардов,

- туроператорскую деятельность (допустимо лишь оказывать услуги турагентов),

- производство лекарственных средств и некоторые другие.

Для ООО подобных ограничений не установлено. Поэтому если вы в будущем планируете создать разнопрофильный холдинг, имейте в виду, что с точки зрения возможных масштабов и расширения бизнеса возможности ИП юридически ограничены.

Различия налогообложения для ООО и ИП

ИП в соответствии со ст.430 НК РФ обязаны ежегодно уплачивать фиксированные страховые взносы (даже если деятельность ИП не ведёт и нет дохода). В 2021 году они составляют около 40 тысяч рублей.

ООО не уплачивается фиксированные страховые взносы, оно платит взносы только при фактическом осуществлении деятельности и наличии наёмных работников.

Размер налогов для ООО и ИП зависит от выбранного налогового режима, а не от применяемой организационно-правовой формы. В настоящее время в РФ фактически применяются 6 налоговых режимов. В зависимости от применяемой системы налогообложения различается и перечень налогов, уплачиваемых ООО или ИП.

· общая система налогообложения (ОСНО)

На ОСН ИП уплачивает подоходный налог 13%, а ООО налог на прибыль 20%. ИП и ООО платят НДС по соответствующей ставке, а также налог на имущество.

· упрощенная система налогообложения (УСН)

При применении налогового режима УСН «Доходы» налог уплачивается по ставке от 1 до 6% от всех поступающих доходов (размер ставки устанавливают регионы). ИП в таком случае освобождается от уплаты НДФЛ, НДС, налога на имущество, а ООО — от уплаты налога на прибыль и НДС.

Для применения такого режима у ИП должно быть не более 100 работников, а общая сумма дохода не более 11,5 млн за прошлый отчетный период, для ООО ограничений нет. Но ООО на таком режиме обязано вести бухучет.

При налоговом режиме УСН «Доходы минус расходы» разница между доходами и расходами облагается по ставке от 5 до 15% (размер ставки устанавливают регионы). Предприниматель в таком случае освобождается от уплаты НДФЛ, НДС, налога на имущество, но обязан вести книгу учетов доходов и расходов и подтверждать расходы документально. В свою очередь, ООО освобождается от уплаты налога на прибыль и НДС, обязано вести книгу учета расходов и доходов и бухучет.

· единый сельскохозяйственный налог (ЕСХН)

При ЕСХН объектом налогообложения является разница между доходами и расходами. Ставка – 6% от разницы. В рамках данного режима есть определенный порядок учета расходов и доходов, который установлен в статье 346.5 НК РФ.

ИП в таком случае освобождается от уплаты НДФЛ, налога на имущество, но обязан вести книгу учетов доходов и расходов и подтверждать расходы документально. ООО освобождается от уплаты всех налогов, кроме НДС, обязано вести книгу учета расходов и доходов и бухучет.

· патентная система налогообложения (ПСН)

ПСН – ставка налога составляет 6% от потенциально возможного дохода. ИП могут применять ПСН, если численность работников не превышает 15 человек, включая самого предпринимателя, и доход по облагаемым ПСН видам деятельности не превышает 60 млн рублей за отчетный период. А вот ООО не вправе применять данный режим.

· налог на профессиональный доход – НПД (новый режим для самозанятых и ИП, который применяется не во всех регионах РФ)

Подведем итоги: на режимах УСН и ЕСХН налоговые ставки для ИП и ООО одинаковые. Единственное различие предусмотрено общей системой налогообложения, где налог на прибыль для организаций равен 20%, а налог для ИП — 13%. Патентную систему и НПД имеют право использовать только индивидуальные предприниматели.

Взносы за работников для ИП и ООО одинаковые. Все работодатели – как ИП, так и ООО — обязаны с доходов, выплачиваемых своим сотрудникам, удерживать НДФЛ, а также перечислять страховые взносы на обязательное пенсионное, медицинское и социальное страхование.

НДФЛ удерживается в момент выдачи зарплаты и составляет 13%; размер страховых взносов зависит от вида применяемых тарифов. При примерном подсчете это сумма ориентировочно равна 30% от выданной работнику зарплаты.

Распределение прибыли

Поговорим о распределении прибыли от деятельности бизнеса. Для ИП прибыль поступает сразу в полное распоряжение предпринимателя, тогда как учредители ООО могут получить прибыль лишь ограниченными способами, например, через выплату зарплаты, дивидендов, оформления договоров займа с ООО и некоторые другие.

Дивиденды выплачиваются из чистой прибыли, которая остается после уплаты всех налогов и сборов. Распределять её ООО может ежеквартально, раз в полгода или по итогам года. Периодичность выплат устанавливается в уставе ООО.

При этом с выплаты зарплаты необходимо удерживать НДФЛ в размере 13% и перечислять страховые взносы во внебюджетные фонды (как правило, около 30%). С дивидендов также удерживается НДФЛ в размере 13%.

Отчётность

Налоговая отчетность — Декларации и Книга учета доходов и расходов — зависит от системы налогообложения, а не от формы ведения предпринимательства.

Отчетность за работников для ИП и ООО одинаковая. При этом, если у ИП нет сотрудников, то сдавать отчеты не нужно.

ИП не обязан вести бухучет и сдавать бухгалтерскую отчетность. ООО-субъекты малого предпринимательства (количество работников не более 100 человек и выручка не более 800 млн рублей в год) имеют право оформлять бухгалтерскую отчетность в упрощенном виде.

ИП и ООО, которые проводят расчеты с физическими лицами за товары, работы и услуги наличными деньгами и в безналичном порядке, обязаны применять онлайн-кассы и соблюдать правила кассовой дисциплины. Для ИП эти правила немного проще, чем для ООО.

Ответственность и штрафы

В отношении ООО Кодексом об административных правонарушениях РФ предусмотрены более высокие штрафы, по сравнению с аналогичными нарушениями, допущенными ИП, причем разница в размерах штрафов может быть вплоть до 10 и более раз.

Например, за нарушение трудового законодательства штраф для ИП составляет 5 тысяч рублей, тогда как для ООО – 50 тысяч рублей.

Кроме того, по КоАП РФ к ответственности могут привлечь как ООО, так и его должностных лиц – руководителя и главного бухгалтера. Для ИП установлен только один вид ответственности.

Уголовная ответственность для руководителей организаций также более жесткая, чем для ИП. Связано это с тем, что целый ряд статей в Уголовном кодексе посвящен именно юридическим лицам.

Процедура ликвидации бизнеса

С формальной точки зрения закрыть ИП проще и быстрее, чем ликвидировать ООО. Для этого достаточно оплатить госпошлину в размере 160 рублей и подать в ИФНС заявление о прекращении деятельности.

Процедура ликвидации ООО намного сложнее и дороже. Для этого будет нужно:

- принять решение о ликвидации,

- создать ликвидационную комиссию и назначить ее председателя;

- подать в ИФНС принятое решение и заявление о ликвидации,

- опубликовать в журнале «Вестник государственной регистрации» извещение о ликвидации, уведомить о ликвидации кредиторов,

- подготовиться к возможной выездной проверке из ИФНС,

- сдать промежуточный ликвидационный баланс (подается не ранее, чем через 2 месяца после публикации в «Вестнике»),

- оплатить госпошлину в размере 800 рублей,

- подать окончательный комплект документов (ликвидационный баланс, заявление по специальной форме, квитанцию об оплате госпошлины и др.) в ИФНС.

Таким образом, процесс ликвидации ООО даже с самым минимальным набором деятельности достаточно сложный и длительный и занимает по времени не менее 4-х месяцев.

Однако, в отличие от ИП, ООО можно продать или сменить в нем учредителей, что оформляется в более упрощенном, по сравнению с ликвидацией, порядке. Безусловно, такая процедура возможна только при отсутствии значительных долгов, штрафов на компании и т.п.

Виды систем налогообложения в России

Виды систем налогообложения — это совокупность налоговых платежей, которые обязан уплачивать налогоплательщик. В статье расскажем, какие системы налогообложения существуют, каковы их особенности, какую отчетность включают те или иные типы налоговых систем.

Виды налогообложения в РФ

Налоговое законодательство предоставляет возможность организациям и ИП выбрать виды и порядок налогообложения. С момента регистрации все организации и ИП применяют общую систему налогообложения. О своем решении применять иные виды налоговых режимов налогоплательщик должен уведомить ФНС.

Системы налогообложения в России: таблица 2020

Далее постараемся более подробно указать налоговые режимы, действующие в РФ, и описать, какие имеют ограничения формы налогообложения в России.

ОСН: какие виды налогообложения существуют

Как было сказано выше, ОСН применяется по умолчанию. Для ее применения нет необходимости уведомления ФНС. Уведомление понадобится только в том случае, если компания ранее применяла спецрежим, а затем решила вернуться к обычной системе.

На ОСН уплачиваются следующие виды налогов:

- Организациями — НДС, налог на прибыль, налог на имущество;

- ИП — НДС, НДФЛ.

Также такие налогоплательщики уплачивают все остальные налоги, обязанности по которым возникают у них согласно законодательству.

Переход на упрощенку отменяет необходимость организациям уплачивать НДС, налоги на прибыль и имущество, а ИП — НДС и НДФЛ. Перейти на УСН можно в добровольном порядке либо с начала ведения деятельности, либо с начала нового календарного года. Для этого необходимо подать уведомление в ИФНС, а также соответствовать некоторым критериям:

- годовой доход не превышает 150 млн руб.;

- среднесписочная численность — не более 100 чел.;

- остаточная стоимость ОС — не более 150 млн;

- доля других организаций в уставном капитале — максимум 25 %;

- организация не имеет филиалов и представительств.

Какие бывают системы налогообложения на УСН, указано в статье 346.14 НК РФ . Плательщик вправе выбрать объект обложения, от которого будет зависеть ставка:

- «Доходы» — ставка 6 %;

- «Доходы минус расходы» — ставка 15 %.

Применение ЕНВД возможно только для некоторых видов деятельности. Их полный перечень приведен в п. 2 ст. 346.26 НК РФ . Решение о введении ЕНВД принимает местная власть. Поэтому в некоторых регионах этот спецрежим не применяется (например, в Москве).

ЕНВД, как и упрощенный налог, заменяет уплату НДС, налогов на прибыль и имущество, а также НДФЛ (для предпринимателей). Кроме вида деятельности, для применения спецрежима также имеются иные ограничения:

- доля других организаций в уставном капитале — максимум 25 %;

- среднесписочная численность — не более 100 чел.

Сумма подлежащего перечислению платежа в бюджет не зависит от реальных доходов плательщика. Рассчитывается он исходя из вмененного дохода по ставке 15 %. Местные органы власти могут установить иную ставку в зависимости от категории налогоплательщика или вида осуществляемой деятельности в диапазоне от 7,5 до 15 %.

Вмененный доход определяется исходя из базовой доходности по виду деятельности и характеризующего деятельность физического показателя ( статья 346.29 НК РФ ).

Данный вид специального налогообложения могут применять только индивидуальные предприниматели. Для его применения необходимо приобрести патент на ведение соответствующего вида деятельности. Совмещать ПСН можно с любой иной системой налогообложения. Приобретение патента заменяет необходимость уплаты НДС и НДФЛ.

Стоимость патента рассчитает ИФНС при его выдаче. Но можно предварительно сделать расчет на официальном сервисе ФНС.

Для применения ПСН установлены ограничения:

- численность работников — не более 15 человек;

- годовой доход от деятельности на ПСН — не более 60 млн руб.

ЕСХН — специально разработанный спецрежим для сельскохозяйственных предприятий. Таким образом основное ограничение для его применения — производство сельскохозяйственной продукции. Ставка налога установлена в размере 6 % от величины доходов, уменьшенных на сумму расходов.

С 01.01.2019 субъектам РФ предоставлено право устанавливать дифференцированную ставку ЕСХН в диапазоне от 0 до 6 %, в зависимости от вида производимой продукции, места осуществления деятельности, уровня дохода или численности.

Страховые взносы

Кроме указанных платежей, любые организации и ИП платят страховые взносы с выплат работникам. Обычная ставка страховых взносов составляет:

- 22 % — на пенсионное страхование;

- 2,9 % — на социальное страхование;

- 5,1 % — на медицинское страхование.

Некоторые категории страхователей на спецрежимах имеют право на применение пониженной ставки страховых взносов. Она устанавливается в размере 20 % на пенсионное страхование. Взносы в ОМС и ФСС не уплачиваются вовсе. Право на пониженную ставку имеют:

- организации и ИП на УСН с основными видами деятельности, поименованными в пп. 5 п. 1 ст. 427 НК РФ ;

- ИП на ЕНВД, имеющие лицензию на фармацевтическую деятельность;

- ИП на ПСН

ИП также независимо от применяемой системы перечисляют страховые взносы за себя:

Калькулятор выбора системы налогообложения

От правильного расчета налоговой нагрузки может зависеть в буквальном смысле «жизнь» ИП или ООО. С помощью нашего калькулятора выбора системы налогообложения это можно сделать без особых усилий.

О системах налогообложения

Система или режим налогообложения — это система исчисления и уплаты налогов и взносов ИП или юридическим лицом в казну. Статья 17 Налогового кодекса определяет следующие обязательные элементы любой системы налогообложения:

- Налогоплательщик. Это непосредственно лицо, которое будет уплачивать налоги и взносы. Налогоплательщиком может быть физическое лицо — ИП или юридическое лицо.

- Объект налогообложения. Это прибыль/доход, как реальный, так и потенциальный, или иные показатели, по которым рассчитывается величина положенного к уплате налога. В качестве объектов могут быть использованы недвижимость, земля, доход и так далее.

- Налоговая база. Земля, имущество или транспорт (то есть объекты налогообложения), выраженные в денежной форме, будут являться налоговой базой. В случае с имуществом это, к примеру, будет его кадастровая стоимость.

- Налоговый период — период, за который исчисляется налог.

- Налоговая ставка. Это размер начислений на единицу измерения налоговой базы. Как правило, она выражается в процентах (например, 6% для налогоплательщика на УСН с объектом налогообложения «доход»).

- Процедура исчисления налога. Это формула, по которой налог рассчитывается к уплате.

- Порядок уплаты налога и сроки его уплаты.

Какие существуют системы налогообложения

В настоящее время в Российской Федерации действуют следующие налоговые режимы:

- ОСНО — основная система налогообложения, на которой по умолчанию начинают работать все вновь созданные ИП или юрлица;

- УСН — упрощенная система;

- ПСН — патентная система, т.н. «патент»;

- ЕСХН — единый сельхозналог.

Для каждой системы налогообложения, исключая основную систему, разработан ряд критериев, которые определяют, может ли предприниматель или юрлицо применять эту систему. Как правило, ограничения касаются:

- максимального дохода;

- количества или наличия наемного персонала;

- видов деятельности.

Однако даже если предприниматель или организация соответствуют всем критериями для применения того или иного режима налогообложения, это не значит, что этот режим является для нее наиболее выгодным.

Для того чтобы выбрать максимально выгодную систему налогообложения, потребуется учесть ряд показателей, среди которых уже упомянутые выше численность персонала, потенциальный доход, виды деятельности и так далее. Не всегда предприниматель или учредители юридического лица могут сделать это сразу.

Если предприниматель или организация не выберут режим или окажется, что они не соответствуют критериям для других систем налогообложения, они автоматически начнут работать на основной системе налогообложения. Однако следует иметь в виду, что данный режим предполагает ведение достаточного сложного учета. Первоочередным вариантом выбора в данном случае может стать упрощенная система налогообложения.

Упрощенная система налогообложения представлена в двух вариантах:

- в первом объектом налогообложения признается доход;

- во втором налоговая база считается по разнице между доходом и расходами.

Для применения системы существуют ограничения по численности персонала и доходу за год. Кроме того, например, запрещено работать на УСН нотариусам.

Критерии соответствия режиму наиболее полно определяет гл. 26.2 Налогового кодекса РФ.

Патентная система регламентируется статьей 346.43 НК РФ. Для нее также существуют свои ограничения, в частности, по деятельности.

Что учесть при рассмотрении режимов налогообложения

При выборе системы налогообложения предприниматель или организация уже вполне четко представляют себе, чем они будут заниматься и сколько персонала им потребуется (и потребуется ли вообще).

После этого, если юридическое лицо или предприниматель решили, что на основном режиме налогообложения им работать невыгодно, следует обратить внимание на специальные налоговые режимы.

В настоящее время ИП доступны:

- УСН;

- ПСН;

- ЕСХН.

Если речь идет об организации, то она может работать на:

- УСН;

- ЕСХН.

После этого следует рассмотреть критерии, обозначенные для каждого режима и подобрать тот или те, которым организация/ИП соответствуют.

Но как выбрать не только подходящий, но и наиболее выгодный режим? Наш калькулятор выбора системы налогообложения с легкостью справится с этой задачей. Все, что потребуется — оценить доходы и расходы организации или ИП. Остальное сделает сервис.

Ниже мы рассмотрим на примерах, насколько разной может быть налоговая нагрузка на двух основных режимах налогообложения: ОСН или УСН.

Основная система налогообложения

ОСН (ОСНО) является универсальной системой налогообложения, которой могут пользовать как крупные компании, так и новички-ИП с маленьким доходом.

Несмотря на довольно сложный налоговый учет, эта система налогообложения может оказаться наиболее выгодной для предпринимателя или организации в следующих случаях:

- если ИП или юрлицо работает с контрагентами, заинтересованными во входном НДС;

- если ИП или юрлицо ведет оптовую торговлю;

- если налогоплательщик имеет льготы по налогу на прибыль.

Помимо этого Налоговым кодексом оговорены случаи, когда ИП или организация обязаны уплачивать налоги по ОСНО. Например, предприниматель работал на УСН и превысил лимит по доходам за год. В этом случае он теряет право работы на «упрощенке» и должен уплачивать налоги по ОСН.

Упрощенная система налогообложения

УСН («упрощенка») существует в двух видах, о которых мы уже упомянули выше.

При этом УСН (Доход) предполагает уплату налога по ставке 1-6% (устанавливается регионом, в которой ведет деятельность организация). При таком виде налогообложения организация или ИП вправе уменьшить налог на сумму страхового взноса (при условии, что налог уменьшится не более чем в два раза).

В случае применения УСН (Доходы минус расходы) объектом налогообложения будет является разница между доходами и расходами. Ставка налога также определяется регионами и может доходить до 15% (минимальная составляет до 5%).

Предприниматель или организация также могут уменьшить налог на сумму страхового взноса при условии, что он уменьшится не более чем в два раза. Как именно учитывать доходы и расходы, рассказано в статьях 346.15-246.17 Налогового кодекса РФ.

Применение УСН значительно легче в плане расчета налогов и предполагает сдачу только одной декларации. Однако этот режим может быть невыгоден предпринимателям и организациям в случае, если они работают с контрагентами, для которых важен входящий НДС.

Кроме того, применение УСН ограничено помимо численности персонала и минимального годового дохода еще и целым перечнем определенных видов деятельности. Весь он изложен в статье 26.2 НК РФ и включает в себя помимо прочих:

- организации, имеющие филиалы;

- иностранные организации;

- микрофинансовые организации;

- организации с остаточной стоимостью основных средств более 150 000 000 рублей;

- ИП и организации, имеющие более 100 сотрудников;

- производители подакцизных товаров.

Они использовать УСН не могут.

Кроме того, в отношении участников договора простого товарищества (или о совместной деятельности), а также договора доверительного управления имуществом действует ограничение по применению вида УСН — они могут работать только на УСН 15%.

Рекомендуем учитывать это при работе с нашим калькулятором. Он лишь определяет выгодный режим, но не освобождает от обязанности соблюдать ограничения, действующие в отношении конкретных ИП или организации.