Осторожно, крадут фирмы

Однажды Петр Семёнов решил открыть компанию по торговле светильниками, но чтобы не возиться с документами, пошел в юридическую фирму, оплатил их услуги и попросил зарегистрировать ООО-шку за него. Фирма всё сделала как надо. А через некоторое время в ЕГРЮЛ в графе «генеральный директор» вместо его имени появилось имя другого человека. Семёнов пошел в налоговую, где ему сказали:

— Генерального директора недавно поменял учредитель компании.

— Подождите-ка, но учредитель — это же я! Я ничего не менял, это точно.

— По документам вы поменяли директора двадцатого числа.

— Но я же не менял, я как был гендиректором, так и остался! Как разобраться с этим безобразием?

— Берите паспортные данные предыдущего гендиректора, пишите решение от имени учредителя, мы всё поменяем.

— Но я даже не знаю, кто это такой! Где я по вашему возьму его данные?!

Семёнов не успокоился и написал заявление в налоговую с просьбой разобраться, почему так произошло. Налоговая ответила, что документы на смену генерального учредителя подали без ошибок, у них не было причин отказать. Семёнов пошел в полицию, но пока всё по-прежнему.

А еще у Семёнова остались вопросы: кому и зачем нужна его новенькая компания, у которой даже имущества нет, и как удалось провернуть такую махинацию. Рассказываем!

Зачем кому-то чужое юрлицо

Злоумышленники крадут компании, чтобы помогать другим фирмам уходить от налогов — чаще всего с помощью вычета по НДС. Вот как этот вычет получают честные компании:

Производство мороженого покупает молоко у поставщика, в стоимость молока уже входит НДС. Производство платит 30 000 рублей, в том числе НДС 5000 рублей.

Затем оно делает и продает мороженое на 90 000 рублей, из них НДС 15 000 рублей. Чтобы не платить НДС два раза, компания из 15 000 вычитает 5000 рублей и платит только 10 000 рублей.

А теперь как работают злоумышленники по этой схеме.

Компания посчитала налоги и поняла, что должна заплатить миллион рублей, а платить не хочется. Она может написать в декларации, что купила товар с НДС у поставщика, но налоговая будет проверять партнеров и заметит, что те о такой сделке не сообщали.

Компания идет к злоумышленникам, которые за вознаграждение сдают от имени якобы партнера декларацию, где указывают, что продали этой компании товар.

Потом злоумышленники делают бумажные счета-фактуры: в одних они напишут от партнера, что продали и отгрузили товар с НДС, а в других — что купили товар с НДС. Но никакой сделки на самом деле не было.

Чтобы злоумышленникам провернуть эту схему, нужны чистые юрлица — компании, от имени которых можно подавать декларации, писать счета-фактуры и тем самым помогать другим фирмам уходить от налогов. Обычно за такую услугу берут 2%, и компании соглашаются — это меньше, чем 20% НДС.

Как крадут юрлицо

Есть два основных способа своровать компанию: по паспорту и электронной подписи.

По паспортным данным с помощью нотариуса. Эта схема работает, если в компании один учредитель, и он же генеральный директор.

Злоумышленник приходит к нотариусу с уставными документами и решением учредителя о смене генерального директора. Нотариус проверяет документы и заверяет их. Злоумышленник идет в налоговую и подает документы на перерегистрацию — просит внести изменения в ЕГРЮЛ. Это обычная процедура, поэтому налоговая принимает документы.

Раньше к нотариусу должны были прийти два человека: старый и новый гендиректоры, сейчас это не нужно, достаточно иметь паспортные данные старого гендиректора. Как в истории Петра Семёнова в начале статьи, эти данные могут собирать при регистрации ООО-шек, ведь люди отдают юрфирмам все свои документы, а еще данные можно купить в интернете.

С помощью электронной подписи, нотариус уже не нужен. Электронные подписи — это как обычные подписи, только на флешке. Их воруют и подделывают, а затем с их помощью меняют генерального директора компании и тем самым получают право делать что угодно.

Кажется, это что-то из голливудского фильма про шпионов и хакеров, но нет. Налоговая посчитала, что с начала 2018 года по середину 2019 года только они заметили сорок три тысячи случаев незаконного использования таких подписей. В налоговую поступили почти четыре тысячи деклараций от злоумышленников, а оборот по ним оценивают в 88 млрд рублей.

К тому же сам закон об электронной подписи так трактуется, что если подпись украли или подделали, то человек сам дурак.

Компания «Без названия» работает с госзаказами, бухгалтерию для нее ведет фирма на аутсорсинге. И вот бухгалтер сдает декларацию по НДС, а от налоговой приходит письмо, что не хватает счета-фактуры по одной из сделок.

Бухгалтер замечает, что такой сделки у компании и не было, и начинает разбираться. Оказывается, что от имени компании с помощью электронной подписи сдали декларацию по НДС на сто миллионов рублей. Причем операция прошла в Краснодаре — городе, где компания никогда не работала.

В налоговую отправили письмо, что такую декларацию не сдавали. А директор компании возмутился и дошел до начальника местного ФНС, который ответил: «Не вы первые и не вы последние. Сдайте нормальную декларацию и отзовите электронную подпись. Если хотите, идите в полицию».

Директор сделал запрос в Роскомнадзор, чтобы проверить электронную подпись и компанию, которая ее выпустила. Ему ответили, что помочь не могут.

Что делать, если компанию украли

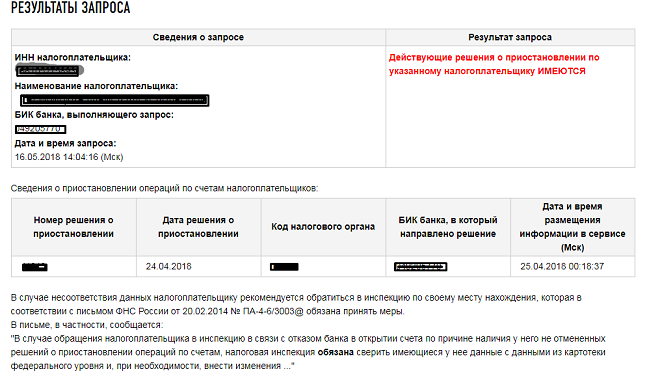

Прежде всего нужно не допустить, чтобы на компанию успели навесить липовые декларации и махинации. Для этого можно отслеживать любые изменения в регистрационных данных, но настроить нужно заранее. Вот как это сделать:

- открываете сайт налоговой по ссылке, регистрируетесь и указываете почту, куда будет приходить информация. Потребуется указать ОГРН или ОГРНИП;

- настраиваете оповещения на телефоне, чтобы сразу увидеть, если придет письмо от налоговой. Если по компании будут движения, вы быстро узнаете об этом.

Если вы заметили, что у компании изменился генеральный директор или еще что, нужно обратиться в четыре места:

- в налоговую — написать заявление о недостоверности сведений и жалобу, что компания директора не меняла;

- полицию — написать заявление о мошенничестве;

- компанию, которая выпустила электронную подпись — отозвать сертификат, так подпись перестанет действовать;

- Роскомнадзор — сообщить о воровстве подписи, если это случилось.

Чаще всего компании воруют с помощью электронных подписей, поэтому этих шагов будет достаточно, чтобы помешать мошенникам. Сложнее, если злоумышленники использовали чужие данные и поменяли гендиректора через нотариуса: здесь может помочь только полиция, а если она не реагирует, то прокуратура.

Исследование: 85% россиян сталкивались с финансовым мошенничеством

Абсолютное большинство россиян хотя бы раз сталкивались с финансовым мошенничеством, свидетельствуют результаты исследования Visa в России. В частности, 85% опрошенных получали звонки или сообщения от мошенников, попадали на поддельные сайты или иным образом контактировали со злоумышленниками.

Согласно результатам исследования, 8% опрошенных стали жертвами обманных схем и потеряли деньги, при этом каждый седьмой пострадавший не может объяснить, как данные их банковской карты стали известны посторонним. «Основная причина в том, что россияне плохо знают правила безопасного использования карт и не умеют противостоять психологическим манипуляциям, которые применяют мошенники», — прокомментировали в компании.

В Visa рассказали, какие схемы обмана чаще всего используют злоумышленники. Обычно держатели карт сталкиваются с мошенничеством по телефону и в Интернете. Мошенники звонят, чтобы якобы остановить подозрительную активность по карте —для этого они представляются сотрудниками банка, ЦБ или полиции и пытаются узнать код из СМС или заставить перевести деньги на так называемый «счет безопасности». Действуя в Интернете, мошенники рассылают сообщения с просьбой перевести деньги на помощь нуждающимся.

Чаще всего (22%) жертвами обмана россияне становятся при попытке оплатить товары или услуги на поддельных сайтах. Другим распространенным способом мошенничества являются обращения от якобы знакомого человека в мессенджерах и соцсетях с просьбой одолжить деньги (в среднем 12%)

«Чтобы обезопасить себя от мошенничества, сегодня недостаточно полагаться только на технические средства. Человеческий фактор, к сожалению, является главной причиной, по которой многие люди становятся жертвами обмана. Изобретательность и владение навыками психологического манипулирования — вот что отличает современных мошенников, деятельность которых не знает границ. Бороться с социальной инженерией непросто, но возможно. Для этого необходимо разъяснять держателям карт, как действуют мошенники и как вести себя в подобной ситуации. Самое простое, что каждый может сделать, столкнувшись с мошенниками, — это прервать общение с ними: закрыть мошенническое письмо, уйти с поддельного сайта или сбросить звонок по телефону», — отмечает глава департамента управления рисками Visa в России Эвелина Нечипоренко.

Как показали результаты опроса, пандемия спровоцировала активизацию мошенников. Больше половины опрошенных стали чаще получать звонки и сообщения от злоумышленников, при этом представители старшего поколения отмечали этот факт чаще других. 5% респондентов впервые столкнулись с мошенничеством в этот период.

За время пандемии схемы, которыми пользуются мошенники, не изменились. Но появились новые сценарии, отражающие актуальные в этот момент проблемы. Злоумышленники могут маскировать свои уловки под предложения социальных выплат, льготной ипотеки, медицинских услуг и т. д.

Схемы мошенничества

Вы не рискуете ввязываться в сомнительные инвестиционные проекты? Это здорово. Но это не значит, что вы на 100% защищены от мошенников. Некоторые из них избирают более прямолинейные пути отъема денег, чем игра на человеческой жадности. Эти преступники спекулируют на других чувствах – испуга и растерянности.

Например, присылают смс с текстом «Ваша карта заблокирована. Перезвоните по телефону…» или звонят и радостно сообщают, что вам полагается «компенсация от Минфина». Задача мошенников – любыми способами выманить у вас персональные данные, в частности данные банковской карты. Не поддавайтесь уговорам (используйте простые правила безопасности – см. графику).

Еще один распространенный способ обмана — сообщения якобы от родственников или друзей. Раньше злоумышленники звонили потенциальным жертвам — в надежде, что кто-нибудь схватится за сердце, услышав «Мама. Я в полиции. Меня могут посадить». После этого беспокойных родителей профессионально обрабатывали по телефону, чтобы они привезли крупную сумму денег в условное место. Теперь схема выглядит так: взламывают страничку человека в социальной сети, придумывают правдоподобную историю, а затем начинают рассылать сообщения всем онлайн-друзьям с просьбой срочно перечислить деньги. Обычно небольшую сумму, которую будет не жалко потерять. И в том, и в другом случае первое правило — позвонить тому человеку, который просит у вас деньги. И спросить, правда ли он срочно нуждается в деньгах. Если телефон недоступен, попросите онлайн-собеседника вспомнить какой-нибудь факт из вашей общей биографии: например, событие или детское прозвище. То, что можете знать лишь вы двое или ограниченный круг друзей.

КСТАТИ

Перед тем как отдать деньги любой финансовой компании, обязательно проверьте лицензию и находится ли она в реестре Центробанка. Информацию можно посмотреть на сайте www.cbr.ru в разделе «Финансовые рынки/Надзор за участниками финансовых рынков». Это значит, что ЦБ контролирует деятельность этой компании. И риски сводятся к минимуму.

УМНЫЕ СЛОВА

Бинарный опцион — вид биржевого контракта. Суть заключается в том, что клиент делает ставку на рост или падение одной валюты по отношению к другой (или любого другого актива). Игра происходит в Интернете. Если клиент угадал, он удваивает капитал и отдает комиссию брокеру (в среднем 15 — 20%). Если не угадал, теряет все, что поставил на кон.

Форекс-дилер — компания, которая предоставляет доступ к торгам на валютном рынке. В России лицензию ЦБ имеют лишь 8 форекс-дилеров.

Офшорная компания — та, что зарегистрирована в другой стране, с более выгодной системой налогообложения и другими преференциями. Это значит, что российские надзорные органы не следят за ее деятельностью. И все риски ложатся на клиента. В случае чего, доказывать свою правоту ему придется за границей.

Социальная инженерия — в данном контексте это совокупность методов психологического воздействия, которыми пользуются мошенники, чтобы уговорить жертву отдать им деньги.

Криптовалюта — это цифровая валюта. Самые известные: биткоин и эфириум. Их создали программисты, чтобы составить конкуренцию традиционным долларам, евро, рублям и другим. В наличном виде криптовалюты не существуют — только в цифровом. В прошлом году криптовалюты резко подорожали — в десятки и даже сотни раз. С этим и связан повышенный интерес к ним, в том числе со стороны мошенников. В этом году биткоин и его аналоги подешевели в несколько раз. Одни эксперты считают криптовалюты будущими мировыми деньгами. В то время как другие более скептичны и воспринимают их как глобальную финансовую пирамиду.

Токен — аналог ценной бумаги в цифровом виде. Их продают молодые компании, которые хотят создать некую виртуальную технологию. Обычно она связана с теми же криптовалютами. Мол, сейчас соберем деньги, запустим проект, а потом все владельцы токенов (по сути акционеры) будут получать прибыль от него. В большинстве случаев, этим пользуются мошенники. Строят воздушные замки, а по факту собирают деньги с доверчивых граждан и исчезают.

Скимминг — способ воровства с банковских карт. Используется специальное оборудование, которое устанавливается на банкомат. Оно считывает данные с магнитной ленты. А пин-код узнают либо с помощью накладной клавиатуры, либо с помощью микро-камеры. Потом делается дубликат карты, который позволяет опустошить счет жертвы. Этот способ постепенно сходит на нет. Большинство банков теперь выпускают только карты с чипом. Он защищен от подобного считывания информации.

Форензик: как выявить корпоративное мошенничество в компании

Коррупция и мошенничество могут процветать как на крупных предприятиях, так и в небольших компаниях. При этом собственники бизнеса часто даже не догадываются об утечке денежных средств. Определить, существует ли такая опасность, помогают форензик-специалисты

Однажды руководство российского автомобильного завода обратилось к специалистам нашего бюро с просьбой провести внутреннюю проверку и выявить инциденты корпоративного мошенничества и коррупции. Во время аудита мы обнаружили в документах парадоксальные вещи – в них было указано, что на производство одной машины требуется два кузова. Это яркий пример того, каким образом недобросовестные сотрудники крупного производства могут вступить в сговор и выводить денежные средства из компании.

Вместе с тем многие предприниматели даже не догадываются об утечке средств. Обычно она грамотно замаскирована. Тем не менее существуют индикаторы, которые позволяют выявить мошенничество в компании. А справиться с ним помогают форензик-специалисты.

Что такое форензик?

Форензик – это комплекс услуг, направленных на выявление корпоративного мошенничества и коррупции в компании. Форензик-специалисты проводят адвокатские расследования, позволяющие обнаружить недобросовестных работников и отдать их под следствие. То есть владелец бизнеса не просто узнает, кто из сотрудников, например, продает или приобретает продукцию по невыгодной для предприятия цене, но и с помощью специалистов привлечет их к административной или уголовной ответственности. А это позволит взыскать с виновных подчиненных выведенные деньги.

Какие услуги включает в себя форензик?

- проверка благонадежности юридических и физических лиц;

- выявление аффилированности проверяемого с иными лицами;

- информационное сопровождение сделок и переговоров;

- информационное сопровождение разрешения судебных споров;

- поиск и идентификация активов в России и за рубежом;

- анализ рисков при выходе на новые рынки.

Внутреннее расследование инцидентов:

- мошенничества контрагентов, сотрудников и других лиц;

- внутренней коррупции и нарушения этики;

- торговли инсайдерской информацией и манипулирования рынком;

- отмывания денег и финансирования терроризма;

- несанкционированного использования конфиденциальной информации;

- вывода денежных средств и активов.

Какие индикаторы указывают на корпоративное мошенничество?

- Закупка все большего количества товара при неизменных объемах производства.

- Обнаружение на складах при случайных проверках контрафактной или некачественной продукции.

- Снижение объемов продаж.

- Систематические жалобы клиентов на качество продукции.

- Резкое увеличение продаж при снижении стоимости товара.

- Несоответствие расходов сотрудника его доходам. Например, если менеджер среднего звена приезжает на работу на Ferrari.

- Резкое увеличение представительских расходов у персонала и т.п.

Наличие даже одного пункта из этого списка служит поводом обратиться за помощью к специалистам по форензику.

Каким бывает мошенничество в компании?

Чтобы показать, что собой представляет форензик, давайте рассмотрим наиболее распространенные виды корпоративного мошенничества в компании-производителе. Оно встречается в зонах закупок, производства и продаж. Сюда также можно отнести две дополнительные зоны расходов – персонал и непроизводственные издержки.

В каждом из этих звеньев возможна утечка средств. Но прежде чем приступить к проверке перечисленных зон, форензик-специалист проводит ориентацию поискового процесса. Она представляет собой составление списка людей, которые могут быть причастны к инцидентам корпоративного мошенничества и коррупции.

По каким критериям проводится проверка физического лица?

- Идентификация лица (поиск и сбор информации для точной идентификации);

- проверка паспортных данных;

- проверка на наличие совершенных ранее уголовных преступлений;

- проверка на наличие ранее совершенных административных правонарушений;

- анализ архивной информации;

- проверка по особым реестрам учета негативной информации;

- перечень движимого и недвижимого имущества;

- перечень расчетных счетов и НДФЛ за последние три года;

- налоговая задолженность;

- аффилированность лица (в качестве руководителя, учредителя, ИП и т.п.);

- родственные связи и информация по персоналиям;

- круг общения, репутация (социальная, деловая и др.);

- анализ медиаактивности;

- кредитная история.

После того как ориентация поискового процесса закончена, форензик-специалисты переходят к аудиту каждого звена в структуре компании.

Как форензик-специалисты выявляют мошенничество в зоне закупок?

Распространенной схемой мошенничества является закупка излишков сырья, чтобы в сговоре с другими сотрудниками продавать неучтенную продукцию. Часто используется схема, когда сотрудник приобретает товар у своего поставщика по завышенной цене, а сумму переплаты делит с ним пополам. Сюда же относится приобретение товаров ненадлежащего качества.

Такой пример: к нам обратились акционеры крупной компании, чтобы провести расследование инцидента на производстве. Специалист, монтировавший электрическое оборудование, в ходе работ сгорел. Выяснилось, что поставщик продал контрафактные средства индивидуальной защиты, что и привело к гибели человека. В результате нам удалось привлечь к ответственности недобросовестного подрядчика и спасти репутацию руководства компании.

Форензик-специалисты проводят тщательный поиск, который позволяет выявить:

1. Выбор своего поставщика на невыгодных для предприятия условиях, а также махинации при проведении тендеров:

- закупка продуктов и сырья низкого качества;

- закупка по завышенным ценам;

- фиктивные, двойные или избыточные закупки.

- необоснованное авансирование поставок, работ или услуг контрагентов, в том числе при невыполнении обязательных для этого условий;

- намеренное авансирование поставок, работ или услуг с целью последующего планового признания кредиторской задолженности безнадежной и невозвратной.

Как борются с мошенничеством в зоне производства?

Чаще всего в компаниях, где процветает корпоративное мошенничество, необоснованно списывают брак либо производят манипуляции с классификаторами и справочниками.

Еще одной распространенной схемой является параллельный бизнес. Допустим, в организации два учредителя. Один из них делами компании не занимается. Второй при получении заказа, вместо того чтобы выполнить его силами компании, нанимает субподрядчика. При этом в качестве субподрядчика выступает фирма, которая является его же собственностью. В вопиющих случаях штат основной компании является штатом параллельной. Так выводятся средства из бизнеса в обход одного из учредителей.

Рассмотрим пример из нашей практики. Компания занимается поставкой энергооборудования. Ей поступил заказ условно на 1 млн долларов. 15–20% от этой суммы, т. е. 200 тыс. долларов, занимало гарантийное и постгарантийное обслуживание. Один из учредителей оформил документы так, будто в компании недостаточно собственных ресурсов для выполнения работ. После этого была нанята фирма-субподрядчик, которая принадлежала этому учредителю. Ей отдали 199 тыс. долларов. То есть прибыль получил субподрядчик, при этом оборудование обслуживали сотрудники компании, изначально принявшей заказ.

Нередко мошенничество в компании процветает за счет накопления и реализации неучтенной готовой продукции, излишков сырья, полуфабрикатов и прочих материалов (запчастей, деталей, ГСМ). Обычно это делается посредством:

- манипуляций с производственными нормативами, нормами отходов и брака;

- искажения показаний или намеренной поломки контрольно-измерительного оборудования, включая видеонаблюдение;

- искажения данных складского или производственного учета;

- недостаточной детализации в документах, подтверждающих списание сырья, полуфабрикатов или брака;

- намеренных ошибок планирования.

Форензик-специалисты выявляют, где формируются неучтенная готовая продукция и излишки материалов. Совместно с основными методами проверки на данном этапе используются и дополнительные:

- специализированные и настроенные с учетом потребностей клиента аналитические тесты (Forensic Data Analytics), помогающие сузить периметр для проведения более детальной проверки;

- анализ аффилированности сотрудников и контрагентов;

- компьютерная криминалистика, в том числе анализ интегрированности и прав доступа к различным базам данных.

Как нейтрализуют мошенничество в зоне продаж?

Менеджер по продажам может сбывать товар по заниженной цене и за это получать откат. Эта схема является основной. Нередко встречаются и ее вариации.

В качестве примера можно рассмотреть такую ситуацию: компания занимается закупкой шин в Японии. В ходе форензик-расследования были выявлены излишние траты: слишком большое складское помещение, которое не соответствовало объему поставок, раздутый штат ЧОПа и т.д. При этом оказалось, что склад был полностью заполнен шинами. В результате специалисты обнаружили, что менеджер по продажам закупал через теневых посредников за полцены контрабандные шины, а затем продавал их со скидкой за откат, используя отдел продаж и другие ресурсы компании.

Форензик-специалисты выявляют факты предоставления отдельным покупателям и подрядчикам преимуществ, дискриминирующих интересы собственника:

- продажи по заниженным ценам, необоснованное предоставление скидок и бонусов;

- фиктивные, двойные или избыточные продажи;

- необоснованные отсрочки поставок, выполнения работ или оказания услуг контрагентам, в том числе при невыполнении обязательных для этого условий;

- намеренное предоставление отсрочки поставок, выполнения работ или оказания услуг для последующего планового признания дебиторской задолженности безнадежной и невозвратной и ее списания.

Какие риски форензик-специалисты выявляют в зонах «Персонал» и «Непроизводственные расходы»?

Форензик-специалисты ориентированы на выявление необоснованных расходов, противоречащих интересам собственника бизнеса:

- необоснованные выплаты бонусов и премий сотрудникам, в частности посредством искажения фактических значений КПЭ;

- выплата заработной платы и прочих вознаграждений неработающим сотрудникам («мертвые души»);

- завышение расходов на проведение строительно-монтажных или ремонтных работ;

- осуществление инвестиционной деятельности, дискредитирующей интересы собственника, включая выдачу займов и операции с ценными бумагами;

- заключение договоров аренды, осуществление благотворительной деятельности, страхование имущества, прием на работу сотрудников на невыгодных условиях при наличии более подходящих вариантов.

Владельцам каких компаний следует опасаться корпоративного мошенничества?

Принято считать, что коррупция и мошенничество встречаются только в крупных компаниях, где труднее контролировать процессы. Между тем маленькому бизнесу и стартапам управление рисками необходимо ничуть не меньше. Это связано с тем, что дело просто не будет развиваться, если деньги станут утекать сквозь пальцы. Кроме того, бизнес будет трудно продать, ведь если покупатель увидит, что в компании не все в порядке, то сделка не состоится.

Как обезопасить бизнес?

Поможет комплаенс. Он является составной частью форензика и представляет собой комплекс мер, корректирующих или вводящих новую систему контроля во избежание повторения или возникновения инцидентов корпоративного мошенничества и коррупции.

Комплаенс-услуги включают в себя:

- анализ и оценку рисков коррупции и взяточничества в соответствии с российским и международным антикоррупционным законодательством (FCPA, UKBA);

- разработку рекомендаций по совершенствованию системы управления рисками коррупции и взяточничества;

- содействие во внедрении антикоррупционной комплаенс-системы;

- предоставление услуг независимой, анонимной и конфиденциальной горячей линии (позвонить могут все сотрудники компании);

- содействие в проведении проверок по анонимным сообщениям о нарушении требований антикоррупционного законодательства;

- оценку рисков мошенничества с последующими разработкой рекомендаций по совершенствованию системы внутреннего контроля и содействием в ее внедрении.

Если у владельцев компании нет возможности нанять специалистов в области форензика и комплаенса, необходимо в первую очередь обратить внимание на индикаторы риска, указанные в начале статьи. Обнаружение одного из перечисленных факторов является поводом провести внимательную проверку. Кроме того, крайне нежелательно, чтобы в компании осуществлялась оплата наличными. Это увеличивает риск злоупотреблений.

Мошенничество на финансовых рынках

Мошенничество с финансами – это чуть ли не самый встречающийся вид уголовных преступлений. Объектом деяний становятся имущество или денежные средства граждан, а в некоторых случаях и целых организаций. Неслучайно законодатель вносит всё новые поправки к основной 159 статье УК РФ.

Но для того чтобы верно квалифицировать финансовое мошенничество, необходимо иметь представление о преступных схемах. Ведь мало влезть в «финансовую пирамиду», куда важнее не потерять при этом свои сбережения, а главное – наказать мошенников по всей строгости закона.

Что такое финансовое мошенничество?

Мошенничеством признается тайное хищение чужой собственности с помощью обмана или злоупотребления доверием. Как показывает практика, аферисты часто используют обе разновидности. Более того, с каждым годом появляются всё новые и новые виды мошенничества.

Для привлечения злоумышленников к уголовной ответственности были введены некоторые дополнения к ст. 159 УК РФ «Мошенничество»:

- выдача микрозаймов и кредитов;

- аферы с выплатами;

- нелегальные схемы с банковскими картами;

- жульничество в сфере страхования;

- компьютерные махинации.

Преимущества компании

Включите звук на видео!!

Консультация юриста по мошенничеству бесплатно

Бесплатная горячая линия

(Москва и регионы РФ)

Консультации в мобильном приложении

Финансовое мошенничество распространяется на имущество и денежные средства граждан или организаций. Важным моментом является корыстный мотив со стороны злоумышленника, неважно какую из схем обмана он использует. В отличие от обычной кражи финансовое мошенничество характеризуется умышленным завладением чужими деньгами, но более «тайными» способами. Одним из них выступает финансовая пирамида (МММ).

Существуют и куда более серьезные виды мошенничества. Например, нечестные схемы в предпринимательской сфере. Однако определение состава преступления и видов наказания всё равно предусматривает обращение к основной ст. 159 УК РФ.

Финансовое мошенничество – «пирамиды»

Финансовые «пирамиды» – это мошеннические схемы по принципу обеспечения дохода через привлечение других участников «пирамиды» или вложения под проценты. Руководители таких афер часто выдумывают несуществующие продукты, а после сбора денег с участников попросту исчезают со всеми сбережениями.

На сегодняшний день известны следующие варианты финансовых «пирамид»:

Классические финансовые пирамиды

Не скрывают своего названия либо маскируются под сетевой маркетинг. Основная цель таких «ловушек» – привлечение новых участников для извлечения прибыли, когда последующие члены «пирамиды» оплачивают своё вхождение. Самым известным вариантом классической «пирамиды» была МММ, основанная Сергеем Мавроди в 1994 году.

Потребительское и ипотечное кредитование

Второй разновидностью финансовых «пирамид» являются мошеннические схемы кредитования населения. В отличие от выдачи ссуд сторонними банками, здесь предлагается более низкая процентная ставка. Основным источником выманивания денег у потребителей выступают первоначальные взносы в размере от 5 до 20% взятой в кредит суммы.

Кредитные организации и биржи

Не менее распространены кредитно-потребительские кооперативы и разного рода виртуальные биржи. Их основной доход составляют вклады от населения. В обмен на это «дельцы» предлагают гражданам вексельные бумаги под увеличение размера вклада. Как правило, вскоре такие организации распадаются, а люди вынуждены выискивать вложенные средства по судам.

«Стоп кредит» и прочие фирмы рефинансирования кредитов

Нередко можно встретить организации с услугой помощи в возврате взятого у банка кредита. Руководители таких фирм предлагают клиентам полностью погасить кредит перед банком, заплатив лишь 30% от общей суммы долга представителям фирмы. Увы, но итог печально известен – никакого выкупа долга «мошенниками» не производится. По сути должник расстаётся с деньгами и всё равно остаётся должен банку.

Впрочем, это далеко не исчерпывающий список финансовых махинаций. В некоторых случаях объектом мошенничества становится уставной капитал целых организаций. За выявление незаконных способов выманивания денег у населения следует незамедлительная уголовная ответственность.

Наказания за финансовое мошенничество

Ответственность за совершение мошеннических действий предусматривает несколько видов наказаний, вплоть до лишения свободы. На итоговое наказание влияет тяжесть содеянного, т.е. ущерб и наличие сговора. В соответствии с ч. 1 ст. 159 УК РФ ответственность будет следующей:

- наложение штрафа в размере до 120 тысяч рублей;

- принудительные работы в течение 360 часов;

- исправительные работы на срок до 1 года;

- временное ограничение свободы до 4 месяцев;

- тюремное заключение вплоть до 2 лет.

В соответствии с ч. 2 указанной статьи ответственность за групповой сговор двух и более лиц предусматривает:

- денежный штраф в пределах до 300 тысяч рублей;

- принудительный труд в течение 480 часов;

- два года исправительной деятельности;

- тюремное заключение до 4 лет.

Наиболее суровыми видами наказания считаются выплата штрафа в размере до 1,5 млн рублей и лишение свободы на срок до 10 лет. Тяжесть наказания зависит от тех убытков, которые понесли потерпевшие от рук мошенников. Значительным ущербом признается потеря имущества до 10 тысяч рублей, крупным – свыше 3 млн рублей, особо крупным – от 12 млн и выше. В последнем случае речь может идти и от потерь в предпринимательской сфере.

Как обезопасить себя от финансового мошенничества?

Многие люди задаются вопросом, как не стать жертвой интернет-мошенников и разного рода МММ? Для того чтобы ответить на этот вопрос нужно понять, как распознать нелегальные схемы. Выше мы уже говорили об их разновидностях. Поэтому, прежде чем доверять свои сбережения незнакомым людям, следует попросить у них для ознакомления:

- Справку о всех активах;

- Заключенные контракты или их копии (финансовые бумаги);

- Платёжные документы (если мошенники «работают» со вкладчиками);

- Банковские выписки о движении средств на счету;

- Бухгалтерские и аудиторские отчёты о деятельности компании;

- Выписку из налоговой о регистрации и отсутствии задолженностей;

- Судебные справки о тяжбах.

В случае отказа фирмой предоставлять такие документы, появляется первый повод насторожиться и как минимум не вступать в сомнительную аферу.