Как получить вычет за лечение? Что нужно знать перед подачей документов?

Если вы планируете оформлять налоговый вычет за лечение, то предварительно прочитайте эту статью, чтобы знать все важные нюансы и вам не отказали в вычете.

Какие доходы можно заявить для расчета вычета?

Чтобы получить налоговый вычет за лечение, вы должны быть налоговым резидентом и платить со своих доходов НДФЛ по ставке 13%.

Обратите внимание, что с 2021 году в расчет вычета входят не любые доходы, облагаемые по ставке 13%, а только часть из них.

К возврату вы можете заявить налог, уплаченный с доходов, которые были получены вами:

по трудовым договорам и договорам гражданско-правового характера;

от оплаты за оказание различных услуг;

от сдачи имущества в аренду, от продажи или получения в дар имущества (кроме ценных бумаг);

по страховым выплатам по пенсионному обеспечению.

Если вы планируете получить вычет за лечение, оплаченное до 2021 года, то в расчет вычета вы можете включить любые доходы (кроме дивидендов), облагаемые по налоговой ставке 13%.

Получить вычет вы можете как за собственное лечение, так и за лечение своих детей (до 18 лет), родителей или супруга(и).

Сколько денег можно вернуть?

Максимальная сумма, которую вы сможете получить благодаря вычету, равна 13% от потраченных денег. Но у возврата есть верхний предел — он ограничен лимитом в 120 000 руб в год, то есть максимальная сумма, которую вы можете получить, равна 15 600 руб. в год. (13% * 120 000 руб).

При этом есть отдельный перечень дорогостоящего лечения, по которому лимита вычета нет. Значит, и нет предела возврата. Перечень дорогостоящего лечения утверждает Правительство отдельным документом. Если за дорогостоящее лечение вы заплатили, к примеру, 600 000 руб, то вернуть сможете 13% от этой суммы, то есть 78 000 руб.

Но помните, что вернуть вы можете ровно ту сумму, которую заплатили в виде налога со своего дохода. Если вы не платите налог с дохода, то получить вычет вы не сможете. Даже если вы соберете все документы и отправите их в инспекцию, вам откажут в получении вычета.

Каким документом подтвердить вид лечения?

Одним из документов, необходимых для оформления налогового вычета, является справка об оплате медуслуг, выданная медицинским учреждением. Без этой справки вычет вам не одобрят.

В справке всегда указан специальный код, по которому можно легко определить вид оплаченного лечения:

код 01 — лечение обычное (не относится к дорогостоящему)

код 02 — лечение дорогостоящее

За какое лечение можно вернуть деньги?

Ограничения в виде медицинских услуг нет. За любое лечение можно получить вычет. Анализы, обследования, процедуры, операции, лекарства и медицинские препараты — вычет можно заявить по любым подобным расходам.

Но если вы планируете покупать лекарства и потом получать по ним возврат, то обязательно возьмите рецепт от врача. Он нужен даже в том случае, когда сами лекарства отпускаются в аптечной сети без рецепта.

Как оформить?

Оформить вычет за лечение можно:

через налоговую инспекцию. Подавать документы вы должны только в следующем календарном году после года, в котором вы оплачивали лечение.

через работодателя. Подавать документы можно сразу же после оплаты лечения.

Приведем перечень необходимых документов для получения вычета через налоговую инспекцию:

Справка 2-НДФЛ о доходах

Договор с медицинским учреждением

Документы, подтверждающие оплату (кассовые чеки, квитанции, платежные поручения и подобные документы)

Справка об оплате медицинских услуг

Рецепт на лекарства (если получаете вычет за медикаменты)

Документы, подтверждающие родство (если получаете вычет за супруга, детей или родителей)

Лицензия медицинского учреждения.

На проверку документов и перечисление денег уйдет не меньше 4 месяцев.

Для получения вычета через работодателя перечень документов будет такой же (но декларация и справка 2-НДФЛ не понадобится). Сначала передайте их в налоговую инспекцию, затем через 30 дней получите от инспектора уведомление о праве на вычет. Этот документ нужно будет отнести работодателю. После этого вычет вы будете получать в составе зарплаты (с вашей зарплаты бухгалтер не будет удерживать НДФЛ).

Начиная с 2022 года повторно приходить в налоговую, чтобы забрать уведомление о праве на вычет, не понадобится. После того, как инспекция рассмотрит ваши документы, она сообщит вам о возможности получения вычета и направит вашему налоговому агенту подтверждение о том, что вам одобрен вычет.

Возврат подоходного налога за лечение

Больше материалов по теме «НДФЛ» вы можете получить в системе КонсультантПлюс .

Чтобы помочь населению в компенсации расходов на основные потребности, в том числе и на лечение, государственная налоговая система предусмотрела механизм налоговых вычетов – часть средств из налогового платежа возвращается, вернее, налогоплательщик заплатит меньшую сумму налога.

- Как это реализуется в отношении средств, потраченных на лечение и приобретение лекарств для себя или близких родственников?

- Любое ли медицинское обслуживание может быть включено в налоговый вычет?

- Кто имеет и кто не имеет на него право? Как правильно рассчитать максимальную сумму вычета?

Для кого актуальны налоговые вычеты

Скомпенсировать часть подоходного налога в случае затрат на лечение человек имеет право, если соблюдаются оба следующих условия (пп.3 п.1 ст.219 НК РФ):

- гражданин РФ является резидентом, имеющим официальное место работы на территории страны, где его подоходный налог облагается стандартной ставкой 13%;

- он оплатил лечение или приобретал лекарства для себя или родственников (родителей, супруга или детей до 18 лет), либо заключил договор медицинского страхования на себя или близких родичей, либо же проходил лечение в санатории (сам или его родственники).

Кто не сможет рассчитывать на налоговую компенсацию

Помимо нерезидентов и безработных, налоговый вычет не предусмотрен, если лечение и медикаменты оплачивались:

- пенсионерами, не продолжающими работу;

- родителями для детей старше 18 лет;

- работодателем для своего сотрудника;

- родственником с иной степенью родства, нежели супружеские и родительские отношения (например, внук для бабушки и т.п.);

- предприниматель, находящийся на одном из особых режимов налогообложения, не предусматривающих оплату подоходного налога (УСН, ЕНВД).

ВНИМАНИЕ! Также не стоит рассчитывать на вычет, если в данный налоговый период доходов, облагаемых ставкой 13%, у вас не было, даже если расходы на лечение были понесены.

Условия для вычета

Каждый тип расходов на медицинское обслуживание имеет некоторые особенности, при которых этот вычет может быть применен. Рассмотрим эти возможности.

Медицинское обслуживание и лечение

Если сам работник, его родители, супруга (супруг) или несовершеннолетние дети в течение года болели, и на лечение была потрачена та или иная сумма, то возврат части суммы в счет подоходного налога возможен при следующих условиях.

- Лечебное учреждение находится на территории Российской Федерации и обладает соответствующей лицензией.

- Документы на лечение оформлены на самого налогоплательщика или его жену (мужа) либо ребенка.

- Медицинские услуги, которыми пришлось воспользоваться, входят в специальный перечень, утвержденный Постановлением № 201 от 19.03.2001 г.

ВАЖНО! В медицинском учреждении должна быть выписана и правильно оформлена справка об оплате медицинских услуг по установленной Минздравом России. Налоговая при получении документов на вычет всегда проверяет их достоверность и соответствие законодательным требованиям.

Плата за лекарства

Приобретая лекарственные препараты для себя, родителей, супруга (супруги) или детей, можно рассчитывать на вычет по подоходному налогу в таких случаях.

- Медикаменты были назначены лечащим врачом самому налогоплательщику или его ближайшим родственникам.

- Лекарства, чеки на которые были оплачены, находятся в специальном перечне, определенном в вышеуказанном Постановлении Правительства РФ.

ОБРАТИТЕ ВНИМАНИЕ! Если приобретенного лекарства в данном списке нет, посмотрите на его состав. Если действующее вещество медпрепарата присутствует в данном списке, вычет может быть предоставлен (письмо Минфина № 03-04-07/17171 от 19.06.2015 г.)

Страховой медицинский полис

Оплатив добровольное медицинское страхование, работник может рассчитывать на вычет по нему в таких случаях:

- Договор заключен на самого плательщика НДФЛ, его супруга, родителей и детей до 18 лет.

- По договору предусмотрена оплата только услуг по лечению.

- Договор подписан с организацией, имеющей лицензию на страховую деятельность.

К СВЕДЕНИЮ! Не важно, наступил ли случай, предусмотренный страховкой, в текущий налоговый период, или нет – само заключение договора дает право на налоговый вычет в любом случае.

Санаторно-курортное лечение

Если в учреждении санаторно-курортного типа производились лечебные мероприятия, оплачиваемые отдельно и за собственный счет налогоплательщика (для него самого и членов его семьи), то вычет в счет НДФЛ возможен. При этом важны следующие моменты.

- Оплата проезда, питания, проживания в расчет не принимается.

- Учреждение должно иметь медицинскую лицензию.

- Медицинские услуги входят в упомянутый Перечень.

- Если путевку оплатил работодатель, то вычет возможен, если работник возместил ему затраты на лечение.

Считаем суммы

Закон разрешает производить вычеты по подоходному налогу в размере максимум 13%: то есть больше, чем был выплачен НДФЛ, вернуть не получится. Самой большой суммой возврата может быть 13% потраченных средств.

Еще одно ограничение связано с установленным максимумом налоговых возвратов – 120 тыс. руб. Поэтому вернуть получится не более 15 600 руб. (13% от максимально разрешенной суммы).

Это касается суммарно всех вычетов, а не только на компенсации затрат лечение. Процент НДФЛ от максимальных 120 000 руб. включает в себя сумму всех положенных социальных вычетов (на учебу, взносы в пенсионный фонд и, соответственно, лечение).

Для дорогих медуслуг ограничений нет

Существует дополнительный перечень дорогостоящих услуг медицинского характера, которые компенсируются без лимита. То есть по ним можно добиться 13%-го вычета с их полной стоимости, кроме остальных вычетов, помимо лечения.

НАПРИМЕР. Работник предприятия Клименко В.О. с окладом 40 тыс. руб. в мес. оплатил лечение зубов для своей жены на 150 000 руб., а ему самому была сделана операция, стоящая 300 000 руб. Рассчитаем положенный ему налоговый вычет по НДФЛ.

Доход Клименко В.О. за год составил 40 000 х 12 = 480 000 руб. Налог с этой суммы составит 13% – 62 400 руб.

Лечение зубов не входит в список дорогостоящих медицинских мероприятий, поэтому самый большой вычет по нему может составить от суммы 120 тыс. руб. (к возврату 13%, то есть 15 600 руб.). Операция входит в этот перечень, поэтому будет компенсирована в полном объеме, то есть в размере 13% от уплаченной суммы: 300 000 х 0.13 = 39 000 руб.

Сумма, назначенная к возврату, составляет 15 600 + 39 000 = 54 600. Так как сумма НДФЛ, заплаченная Клименко В.О., составила большую цифру (62 400 руб.), то весь вычет он сможет произвести единовременно.

Процедура оформления вычета

- Нужно собрать необходимый пакет документов и подать их в ИНФС.

- Налоговый орган осуществляет рассмотрение и проверку документов (закон отводит на это до 3 месяцев).

- После окончания проверки в течение декады налогоплательщик получает уведомление об итогах процедуры.

- В случае положительного решения заявитель получит денежный перевод в течение 1 месяца.

Пакет документов для налогового вычета за лечение

Если подаются копии документов, рекомендуется иметь при себе подлинники, чтобы работники налоговой могли их заверить. Необходимы следующие бумаги, оформленные в соответствии с требованиями:

- 3-НДФЛ-декларация;

- справка из бухгалтерии о фактическом годовом доходе (форма 2-НДФЛ);

- удостоверение личности (оригинал и копия паспорта);

- заявление с просьбой произвести вычет, в котором указаны реквизиты для зачисления средств;

- справка из медучреждения (санатория) об оплате лечения;

- лицензия медучреждения или санатория, где проводилось лечение;

- платежные документы, подтверждающие оплату услуг или лекарств (чеки, бланки строгой отчетности).

К СВЕДЕНИЮ! В список необходимых документов входит еще договор на оказание медицинских услуг, заключенный налогоплательщиком или его близким родственником с медучреждением. Но, если его на руках нет, при наличии всех остальных документов отказ в вычете будет неправомерным – в письме Минфина № 03-04-05/10-1239 от 01.11.2912 г. разъясняется, что его наличие не обязательно.

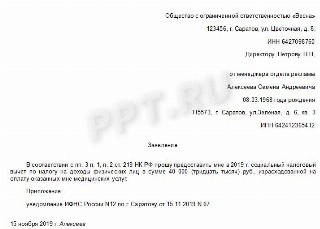

Как получить налоговый вычет за лечение: инструкция

При оплате лечения и покупке медикаментов можно вернуть себе часть денег. Воспользоваться социальным налоговым вычетом на лечение и вернуть себе часть расходов можно, если:

— лечение прошло в лицензированном медицинском центре РФ;

— полученные вами услуги входят в число тех, по которым предоставляется вычет (постановление правительства РФ от 19. 03. 2001 № 201).

Налоговый вычет при оплате медикаментов можно получить, если:

— вы оплатили лекарства, назначенные врачом, за счет собственных средств;

— оплаченные лекарства входят в перечень медикаментов, по которым предоставляется вычет (постановление правительства РФ от 19. 03. 2001 № 201).

Инструкция по получению налогового вычета

1. Собрать необходимые документы

Для получения налогового вычета потребуются следующие документы:

— справка 2-НДФЛ (предоставляет работодатель/бухгалтер. Если за год Вы работали в нескольких местах, то вам нужно взять справки с каждого);

— договор с медицинским учреждением или рецепт;

— справка об оплате медицинских услуг;

— документы, подтверждающие факт оплаты лечения (чеки, платежки и т. п.).

2. Получить в клинике справку для налоговой

В регистратуре или бухгалтерии клиники попросите справку об оплате медицинских услуг для предъявления в налоговые органы. Вместе со справкой вам выдадут копию лицензии на осуществление медицинской деятельности. Если у клиники нет лицензии или ее срок действия истек, то вычет получить будет невозможно.

3. Заполнить декларацию 3-НДФЛ

На основании собранных документов необходимо подготовить налоговую декларацию по форме 3-НДФЛ.

4. Передать документы в налоговую инспекцию

Заполненную декларацию 3-НДФЛ и пакет документов необходимо передать в налоговую инспекцию. Это можно сделать несколькими способами: передать лично налоговому инспектору, отправить документы в инспекцию по почте или же подать на сайте nalog.ru.

5. Дождаться результатов камеральной проверки

После получения документов налоговая инспекция проведет их камеральную проверку. Срок проведения — три месяца. По результатам проверки налоговая инспекция в течение 10 рабочих дней обязана направить вам письменное уведомление с ее результатами.

6. Написать заявление на получение вычета

После того как декларацию одобрят, нужно написать заявление на возврат денег. По закону через месяц после подачи заявления налоговая должна перечислить деньги на ваш счет. В заявлении нужно указать ФИО, паспортные данные и реквизиты счета, на который вы хотите получить деньги.

Сколько можно вернуть?

Желающие получить налоговый вычет не смогут вернуть себе больше денег, чем перечислили в бюджет подоходного налога (около 13% от официальной зарплаты).

То есть вернуть можно до 13% от стоимости оплаченного лечения/медикаментов, но не более 15 600 рублей. Это связано с ограничением на максимальную сумму вычета в 120 тыс. руб. (13% от 120 000 = 15 600 рублей).

Даже если вы заплатили больше, вычет получите с максимальной суммы в 120 000.

В течение какого срока можно оформить налоговый вычет?

Вычет можно оформить в течение трех лет с момента лечения. В 2018 году можно получить вычет за лечение в 2017, 2016 и 2015 годах. День и месяц не имеют значения.

Получаем налоговый вычет на медицинские услуги

Налоговый вычет на медицинские услуги — это один из видов социальных вычетов, который вправе получить гражданин. Расскажем, кто и в каких случаях может рассчитывать на возврат 13% от стоимости лечения.

Возможность возмещения стоимости лечения оговорена в статье 219 НК РФ . В этой же норме содержатся условия его получения, определен круг получателей и другие детали.

Кто вправе получить

Налоговый вычет предоставляется физическим лицам, оплатившим лечение, лекарства или взносы в рамках ДМС:

- самому себе;

- супругу (супруге);

- родителям и детям (в том числе усыновленным и подопечным в возрасте до 18 лет).

При этом оплаченные услуги должны входить в перечень дорогостоящего лечения для налогового вычета, а медорганизация — иметь российскую лицензию. Этот перечень находится в Постановлении Правительства РФ от 19.03.2001 № 201. В нем, в том числе, находятся медицинские услуги, предоставляемые в санаторно-курортных учреждениях. Но при покупке путевки возмещение производится только от непосредственной стоимости медицинских услуг, которая указывается в справке об оплате этих услуг.

Возмещение стоимости лекарств и взносов ДМС

Получить возмещение за покупку лекарств возможно, только если они были назначены врачом, что подтверждается наличием рецепта. Что касается возврата суммы расходов на ДМС, то страховая организация обязана иметь лицензию на осуществление медицинского страхования.

Сколько возмещает государство

Максимальная возмещаемая сумма — 120 000 рублей, а воспользоваться этим правом разрешается не чаще 1 раза в календарный год (в случае оформления через ФНС). Эта сумма является общей для всех социальных вычетов, за исключением расходов на обучение детей и дорогостоящее лечение. Подчеркнем, что для дорогостоящего лечения нет ограничений по максимальному размеру возврата. То есть он предоставляется в размере полной суммы расходов.

Как получить налоговый вычет за медицинские услуги

В первую очередь необходимо понимать, что все расходы гражданин вначале оплачивает самостоятельно. Сохраняйте все платежные документы, подтверждающие расходы. А оформляются они на физическое лицо, претендующее на получение компенсации. Р азберемся, как оформить налоговый вычет за медицинские услуги и какие документы для этого нужны.

Существуют два способа получения средств: через работодателя или ФНС.

Способ 1. Возврат денег через работодателя

Работающему гражданину проще оформить возврат денег, потраченных на лечение, через работодателя. И это единственный способ, как сделать налоговый вычет за медицинские услуги и получить деньги до окончания календарного года. Для этого необходимо подать соответствующее заявление.

Чтобы подтвердить законность притязаний, подготовьте:

- платежные документы;

- копию договора на оказание медицинских услуг;

- копию лицензии медицинской организации;

- оригинал справки об оплате лечения;

- копию документа, подтверждающего родство (если медпомощь оказывалась родственнику, а не заявителю).

Если приобретались лекарства, то понадобится бланк рецепта со штампом «Для налоговых органов Российской Федерации, ИНН налогоплательщика».

Для возмещения затрат на ДМС нужны:

- копия договора страхования;

- копия лицензии страховой компании;

- копия документа, подтверждающего родство.

С этим пакетом документов отправляйтесь в ФНС и получите уведомление о подтверждении права на вычет. С ним и соответствующим заявлением обращайтесь к работодателю.

Способ 2. Возврат НДФЛ через ФНС

Рассмотрим, как вернуть налоговый вычет за медицинские услуги через налоговый орган.

Перед обращением в ФНС необходимо собрать тот же пакет документов плюс справку о доходах от работодателя по форме 2-НДФЛ.

Затем заполняется налоговая декларация по форме 3-НДФЛ и заявление о возврате излишне уплаченной суммы налогов (КНД 1150058).

Все эти бумаги подаются в ФНС в течение трех лет с момента совершения трат.

После этого в течение трех месяцев налоговики проведут проверку, в результате которой примут решение о возврате излишне уплаченного налога.

Новости

Эксперт Академии, доцент кафедры экономики и финансов Алтайского филиала РАНХиГС Ирина Куликова рассказывает о том, что такое социальный налоговый вычет на лечение, кто может им воспользоваться и какие документы для этого необходимы.

Что представляет собой налоговый вычет на лечение?

Согласно ст. 219 НК РФ при оплате лечения или медикаментов налогоплательщики могут рассчитывать на налоговый вычет, то есть вернуть часть потраченных денег. Если налогоплательщик официально работает и оплатил свое лечение или лечение своих родственников можно вернуть 13% от стоимости лечения.

В каких случаях можно получить налоговый вычет на лечение?

Можно получить налоговый вычет при оплате медицинских услуг, если:

- были оплачены услуги по собственному лечению или лечению ближайших родственников (супруг, родители, дети до 18 лет), предоставленные медицинскими учреждениями России;

- оплаченные услуги входят в специальный перечень медицинских услуг, по которым предоставляется вычет. Перечень услуг определен в Постановлении Правительства РФ от 19.03.2001 № 201;

- лечение проводилось в медицинском учреждении, имеющем лицензию на осуществление медицинской деятельности.

Можно получить налоговый вычет при оплате медикаментов, если: медикаменты были приобретены за счет собственных средств для себя или для ближайших родственников (супруг, родители, дети до 18 лет), назначенные лечащим врачом.

Можно получить налоговый вычет при оплате добровольного медицинского страхования, если:

- были уплачены страховые взносы по договору добровольного медицинского страхования или страхования ближайших родственников (супруг, родители, дети до 18 лет);

- договор страхования предусматривает только оплату слуг по лечению;

- страховая организация, с которой заключен договор добровольного страхования, имеет лицензию на ведение соответствующего вида деятельности.

Как получить налоговый вычет на лечение?

Получать социальный налоговый вычет на лечение можно двумя способами – в налоговом органе или у работодателя. Для получения вычета в налоговом органе по окончании календарного года, в котором были произведены расходы на лечение и (или) приобретение медикаментов, налогоплательщику необходимо заполнить налоговую декларацию по форме 3-НДФЛ. Для ее заполнения может понадобиться справка о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ, которую можно получить у работодателя. Подготовить пакет документов, подтверждающих право на получение социального вычета по произведенным расходам. Подать заполненную налоговую декларацию и подтверждающие документы в налоговый орган по месту жительства.

Однако, социальный налоговый вычет можно получить и до окончания налогового периода, в котором произведены расходы на обучение, лечение и (или) приобретение медикаментов, при обращении к работодателю, предварительно подтвердив это право в налоговом органе. Для этого налогоплательщику следует подготовить пакет документов, подтверждающих право на получение социального вычета по произведенным расходам. Затем необходимо обратиться в налоговый орган по месту жительства с заявлением и документами на получение уведомления о праве на социальный вычет. По истечении 30 дней налогоплательщик получает в налоговом органе уведомление о праве на социальный вычет, предоставляет его работодателю. Данный документ является основанием для не удержания НДФЛ из суммы выплачиваемых физическому лицу доходов.

Наиболее удобный способ заполнения налоговой декларации или заявления и представления таких документов в налоговый орган — в режиме онлайн посредством интернет-сервиса «Личный кабинет налогоплательщика для физических лиц».

Как определить размер налогового вычета на лечение?

Получить налоговый вычет на лечение возможно при соблюдении ряда условий:

Можно вернуть до 13% от стоимости оплаченного лечения или медикаментов, но не более 15 600 рублей. Это связано с ограничением на максимальную сумму вычета в размере 120 000 рублей (120 000 рублей х 13% = 15 600 рублей). При этом не обходимо помнить о том, что сумма всех социальных вычетов (обучение, лечение, пенсионные взносы), кроме дорогостоящего лечения не должна превышать 120 000 рублей. (15 600 рублей к возврату).

Следует отметить, что есть определенный список дорогостоящих медицинских услуг, на которые ограничение в 120 000 рублей или 15 600 рублей к возврату не распространяется, то есть можно получить налоговый вычет и вернуть 13% расходов с полной стоимости таких услуг в дополнении ко всем остальным социальным вычетам. Полный перечень дорогостоящих услуг определен в Постановлении Правительства РФ от 19.03.2001 № 201.

Пример 3. В 2019 году Захаров П.П. прошел курс лечения зубов стоимостью 150 000 рублей и сделал платную операцию, относящуюся к дорогостоящему виду лечения, стоимостью 250 000 рублей. За 2019 года он заработал 600 000 рублей и уплатил НДФЛ 78 000. Так как лечение зубов не относится к дорогостоящему лечению, то максимальная сумма налогового вычета по нему составит 120 000 рублей. Поскольку операция относится к дорогостоящему виду лечения, то ограничений на налоговый вычет по ней нет. Таким образом, в 2020 году Захаров П.П. за 2019 год сможет вернуть (120 000 рублей + 250 000 рублей) х 13% = 48 100 рублей. Так как Захаров П.П. заплатил НДФЛ больше, чем 48 100 рублей, то он сможет вернуть всю сумму полностью.

Какие документы потребуются для получения налогового вычета на лечение?

Право на вычет нужно подтверждать соответствующими бумагами. Для возврата налога за медицинские услуги потребуются документы:

- договор на лечение;

- справка об оплате услуг по форме, утвержденной приказом Минздрава и МНС России от 25.07.2001 № 289/БГ-3-04/256;

- копия лицензии медицинского учреждения, если в договоре она не указана;

- справки 2-НДФЛ о полученных доходах.

Принимаются также расходы на лекарства, если они назначены лечащим врачом. В этом случае помимо квитанций, чеков на оплату дополнительно потребуется выписанный рецепт формы 107/1-у, на котором ставится штамп: «Для налоговых органов Российской Федерации, ИНН налогоплательщика».

Допускается включать в сумму вычета уплаченные страховые взносы по договору ДМС, заключенному для лечения самого гражданина или членов его семьи, если денежные средства вносил не работодатель, а сам заявитель.

На страховые взносы по договору ДМС потребуются:

- договор добровольного медицинского страхования или страховой медицинский полис добровольного страхования;

- копия лицензии страховой компании, если в договоре отсутствует информация о ее реквизитах;

- платёжные документы, подтверждающие фактические расходы налогоплательщика на уплату страховых взносов (чеки контрольно-кассовой техники, приходно-кассовые ордера, платёжные поручения и т.п.).

Если оплата медицинских услуг производилась за родственников, потребуется документ, подтверждающий родство – свидетельство о рождении или о заключенном браке.

Существует ли ограничение по периоду обращения для получения социального вычета на лечение?

Государство ограничивает период обращения за возвратом. Заявить о вычете можно, если с момента оплаты прошло не более 3-х лет. В 2020 году можно обратиться в ИФНС с документами за 2017, 2018, 2019 годы.

После подачи декларации деньги возвращают в течение 4-х месяцев (3 месяца отводится на проведение камеральной проверки декларации и 1 месяц на возврат).

ФНС России усилит контроль на рынках

С какой целью ФНС России сформирует реестр домохозяйств в 2021 году?

ФНС России массово проверяет счета россиян за рубежом

Банки и ФНС обменяются тайнами

Прогрессивная шкала не коснется имущества граждан

Выделите её, нажмите Ctrl+Enter и отправьте нам уведомление. Сервис предназначен только для отправки сообщений об орфографических и пунктуационных ошибках.