Как вернуть страховку по кредиту?

Граждане, которые оформили кредит, в большинстве случаев, были вынуждены оформить и «необязательное» страхование жизни. Говорить о том, что страховка – это дело добровольное и никак не влияющее на процесс получения кредита, а тем более убеждать кого-либо в этом мы конечно же не будем. Мы сами прекрасно знаем, что страховка при оформлении кредита навязывается всем «поголовно» и лишь единицам удается избежать участи «быть застрахованным».

Навязали страховку по кредиту – как вернуть?

Первое, что приходит на ум большинства граждан, оформивших кредит с дорогой страховкой, это вопрос о том: «можно ли отказаться от заключенного договора страхования и вернуть потраченные деньги?». И за получением ответа на данный вопрос, большинство из нас отправляются на просторы интернета, изучать информацию. Это совершенно естественная и правильная реакция граждан, проблема тут может крыться только в том, что в интернете можно найти как полезную, так и бесполезную, или откровенно «вредную» информацию.

Так вот, в вопросе возврата страховки многие граждане пытаются получить нужную информацию на информационных порталах страховых компаний или банков, что представляется многими, как наиболее правильным путем. Однако, мы вынуждены будем Вас разочаровать, дело в том, что данные организации как раз не заинтересованы в том, чтобы Вы отказывались от страховок. Они всеми силами будут стараться Вас отговорить, или направить по ложному пути процесса отказа от заключенного договора страхования.

Следует помнить, что банки и страховые компании, подконтрольны ЦБРФ и должны выполнять все указания регулятора. «Указание Банка России от 20 ноября 2015 г. N 3854-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования» устанавливает так называемый «период охлаждения», который в настоящее время составляет 14 календарных дней. Вам необходимо уложиться в эти 14 календарных дней и уведомить страховую компанию и/или банк о своем желании отказаться от заключенного договора страхования.

Как банки и страховые компании препятствуют законному праву граждан на отказ от страховки?

- умалчивают о самой возможности отказа от страховки;

- откровенно обманывают, устно предоставляя клиенту ложные заверения и инструкции о том, как и когда следует отказываться от страховки (например, случай из нашей практики: клиенту сказали в банке, что от страховки можно будет отказаться, но только лишь после первого платежа по кредиту, т.е. через 30 дней);

- запугивают невыгодными условиями, плохой кредитной историей и т.д.

Страховые компании:

- устанавливают сложные и запутанные процедуры отказа от страховки;

- необоснованно запрашивают дополнительные документы, якобы необходимые для рассмотрения вопроса об отказе от заключенного договора страхования;

- указывают на необходимость предоставления заявления об отказе установленного образца, который был утвержден внутренним регламентом страховой компании (следует внимательно читать фразы, которые могут быть прописаны в данных «установленных образцах заявлений», да бы не согласиться на невыгодные условия прекращения договора страхования).

Как вернуть банковскую страховку?

Отметим сразу, что можно вернуть практически любую банковскую страховку. Исключения могут составлять лишь страховки не подпадающие под действие указания ЦБРФ N 3854, например, такие как, страховки граждан, выезжающих за границу.

Хотя многие банки, с целью обхода Указания Банка России, стали выдумывать другие способы законно «обобрать» заемщика и внедрили следующие механизмы:

- вынуждают клиентов присоединяться к страховкам, заключенным в рамках коллективных договоров страхования — о том как отказаться от подобных договоров страхования, и вернуть деньги рассказано тут;

- навязывают другие услуги и продукты по завышенной стоимости при оформлении кредита, например: «продают» разного рода сертификаты «помощь юриста», «помощь на дороге» и т.д.

Для возврата страховки, необходимо обратиться в банк, или страховую компанию с письменным заявлением на отказ от страховки. Форма и содержание данного заявления может отличаться как по содержанию, так и по форме, в зависимости от вида страховки и особенностей требований страховой компании.

Возврат страховки в течении 14 дней

Указание ЦБРФ N 3854 с дополнениями и изменениями устанавливает четырнадцатидневный срок, в течении которого, человек может передумать и отказаться от заключенного договора страхования, данный срок именуется «периодом охлаждения».

После заключения договора страхования/получения кредита в банке, в первые 14 дней нужно написать и направить в Страховую компанию, или Банк (в зависимости от типа страховки), заявление на отказ. К данному заявлению желательно добавить копии документов, подтверждающих сведения отраженные в этом заявлении: копию договора страхования/страхового полиса, копию паспорта 2-3 стр. + стр. с действующей регистрацией, копию платежного поручения на перевод средств в счет оплаты страховой премии.

Как уже отмечалась ранее, разные страховые компании используют разные формы заявлений на отказ от страховки, поэтому, чтобы не запутаться и предоставить правильный комплект документов в страховую компанию, не лишним будет проконсультироваться со специалистом, тем более, что сделать это можно совершенно бесплатно.

Возврат страховки после 14 дней

По тем или иным причинам, не все граждане владели нужной информацией и не воспользовались своим правом на отказ от страховки в первые 14 дней. В некоторых случаях отказаться от страховки и вернуть уплаченную страховую премию с комиссией возможно и по истечении 14-и дневного срока, ниже мы поговорим о возможных вариантах действий.

Во-первых. При досрочном погашении кредита, отпадает и необходимость страховать риски неплатежа по кредиту, что естественно может являться основанием на досрочное расторжение договора страхования и возврат части уплаченной страховой премии (пропорционально сроку действия страхового полиса). Проблема в данном варианте может заключаться в том, что банки, совместно со страховыми компаниями, отдельно прописывают не возможность возврата уплаченной страховой премии, в случае досрочного расторжения договора страхования. Это делается по одной простой причине. Банки, «продающие» страховку при получении кредита, зарабатывают по средствам получения агентского вознаграждения от страховой компании, доля которого может составлять 80-90% от всей стоимости полиса. Таким образом, страховая компания не может вернуть даже часть страховой премии, т.к. окажется в убытке. Большинство договоров страхования не являются зависимыми от наличия задолженности по кредиту, т.е. страхуют, например, жизнь заемщика и страховая сумма по подобным полюсам ни как ни увязана с остатком задолженности по кредиту. Кредит и страховка, как бы существуют независимо друг от друга.

Но бывают и исключения, некоторые договора страхования, предусматривают возможность получения Страховщиком части уплаченной страховой премии, в случае досрочного прекращения договора страхования. Поэтому внимательно изучите договор страхования – возможно, такая возможность будет Вам доступна.

Во-вторых. Если Вы спохватились достаточно оперативно, т.е. от момента заключения договора страхования прошло не так много времени. Можно постараться найти транспортную компанию, которая согласиться принять у Вас документы на отказ от страховки и возврат страховой премии «задним числом». Следует помнить, что датой уведомления страховой компании о своем намерении отказаться от страховки и вернуть уплаченную страховую премию, как раз и является дата отправки документов почтовой службой (любой, а не обязательно Почтой России).

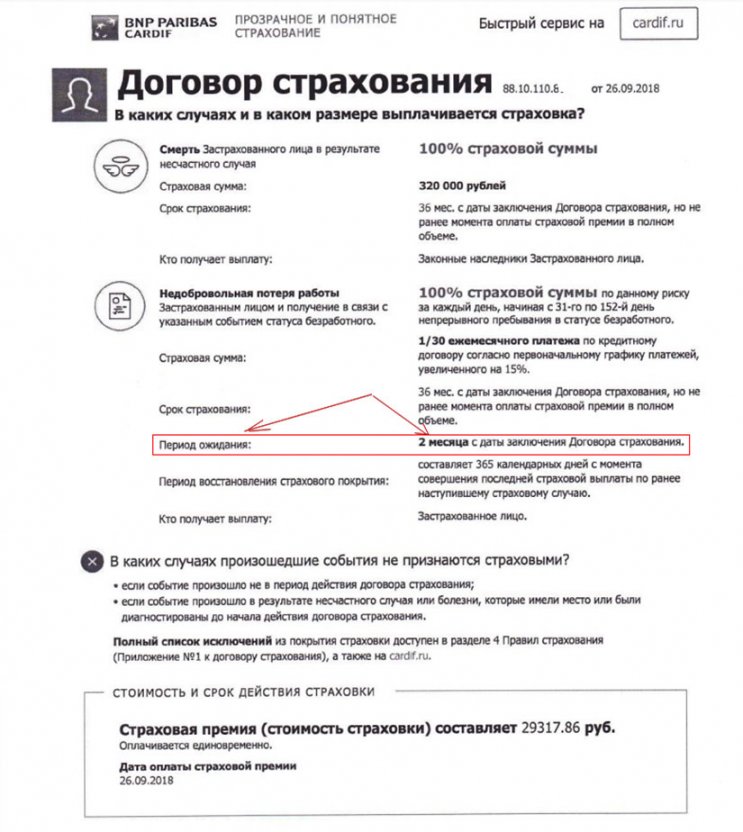

В-третьих. Некоторые договора страхования устанавливают иной, более длительный «период охлаждения», в течении которого, можно вернуть страховую премию. Необходимо внимательно изучить договор страхования/страховой полис и иные связанные со страховкой документы.

Ниже, мы представляем Вашему вниманию пример подобного полиса, в котором «период охлаждения» составляет 2-а месяца.

Подведём итоги. Вопрос о том: «как вернуть навязанную страховку по кредиту» не имеет однозначного универсального ответа, т.к. разные банки и страховые компании устанавливают свои процедуры отказа от страховки, которые, в большинстве случаев, желательно учитывать.

Желательно воспользоваться консультацией профильных специалистов, чтобы избежать возможных сложностей, которые могут сопутствовать процессу возврата страховой премии.

Как вернуть страховку после выплаты кредита

При оформлении кредита банки практически всегда навязывают гражданам страховку. Именно навязывают, порой заставляя покупать полиса обманным путем. Понятно, что у людей часто возникают вопросы, связанные с возвратом денег. А можно ли вернуть стоимость полиса, если кредит уже выплачен?

- Реально ли вернуть деньги, если кредит уже погашен

- Если кредит погашен досрочно

- Возврат в период охлаждения

- Сложные ситуации

Специалист Бробанк.ру отвечает, как вернуть страховку после выплаты кредита, в каких ситуациях это сделать невозможно. О возврате денег в период охлаждения, при досрочном гашении.

| Макс. сумма | 2 000 000 Р |

| Ставка | От 8,9% |

| Срок кредита | До 3 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 18 лет |

| Решение | 2 минуты |

Реально ли вернуть деньги, если кредит уже погашен

При заключении договора кредитования заемщику предлагают приобрести полис страхования. Даже если предложение навязанное, по факту клиент подписывает договор со страховщиком, ставит на нем подпись. С этого момента услуга начинает действовать. И отказаться от нее в дальнейшем можно далеко не всегда.

Есть обязательные виды страхования — это страхование залоговой недвижимости и КАСКО при автокредитовании. Все остальные полисы — добровольные.

Страховка стандартно оформляется на тот же срок, что кредит. Например, он берется за 3 года, тогда и полис будет действовать так же. Стоимость услуги в большинстве случаев включается в кредит. В итоге, если кредит на 100000, а страховка стоит 20000, в договоре будет фигурировать выданная сумма в 120000 рублей.

Когда заемщик выплачивает задолженность по графику, срок действия страховки заканчивается. В этом случае ни о каком возврате не может быть речи. Услуга уже считается оказанной, несмотря на то, что страховой случай не наступил. Это актуально для всех видов страхования, не только для полисов, покупаемых по кредиту.

Некоторые банки на собственных условиях выплачивают заемщику полную или частичную стоимость полиса при благополучном гашении кредита. Но это их добровольная инициатива, встречается она редко. Есть смысл обратиться в обслуживающий банк и узнать, действует ли такая схема. Обычно, если она есть, о ней рассказывают при оформлении кредита и продаже полиса.

Если кредит погашен досрочно

В этом случае можно говорить о возврате средств, но только о части. Получается, что кредитный договор прекращен, а договор со страховщиком продолжает действовать. В этом случае его смысл пропадает, он уже не связан с кредитом, поэтому можно оформить возврат.

Возврату будет полагаться не полная сумма. За срок, в который клиент фактически пользовался услугой, плата все равно будет взята, так как услуга считается оказанной, полис в течение этого времени действовал.

Например, вы оформили кредит на срок в 3 года, плата за страхование на этот период — 60000, она была сразу включена в тело ссуды. Ровно через 2 года после заключения договора вы обратились в банк и закрыли задолженность полностью досрочно. Соответственно, последний год услугой страхования вы пользоваться не будете, поэтому можете вернуть 20000 рублей (год стоимости услуги — 20000).

Как вернуть страховку по кредиту в этом случае:

- Для начала нужно выполнить непосредственно досрочное гашение. То есть заблаговременно обратиться в банк, написать заявление, положить необходимую сумму на счет. В назначенный день происходит списание всей суммы и закрытие кредитного счета в связи с исполнением обязательств.

- Через пару дней можно обращаться в банк, чтобы взять документы, которые станут свидетельством того, что кредит закрыт. Предварительно лучше обратитесь к страховой компании по горячей линии и узнайте, какие бумаги нужны для получения выплаты.

- Обращение в страховую компанию, предоставление требуемых документов и реквизитов счета для перевода. Здесь уже на месте скажут, сколько будет рассматриваться заявление.

- В положенный срок, если никаких проблем не выявлено, страховая компания отправляет на счет гражданина деньги в необходимом объеме, то есть по итогу перерасчета.

Бывает и так, что страховые компании отказывают. Если вы уверены в своей правоте, нужно обращаться в суд. Дело это затратное, поэтому если речь о небольшой сумме, граждане просто опускают руки и отказываются от задуманного. Но, конечно, если речь о десятках тысяч рублей, отстаивать свои права нужно.

Некоторые банки заключают со страховыми компаниями договора, в рамках которых они сами, как агенты, могут принимать заявление не возврат части уплаченной страховой премии при досрочном погашении. Поэтому, придя в банк с намерением закрыть ссуду досрочно, поинтересуйтесь и механизмом возврата страховки. Возможно, все реально сделать в рамках одного окна.

Возврат в период охлаждения

Центральный Банк стал инициатором того, чтобы в России был внедрен период охлаждения в страховании. Этому поспособствовала не совсем добропорядочная работа кредитных компаний и многочисленные жалобы граждан, которым навязывали страховые услуги, порой обманным путем.

В итоге теперь граждане могут передумать, отказаться от услуги, если вдруг поняли, что она им не нужна. То есть вы можете оформить кредит со страховкой, а завтра передумать и отказаться от нее, забрав уплаченные деньги.

Изначально период охлаждения составлял всего 5 дней, но на текущий момент он увеличен до 14 дней.

Как все происходит в этом случае:

- Вы оформили кредит со страховкой, но быстро пришли к выводу, что она вам не нужна. При этом не важно, оплачивалась ли стоимость полиса отдельно, или была включена в тело кредита.

- Обращаетесь к страховой компании. Лучше сначала позвонить по горячей линии, чтобы узнать, какие документы нужны для оформления отказа.

- Посещаете офис страховой компании, пишите заявление, приносите все необходимые документы и реквизиты расчетного счета для перевода.

- Заявление рассматривается в течение 10 дней, после чего компания делает клиенту перевод. Сроки зачисления денег на банковский счет — до 3-х рабочих дней.

Многие страховые компании не имеют широкой филиальной сети. Если в больших городах проблем не возникает, то в небольших офисов просто нет. Законодатель предусмотрел этот момент: не обязательно обращаться к страховщику лично, можно послать обращение по почте.

Узнавайте, какие документы нужны, бланк заявления найдете на сайте компании или просто возьмите любой образец в интернете. Отправляйте письмо на юридический адрес страховщика, это должно быть заказное письмо с уведомлением. Датой начала рассмотрения обращения будет дата получения письма.

Срок доставки не входит в 14 дней. Вы можете отправить письмо хоть на 14-й день после покупки полиса. Подтверждением установленного срока будет дата на почтовом штемпеле.

Если стоимость полиса была включена в кредит, то полученные деньги лучше направить на частичное досрочное гашение ссуды.

Сложные ситуации

Банки порой идут на хитрость, чтобы граждане не могли отказываться от страховок. Например, продают не индивидуальный полис, а подключают клиента к коллективному страхованию. И страховщики не принимают отказы в таком случае. Но есть прецеденты, когда люди обращались в суд и выигрывали дело, возвращая деньги.

Некоторые банки маскируют страховки под выдачу карт, например, так можно «попасть» в Восточном банке. Человек покупает карту с высокой стоимостью обслуживания, а страховка дается ему якобы в подарок. И по документам ничего вернуть будет нельзя, это не страховка, а просто карта, которая дает доступ к страховым услугам. Так что, будьте внимательными.

Возврат страховки по кредиту

Только наивный может думать, что банки дают деньги в долг «просто так». Естественно, каждый кредитор, предоставляя займы, хочет максимально себя обезопасить и приблизить вероятность возврата долга к 100%. При этом форс-мажоры и несчастные случаи никто не отменял. Понимая это, банки вводят понятие страхования жизни и здоровья заемщика либо залогового имущества. Конечно, за его счет. Если наступит страховой случай, долг возместит СК. Каковы подводные камни, чем грозит отказ от оформления договора с СК и возможен ли он вообще, как вернуть уплаченные за страховку деньги, какие правовые основания для этого есть в связи с законодательными изменениями от 1 сентября 2020 года и другие вопросы разобрал в этой статье Выберу.ру.

Возможен ли отказ от страховки?

Закон «О защите прав потребителей» запрещает навязывать клиентам дополнительные услуги и продукты при оформлении кредита. В связи с этим страхование признается делом добровольным, и заемщик имеет все основания отказаться от него.

При оформлении займа возможны три варианта страхования:

- жизни и здоровья (трудоспособности) заемщика;

- кредитных рисков;

- залогового имущества (когда речь идет об ипотеке, другом целевом или потребительском займе с обеспечением).

В первых двух случаях страховка будет добровольной, от нее вы можете отказаться и вернуть деньги. В третьем – обязательной, а значит, аннулировать ее нельзя.

Как правило, банк предлагает заемщику заключить договор с той страховой компанией, с которой он сотрудничает (или дочерней организацией, как, к примеру, делает Альфа-Банк или Россельхозбанк). При этом важно учитывать и сроки, в течение которых можно отказаться от страховки по кредиту. Это так называемый период охлаждения. Он составляет 14 дней после заключения договора, и за это время не должен произойти страховой случай.

Что говорится в новой редакции закона

Поправки, вступившие в силу 01.09.2020, касаются не только закона о потребкредитовании, но не распространяются на ипотеку. В Гражданском кодексе нововведения вступили в силу еще 26 июня 2020 года. Теперь заемщик имеет право в случае досрочного погашения долга вернуть часть страховки пропорционально тому периоду, который остался до окончательного платежа по кредиту.

Кроме того, согласно новым поправкам, банк имеет право поднять ставку по кредиту, только если клиент заключил соглашение с СК, но не полностью выплатил долг на момент расторжения договора.

Какую страховку можно вернуть

Вернуть деньги за полис клиент может только при добровольном страховании.

Если вопрос решается в суде и истцу удается доказать, что размер страховой премии напрямую зависит от суммы кредитных обязательств, решение будет в пользу заемщика. Тогда СК должна будет компенсировать часть расходов, которые понес клиент. В ряде случаев – и моральный ущерб.

Зависимость между кредитным и страховым договорами подтверждается тем, что сумма страховой премии уменьшается прямо пропорционально выплате займа. То есть в первые периоды страховка стоит максимально дорого, а потом ее цена постепенно снижается – чем меньше остаток долга, тем дешевле полис. Если это условие не соблюдается, доказать взаимосвязь будет трудно. Кроме того, период действия страхового договора должен совпадать со сроком погашения кредита. Либо соглашение с СК должно продлеваться вплоть до выплаты займа.

Вернуть деньги, которые были потрачены на ненужное вам страхование, можно в том случае, если вы напрямую заключили договор с СК. При получении кредита обычно подписывается два соглашения:

- с банком (кредитный договор);

- со страховой компанией (полис).

Порядок возврата страховки

Если в договоре стороной выступает страховая компания, вы можете аннулировать соглашение в течение 5−14 дней после его вступления в силу. Срок зависит от условий полиса.

- Прийти в офис страховой компании. С собой нужно взять паспорт, полис и кредитный договор, квитанцию об оплате страховки. Если вы обращаетесь не в дочернюю страховую компанию банка, также необходимо предоставить справку о досрочной (полной) выплате займа, реквизиты счета, на который поступят деньги.

- Заполнить бланк заявки об отказе от услуг СК. Необходимо указать в том числе реквизиты счета, на который должны поступить средства, выплаченные за страховку.

- Дождаться зачисления денег на счет.

В период пандемии не всегда есть возможность и желание посещать офис страховой компании. В этом случае найдите образец заявления на ее официальном сайте, распечатайте и заполните его. После этого заявку вместе с документами и копией паспорта следует отправить по почте или экспресс-доставкой по адресу СК. Если банк, (например, Альфа), предлагает услуги дочерней страховой компании, можно подать заявку в его отделении или через интернет (в личном кабинете на сайте).

Если требование клиента удовлетворено, деньги за страховку поступят на счет в течение 10−15 дней с момента подачи заявки.

Скажется ли возврат страховки на размере кредитной ставки

Повышенный процент нужен банку, чтобы компенсировать возможные финансовые потери, если клиент будет не в состоянии вернуть взятый кредит.

Если вы хотите сэкономить на страховке, у вас есть два варианта:

- Досрочно погасить кредит и вернуть деньги. Если заемщик выплатил «тело» займа и проценты и получил от банка справку о полном погашении долга, ему нужно подать заявление в СК, чтобы расторгнуть договор. Это станет основанием для возврата части ранее выплаченной суммы страховки. При этом банк не имеет права повысить процентную ставку, если кредит уже был выплачен.

- Аннулировать договор страхования в период выплаты кредита. Если клиент отказался от договора с СК еще до того, как погасил долг, ситуация будет обратной. В этом случае банк имеет право поднять процентную ставку в соответствии с условиями кредита.

При этом есть ряд нюансов, которые нужно учитывать. Все зависит от того, прописано ли в договоре займа условие соглашения с СК или он заключается без страхования риска невозврата. Этот пункт влияет и на изменение процентной ставки. Если напрямую оговаривается, что при отказе от страховки переплата возрастает, то банк при досрочном погашении займа поступит именно так, как ему выгодно. То есть обяжет клиента доплатить разницу, которая образуется при изменении процентной ставки.

Такое условие ставит заемщика и банк примерно в равные условия. Кредитор не сможет привязать величину процентной ставки к факту оформления страховки. А если в договоре кредитования содержится пункт, что переплата увеличится – точные значения должны быть указаны в процентах и цифрах. Если клиент отказывается от соглашения со страховой компанией или расторгает его до выплаты займа, условие вступает в силу.

Особенности возврата страховки в популярных банках

Выберу.ру выяснил, когда можно вернуть деньги, если договор займа заключен в одном из топовых банков.

Сбербанк

Если вы берете кредит в этой организации, вам предложат оформить полис в дочерней компании – «Сбербанк Страхование жизни». Если вы изъявляете желание отказаться от услуги СК и вернуть выплаченные взносы, это необходимо сделать в течение 14 дней с того момента, когда соглашение вступило в силу. Средства зачисляются на счет заемщика не позже 7 дней после подачи заявки.

Если получаете кредит в этом банке, вы можете оформить полис как в сторонней СК, так и в дочерней компании – ВТБ-Страхование. Подать заявление на возврат средств необходимо в течение 14 дней. Но только если за это время не произошел страховой случай. Заемщик может рассчитывать на сумму в полном объеме, но в ряде случаев СК может удержать неустойку. Средства переводятся в течение 15 дней.

Альфа-Банк

Если вы оформили кредит в этой организации, вам предложат приобрести полис в СК АльфаСтрахование-Жизнь. Период охлаждения составляет 14 дней. Если за это время не произошел страховой случай, вы можете вернуть деньги. Заявку подать можно не только в офисе Альфа-Банка, но и онлайн. Перевод средств занимает 14 дней.

Хоум Кредит

Оформить полис здесь можно в двух СК: Хоум Кредит Страхование и Ренессанс Жизнь. Период охлаждения – также 14 дней. Если за это время не было страхового случая, вы имеете право отказаться от полиса. Заявка рассматривается в течение 10 дней. После этого средства переводятся на счет заемщика.

Почта-Банк

При получении потребительского кредита полис можно оформить в трех СК: ВТБ-Страхование, КАРДИФ и АльфаСтрахование-Жизнь. Если в течение 14 дней с момента получения кредита не произошел страховой случай, вы можете вернуть деньги.

Россельхозбанк

При оформлении кредита вам предложат оформить полис в РСХБ-Страхование. Отказаться от него вы можете в течение 5 дней. За это время нужно определиться, нужна ли вам страховка. Средства возвращают на счет в течение 10 дней после рассмотрения заявки.

Заключение

Помните – навязывать страховку при оформлении потребительского кредита незаконно. Вы имеете право отказаться от дополнительного соглашения с СК, однако и банк, в свою очередь, вправе повысить процентную ставку, чтобы снизить риск невозврата денег. Если ваш долг погашен досрочно, согласно «свежим» поправкам, вы сможете вернуть часть потраченных на страховку денег, но желательно все же взвесить все за и против до подписания документов.

Как вернуть часть страховой премии после досрочного погашения кредита ?!

При оформлении кредита также и оформляется страховка. Есть страховка обязательная, например, при ипотеке и это регламентировано нормами гражданского законодательства России и необязательная при потребительских кредитах. Конечно, можно отказаться от страховки, но тогда банковская организация может пересмотреть условия договора и предложить более высокую ставку и тогда платить ежемесячные платежи будет совсем невыгодно.

Многих заемщиков волнует вопрос о том, можно ли вернуть страховку при досрочном погашении кредитных обязательств ?!

Да, это можно сделать и это вполне законная и регламентированная процедура. Если вы выплатили досрочно кредит и не обратились за возвратом страховки, то про вас могут успешно «забыть» и это на руку как банку, так и страховой компании. На самом деле на таких гражданах они зарабатывают колоссальные суммы денег.

В январе 2018 года в законодательстве нашего государства произошли некоторые перемены, связанные со смягчением условий для заемщиков по части страхования гражданской ответственности по кредитам. В частности, увеличен по срокам период охлаждения. Если он раньше был равен пяти календарным дням, то теперь он увеличился до двух недель.

На основании ряда Постановлений ВАС РФ заемщики могут вернуть страховку при досрочном погашении займовых обязательств.

Правда есть условие, и оно заключается в том, что она обязана быть привязана к задолженности по имеющемуся кредитному договору у заемщика. При досрочном погашении взятого кредита возврат неиспользованной части страховки банком должен делаться добровольно, а не принудительно. Если у вас имеются на это законные основания и финансовая компания выносит немотивированный отказ, то тогда этот фактор выступает поводом для того, чтобы обратиться в судебные органы с целью защиты своих прав.

Какая страховка может быть возвращена ?!

В России банки выдают свои кредитные продукты гражданам при соблюдении условий обязательного страхования. Обычно это страхование жизни, здоровья, недвижимости. Вернуть деньги можно по следующим видам страхования:

- Страхование жизни (страховым случаем для выплаты премии выступает потеря жизни, дееспособности, получение инвалидности гражданином в тот период, когда официально действует кредитный договор);

- Страхование от финансовых рисков и потери прав (например, на владение движимым или недвижимым имуществом);

- Страхование от увольнением работодателя на работе, если работник ушел не по своей собственной воле, а по инициативе руководства;

- Страхование от порчи имущества и повреждений обозначенной в договоре собственности.

В рекламе от банковских компаний можно заметить, что якобы финансовая организация предлагает гражданам займы без предоставления обязательного страхования, но на деле страховка просто включается в тело самого кредита, поэтому нужно следить за этим и читать внимательно условия договора.

В какой ситуации можно вернуть часть страховки при погашении кредита ?!

По новым правилам при возврате кредита, если он был осуществлен досрочно прекращается действие кредитного договора. Вместе с ним соответственно и заканчивается действие страхового договора. Соответственно существование всех финансовых рисков заемщика также заканчивается. Не может страхования возложить на гражданина обязанности производить выплаты и на основании этого можно сказать о том, что заемщик обладает вполне законным правом на возврат положенной ему неиспользованной части страховки.

Другими словами, банк должен вернуть страховку по кредиту при досрочном погашении.

Он может сделать перерасчет страхового взноса и перечислить неиспользованную сумму своему заемщику. Если банковская компания по какой-то причине отказывается это сделать, то тогда такой сложный вопрос необходимо решать при помощи обращения в судебные органы. Но в этом случае нужно иметь убедительные доказательства того, что банк навязывает страховые продукты, а это не всегда легко осуществить. Практика в судах обычно показывает, что финансовые организации неохотно идут на добровольный возврат при досрочном погашении кредитных обязательств, аргументируя отказ тем, что клиент сам подписывал все документы, а значит, это было его решение.

Методы возврата части страховой премии.

Если вы досрочно погасили свой кредит, то тогда можно в течении четырнадцати календарных дней обратиться после получения кредита в страховую компанию и аннулировать с ней договор. В эти пресловутые четырнадцать дней действует так называемый период охлаждения, когда отказаться от страховых продуктов можно добровольно. Для этого нужно прийти в офис страховщика с квитанцией об оплате задолженности, справкой об отсутствии кредита в банке, страховым договором и паспортом и написать заявлении о возврате денежных средств.

В ситуации, когда нет возможности посетить офис страховой организации, например, если она находится в другом городе можно зайти на сайт фирмы, найти образец заявления о возврате страховки, распечатать его и отправить с копиями документов почтой заказным письмом с уведомлением. Чтобы не пропустить срок можно воспользоваться курьерской службой. Более того, вернуть страховку вправе заемщик и после того, как прошел период охлаждения. В такой ситуации при досрочном погашении своих кредитных обязательств страховщику также подается заявление с пакетом документов, обозначенных выше и после проверки делается перерасчет и затем возвращается часть денежных средств клиенту страховой фирмы.

Обращаемся в банк.

Обратиться в банк нужно в том случае, если вы досрочно выплатили кредит и при этом истек период охлаждения, равный четырнадцати календарным дням. После погашения займа обязательно возьмите справку об отсутствии задолженности. Далее нужно прийти в банк и подать заявление с документами с просьбой возврата части страховки. К заявлению прилагается копия паспорта гражданина РФ, справка об отсутствии долговых обязательств, кредитный договор, страховой договор.

Заявление нужно писать в двух письменных экземплярах.

Один из них обязан принять сотрудник банковской организации, с которым вы будете вести беседу, чтобы затем передать его в ответственное подразделение страховой компании. Другой экземпляр остается на руках у заемщика. Обеим бумагам должен быть присвоен одинаковый номер. Сотрудник обязательно должен поставить на обоих экземплярах дату и свою подпись это будет служить доказательством того, что обращение вы подали в срок, поэтому проследить следует обязательно, чтобы потом вам не отказали, мотивируя его пропуском.

Конечно можно не обращаться в банк лично и подать заявление через почту заказным письмом с уведомлением, но лучше все же самостоятельно обратиться к менеджерам финансовой компании.

Если вам отказали, и страховка при досрочном погашении кредита в итоге не была возвращена, то тогда отстаивать свои права надо в судебном порядке. В первую очередь идти сразу в суд не следует. Нужно соблюдать допретензионный порядок рассмотрения гражданских дел. Подается претензия в банк с просьбой возврата части страховки. Если вам отказали или проигнорировали, то тогда можно подать исковое заявление вместе с претензией, договором страхования, кредитным договором, заявление о возврате страховых средств, справкой об отсутствии задолженности в районный или мировой суд. В мировой суд заявление подается в том случае, если цена исковых требований меньше 50 тысяч рублей. В остальных случаях действует юрисдикция районных судов.

Кроме судебного иска вы также можете подать заявления в Центральный банк РФ, Антимонопольную службу, Роскомнадзор и Роспотребнадзор.

Есть случаи, когда страховка при досрочном погашении кредита была возвращена благодаря общественной поддержке после обращения в средства массовой информации. В самом иске указывают данные истца (ФИО, место проживания), реквизиты банковской организации, страховой компании, номер кредитного договора с датой его непосредственного заключения, описание своих требований с ссылкой на нормы и положения федерального законодательства Российской Федерации. К исковому заявлению истцу нужно приложить все документы и справки, которые подтверждают факт заключения кредитного и страхового договоров, совершение вами всех необходимых выплат, а также факт погашения досрочного кредита

Возврат страховки до 14 дней и после 14 дней

Первое правило в договоре должен быть указан срок в течении, которого страхователь может отказаться от страховки и получить страховую премию назад. При этом отказаться естественно можно если страховой случай не наступил — ну иначе это было бы и просто глупо делать.

При осуществлении добровольного страхования (за исключением случаев осуществления добровольного страхования, предусмотренных пунктом 4 настоящего Указания) страховщик должен предусмотреть условие о возврате страхователю уплаченной страховой премии в порядке, установленном настоящим Указанием, в случае отказа страхователя от договора добровольного страхования в течение четырнадцати календарных дней со дня его заключения независимо от момента уплаты страховой премии, при отсутствии в данном периоде событий, имеющих признаки страхового случая.

п.1 Указание Банка России от 20 ноября 2015 г. N 3854-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования»

Требования настоящего Указания не распространяются на следующие случаи осуществления добровольного страхования:

- осуществление добровольного медицинского страхования иностранных граждан и лиц без гражданства, находящихся на территории Российской Федерации с целью осуществления ими трудовой деятельности;

- осуществление добровольного страхования, предусматривающего оплату оказанной гражданину Российской Федерации, находящемуся за пределами территории Российской Федерации, медицинской помощи и (или) оплату возвращения его тела (останков) в Российскую Федерацию;

- осуществление добровольного страхования, являющегося обязательным условием допуска физического лица к выполнению профессиональной деятельности в соответствии с законодательством Российской Федерации;

- осуществление добровольного страхования гражданской ответственности владельцев транспортных средств в рамках международных систем страхования гражданской ответственности владельцев транспортных средств.

Согласно п.5 этого же Указания страховая премия при отказе в срок до 14 дней, должна быть возвращена в полном объеме, если срок договора страхования еще не наступил. Если срок страхования наступил, то есть договор вступил в силу (смотрим дату договора, как правила вступает с момента подписания), то выплачивается ее часть.(ст.6 Указа).

Рассчитать часть выплаты можно просто поделив суму на количество дней действия договора, получить сумму за день и умножить ее на количество дней которое прошло до подачи заявления на отказ от договора страхования.

Далее рассмотрим возврат страховки до 14 дней и после 14 дней и то, что происходит со страховкой в Банке.

Отказ от страховки в течение 14 дней

Законодатель очень интересно и честно говоря криво реализовал механизм отказа от страховки в течении 14 дней, поэтому большинство просто не понимают почему так все работает. Как состыковать нормы права и понять, что право на получение страховой премии обратно у Вас есть !

Страхователь (выгодоприобретатель) вправе отказаться от договора страхования в любое время, если к моменту отказа возможность наступления страхового случая не отпала по обстоятельствам, указанным в пункте 1 настоящей статьи.

п.2 ст. 958 ГК РФ

При досрочном прекращении договора страхования по обстоятельствам, указанным в пункте 1 настоящей статьи, страховщик имеет право на часть страховой премии пропорционально времени, в течение которого действовало страхование.

При досрочном отказе страхователя (выгодоприобретателя) от договора страхования уплаченная страховщику страховая премия не подлежит возврату, если законом или договором не предусмотрено иное.п.3 ст. 958 ГК РФ

Что мы видим, что отказаться можно, но нам ничего не вернут, если только законом или договором — это не предусмотрено. А это предусмотрено договором, так как страховщик обязан прописать это условие по п.1 Указания Банка России от 20 ноября 2015 г. N 3854-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования». А если его нет, то в силу закона, так как должен указать и все тут !

Что касается потребительских кредитов, то тут в законе указанно, тоже самое. Разница в том, что мы заключаем не договор, а как правило присоединяемся к программе добровольного страхования — подав соответствующие заявление.

В случае обращения заемщика с заявлением об исключении его из числа застрахованных лиц по договору личного страхования, который заключен кредитором и (или) третьим лицом, действующим в интересах кредитора, при предоставлении потребительского кредита (займа), страхователем по которому является такой кредитор или такое третье лицо, действующее в его интересах, в течение четырнадцати календарных дней со дня выражения заемщиком согласия на оказание услуги или совокупности услуг, в результате оказания которых заемщик становится застрахованным лицом по указанному договору, кредитор или третье лицо, действующее в интересах кредитора, обязаны возвратить заемщику денежные средства, уплаченные заемщиком за оказание этой услуги или совокупности этих услуг (включая страховую премию, уплачиваемую страховщику по договору личного страхования, указанному в настоящей части, в отношении конкретного заемщика), в полном объеме в срок, не превышающий семи рабочих дней со дня получения кредитором или третьим лицом, действующим в интересах кредитора, заявления заемщика. Положения настоящей части применяются только при отсутствии событий, имеющих признаки страхового случая, в отношении данного застрахованного лица.

п.2.5 ст. 7 Федеральный закон от 21.12.2013 N 353-ФЗ «О потребительском кредите (займе)»

Ну вот вроде понятно изложил, вернуть можно — подать заявление нужно!

Отказ от страховки после 14 дней

Просто отказаться от страховки у Вас не выйдет, заявление конечно примут и договор расторгнут, но страховую премию не вернут!

Обратите внимание на следующую статью, от нее будем далее исходить:

Договор страхования прекращается до наступления срока, на который он был заключен, если после его вступления в силу возможность наступления страхового случая отпала и существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай. К таким обстоятельствам, в частности, относятся:

— гибель застрахованного имущества по причинам иным, чем наступление страхового случая;

— прекращение в установленном порядке предпринимательской деятельности лицом, застраховавшим предпринимательский риск или риск гражданской ответственности, связанной с этой деятельностью.п.1 ст.958 ГК РФ

Теперь смотрите главная фраза здесь — возможность наступления существование страхового риска прекратилось. Например Вы взяли кредит и заключили договор страхования, по которому в случае смерти банк получает деньги со страховой компании в размере неоплаченного долга. А если Вы полностью заплатите кредит? Тогда и риск у банка пропадет и у страховой в отношении Вас риск тоже пропадает, даже в случае смерти они не обязаны выплачивать банку деньги, так как все по кредиту закрыто!

Случай, при котором по условиям договора имущественные интересы застрахованного не защищаются, не являющийся основанием для страхового возмещения, по смыслу указанных выше норм страховым не является.

Таким образом, если по условиям договора страхования имущественных интересов заёмщика обязательным условием выплаты страхового возмещения является наличие долга по кредитному договору, в частности когда страховое возмещение равно остатку долга по кредиту либо производно от него, то при досрочном погашении долга по кредиту имущественные интересы заёмщика далее не защищаются и наступление любого из предусмотренных договором случаев не является основанием для страховой выплаты, а следовательно, существование страхового риска как такового и возможность наступления именно страхового случая отпали.

В тех же случаях, когда выплата страхового возмещения по договору страхования имущественных интересов заёмщика не обусловлена наличием долга по кредиту, а именно договор предусматривает страховое возмещение в определённом размере при наступлении указанных в договоре событий независимо от наличия либо отсутствия долга по кредиту, то досрочная выплата кредита не прекращает существование страхового риска и возможности наступления страхового случая.

Определение ВС РФ от 05.03.2019 № 16-КГ18-55

Таким образом можно вернуть часть страховой премии если полностью погасить кредит. Но как всегда есть одно но, должна существовать зависимость кредитных выплат и страховки. Кредит должен быть застрахован, а непросто заключена страховка жизни и.т.д.

Это супер лазейка для банков и они ей пользуются не делая зависимости между Вашим кредитом и страховкой, как итог остается риск и 0 по возврату страховой премии.

Альтернативный метод взыскания страховки или «навязывание услуги продавцом»

Можно ли взыскать страховку за пределами 14 дней и как это осуществить если взаимосвязи между кредитом и страховкой нет? Это очень, очень трудно придется доказывать в суде навязывание страховки и то, что Вам отказывали в кредите без ее оформления.

Запрещается обусловливать приобретение одних товаров (работ, услуг) обязательным приобретением иных товаров (работ, услуг). Убытки, причиненные потребителю вследствие нарушения его права на свободный выбор товаров (работ, услуг), возмещаются продавцом (исполнителем) в полном объеме.

п.2 ст. 16 ФЗ №2300 ФЗ «О защите прав потребителей»

У меня было подобное дело по Автодому и К-сервису, в ходе процесса мы пришли к мировому соглашению и нам вернули страховку и представительские, чтобы избежать неустоек и штрафа.

Кто такой финансовый уполномоченный

Должность финансового уполномоченного учреждается в соответствии с настоящим Федеральным законом для рассмотрения обращений потребителей финансовых услуг об удовлетворении требований имущественного характера, предъявляемых к финансовым организациям, оказавшим им финансовые услуги (далее — обращения).

п.1 ст.2 Федеральный закон от 04.06.2018 N 123-ФЗ «Об уполномоченном по правам потребителей финансовых услуг»

О нем мы будем очень много отдельно говорить с наступлением 2021 года, поскольку в его сферу деятельности будут включены: кредитные организации, кредитные потребительские кооперативы, ломбарды и негосударственные пенсионные фонды.

Пока сфера его действии страховые компании и микрофинансовые организации.

Исходя из ст.ст. 15,25 Федерального закона № 123-ФЗ, в случае нарушения страховой компанией порядка осуществления страхового возмещения потерпевший в ДТП, либо лицо к которому перешли права потерпевшего, изначально должны обратиться к финансовому уполномоченному с соответствующим требованием к страховой компании, а затем только в суд.

Решение от 19 сентября 2019 г. по делу № А12-23510/2019

То есть сначала мы подает заявление в страховую, потом в случае отказа подаем финансовому уполномоченному и если отказал он, то в суд.

Ссылка на сайт финансового уполномоченного — https://finombudsman.ru/ можно подать обращение, через него.

Схема отказа от страховки (возврата страховой премии)

Ниже приведена блок схема по инстанциям, как куда подавать, что бы сделать возврат страховки до 14 дней и после 14 дней.

Схема отказа от страховки (возврата страховой премии)