Снижение зарплаты: интересные споры за 2020 — 2021 годы

Можно ли уменьшить оклад сотрудника, если часть его функций отдали сторонней организации? Полагается ли премия тому, кто уже не в штате? Практика по зарплатным спорам неоднородна. Разберем примеры такой практики в нашем материале.

Снижение окладов из-за организационных или технологических изменений

Суды обычно оценивают:

— в чем заключалось изменение организационных или технологических условий труда;

— не затронута ли трудовая функция работника;

— нет ли скрытого сокращения.

Практика не в пользу работодателя

Начальнику юридического отдела снизили оклад из-за уменьшения нагрузки. Часть функций передали сторонней организации. Суд не согласился, что это организационные изменения условий труда. Фактически речь шла о сокращении.

Общество решило оптимизировать структуру, взять в лизинг транспорт, нанять новых водителей, а действующему сотруднику уменьшить оклад. Кассация не поддержала компанию.

В другом случае работодателю не помогли ссылки на введение новой системы оплаты труда и тяжелое финансовое положение. Должностную инструкцию работника не изменили, нагрузку не уменьшили.

В ситуации, когда оклад снизили в 2 раза и значительно сократили обязанности, суд решил, что изменилась трудовая функция. А ее на основе ст. 74 ТК РФ менять нельзя.

Практика в пользу работодателя

В компании изменили порядок управления, организационную структуру и штатное расписание. Часть функций передали управляющей организации. Из-за этого снизилась сложность и интенсивность труда работников, которые занимались стратегическим планированием. Уменьшение оклада признали законным.

В случае структурной реорганизации, когда одно общество присоединилось к другому, работник из руководящего состава не согласился с понижением оклада. Его уволили. Подход работодателя устоял в суде.

Объем работы главбуха уменьшился из-за присоединения к системе обработки платежей. Работодатель снизил оклад, но трудовая функция осталась прежней. Суды его поддержали.

Лишение премии

Премии в период работы

Часто суды не взыскивают премии, ссылаясь на то, что их выплата — право, а не обязанность работодателя. Однако есть практика и в пользу работников.

Суды поддерживали их в случаях, когда работодатель:

— лишил премии за грубое нарушение, хотя их перечень не зафиксировал;

— не начислил премии, так как перевел работников на удаленку и не мог оценить качество труда.

Премии тем, кто уже не в штате

Как быть, если сотрудник отработал период, за который положена премия, а затем уволился?

Позиция Минтруда и Роструда такова: если приказ о премировании издаем после расторжения договора, не нужно включать в него уволенных.

Однако суды иногда применяли другой подход:

— признавали лишение премии незаконным, когда трудовой договор прекратили за день до приказа о годовой премии;

— считали дискриминационным условие о премии только для тех, кто на момент выплаты состоит в штате компании;

— подчеркивали, что увольнение не повод для депремирования (например, 1-й КСОЮ и 8-й КСОЮ).

Недокачали шины

До 0,1 bar (1 psi) допустимо. Такую разницу можно списать на погрешность измер. прибора или холодную температуру (ранее утро или ночь).

Разница в 0,3 бара (3 psi) нежелательна, меняется поведение машины (в худшую сторону).

Что меняется при недостаточном давлении шин?

1. При низком давлении шины ухудшается пятно контакта (протектора) с дорогой: в центре оно ослабевает, а по краям усиливается давление. Давление рисунка шины не равномерно, ламели поджимаются — хуже отводится вода и снег.

2. Снижается упругость — усиливается крен и раскачка в поворотах (способствует «укачиванию» пассажиров), при проезде неровного участка дороги или при резких маневрах возрастает ударная нагрузка на подвеску, при резком торможении на передние колеса усиливается давление, а с задних наоборот ослабевает.

С достаточным давлением при маневрах давление контакта рисунка шины находится ближе к центру шины, а при спущенной шине давление переходит на одну из боковин, например при повороте направо, происходит крен автомобиля на левую сторону — избыточно нагружается левая боковина, рисунок левой стороны шины хороший, но центральная и правая часть значительно ослабевает. При выравнивании руля крен кузова временно смещается на правую боковину и только после выравнивается контакт шины (эффект маятника, раскачка).

3. Рисунок шины и ламели «зажимаются» — шина «собирает» больше камней, песка или крупинок льда с дороги, что также влияет на балансировку колеса и эффективность торможения во влажную или зимнюю погоду.

4. При недостаточном давлении сильнее ощущается колейность, машину чаще «тащит» в колею.

Итог: шина работает не так как это задумано изготовителем как резины так и автомобиля.

1. Риски для безопасности

Ухудшение центрального пятна контакта на спущенной шине с дорожным покрытием влечет:

Ухудшение тормозного пути — из-за недостаточного сцепления с дорогой;

Хуже управляемость и устойчивость на дороге, так как усиливается раскачка и крены. Как следствие электронные помощники ABS и ESP работают не эффективно, особенно зимой.

Повышается риск аквапланирования, а именно потеря управления при проезде лужи или колеи в сильный дождь на высокой скорости;

2. Повышается риск пробить колесо или словить грыжу….

Шина становится менее упругой, в ней чаще и больше застревают камни и шурупы. Также возрастает нагрузка на корд боковины шины и струны корда могут лопнуть образовав грыжу.

Если давление ниже нормы на 0,5 бар то при резком маневрировании шина может разбортироваться с диска, что может стать риском для ДТП.

3. Если шины с Runflat или XL (усиленная боковина), то резина не станет «мягче»….

Иногда недокачивают специально — чтобы было мягче. Но если у вас колеса с Runflat (езда с проколом) или с меткой XL (усиленная боковина) то от уменьшения давления дорога будет ощущаться жестче. Боковина шины теперь сильнее нагружена, а в ней используется усиленный армированный корд который начинает лучше передавать удары на диск колеса.

4. Износ подвески, рулевой и подушек двигателя

Для того, чтобы понять как шины «гасят» удары от дорожных ям, лежачих полицейских, возьмите мяч, накачайте его до полного и попросите по нему бить друга. Затем спустите наполовину мяч и повторите, со спущенным мячем вы будете ощущать сильнее удары. А значит машина также сильнее получает «удар» от дороги:

Рулевое — рейка изнашивается, а усилителю руля тяжелее крутить. Те кто ещё ездит на машине без усилителя руля или со слабым гидроусилителем, могли заметить, что на накаченных колесах руль крутится легче, чем на спущенных.

Подвеска — первыми страдают «косточки» (стойки стабилизаторов) поэтому их лучше менять пораньше, когда только начинают явно постукивать, так как потом изнашиваются сайлентблоки, амортизаторы и рулевые тяги, которые сложнее и дороже заменить.

5. Экономия топлива

На каждые недокаченные 0.2 бар (2 PSI) приходится 1% топлива.

Причина? Раскачка, неэффективное сцепление с дорогой и доп.нагрузка на усилитель руля.

Так, а если я буду перекачивать шины?

Перекачать до 0,2 бар допустимо, особенно если поездки короткие и колеса не успевают прогреться. Либо в машине часто ездят по 3 человека и у вас багаж. Это скажется положительно и на расходе топлива (незначительно), но возможно в ущерб комфорта.

А вот перекачивать более 0,2 бар вредно — учитывая, что через 10 км пути шины от трения нагреются и давление возрастет в сумме на 0,4 бар это может оказаться критичным. Пятно контакта шины сужается, сцепление с дорогой ухудшается. Ухудшается тормозной путь, шины уже не так гасят удары и жестче передают удары и вибрации.

Когда все же можно снижать давление?

Ездите один и без тяжелого багажа — можно спустить до 0,2 бар. «Обычное» давление указывается при условии типичной нагрузке: 2-3 пассажира + багаж + полный бак топлива.

При проходе сложных сыпучих мест — снег/песок/мокрая трава, но это работает только если у вас резина «похожа» на внедорожную, то спустить колеса на 0,5 бар может помочь. После выезда на дорогу не забудьте накачать обратно.

А если с грузом/пассажирами не докачивать колеса, что будет?

Если вам нужно проехать аккуратно 30 км с полным грузом, то можно не накачивать шины.

Недокачав шины до рекомендуемых значений вы рискуете указаны выше недостатками. Отправляясь в путешествие более 50 км, лучше потратить 15 минут и подкачать колеса.

Не обязательно докачивать до указанных. Например в путешествие отправляется 4 человека, багажник загружен на половину, тогда можете лишь немного докачать задние колеса.

Из документа о регистрации ТС можно посмотреть разрешенную max массу и массу без нагрузки, тем самым высчитать сколько максимум можно загрузить в машину и на сколько поднимать давление шин на каждые 100 кг.

Например:

Max масса 1950 кг, без нагрузки 1538 кг.

1950 — 1538 = 412 кг

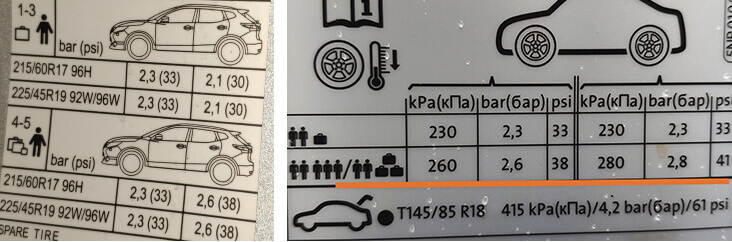

Обычное давление: 2.3 перед и 2.1 зад. Груженный: 2.3 перед и 2.6 зад.

Допустим едет 4 человека (каждый по 70 кг) и багаж примерно на 20 кг, итого 300 кг.

Давление передних не меняется, а разница задних 2,6-2,1= 0,5 бар. Примерный расчет 0,5 / 412 * 300 = 0,36.

Допустимо округлить в меньшую — 0,3 бар.

Итог примера: достаточно подкачать задние колеса до 2.4 зад.

Почему на некоторых автомобилях передние колеса накачивают сильнее чем задние?

Из-за весового баланса автомобиля: перед тяжелее (из-за мотора), поэтому перекачивая перед мы смещаем нагрузку на зад, что положительно сказывается на маневрах и торможении.

А если давление на левом и правом колесе отличается?

Разницу давления левого и правого колеса в 0,1 бар не заметите.

При разнице в 0,2 бар одно колесо будет изнашиваться быстрее чем другое.

При 0.3 и более кроме повышенного износа машину будет немного вести(тащить) в сторону при прямом руле, ухудшится работа ABS и ESP систем безопасности.

На заметку:

1) Проехал 10 км и вдруг колеса от нагрева «надулись» на 0.2 бар — это нормальная физическая реакция, такой нагрев учитывается производителем машин и электронной системы.

2) Дешевые насосы могут показывать 2,0, а по факту 1,8. Перепроверьте показания своего насоса с другими. Лучше использовать отдельный цифровой/электронный манометр давления.

3) На рамных внедорожника, пикапах и коммерческом транспорте давление в шинах одинаковое как «пустым», так и «груженным». Это связано с тем, что используются большие широкие шины, а также чтобы не вводить в заблуждение и каждый раз не заставлять накачивать спускать шины, поэтому шины на самом деле уже накачены с учетом возможной нагрузки, в некоторых случаях требуется подкачать задние, если используется прицеп.

4) Запасное колесо следует перекачивать, как и указано в инструкции или на самом колесе. Запаска меньше по размерам и чтобы оно выдержало нагрузку его необходимо сильно накачивать (как и низкопрофильную резину).

Нагрузка не изменилась, а ставка уменьшена на половину

Обычно изменение учебной нагрузки происходит после окончания учебного года и эта процедура вызывает много вопросов у педагогов.

Важно отметить, что педагог должен узнать о планах работодателя изменить нагрузку за 2 месяца до начала занятий. Исключение действует только для ситуации, когда изменение происходит по соглашению сторон.

Рассмотрим две ситуации: 1) в школе имеет место уменьшение количества часов по учебным планам, учебным графикам, сокращение количества обучающихся, занимающихся, групп, сокращение количества классов (классов-комплектов), 2) ничего такого не было, но работодатель пытается изменить нагрузку (например, уволился другой учитель).

Ситуация 1

Порядок изменения учебной нагрузки предусмотрен Приложением № 2 к Приказу Минобрнауки России от 22.12.2014 № 1601 (Далее по тексту – Порядок).

В пунктах 1.5, 1.6 Приложения 2 Порядка установлен запрет на изменение учебной нагрузки, установленной педагогу, по инициативе работодателя и без согласия работника, как в течение учебного года, так и на начало нового учебного года.

Однако в этих же пунктах содержится оговорка о том, что это правило не распространяется на случаи снижения объема учебной нагрузки педагогических работников, перечисленных в пункте 2.8.1 Приложения № 1 к Приказу Минобрнауки России от 22.12.2014 № 1601, если снижение нагрузки связано с уменьшением количества часов по учебным планам, учебным графикам, сокращением количества обучающихся, занимающихся, групп, сокращением количества классов (классов-комплектов).

В случае, если вышеперечисленные основания снижения объема учебной нагрузки имеются, работодатель имеет право уменьшить нагрузку, но должен:

1. соблюсти процедуру ее изменения;

2. потдвердить наличие причин снижения учебной нагрузки, указанных в пунктах 1.5, 1.6 Порядка.

Поскольку в силу прямого указания в Порядке количество часов учебной нагрузки педагога является одним из условий трудового договора, при изменении нагрузки в одностороннем порядке должны также соблюдаться нормы статьи 74 Трудового кодекса РФ, в которой установлена процедура изменения условий трудового договора по инициативе работодателя. Работодатель должен в письменной форме уведомить вас об изменении учебной нагрузки не позднее чем за два месяца до изменений (п. 1.8 Порядка, ч. 2 ст. 74 ТК РФ), назвать в уведомлении конкретные причины, которые послужили основанием для изменения учебной нагрузки (п. 1.8 Порядка, ч. 2 ст. 74 ТК РФ).

В случае вашего отказа работать в новых условиях работодатель должен предложить вам вакантные должности, соответствующие вашей квалификации (ч. 3 ст. 74 ТК РФ), а при отсутствии таких должностей или вашем несогласии их занять уволить вас по истечении срока уведомления с выплатой выходного пособия в размере двухнедельного среднего заработка (ч. 4 ст. 74 ТК РФ, ч. 2 ст. 178 ТК РФ). Если работодатель не смог подтвердить наличие оснований для снижения нагрузки или вам они показались неубедительными, вы можете обратиться в суд с обжалованием увольнения. Это можно сделать в течение одного месяца со дня увольнения.

Положительная для педагогов судебная практика по этому вопросу имеет место быть. Так, к примеру, Люблинский районный суд г. Москвы в решении от 12.07.2017 по делу № 02-3021/2017 указал, что поскольку у работодателя не имелось предусмотренных Порядком оснований для уменьшения учебной нагрузки, а именно: уменьшения количества часов по учебным планам, учебным графикам либо сокращения количества обучающихся, занимающихся, групп, либо сокращения количества классов (классов-комплектов), то действия работодателя по изменению нагрузки учителя являлись незаконными. При этом суд отметил, что перевод завуча в учителя с «передачей» ей части часов другого учителя не может являться законным основанием для изменения учебной нагрузки, поскольку такой причины изменения не названо в Порядке. Решение было поддержано Мосгорсудом.

Ситуация 2

Если никаких оснований для изменения нагрузки нет, то вы можете руководствоваться пунктами 2.3 — 2.7 Приложения 2 к Порядку.

2.3. При определении учебной нагрузки на новый учебный год учителям и преподавателям, для которых организация, осуществляющая образовательную деятельность, является основным местом работы, сохраняется ее объем и обеспечивается преемственность преподавания учебных предметов, курсов, дисциплин (модулей) в классах (классах-комплектах), группах, за исключением случаев, предусмотренных пунктом 1.7 настоящего Порядка.

Сохранение объема учебной нагрузки и преемственность преподавания учебных предметов, курсов, дисциплин (модулей) у учителей и преподавателей выпускных классов, групп обеспечивается путем предоставления им учебной нагрузки в классах (классах-комплектах), группах, в которых впервые начинается изучение преподаваемых этими учителями и преподавателями учебных предметов, курсов, дисциплин (модулей).

2.4. Учителям, а также преподавателям организаций, осуществляющих образовательную деятельность по образовательным программам среднего профессионального образования педагогической направленности, применяющих норму часов учебной (преподавательской) работы 18 часов в неделю за ставку заработной платы, у которых по независящим от них причинам в течение учебного года учебная нагрузка снижается по сравнению с учебной нагрузкой, установленной на начало учебного года, по истечении срока уведомления о ее снижении, предусмотренного пунктом 1.8 настоящего Порядка, до конца учебного года, а также в период каникул, не совпадающий с ежегодным основным удлиненным оплачиваемым отпуском и ежегодным дополнительным оплачиваемым отпуском, выплачивается:

- заработная плата за фактически оставшееся количество часов учебой (преподавательской) работы, если оно превышает норму часов учебной (преподавательской) работы в неделю, установленную за ставку заработной платы;

- заработная плата в размере месячной ставки, если объем учебной нагрузки до ее уменьшения соответствовал норме часов учебной (преподавательской) работы в неделю, установленной за ставку заработной платы, и если их невозможно догрузить другой педагогической работой;

- заработная плата, установленная до уменьшения учебной нагрузки, если она была установлена ниже нормы часов учебной (преподавательской) работы в неделю, установленной за ставку заработной платы, и если их невозможно догрузить другой педагогической работой.

2.5. При возложении на учителей организаций, реализующих основные общеобразовательные программы, для которых указанные организации являются основным местом работы, обязанностей по обучению на дому детей, которые по состоянию здоровья не могут посещать такие организации, количество часов, установленное для обучения таких детей, включается в учебную нагрузку учителей.

2.6. Наступление каникул для обучающихся, в том числе обучающихся на дому, не является основанием для уменьшения учителям учебной нагрузки и заработной платы, в том числе в случаях, когда заключение медицинской организации, являющее основанием для организации обучения на дому, действительно только до окончания учебного года.

2.7. Учебная нагрузка, выполненная в порядке замещения временно отсутствующих по болезни и другим причинам учителей и преподавателей, оплачивается дополнительно.

В Приказе № 1601 также сказано, что «1.8. Об изменениях объема учебной нагрузки (увеличение или снижение), а также о причинах, вызвавших необходимость таких изменений, работодатель обязан уведомить педагогических работников в письменной форме не позднее, чем за два месяца до осуществления предполагаемых изменений, за исключением случаев, когда изменение объема учебной нагрузки осуществляется по соглашению сторон трудового договора».

Поэтому в мае или июне педагоги имеют право получить уведомление о планах по изменению их нагрузки и провести переговоры с работодателем в случае несогласия. Достигнутое согласие должно быть закреплено подписанием дополнительного соглашения (если нагрузка изменилась или если срок старого соглашения истекает).

Если в учреждении не произошло организационных и технологических изменений, описанных в пунктах 1.5, 1.6 Приложения 2 Порядка, педагог имеет право настаивать на сохранении прежней нагрузки и не подписывать то дополнительное соглашение об изменениях, которое предлагает директор. Если нагрузка предлагается в августе, то у работника есть два месяца на ведение переговоров согласно Приказу №1601.

Примечания

Учебная нагрузка может быть изменена по соглашению сторон, оформленному в письменной форме, без проведения процедур по ст.74 ТК РФ (п. 1.8 Порядка).

Поскольку законодательством не предусмотрено иного, уведомление об изменении учебной нагрузки может быть вручено работнику и в период его пребывания в отпуске или на больничном.

Налоговая нагрузка по НДС: от чего зависит и как рассчитать?

Понятие «Налоговая нагрузка по НДС» упоминается в письме ФНС России «О работе комиссии по легализации налоговой базы и базы по страховым взносам» от 25.07.2017 № ЕД-4-15/14490@, регламентирующее порядок работы соответствующих комиссий, проводящих в ходе этой работы анализ динамики тех показателей хоздеятельности налогоплательщиков, от которой зависит уровень их налоговой нагрузки. Здесь же (в приложении 7) приводятся и формулы расчета налоговой нагрузки, аналогичные тем, которые имелись в письме № АС-4-2/12722. В сравнении с письмом № АС-4-2/12722 в письмо № ЕД-4-15/14490@ добавлены положения в части анализа данных, получаемых в связи с отчетностью по страховым взносам, с 2017 года сдаваемой в ИФНС.

Итак, в отношении НДС в письме рассматриваются 2 расчетных показателя:

- удельный вес вычетов в налоге, исчисленном от налогооблагаемой базы. Напомним, ФНС ежеквартально выкладывает на своем сайте показатели для расчета безопасной доли вычета по регионам;

- налоговая нагрузка по НДС, представляющая собой отношение налога, начисленного к уплате по декларации, к налоговой базе.

В приложении 4 к этому документу приводятся алгоритмы расчета обоих показателей.

Показатель налоговой нагрузки по НДС, наряду с показателем удельного веса вычетов в налоге, исчисленном от налогооблагаемой базы, является одним из основных критериев для отбора кандидатов на проведение углубленной проверки их отчетных документов, учетных данных, представления дополнительных пояснений и для вызова налогоплательщика на комиссию налогового органа по легализации налоговой базы.

Критерии отнесения показателей налоговой нагрузки по НДС к понятию «низкая налоговая нагрузка» в документе не указываются. По аналогии с цифрами, приведенными для налога на прибыль, низкой налоговой нагрузкой по НДС могут считаться показатели: менее 3% для производителей продукции (товаров, работ, услуг) и менее 1% для торговых организаций.

Расчет налоговой нагрузки по НДС

В приведенном ниже алгоритме расчета налоговой нагрузки по НДС мы приводим ссылки на строки декларации применительно к действующей форме, утвержденной приказом ФНС России от 29.10.2014 № ММВ-7-3/558@.

Алгоритм расчета налоговой нагрузки по НДС базируется на использовании следующих показателей из декларации по НДС.

1. БВ – налоговая база по внутреннему рынку – сумма строк 010, 020, 030, 040, 050, 060, 070 графы 3 раздела 3.

2. БЭ – налоговая база по операциям со ставкой 0% – сумма строк 020 по всем кодам операций раздела 4.

3. НУ – сумма НДС к уплате в бюджет – сумма по строке 040 раздела 1.

Налоговая нагрузка имеет две формулы расчета.

1. Относительно налоговой базы по внутреннему рынку – как отношение суммы налога, начисленного к уплате в бюджет, к налоговой базе по внутреннему рынку (в процентах).

Формула расчета в вышеприведенных условных обозначениях:

НУ / БВ × 100.

2. Относительно общей налоговой базы по операциям со ставкой 0% и по внутреннему рынку – как отношение суммы налога, начисленного к уплате в бюджет, к налоговой базе, рассчитанной как сумма налоговых баз по операциям со ставкой 0% и по внутреннему рынку (в процентах).

Формула расчета в вышеприведенных условных обозначениях:

НУ / (БЭ+БВ) × 100.

Соответственно, если показатель по строке 040 раздела 1 декларации по НДС (сумма налога к уплате в бюджет) отсутствует, то показатель налоговой нагрузки по НДС будет равен 0.

Расчет налоговой нагрузки может быть произведен как за один налоговый период, так и за отрезок времени, охватывающий несколько налоговых периодов (обычно год). В последнем случае соответствующие данные по налоговым декларациям суммируются.

Показатели, влияющие на налоговую нагрузку по НДС

Исходя из формулы расчета, показателями, влияющими на величину налоговой нагрузки по НДС, являются величина налоговой базы и сумма НДС, начисленная к уплате по декларации.

Величина налоговой базы по НДС определяется следующими факторами:

1. Величиной оборота от реализации. Чем больше оборот от реализации, тем больше величина налоговой базы.

2. Наличием операций по реализации, не являющихся объектом обложения НДС (п. 2 ст. 146, ст. 147 и 148 НК РФ) или освобождаемых от налогообложения НДС (ст. 149 и 150 НК РФ). Наличие таких операций уменьшает величину налоговой базы.

3. Наличием операций по реализации с применением налоговой ставки НДС 0%. Наличие таких операций влияет на величину налоговой базы в конкретном налоговом периоде за счет отсутствия абсолютного соответствия периодов отгрузки и подтверждения права на применение организацией ставки 0%. Наличие этого несоответствия, кроме того, приводит к несоответствию налоговой базы по НДС налоговой базе по налогу на прибыль за один и тот же налоговый период.

4. Наличием операций по строительно-монтажным работам, выполняемым для собственных нужд организации. Наличие данных операций увеличивает размер налоговой базы.

5. Наличием оборотов по поступившим от покупателей авансам. Авансы полученные увеличивают величину налоговой базы.

См. также материалы:

- ; ; .

Факторы, влияющие на сумму НДС, подлежащего уплате

Сумма НДС, начисленная к уплате в бюджет и отражаемая по строке 040 раздела 1 декларации по НДС, появляется в этой строке, если в результате арифметических операций с итоговыми суммами НДС, образовавшимися в разделах 3, 4, 5, 6 декларации, конечная сумма этих операций отражает обязательство по уплате в бюджет, а не по возмещению из него.

При этом НДС, попадающий в разделы 4, 5, 6 декларации, связан с операциями реализации по ставке 0%, и в итоговой сумме каждого раздела чаще всего представляет собой сумму налога к возмещению. Итоговая сумма раздела 3 декларации является разницей между суммой налога, начисленного от налогооблагаемых объектов, и суммой налоговых вычетов и чаще всего представляет собой сумму, подлежащую уплате в бюджет.

Соответственно, на сумму, начисленную к уплате в бюджет и отражаемую по строке 040 раздела 1 декларации по НДС, влияют следующие факторы:

1. Величина налога, начисленного от налогооблагаемых объектов, и, в свою очередь, величина налогооблагаемой базы увеличивают сумму уплачиваемого налога.

2. Объем налоговых вычетов по полученным от поставщиков товаров (работ, услуг) документам, оформленным надлежащим образом, уменьшает сумму уплачиваемого налога.

3. Объем НДС с авансов, перечисленных поставщикам товаров (работ, услуг), при соблюдении всех условий для применения такого вычета и принятии организацией решения об использовании права на его применение, уменьшает сумму уплачиваемого налога.

4. Объем НДС, начисленного при выполнении строительно-монтажных работ для собственного потребления, подлежащий вычету, уменьшает сумму уплачиваемого налога.

5. Объем НДС, уплаченного таможенным органам при ввозе товаров на территорию Российской Федерации, уменьшает сумму уплачиваемого налога.

6. Объем НДС, уплаченного налоговым органам при ввозе товаров на территорию Российской Федерации с территории государств – членов ЕАЭС, уменьшает сумму уплачиваемого налога.

7. Объем НДС по закрытым за период авансам покупателей уменьшает сумму уплачиваемого налога.

8. Объем НДС, уплаченного налогоплательщиком за период в качестве налогового агента, уменьшает сумму уплачиваемого налога.

9. Особенности алгоритма расчета распределения сумм налоговых вычетов между операциями, подлежащими налогообложению НДС (с учетом разбивки по разным ставкам), и операциями, не облагаемыми НДС. Распределению подлежат не только суммы вычетов по документам поставщиков, но и суммы, уплаченные таможенным и налоговым органам при ввозе товаров на территорию Российской Федерации.

При создании алгоритма такого расчета следует учитывать, что НДС с авансов (как полученных, так и уплаченных), НДС налогового агента, и НДС, начисленный при выполнении строительно-монтажных работ, в распределении не участвуют. Они должны быть приняты к вычету полностью в том периоде, когда появилось право на применение такого вычета. Это позволит обоснованно уменьшить сумму уплачиваемого в бюджет налога.

Кроме того, расчет распределения сумм НДС должен вестись с учетом остатков НДС, относящихся к реализации по ставке 0%, право на применение которой не подтверждено на начало расчетного периода. Остатки этого НДС должны быть отражены в бухгалтерском учете на отдельном субсчете счета 19. Полученный по расчету НДС, относящийся к операциям, не являющимся объектом налогообложения или освобождаемым от налогообложения НДС, должен быть включен в затраты по правилам ст. 170 НК РФ.

Итоги

Все перечисленные факторы оказывают достаточно сложное влияние на формулу расчета налоговой нагрузки по НДС. Правильное понимание механизма этого влияния позволит организации привести обоснованные доводы в поддержку правильности данных, содержащихся в декларации по НДС, и еще на этапе дачи дополнительных письменных пояснений снять вопросы, возникшие у налоговых органов из-за несоответствия показателей налоговой нагрузки, рассчитанной по формуле, приведенной в приложении 7 к письму ФНС России от от 25.07.2017 № ЕД-4-15/14490@, критериям благополучной в отношении налоговой нагрузки организации.

ЦБ уточнит нагрузку

Банк России разработал «дорожную карту» по модернизации механизма расчета предельной долговой нагрузки (ПДН) заемщика. Она призвана помочь банкам более точно определять закредитованность клиентов, в первую очередь при выдаче необеспеченных займов. Также механизм может понадобиться в случае роста кредитной активности при сохранении низких доходов населения и при выходе банков в более рискованные сегменты рынка. В целом эксперты считают планы ЦБ возвратом к ослабевшей в кризис политике охлаждения рынка.

Фото: Олег Харсеев, Коммерсантъ

Фото: Олег Харсеев, Коммерсантъ

ЦБ определил основные задачи по совершенствованию расчета показателя долговой нагрузки (ПДН) на 2021–2022 годы. Рассчитывать его банки обязаны с октября 2019 года. ЦБ исходно вводил ПДН, чтобы сдержать рост выдачи необеспеченных кредитов, а также ограничить риски в потребительском кредитовании. Чем выше ПДН, тем больше коэффициенты риска по кредиту при расчетах достаточности капитала банка. Вместе с тем, по мнению ЦБ, необходимо продолжить совершенствование процедуры расчета показателя.

На начало декабря 2020 года объем ссуд, предоставленных физическим лицам, достиг 19,68 трлн руб. (за год рост составил 2,4 трлн руб.). Объем просроченных свыше 90 дней ссуд превысил 1 трлн руб. По расчетам Объединенного кредитного бюро, на 1 октября 2020 года два и более кредита было у 18,5 млн заемщиков (более половины их числа).

Вице-президент Moody`s Ольга Ульянова выделяет два наиболее индикативных пункта из опубликованной ЦБ «дорожной карты». Во-первых, это рассмотрение вопроса «о целесообразности введения ограничений на выдачу отдельных видов кредитов на законодательном уровне». «Это можно трактовать как возвращение к идее законодательного ограничения выдачи кредитов заемщикам с высоким ПДН»,— считает эксперт. Во-вторых, это калибровка надбавок к коэффициентам риска в зависимости от значений ПДН. Они будут калиброваться в сторону повышения, а не понижения, считает госпожа Ульянова. «Таким образом, ЦБ сворачивает стартовавший в пандемию цикл послаблений на рынке потребкредитования и сейчас задумывается об ужесточении регулирования»,— полагает она.

Участники рынка отмечают, что во второй половине года (после стагнации в весенние месяцы) кредитный рынок начал динамично восстанавливаться. «По 2020 году этот рост не превысит 10%, и он несопоставим с более чем 20-процентным ростом, наблюдавшимся в 2019-м и 2018 годах»,— отмечает госпожа Ульянова. Однако, по ее мнению, «по всей видимости, ЦБ уже обеспокоен тем, что в ситуации, когда реальные располагаемые доходы населения не растут, может произойти повышение кредитной нагрузки домохозяйств». Кроме того, ЦБ извлек уроки из истории внедрения показателя долговой нагрузки и, возможно, хочет расширить перечень источников, из которых банки извлекают необходимую информацию, а также обеспечить возможность расчета ПДН в условиях удаленного режима взаимодействия с заемщиками, полагает госпожа Ульянова.

Эльвира Набиуллина, глава ЦБ, 24 июля 2020 года

Это регулирование (предельной долговой нагрузкой.— “Ъ”) должно оставаться, потому что не должно происходить того, что люди будут снова набирать много кредитов

Осенью 2019 года, когда был введен ПДН, часть игроков пересмотрели кредитную политику. Некоторые решили, что запас по капиталу позволяет кредитовать по старым правилам, получая больший доход от кредитования лиц с высоким уровнем ПДН, говорит “Ъ” один из менеджеров банка из топ-20. Однако прошло чуть больше года, и все больше банков приходят к выводу, что меньшая доходность при меньшей нагрузке на капитал для них лучше, пересматривая кредитную политику: «После ужесточения требований к расчету ПДН, если оно произойдет, таких игроков станет больше».

Как ЦБ дует на остывший рынок потребительского кредитования

Прямое ограничение выдачи отдельных типов потребкредитов — не новая идея, впервые она была сформулирована регулятором еще на этапе внедрения ПДН. Однако по мере падения темпов роста потребкредитования в 2019–2020 годах актуальность меры снизилась, говорит управляющий директор рейтингового агентства НКР Михаил Доронкин. В текущих условиях, учитывая слабую динамику выдач в сегменте в прошлом году и заметно упавший уровень одобрения, меры охлаждения сегмента, принятые в 2019 году, кажутся достаточными, считает господин Доронкин. По его оценке, прямое ограничение выдач может рассматриваться как крайняя мера: в случае очередного витка активности в данном сегменте в условиях слабой динамики доходов населения, либо в случае исчерпания качественных заемщиков и выхода банков в более рискованные сегменты рынка.