Кредит в наследство: как его избежать

По решению райсуда в Саратове после смерти матери в 2016 году долги по кредитам в Сбербанке на общую сумму, превышающую 100 000 руб., достались детям. Трое из них – несовершеннолетние, которые еще при жизни матери попали в приемные семьи, а старший – инвалид, который, как говорится в судебных документах, жил в интернате, а после совершеннолетия приехал к матери, жил с ней до момента ее смерти и продолжал жить в ее квартире два года после ее смерти. В 2019 году суд в двух решениях определил: хотя дети не вступали в наследство у нотариуса, они вступили в него фактически, потому что эти два способа принятия наследства равнозначны, на что неоднократно указывали в решениях суды. Чтобы говорить о фактическом принятии наследства со стороны наследника, необходимы любые действия, в которых проявляется отношение наследника к наследству как к собственному имуществу. В этом случае придется отвечать по долгам наследодателя.

Суд вывод о фактическом принятии наследства сделал со ссылкой на то, что все дети были прописаны в муниципальной квартире матери, а старший сын там жил. Они «фактически приняли наследство, открывшееся после смерти матери, поскольку иного суду не было представлено», указано в решении – чего, исходя из сложившейся практики, обычно оказывается недостаточно, чтобы утверждать, что наследство принято. В состав наследства, от которого наследники и их представители не отказывались, вошло имущество общей стоимостью около 431 200 руб.: 1/4 доля в доме площадью 33,5 кв. м с кадастровой стоимостью 53 027,90 руб., 1/4 доля участка площадью 2666 кв. м с кадастровой стоимостью доли 47 074,90 руб., участок площадью 817 кв. м кадастровой стоимостью 331 176,60 руб. Стоимость наследства превышает размер долга, указал суд и постановил взыскать долг с наследников солидарно. Решение суда ответчики не оспорили, оно вступило в законную силу. Хотя, считают юристы, все шансы выиграть у ответчиков были.

Решение суда вызывает недоумение в первую очередь в части признания факта вступления в наследство, говорит Светлана Тарнопольская, партнёр КА Юков и Партнеры Юков и Партнеры Федеральный рейтинг. группа Разрешение споров в судах общей юрисдикции группа Арбитражное судопроизводство (крупные споры — high market) группа Банкротство (включая споры) (high market) группа Уголовное право 4 место По количеству юристов 12 место По выручке 17 место По выручке на юриста (более 30 юристов) Профайл компании × . «Факт регистрации детей в муниципальной квартире с учетом того, что фактически они в ней не проживали, не создает презумпции фактического вступления в наследство. Таким образом, дети, не вступившие в наследство, не могли быть признаны ответственными по долгам наследодателя», – говорит Тарнопольская. Также незаконно возложение на несовершеннолетних детей гражданско-правовой ответственности до достижения ими совершеннолетия, указывает она.

В целом возложение обязательств наследодателя на несовершеннолетних наследников нуждается в четком законодательном регулировании, которое в настоящее время недостаточно.

Светлана Тарнопольская, партнёр КА «Юков и партнеры»

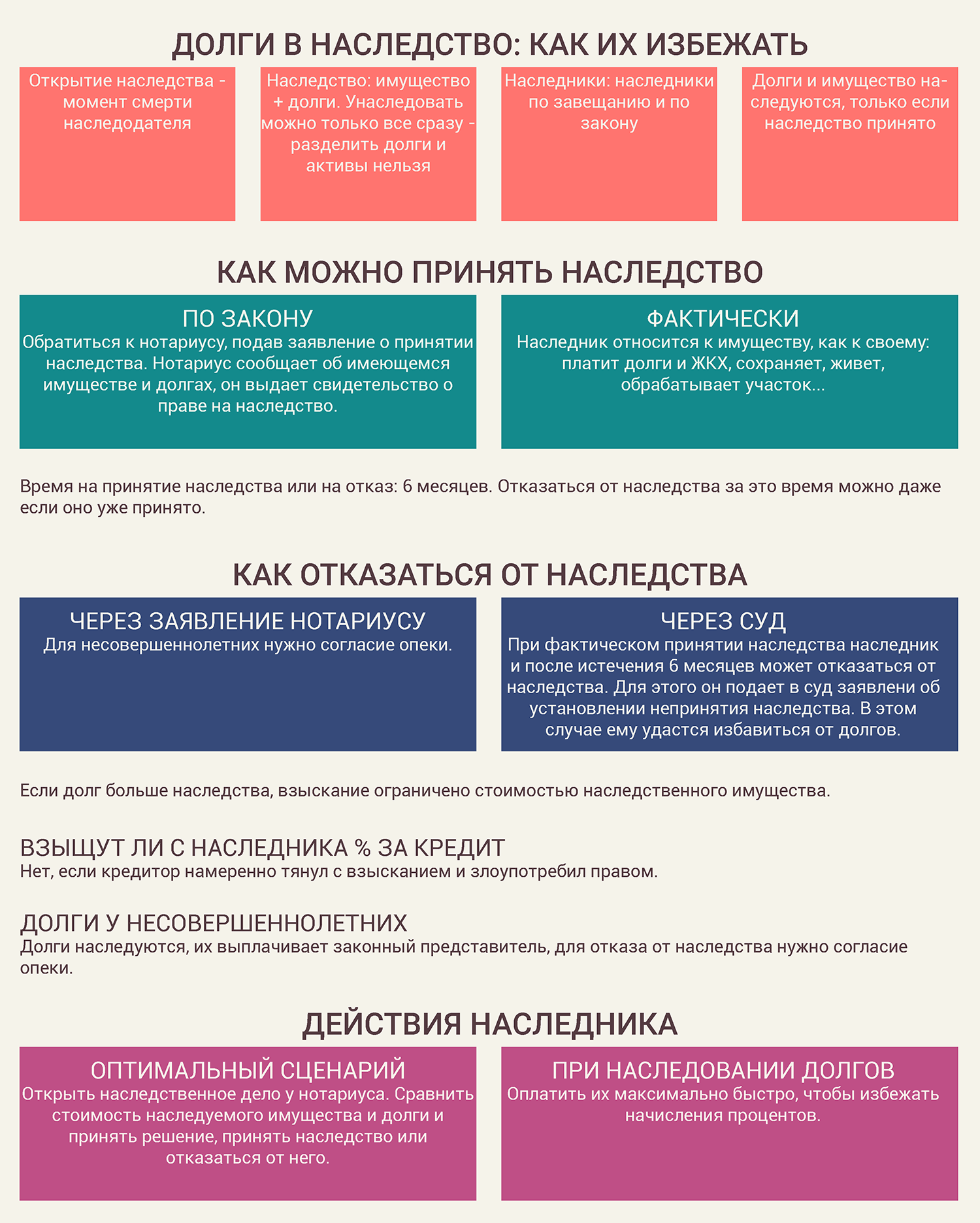

Самый надежный способ избавиться от долгов умерших родственников – отказаться от наследства, признают юристы. Тем не менее мы собрали основные вопросы, возникающие при наследовании и касающиеся наследования не только активов, но и долгов.

О том, чтобы долги по кредитам не перешли наследнику, наследодатель может позаботиться заранее. Например, застраховать жизнь при получении кредита. В этом случае банк не сможет требовать возврата долга из наследственной массы. О таком договоре лучше заранее сообщить родственникам, а наследники должны как можно быстрее информировать банк и страховую о смерти должника: допустимые сроки обычно указаны в договоре, а при их нарушении в страховой выплате по договору страхования жизни могут отказать. Самому должнику при заключении договора надо внимательно его изучить и разобраться, что именно относится к страховым случаям. Обычно в список не входят военная служба, смерть в местах лишения свободы, смерть от хронических заболеваний и прочее. Если договор не застрахован, то платить по кредитам придется наследникам.

Переходят ли долги по наследству и как избежать уплаты по долгам за наследодателя?

Получение наследства в некоторых случаях может омрачаться наличием у наследодателя долговых обязательств. В этом случае родственникам умершего стоит принять важное решение: готовы ли они взять обязательства по кредитам и долгам покойного.

С учетом того, что сегодня у каждого второго россиянина есть непогашенный кредит, вопросы относительно того, передаются ли долги по наследству, являются достаточно актуальными.

Переходят ли долги по наследству

Многие россияне полагают, что со смертью наследодателя его непогашенная задолженность по кредиту аннулируется и обязательства по погашению основного долга на наследников не переходят. Но на самом деле это утверждение является ошибочным.

В состав наследственной массы, помимо имущества покойного (такого, как недвижимость, сбережения, акции, транспортные средства и пр.), входят и долги. Гражданский кодекс не расшифровывает такое понятие, как долги наследодателя, но обратившись к его отдельным положениям, можно составить такой список наследуемых долгов:

- задолженность по кредитам;

- микрозайм от МФО;

- долги перед третьими лицами (физлицами, подтвержденные официально, например, распиской);

- обязательства по договорам ренты или договорам аренды;

- обязательства по гражданско-правовым сделкам;

- долги и коммунальные услуги ЖКХ;

- налоговая задолженность;

- штрафы и пени, образовавшиеся при жизни наследодателя.

Стоит учитывать, что некоторые разновидности долговых обязательств не переходят по наследству после смерти наследодателя. К ним относятся те, которые Гражданский кодекс (ст. 418) именует как «неразрывно связанные с личностью должника». Это:

- задолженность по алиментам, уплачиваемых в пользу детей наследодателя;

- суммы, подлежащие к уплате в качестве возмещения ущерба, нанесенного здоровью или имуществу третьего лица (обязательство по судебным искам);

- другие права и обязанности, которые не переходят по нормам гражданского права или семейного права (например, обязанность закончить книгу к определенному сроку по авторскому соглашению).

Ответственность по долгам, связанных с личностью наследодателя, прекращается сразу после смерти плательщика. Все остальные долги наследуются.

Наследники могут принять наследство, только если согласятся на исполнение обязательств в части долгов. Ответственность наследников по отношению к долгам наследодателя является субсидиарной, т. е. равной с ним.

Если наследники отсутствуют, то их права и обязанности переходят к государству (имущество признается выморочным).

При наследовании долговых обязательств наследникам стоит учитывать одну важную гражданско-правовую норму, которая направлена на защиту их интересов: стоимость унаследованного имущества не может быть меньше размера долговых обязательств. Это значит, что наследники не могут получить одни лишь долги или жертвовать своим имуществом для оплаты долгов покойного родственника.

Когда долг переходит на родственников?

Долговые обязательства передаются по наследству независимо от порядка вступления в наследство: по нормам закона или по завещанию. Гражданский кодекс не содержит исключения относительно отдельных категорий наследников, которые могут рассчитывать на освобождение от принятия в наследства долгов. Они могут быть унаследованы как наследниками первой очереди, так и восьмой.

Если ребенку еще нет 14 лет, то наследство принимается его родителями, в возрасте от 14 лет ребенок делает это самостоятельно с письменного согласия родителей. Эти меры необходимы для того, чтобы уберечь ребенка от принятия необдуманных решений.

Редко когда долги включаются в состав завещания, поэтому на наследников по завещанию они переходят редко. Но такая ситуация, когда все имущество покойного достанется перечисленным в завещании лицам, а родственникам отойдут только долги, в принципе невозможна.

Сроки предъявления требований по долгам

Среди наследников бытует еще одно заблуждение о том, что они должны погашать задолженность за наследодателя только после того, как будет получено свидетельство о праве на наследство.

Поэтому нередки случаи доначисления штрафных санкций на наследников за просрочку по платежам.

Но наследники не всегда знают о том, что у наследодателя были непогашенные долги, поэтому они могут обжаловать начисленные неустойки в судебном порядке. Нередко суд готов принять смерть основного заемщика как уважительную причину для просрочки. В этом случае суд выносит постановление о необходимости уплаты задолженности в том размере, в каком она была на момент смерти наследодателя.

По окончанию трехлетнего периода кредиторы уже не вправе заявлять о своих претензиях к наследникам. Долги наследодателя списываются кредиторами на убытки.

Особенности наследования кредитов умершего

Судебная практика показывает, что по вопросам наследования кредитов суд обычно встает на сторону кредитора. По общим правилам долги по кредитам передаются наследникам, так как банковским организациям все равно, кто именно будет погашать основной долг и проценты, и они не соглашаются в добровольном порядке аннулировать кредит (если только речь не идет о небольшой сумме).

Задолженность наследодателя по кредиту может быть взыскана с наследников:

- в добровольном порядке;

- через суд по исполнительному листу.

В последнем случае банк может добиться удовлетворения требования о конфискации унаследованного имущества для погашения задолженности из средств от его продажи. Но такая ситуация возможна при одновременном соблюдении двух условий:

- Стоимость конфискуемого имущества соразмерна размеру задолженности. Так, квартиру за 5 млн. р. за долг по кредиту 100 тыс. р. не отберут.

- Наследников могут обязать платить по кредиту только в размере стоимости унаследованного имущества. Например, если задолженность по кредиту составила 500 тыс. р., а стоимость унаследованного имущества – 150 тыс. р., то платить наследнику предстоит не более 150 тыс. р. Личное имущество наследника отобрать для погашения кредита наследодателя не могут.

- Размер задолженности по кредиту распределяется между всеми наследниками пропорционально их долям. Так, если каждый наследник получил по 1/3 доли в наследстве, то и кредит они погашают в пределе своей доли в 1/3.

Например, от наследодателя остался кредит в 100 тыс. р. и квартира за 8 млн. р. Наследники не могут отказаться от кредита и принять в наследство лишь недвижимость, поэтому соглашаются на выплаты за наследодателя.

В этом случае порядок их действий должен быть следующий:

- Получить свидетельство о смерти в ЗАГСе.

- Вместе с ним при личном визите уведомить банк о смерти основного заемщика.

- Написать заявление о переходе долга в свою пользу.

- Подписать новый договор с банком на тех условиях, на которых он был заключен с заемщиком (банк не вправе в одностороннем порядке изменять условия договора).

- Получить новый график платежей и погашать задолженность в соответствии с ним.

Существенная часть кредитов сегодня выдается на условиях страхования жизни и здоровья заемщика. В идеальном варианте при наступлении страхового случая (смерти) страховая компания должна возместить банку весь размер задолженности. Но на практике страховщики всячески стремятся избежать выплаты: например, стремятся отнести смерть заемщика к нестраховым случаям: например, смерти от хронических заболеваний, от экстремальных видов спорта, по собственной вине и пр. Поэтому вопросы выплаты страхового возмещения нередко становятся предметом длительных судебных разбирательств.

Нередко полученного страхового возмещения оказывается недостаточно для погашения всей задолженности, поэтому какую-то часть приходится доплатить наследникам.

Немало вопросов вызывает процедура наследования, если по кредиту предусмотрен залог и поручительство (обычно это ипотечные кредиты и автокредиты).

В том случае, когда наследники заинтересованы в том, чтобы оставить залог у себя, им следует продолжать выплаты за наследодателя. Только после полного погашения задолженности обременение в виде залога снимут с имущества.

Если же наследники не заявят о своих правах на наследство, то банк вправе наложить взыскание на залог и реализовать его в счет покрытия задолженности.

Но дальше поручитель вправе претендовать на имущество наследодателя в счет погашения его убытков (только если наследники отказались от него) либо взыскать с наследников все понесенные издержки на оплату кредита.

Особенности наследования долгов по коммунальным платежам

Вместе с наследуемым имуществом нередко переходят долги по коммунальным платежам.

Законодательство не содержит условий для уменьшения задолженности по коммунальным услугам за унаследованную квартиру.

Стоит учитывать, что аналогичным образом обстоят дела с налоговой задолженностью. Так, в общем случае долги перед бюджетом аннулируются со смертью физлица, но если у него есть наследники, то они обязаны оплатить такой долг.

Как избежать перехода долга при наследовании

Наследники на законных основаниях могут отказаться от выплаты долгов за наследодателя. Для них предусмотрено три варианта:

- Отказаться от наследства в установленном порядке.

- Не предпринимать мер по вступлению в наследство в течение полугода.

- Инициировать процедуру банкротства в отношении наследодателя.

При оформлении отказной стоит учитывать два принципиальных момента:

- Отказаться можно только от всего наследства: нельзя оформить отказную на долги и одновременно унаследовать активы в виде имущества.

- Отказная не имеет обратной силы: после ее подписания заявить о своих правах на наследство не получится.

Оформить отказную необходимо у нотариуса в течение полугода после смерти наследодателя.

Также с 2015 года за физическими лицами была закреплена возможность банкротиться. Заявить о признании определенного гражданина банкротом наследники могут уже после его смерти. После прохождения процедуры все долговые обязательства списываются.

Перед тем как решиться на вступление в наследство, стоит уточнить информацию об имеющихся долгах наследодателя, а также сопоставить размер задолженности и наследуемого имущества. В зависимости от того, насколько пропорциональны и соразмерны эти две величины, и должно приниматься решение о вступлении в наследство или отказе от него.

Бюро кредитных историй должно обработать запрос нотариуса в течение 3 дней после его поступления.

Незаконные требования коллекторов

Достаточно часто банки в целях минимизации убытков продают задолженность по кредитам коллекторам. Те зачастую используют полулегальные схемы воздействия на наследника и пытаются вынудить его погасить долги за наследодателя всеми способами.

В такой ситуации нужно пригрозить коллекторам обращением в правоохранительные органы и попросить их предоставить требования в письменной форме (обычно на это они не соглашаются, так как понимают, что действуют незаконно).

Если звонки продолжаются, то нужно постараться их записать и позаботиться о присутствии свидетелей при разговоре. Затем можно обратиться в прокуратуру с заявлением о вымогательстве.

Таким образом, долги и кредиты наследодателя входят в наследственную массу вместе с другим имуществом. В обязанности наследников входит оплата по долгам наследодателя: таких, как кредиты и займы, задолженность по ЖКХ и прочие доли, которые не связаны с личностью покойного (алименты и компенсации вреда). Долги наследуются в пределах стоимости унаследованного имущества. За наследниками закреплено права отказа от наследства и вместе с ним – от долгов.

Когда придется выплачивать кредит за супруга, даже если не обращаться за его наследством к нотариусу

Возможно, для многих это станет неожиданностью, но получение наследства не всегда является реальной выгодой.

Чаще всего наследникам приходится отвечать на претензии банков, требующих вернуть кредит наследодателя.

Но поскольку кредит, как правило, сопровождается страхованием жизни и здоровья заемщика, у наследников есть все шансы быть освобожденными от выплаты долга, так как страховая компания обязана выплатить компенсацию банку.

Однако примеры из жизни показывают, что даже при наличии договора страхования наследники, увы, не всегда защищены от выплаты кредита.

И, что самое обидное, зачастую это происходит из-за ошибок самих наследников.

Вот случай из судебной практики

У женщины умер муж. Кроме нее других претендентов на наследство мужа не было.

Но она не спешила вступать в права наследника: дом, который они купили с мужем еще в браке, и так был зарегистрирован на ее имя, а на мужа не было оформлено никакого ценного имущества.

Более того, у него был непогашенный банковский кредит почти на 100 тысяч рублей. Поэтому женщина не стала обращаться к нотариусу, прекрасно понимая, что в итоге ей ничего не достанется, кроме выплаты кредита за мужа.

Однако банк, которому задолжал ее муж, не удовлетворился ответом нотариуса о том, что никто не обращался за открытием наследственного дела, и разыскал наследников самостоятельно.

Они выяснили, что в доме, приобретенном в браке, проживает вдова, и потребовали от нее погасить долг по кредиту, мотивируя это тем, что она фактически приняла наследство супруга (статья 1153 Гражданского кодекса РФ).

В ответ женщина сослалась на страховой полис мужа, предоставила в офис банка копию свидетельства о его смерти и наотрез отказалась платить.

Через некоторое время она обратилась в суд в качестве ответчика по иску банка — и там ее аргумент о страховом возмещении, которое должен был получить банк по договору, не сработал.

Суд отметил, что вдова продолжала жить в доме, который был приобретен во время брака — и поэтому находился в совместной собственности супругов (то есть половина дома принадлежала наследодателю, несмотря на то, что в документах собственником значилась только жена).

Поскольку пользование имуществом наследодателя после его смерти приравнивается к фактическому принятию наследства, вдова была признана наследницей (даже несмотря на то, что она не обращалась к нотариусу). Она не отказалась от наследства формально, поэтому суд постановил, что она фактически приняла его.

Кроме того, суд постановил, что отказ страховой компании выплатить возмещение банку был правомерен.

Дело в том, что по договору страхования выплата производилась на основании следующих документов: свидетельства о смерти заемщика и выписки из амбулаторной карты пациента с данными обо всех посещениях заемщиком медицинского учреждения до заключения договора страхования.

Но была представлена только незаверенная копия свидетельства о смерти заемщика: вдова отказалась принести другие документы, несмотря на просьбы банка.

Поэтому суд постановил, что наследница виновата в том, что не представила вовремя все документы, и банк не получил страховую выплату. Поэтому она должна была выплатить долг по кредиту.

Это решение было несколько раз обжаловано — но все вышестоящие суды оставили его в силе (Восьмой КСОЮ, дело № 8 Г-21105/2020).

Чтобы не платить долги за наследодателя, вы должны:

- сослаться на то, что по закону наследник не должен платить больше стоимости принятого им наследства (ст. 1175 ГК РФ),

- запросить договор страхования жизни и здоровья заемщика и внимательно изучить условия страхового возмещения.

- подать в банк письменное заявление о том, что страховой случай произошел и он должен обратиться в страховую компанию за выплатой, приложив все документы, предусмотренные правилами страхования (ст. 961 ГК РФ).

Если нет желания иметь дело с кредиторами наследодателя, лучше сразу подать нотариусу официальный отказ от наследства. В этом случае вы не будете признаны фактическим наследником и не будете обязаны оплачивать долги умершего родственника.

Переходят ли долги по кредиту по наследству

Краткий ответ — ДА, долги наследуются, если наследник принимает наследство, однако и в этом случае есть выход! Согласно Гражданского кодекса РФ от 26.11.2001г. (далее – ГК РФ) наследники принимают имущество полностью, независимо от его состава и места нахождения. Закон запрещает частичный переход права собственности, когда родственники получают только активы умершего, но отказываются от уплаты его обязательств.

Статья 1175 ГК РФ гласит, что правопреемники, которые приняли наследство, становятся солидарными ответчиками по кредитам покойного. Что обязаны погашать родственники и как избежать выплаты посмертных долгов?

Какие долги переходят по наследству

Граждане, которые были призваны к наследованию по завещанию или по закону, отвечают по долгам наследодателя в рамках стоимости принятой ими собственности.

Согласно ГК РФ, наследники должны погашать:

- кредиты;

- долги перед третьими лицами;

- долг, возникший в результате заключения договора купли-продажи или аренды имущества;

- задолженность по коммунальным платежам;

- непогашенные налоговые обязательства;

- штрафы, пени, неустойки. При этом оплате подлежат только суммы, начисленные при жизни наследодателя.

Кредитные долги относятся к наследуемым обязательствам и подлежат полному погашению даже в случае смерти заемщика. Однако, в этом случае все зависит от вида кредита и условий сделки.

Беззалоговый кредит

По кеш-кредитам обычно нет залога и поручителей, однако банки стараются максимально обезопасить себя от непогашенных ссуд, поэтому чаще всего одновременно с заключением договора займа заемщик оформляет договор страхования жизни. В этом случае со смертью заемщика СК несут обязательства по погашению остатка задолженности. Если договор страхования не был заключен, обязательства переходят к правопреемникам.

Важным условием получения страховки по кредиту является признание смерти заемщика страховым случаем. Страховая компания возместит сумму долга, если смерть заемщика произошла по причинам:

- несчастного случая;

- болезни, повлекшей смерть или в результате неудачно проведенной операции.

Отказ может последовать, если смерть произошла на войне, в тюрьме или при занятиях экстремальными видами спорта, развитии венерических болезней.

Чтобы своевременно вернуть банку долг и проценты посредством привлечения страховой организации, необходимо оперативно обратиться к страховщику, предоставить документы о смерти заемщика и дождаться решения.

Автокредит, ипотека

По таким кредитам обязательства могут переходить:

- Страховой компании. Если кредитополучатель заключил договор о страховании кредита, его наследники могут обратиться за компенсацией суммы долга.

- Солидарным заемщикам (созаемщикам). В отличие от поручителя, доходы созаемщика учитываются при выдаче кредита, и он платит вместе с заемщиком.

- Поручителю. Им выступает платежеспособное физическое или юридическое лицо, обязующееся взять на себя расходы по выплате долга в случае отсутствия такой возможности у заемщика.

- Наследникам.

Если наследники не успели вступить в права, то требования могут быть обращены к имуществу наследодателя.

Преемники несут ответственность перед банком только в пределах унаследованной ими доли. Стоимость имущества высчитывается, исходя из рыночной цены в день открытия наследственного производства, и не подлежит пересмотру в случае увеличения или уменьшения рыночной стоимости. Наследнику необходимо как можно раньше уведомить кредитную организацию о смерти должника, после чего в зависимости от суммы остатка по кредиту преемник может:

- пользоваться залоговым имуществом, переоформить договор на свое имя и вносить платежи по графику погашений;

- продать предмет залога с торгов и погасить таким образом часть кредита.

Пример: Сын унаследовал автомобиль, стоимость которого составила 800 тыс. руб. Выяснилось, что кредитные обязательства отца перед банком составляют 350 тыс. руб., однако автокредит был застрахован на случай смерти заемщика. Сын обратился в страховую компанию, где получил положительное решение о выплате суммы задолженности.

Кредиторы могут заявить о своих правах только в течение 3-х лет со дня смерти заемщика.

Какие долги не наследуются

Некоторые виды обязательств должны быть уплачены лично должником и не переходят по наследству в случае его смерти. Согласно ст. 418 ГК РФ такие долги называются «неразрывно связанными с личностью должника» и включают в себя:

- задолженность по уплате алиментов;

- суммы, подлежащие уплате как возмещение ущерба, нанесенного здоровью или имуществу третьего лица;

- другие права и обязанности, переход которых запрещен ГК РФ, Семейным кодексом РФ и другими законодательными актами.

Все иные обязательства входят в наследственную массу и в случае смерти гражданина переходят к его родственникам.

Особенности наследования долгов по алиментам

В юридической практике часто возникают спорные ситуации относительно того, передаются ли по наследству долги по алиментам. На самом деле личные долги покойного аннулируются только на будущий период времени. Задолженность перед бывшей супругой и детьми, которая сформировалась до момента смерти гражданина, классифицируется как обычное денежное обязательство, входит в состав наследства и подлежит выплате.

Таким образом, преемники погасят накопленную сумму долга, однако в будущем никаких платежей по алиментам производить не будут.

Наследование долгов несовершеннолетними

Переходят ли долги по наследству детям? Да, обязательства также наследуются.

Если наследником по завещанию или закону становится несовершеннолетний ребенок, то в зависимости от их возраста наследство принимается:

- до 14 лет – их официальными опекунами, попечителями или родителями;

- от 14 до 18 лет – лично наследником с письменного согласия опекуна, попечителей или родителей.

По закону обязательства переходят к официальным представителям несовершеннолетних наследников.

Как проверить наличие долгов по кредитам

Часто родственники принимают наследство, даже не догадываясь о кредитах покойного, поэтому звонки из банка или коллекторской службы впоследствии становятся неприятным сюрпризом. В 2014 году в Закон РФ № 218 «О кредитных историях» от 30.12.2004г. были внесены изменения, которые защищают преемников от наследования вместе с активами неизвестных им обязательств. Так согласно п. 6 статьи 6 Закона № 218 в рамках нотариального производства нотариусы наделены правом проверки состава наследственной массы. Т.е. при оформлении наследства нотариус может сделать соответствующий запрос в Национальное бюро кредитных историй (НБКИ) и получить информацию обо всех непогашенных банковских ссудах покойного. Данные о кредитной истории предоставляются в течение 3-х рабочих дней с момента получения запроса.

Розыск наследников

При отсутствии выплат по кредиту банк начинает проверять информацию о смерти заемщика и искать наследников. Необходимые данные могут быть получены у нотариуса по месту жительства заемщика. Однако такие случаи редкость. Чаще наследник сам обращается в суд с целью мирным путем урегулировать вопросы о задолженности.

Если информации о наследниках нет, банк обращается в суд с иском о предъявлении требований по выплате к исполнителю завещания.

Как наследуются кредитные обязательства

Кредитные обязательства наследуются через 6 месяцев после смерти наследодателя. Для того чтобы стать заемщиком в финансовом учреждении вместо умершего родственника, необходимо:

- Подать заявление, информирующее о смерти заемщика, в банк.

- Предоставить свидетельство о смерти наследодателя.

- Предоставить свидетельство о вступлении в права наследования.

- Переоформить кредитный договор на наследника, при этом некоторые данные о сроках, сумме и процентной ставке могут измениться.

- Согласовать с руководством банка сумму выплаты, необходимую для погашения долга. Как правило, в эту сумму входит тело кредита и проценты, начисленные заемщику при жизни.

- При отказе банка в списании штрафа и пени, начисленной с момента смерти заемщика, подготовить исковое заявление в суд.

Избежать накопления задолженности можно своевременно выплачивая кредит в банк, предъявив работникам финансового учреждения паспорт и оплатив долг на основании приходного кассового ордера с четким указанием назначения платежа. Также можно произвести банковский или почтовый перевод на счет кредитора.

Если у умершего не было имущества, долг банка будет списан.

Штрафы и пени

Порой наследование долгов вместе с имуществом становится для наследников полной неожиданностью. Финансовая организация, не имея уведомления о смерти заемщика, продолжает начислять пеню и штраф за просрочку оплаты обязательств по кредиту, поэтому к моменту обращения наследника в банк сумма долга значительно увеличивается.

Когда по наследству переходит кредит, наследополучатель становится заемщиком и на него распространяется действие договора, обязывающего совершать выплаты согласно установленному графику.

В течение 6 месяцев, пока идет принятие наследства, банк может начислять проценты за неоплаченный кредит, но предъявить требования по выплате долга он может только после получения наследополучателем свидетельства о принятии наследства.

В таком случае наследник может обратиться в суд, подготовив исковое заявление с просьбой упразднить дополнительные взыскания банка, начисленные сразу после смерти заемщика.

Согласно ст. 333 ГК РФ, неустойка может быть уменьшена, если суд признает ее несоразмерной последствиям нарушения выплаты долга. Важным аргументам для суда является то, что несвоевременная выплата — не последствие халатности, а результат непреодолимых обстоятельств. Вина наследника по неуплате кредита начнется с момента вступления в силу свидетельства о праве наследования имущества.

Судебная практика

Как показывает судебная практика, при обосновании причины несвоевременных выплат по кредиту и их документальном подтверждении дело выигрывает наследополучатель.

Пример: Женщина обратилась в суд с такой проблемой: после смерти мужа она узнала, что на кредитной карте наследодателя остался долг в сумме 80 тыс. руб. После вступления в наследство она обратилась в банк, предоставив свидетельство о смерти мужа и документ о праве наследования. При этом наследница уточнила, что вступает в права наследования имущества и готова выплатить долг по кредиту. На имя женщины пришло уведомление о необходимости оплатить 190 тыс. руб. по причине задержки уплаты долга. Наследница подала исковое заявление в суд с просьбой снять сумму штрафа, пени, неустоек, возникших после смерти мужа до вступления в права наследования. Суд принял решения о необходимости возврата долга в сумме, зафиксированной на момент смерти заемщика.

Как отказаться от долгов по наследству

Если размер долгов превышает стоимость имущества, то смысла вступать в наследство нет. В этом случае наследники пишут заявление об отказе, имущество согласно ст. 1151 признается выморочным и переходит в собственность государства. Обязанность наследников по погашению долгов по кредиту аннулируется.

Внимание! Оформить отказ от наследства можно только в течение 6 месяцев со дня получения свидетельства о смерти.

В юридической практике ситуации с принятием долгов – одни из наиболее спорных. Разногласия между родственниками относительно того, кто должен погашать долги и в каком объеме способны тянуться очень долгое время, тогда как решения нужно принимать максимально оперативно, чтобы избежать начисления пени за просрочку по кредиту. Опытные юристы могут помочь в переговорах с банком, подсказать, как отменить начисленные штрафные санкции и уменьшить размер долговых обязательств. Законодательство изменяется быстрее, чем рядовой гражданин успевает разобраться в его нюансах. Чтобы отстоять свои права и достигнуть соглашения с другими наследниками обратитесь за бесплатной консультацией к юристам юридического портала http://ros-nasledstvo.ru/.

Для вас работают БЕСПЛАТНЫЕ КОНСУЛЬТАЦИИ! Если вы хотите решить именно вашу проблему, тогда:

Что делать с долгами умершего родственника

Иногда от умершего родным может достаться не только его наследство, но и долги. Когда наследники должны отвечать по обязательствам умершего и что делать с долгами по наследству, расскажет Bankiros.ru.

Как принять наследство с долгами и избежать проблем

В наследственную массу входят имущество умершего, его права и обязанности. Так, долги по кредитам также являются наследством. Это значит, что по ним будут отвечать наследники должника. Если их несколько, то сумма долга делится пропорционально их доле в наследстве. Каждый из родственников получает у нотариуса свидетельство о своем праве в наследстве.

Чтобы получить наследство, гражданин должен его принять – подчеркивает пункт первый ст. 1152 Гражданского кодекса РФ. Пока наследник не принял наследство, он не отвечает по долгам умершего.

За процедуру вступления в наследство отвечает нотариус. Юрист также уведомляет кредиторов о смерти должника. Однако перед вступлением в наследство гражданину имеет смысл посетить финансовую организацию, клиентом которой был умерший. Наследник сможет уточнить детали кредитного договора, узнать о задолженности и обсудить дальнейшие действия по кредиту: возможно его можно рефинансировать или реструктуризировать. А вот переоформлять кредит на себя не стоит. Банк может оформить его для вас на других – менее выгодных условиях.

При желании вы можете инициировать процедуру банкротства умершего. Такая процедура не отличается от банкротства физического лица. В данном случае для погашения долга умершего реализуют его имущество. Так, наследственная масса уменьшится пропорционально сумме долга.

Если наследников несколько, им нужно заранее договориться о том, в каком порядке и объеме они будут вносить платежи. Такое соглашение может быть устным или заверенным нотариально. Оно поможет избежать как недоплаты, так и переплаты по кредиту.

Как законно снизить сумму выплат по долгам умершего

Если вместе с наследуемым имуществом и правами, вы также получили долги, можно снизить процент по ним. Банк будет начислять проценты и штрафы на долг умершего, пока не получит свидетельство о его смерти. Однако рассчитать сумму долга он может только со дня вступления в наследство.

Наследники должны оперативно уведомить банк о смерти заемщика и написать заявление на приостановку начисления процентов. За пользование кредитом они начисляются в любом случае. А вот проценты за просрочку платежей не могут начисляться банком до момента вступления в наследство.

Если такие уже начислены, необходимо написать заявление на перерасчет процентов за просрочку платежей. Если банк отказывается снизить сумму, необходимо обратиться в суд.

Как принять в наследство залоговое имущество

Имущество в залоге можно унаследовать только при принятии гражданином долгов умершего. Наследник должен погасить задолженность и штрафы по ней. Если умерший исправно вносил платежи и не имеет штрафов по кредиту, наследник просто получает обязанность вносить ежемесячные платежи по кредиту.

Оформить на себя собственность, которая является банковским залогом, можно сразу после вступления в наследство. Для этого необходимо обратиться в банк и внести изменения в кредитный договор. Важно, что при этом залоговое имущество останется таковым, пока кредит не будет полностью погашен (ст.353 Гражданского кодекса РФ).