Письмо о перезаключении договора на другую компанию

Письмо о перезаключении договора на другую компанию посылается от имени организации контрагенту, когда она прекращает свое существование или по каким-либо другим причинам передает свои права по сотрудничеству другому юридическому лицу (либо ИП).

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

Документы подобного рода принято составлять в свободной форме. Тон и текст будут зависеть от того, какого характера было взаимодействие между контрагентами. В любом случае каждое отдельное письмо – это отдельная «фраза» диалога делового общения. Для нее не может существовать унифицированной формы, так как каждое взаимодействие уникально.

Причины перезаключения договора

Оснований для перезаключения договора может быть множество. Например:

- Новая организация является правопреемником предыдущей.

- Предыдущая компания обанкротилась.

- Предыдущий договор был заключен без учета некоторых юридических норм.

- Одну из сторон не устраивает существующее положение дел и пр.

В письме желательно точно отразить причину, побудившую делового партнера перезаключать соглашение. При этом адресата желательно ввести в курс дела предварительным звонком по телефону. Практика показала, что обсуждение деталей взаимодействия проходит более конструктивно в устной форме.

К письмам часто прибегают, если компаний, с которыми необходимо перезаключить договор, много и звонок каждой займет много ценного времени одного либо нескольких сотрудников.

Составные части письма о перезаключении договора

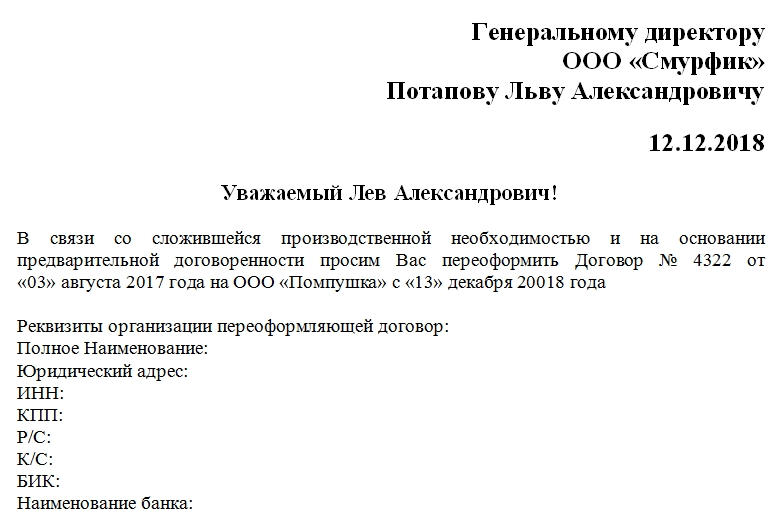

Письма о перезаключении договора рекомендуется оформлять на фирменном бланке организации. Причем принципиально важно, чтобы реквизиты были указаны новой организации. То есть компания-отправитель должна существовать и обращаться к контрагенту с конкретной просьбой. От обанкротившейся либо по другим причинам «вышедшей из игры» компании такие просьбы будут восприниматься нелогично.

Последовательно в бумаге располагается такая информация:

- Об адресате. В правом верхнем углу прописывается, к какому из контрагентов направляется письмо. Даже если остальной текст обращения будет «под копирку», эта часть должна быть уникальной для каждого письма.

- ФИО адресата.

- Дата создания документа, при необходимости – его номер для последующей регистрации. Весь этот кластер данных располагается в правом верхнем углу листа, перед основным текстом письма.

- Обращение. К деловым партнерам принято обращаться по имени отчеству и на «вы». Даже если отношения носят неформальный характер, в деловой переписке лучше придерживаться общих правил.

- Причины перезаключения. В представленном бланке документа прописана общая причина – производственная необходимость. В каждом конкретном случае причины могут варьироваться. Главное – конкретика.

- Наименование компании, на которую необходимо переоформить существующий договор.

- Какой договор был заключен между контрагентами. Указываются его номер и дата подписания.

- При необходимости – от какого числа нужно оформить новый договор между контрагентами.

Перезаключение договоров будет подразумевать смену реквизитов компаний. Для удобства лучше прилагать данные, которые необходимо изменить, списком. В прилагаемом бланке имеются графы для указания платежных данных как старой, так и новой организации.

Указание контактов в письме наверняка сделает взаимодействие между деловыми партнерами гораздо удобнее.

Кроме того, получение такого письма подразумевает приложение в виде нового договора. Он может быть как типовым, так и с внесенными изменениями. Если у организации-получателя не имеется возражения ни по одному из пунктов нового соглашения, то к компании-отправителю возвращается уже подписанный экземпляр. Такие манипуляции позволяют перезаключать договора со многими учреждениями сразу без существенных временных затрат.

Сложные случаи

Достаточно часто встречаются ситуации, когда договор требует обсуждений, доработок. В таких случаях не обойтись без консультаций грамотного юриста. Одна либо обе стороны привлекают специалиста этого профиля для того, чтобы внести в перезаключаемый договор необходимые коррективы.

Дополнения

По желанию сторон письмо о перезаключении договора на другую компанию может быть дополнено необходимыми для конструктивного взаимодействия моментами. Оно может включать в себя:

- Возможность получения ответного письма. Адресат может выразить свое согласие либо несогласие.

- Временные рамки. Если подразумевается ответ, удобнее установить определенную дату, в течение которой этот ответ ожидается получить.

- Указание реквизитов старой организации.

- Дополнения в виде документов, подтверждающих положение дел, освещенных в причинах необходимости в перезаключении договора в первой части письма.

Правовые нюансы

С юридической точки зрения, такое взаимодействие выходит за рамки общепринятого. Если одна из сторон договора имеет желание его расторгнуть, то она предупреждает вторую о своих намерениях заблаговременно. А позже уже – заключается новый.

Таким образом, контрагент уже должен был быть поставлен в известность о том, что договор расторгается. А заключение нового – это полностью добровольный процесс. Организация-адресат может его подписать, если захочет. То есть принуждать к перезаключению договора с другой организацией предыдущая никоим образом не может.

По этим причинам особенно важно в письме о перезаключении договора на другую компанию высказывать просьбу, а не выдвигать требования.

Можно ли составить дополнение

Дополнительное соглашение к договору составляется только в том случае, когда в нем меняются некоторые из пунктов. Если же происходит смена одной из сторон, то тут проще всего будет заключить новый договор.

Это правило касается всех случаев. Даже когда у старой и новой организаций один владелец, все равно контрагенту следует заключать договор вновь. И по этому поводу деловая переписка может вестись достаточно продолжительное время.

Сколько хранится

Письмо о перезаключении договора на другую компанию, если оно оформлено в бумажном виде, регистрируется в журнале исходящей корреспонденции. Как и все бумаги подобного рода, оно хранится на протяжении пятилетнего срока.

Процедура переоформления ООО на другого человека

Переоформить ООО на другого человека непросто. Но такая необходимость может возникнуть у любой организации. Самостоятельно провести все необходимые процедуры для перерегистрации довольно трудно. Необходимо будет предварительно ознакомиться с правовыми особенностями, списком документов. Сама процедура зависит от способа переоформления.

Выбор способа переоформления

- собрать инвентаризационную комиссию для проверки наличия имеющихся активов;

- проверить заключенные с контрагентами договора и имеющиеся обязательства.

Это позволит избежать спорных моментов между новыми и старыми учредителями. К тому же, не возникнет и плачевных последствий. Когда подготовительная работа будет проведена, нужно остановиться на одном из способов переоформления. Сегодня их всего два:

- Заключение договора купли-продажи. Этот вариант позволяет в короткие сроки и с минимумом бумажной волокиты осуществить переоформление. Но зато затраты будут достаточно серьезными, так как придется обращаться за помощью к нотариусу – без его заверки документов сделка не будет являться действительной. В этом случае нотариус самостоятельно отправляет необходимые бумаги в налоговую службу, дабы там смогли своевременно внести изменения.

- Ввод нового учредителя в состав и вывод старых. Этот вариант потребует гораздо больше времени и бумажной волокиты, зато платить придется только госпошлину.

Обращение к нотариусу позволяет также не прибегать к смене учредительных документов, тогда как во втором случае это сделать придется в обязательном порядке.

Нюансы переоформления путем входа покупателя в долю

Вход покупателя в состав учредителей – процесс непростой, поэтому его стоит рассмотреть отдельно. Пошагово это будет выглядеть так:

- Покупатель становится одним из соучредителей. Он вносит вклад в Уставный капитал. Происходит распределение долей между всеми участниками Общества.

- Старые соучредители выходят из общества, а свою долю оставляют ООО. Она пропорционально распределяется между оставшимися участниками.

Так как никакой сделки в этом случае не заключается, то и к услугам нотариуса прибегать будет не нужно.

Вся процедура начинается с составления заявления покупателем ООО. Он в письменном виде заявляет о своем желании вступить в состав учредителей. В документе указывается, какой размер вклада он готов внести и когда он будет передан. Будущий соучредитель также прописывает, какой бы долей он хотел владеть.

Этот вариант переоформления освобождает от сбора многочисленных личных документов, их заверения у нотариуса, уплаты большинства налогов.

Но этот вариант не подойдет тем, кто хочет провести сделку быстро. На вход и выход учредителей потребуется время. Вся процедура оформления займет не меньше 1 месяца, и это не считая времени, которое придется провести в ожидании получения документов из ФНС.

Подготовка документов

Когда способ переоформления будет выбран, необходимо будет собрать определенный пакет документов. Перечень их будет сильно разниться. Так, если решено проводить куплю-продажу ООО, то потребуются:

- договоры по купле-продаже доли каждого участника (то есть, если участников 5, то потребуется 5 отдельных договоров);

- предложения соучредителей;

- письменный отказ от покупки долей.

Во время заключения сделки купли-продажи нотариус потребует присутствия не только покупателя, но и всех продавцов.

Все сведения в ФНС передает нотариус. Чтобы купля-продажа была законной, ему придется собрать и ряд других документов, в том числе связанных с ООО (выписка из ЕГРЮЛ, учредительные договоры, Устав). Потребуются и личные документы продавцов. Например, если они состоят в браке, то придется получить согласие на отчуждение доли и от супругов.

Совершенно иной пакет документов потребуется, если покупатель сначала станет одним из учредителей. В этом случае сначала придется зарегистрировать непосредственный вход в ООО. Для этого потребуются:

- соответствующее заявление вступающего о внесении вклада и желании получить долю в ООО;

- квитанция об оплате госпошлины;

- протокол общего собрания;

- сведения о внесенных изменениях и Устав в его новой редакции;

- подтверждающие документы о внесении вклада.

В роли последнего может выступать банковская выписка, если вкладом стали деньги. Если же в пользу Общества было отдано имущество, то потребуется акт приемки-передачи и заключение оценщика.

Весь пакет документов представляется в ФНС не позднее, чем через 1 месяц после внесения вклада. Потом придется подождать 5 дней и получить новые экземпляры бумаг. Только после этого нужно собирать второй пакет документов, состоящий из:

- формы заявления Р14001;

- заявлений каждого из учредителей о выходе из организации;

- данных о распределении отчужденных долей (они регистрируются в протоколе общего собрания).

Особенности подачи документов

Продажа долей позволяет переложить все заботы о внесении изменений на нотариуса. В этом случае покупатель экономит свое время. Тогда как в случае с входом и выходом участников придется самостоятельно походить по вышестоящим инстанциям. Если делать этого он не хочет, то поступить можно одним из следующих способов:

- Подать электронное заявление на внесение изменений. Сделать это можно на официальном сайте налоговой службы. Но для этого потребуется электронная цифровая подпись.

- Переслать пакет документов почтой. Но тогда процедура переоформления затянется еще на больший срок. Дополнительно придется оплатить отправку заказных писем и заверка ряда документов у нотариуса.

- Составить доверенность на другое лицо. Тогда можно будет переложить на него все заботы об оформлении. Но заниматься этим должен человек надежный, проверенный.

Когда все документы будут готовы, нужно будет явиться в ФНС для получения документов. В любом из случаев на руки через 5 дней после сдачи сведений будут выданы:

- оригинал нового Устава;

- документ с внесенными в ЕГРЮЛ изменениями.

Если лично получить документы не удастся, можно попросить отправить их по почте.

Сколько стоит переоформить ООО на другого человека?

Любой покупатель хочет заранее понимать, сколько денег ему придется отдать за переоформление. Так, госпошлина для ООО составляет 800 рублей. Внесение дополнительных изменений может потребовать иных расходов. Придется оплачивать и услуги нотариуса. Правда, в случае заключения договора купли-продажи он может запросить за свои услуги 20 000 – 30 000 рублей. А вот вариант входа и выхода учредителей обойдется дешевле.

Подробно про переоформление ООО на другого человека со ссылками на все статьи закона читайте здесь.

Что еще нужно сделать?

Когда все документы будут на руках, новый владелец ООО должен поставить в известность о произошедших изменениях обслуживающий банк. Эту информацию также нужно сообщить своим контрагентам и постоянным клиентам. Только после этого стоит начинать вести свою деятельность, не опасаясь, что какие-то действия будут неправомерными.

Знакомый предлагает открыть фирму на меня и его сына

Знакомый работает в госструктурах и не может заниматься бизнесом. Предложил мне открыть ООО вместе с его сыном, а он будет нам помогать. Какие здесь риски? Могут они так составить устав, что всю ответственность буду нести я, а не сын?

Ответственность учредителя и директора

Виктор, учредитель компании отвечает своими деньгами, квартирами и машинами. Это называется субсидиарной ответственностью. Если компания не будет платить по счетам, суд может потребовать заплатить из своих сбережений.

Еще в ООО должен быть генеральный директор — именно он принимает все важные решения: подписывает договоры, заключает сделки, покупает и продает имущество. Генеральным директором может быть кто угодно, но вряд ли ваш знакомый доверит управление чужому человеку — скорее всего, директором будете вы или его сын.

Но здесь есть проблема: ваш знакомый инициирует открытие фирмы, а еще собирается помогать в делах. Получается, истинным владельцем по всем признакам будет он, а вы или сын станете номинальным директором — подставным лицом, которое формально управляет фирмой, в то время как решения принимает другой человек.

Если вы станете номинальным директором, есть риск получить штраф или срок. Номинальный директор отвечает перед законом так же, как и настоящий, например за неуплату налогов или мошенничество.

Я стал номинальным директором. Что делать?

Что будет, если скрывать владельца компании

Предположим, вы всё-таки решили стать учредителем и подали документы на регистрацию. Даже если вы не будете номинальным директором, как учредитель вы скрываете истинного директора компании — вашего знакомого.

По сути вы вносите недостоверную информацию в реестр юрлиц — в строке «гендиректор» там будет имя сына, а не отца. Если налоговая обнаружит это, компанию принудительно закроют, а вас оштрафуют.

Налоговая находит истинных владельцев через номинальных директоров: есть признаки, по которым налоговая определяет, что что-то не так, и вызывает на допрос. После этого номинальному директору предлагают смягчить наказание, если он укажет на истинного владельца. Чаще всего люди соглашаются.

А еще вы открываете ООО на свое имя вместо вашего знакомого, ведь начать бизнес хочет он, но не может это сделать, поэтому предлагает вам и своему сыну. Неважно, будете ли вы потом работать в этой компании или просто дали свой паспорт, по закону вы прикрыли отца. В уголовном кодексе даже есть отдельная статья на этот случай.

Исправительные работы за открытие фирмы на себя

В июне 2018 года районный суд Челябинска определил, что Щемелинин А. за вознаграждение оформил на себя компанию для другого человека. Сам Щемелинин дальше деятельностью компании не занимался, а только числился ее директором. Это стало смягчающим обстоятельством, к тому же Щемелинин указал на настоящего собственника, а еще он бывший чернобылец и многодетный папа.

В итоге его осудили на шесть месяцев исправительных работ и отчисления 10% от зарплаты в пользу государства.

Как можно поступить

Давайте подытожим. В этой истории рискуют все:

- отец — если возникнет конфликт, сын как генеральный директор сможет оставить контроль над компанией себе. Как истинный владелец отец также отвечает за неуплату налогов, мошенничество, а это штрафы, исправительные работы, условный или реальный срок;

- сын и читатель — один из них как номинальный директор может получить штраф, исправительные работы, лишение свободы;

- читатель — штраф, условный или реальный срок за создание подставной фирмы, мошенничество, недостоверную информацию в реестре юрлиц.

К тому же преступления, которые совершают в группе по сговору, наказываются строже. Чаще, конечно, это штрафы и условные сроки, но могут быть и реальные, например как мы писали выше.

Виктор, решаете, конечно, вы, но я не рекомендую вам участвовать в схеме с номинальным директором и скрытым истинным владельцем.

Когда ИП пора регистрировать ООО?

Регистрировать компанию нужно, когда бизнес ведут несколько партнеров, его нужно разделить, масштабировать или продать как единое целое. Еще ООО открывают, когда решили заняться деятельностью, недоступной для ИП

Евгений Бельский

Эксперт по праву

Елена спрашивает: «Я предприниматель, у меня кафе в Иваново. Собираюсь продавать в нем крепкий алкоголь, но прочитала, что лицензию выдают только юридическим лицам. Значит, теперь мне придется ИП перевести в ООО?»

ООО регистрируют, когда бизнес нужно разделить, масштабировать или продать как единое целое. А еще — когда решают заняться деятельностью, недоступной для ИП

Есть ряд случаев, когда не получится работать как ИП и нужно зарегистрировать компанию:

- вид деятельности недоступен для ИП;

- бизнес ведут несколько партнеров;

- бизнес нужно продать как единое целое;

- бизнес нужно масштабировать;

- бизнес хочет заработать на гособоронзаказе.

Вид деятельности недоступен для ИП. Для предпринимателей есть много ограничений по видам деятельности. Единого списка нет, поэтому нужно проверять профильные законы той сферы, в которой планируете вести бизнес.

Популярные виды деятельности, недоступные для ИП, но разрешенные для ООО:

- производство или продажа крепкого алкоголя, лекарств, оружия;

- страхование, банковская деятельность, микрозаймы, инвестфонды;

- туроператорская, детективная и охранная деятельность.

Например, автору вопроса Елене для получения лицензии на продажу крепкого алкоголя потребуется зарегистрировать компанию.

Для ООО ограничение только одно — не заниматься ничем противозаконным.

Бизнес ведут несколько партнеров. В отличие от ИП, у ООО может быть несколько владельцев, каждый из которых несет ответственность и получает прибыль в соответствии со своей долей. Например, трое ИП хотят объединить активы и вести совместный бизнес: они регистрируют общую компанию и определяют в ней свои доли.

Бизнес нужно продать как единое целое. ИП нельзя переоформить на другого человека, а ООО — можно. ИП может продать отдельно остатки товаров, товарный знак, помещение и так далее. А если продать ООО, новый собственник 100% его долей автоматически получает все материальные и нематериальные активы — остатки товаров, оборудование, товарный знак и так далее.

Бизнес нужно масштабировать. ООО лучше, чем ИП, подходит для привлечения инвестиций. Компания кажется более надежным партнером, чем предприниматель.

На инвестора можно оформить часть компании, он будет получать дивиденды, а потом сможет продать свою долю дороже и заработать. С ИП так не получится, инвестиции можно привлечь только как личный заем.

ООО в дальнейшем можно реорганизовать в АО, ПАО или выйти с ним на первичную продажу акций — IPO.

Бизнес хочет заработать на гособоронзаказе. По закону ИП не может участвовать в тендерах по государственным оборонным заказам, а ООО — может.

Когда необязательно переходить с ИП на ООО

Есть распространенное мнение, что нужно закрывать ИП и регистрировать ООО, чтобы уменьшить риски бизнеса, нанять много сотрудников или декларировать высокий доход. На самом деле в таких ситуациях регистрировать компанию необязательно. Объясняем почему.

Цель — уменьшить риски. ООО расплачивается по своим обязательствам активами компании, а ИП отвечает за долги бизнеса личным имуществом. Поэтому кажется, что ИП рискует больше, чем участник ООО.

На практике не получится вести бизнес через ООО без учета коммерческих рисков: набирать долги или кредиты, надеясь, что если дело не заладится, банкротство компании все спишет и участники общества останутся при своем имуществе.

Если кредиторы докажут, что действия участников способствовали разорению ООО, для них наступит субсидиарная ответственность — директору и участникам придется расплачиваться по долгам компании-банкрота.

У бизнеса много сотрудников или высокие доходы. Ограничения по количеству сотрудников и доходам зависят от системы налогообложения, а не от формы регистрации бизнеса. Поэтому расширение штата или увеличение прибыли ИП не повод регистрировать ООО.

Например, предприниматель и компания на одном и том же налоговом режиме могут нанимать одинаковое количество сотрудников: на ОСН количество сотрудников не ограничено, а на упрощенке можно нанимать до 130 человек.

Как перейти из ИП в ООО

Перевести ИП в ООО нельзя, потому что реорганизация формы бизнеса доступна только для компаний, а ИП — это особый статус гражданина. И поэтому человек не может превратиться в организацию.

Условно говоря, реорганизация ИП в ООО — это просто регистрация новой компании. При этом учредитель ООО вправе продолжать или прекратить деятельность в качестве ИП. Статус предпринимателя и участие в деятельности компании никак между собой не связаны. Можно одновременно быть ИП и участником ООО.

Если вы приняли решение открыть компанию, соберите пакет документов и подайте их для регистрации бизнеса. Мы подробно рассказываем об этом процессе в отдельной статье — ссылку оставили на полях.

Как переоформить кассу на другого ИП

Если бывший владелец передает кассу другому ИП, нельзя просто заключить договор купли-продажи и зарегистрировать кассу на нового предпринимателя. Точно так же нельзя перевести ККТ в учете как материальную ценность. В статье дадим алгоритм переоформления кассы на нового владельца.

Порядок переоформления кассы на другого ИП

Вы можете продать кассу другому ИП или сдать ее в аренду. В любом случае ее переоформляют по одному и тому же алгоритму. Кратко: владелец снимает кассу с учета в налоговой и забирает фискальный накопитель, затем «откатывает» кассу к заводским настройкам. Новый хозяин покупает свой фискальный накопитель, заключает собственный договор с ОФД и регистрирует кассу на себя (ст. 1.1, п. 2 ст. 4.2 54-ФЗ).

Шаг 1. Снятие кассы с учета. Сначала создают отчет о закрытии фискального накопителя, а перед этим надо убедиться, что все пробитые чеки ушли в ОФД — для этого можно создать отчет о закрытии смены и посмотреть данные по неотправленным чекам. Затем кассу подключают к интернету и компьютеру и активируют программу закрытия: на некоторых моделях ККТ она предустановлена, для других софт придется найти самостоятельно с помощью инструкции для вашего устройства. Программа подтягивает данные для заполнения в раздел «Регистрация ККТ» и формирует отчет о закрытии фискального накопителя, для этого надо выбрать соответствующую задачу.

Сохраните отчет или распечатайте — некоторые данные будут нужны для заявления о закрытии кассы. Одновременно программа отправит отчет к ОФД. Если фискальный накопитель сломался, придется сдать его на экспертизу производителю. Подтверждение о поломке ФН выдаст ОФД, который фиксирует, что касса отправляет ему «мусор».

Заполните заявление о закрытии кассы по форме из приказа от 29.05.2017 № ММВ-7-20/484@. Это можно сделать на бумаге и отнести в инспекцию или заполнить форму в личном кабинете на сайте налоговой и подписать электронной подписью. Заявление состоит из двух листов: укажите основные данные о вас и вашей кассе, внесите сведения об отчете о закрытии фискального накопителя: дату и момент создания, номер, фискальный признак.

У налоговой есть 10 рабочих дней на проверку заявления, после этого вам выдадут карточку о снятии с учета, если в бланке не было ошибок.

О сроках: сделать это нужно не позднее 1 рабочего дня после заключения договора о продаже или аренде кассы.

О возврате средств от ОФД: если вы прекращаете работу до завершения оплаченного срока, обратитесь к своему оператору, вам могут вернуть часть денег за услуги.

Шаг 2. Сброс данных — «откат» к заводским настройкам. Для этого кассу придется разобрать, сняв заводские пломбы. Если сделать это самостоятельно, то гарантия на кассу перестанет действовать. Чтобы сохранить гарантию, лучше сбросить данные в сервисном центре производителя.

Шаг 3. Продажа или передача кассы в аренду другому ИП. Теперь прежний владелец может передать кассу новому хозяину или арендатору устройства и заняться своими делами.

Шаг 4. Установка нового фискального накопителя. Новый владелец покупает свой фискальный накопитель и ставит его в кассу — возможно, с помощью специалиста сервисного центра, и тогда этот шаг можно совместить с «откатом» кассы к заводским настройкам.

Шаг 5. Заключение нового договора с ОФД. Затем новый владелец выбирает оператора фискальных данных и заключает договор об обслуживании.

Шаг 6. Регистрация кассы на нового владельца. Мы уже рассказывали, как зарегистрировать кассу в налоговой. Напомним важное: если при повторной регистрации допустить ошибки во время ввода сведений о владельце, придется выкинуть фискальный накопитель, купить новый и начать все с начала. Поэтому будьте внимательны.

Общий порядок перерегистрации кассы

Если же ИП только сменил адрес работы, имя/фамилию или же закончился срок работы фискального накопителя, ему просто нужно перерегистрировать кассу на себя и внести новые данные в карточку кассы. Расскажем, как это сделать.

Работу с онлайн-кассой регулирует ФЗ-54. Согласно ст. 4.2-4, перерегистрировать аппарат нужно, если изменились данные, которые при регистрации кассы попали в карточку учета: чаще всего это сведения о владельце и адресе установки кассы или ОФД. А еще кассу переоформляют при замене фискального накопителя и в других случаях, которые мы перечислим ниже.

Устройство перерегистрируют по заявлению владельца. Как и при первой регистрации, нужно обратиться в налоговую лично или пройти процедуру онлайн в личном кабинете на сайте ФНС, если у вас есть электронная подпись. Если менялись данные в кассе, заявление надо подать в течение суток после изменений.

Для заявления нужен бланк из приказа ФНС от 29.05.2017 № ММВ-7-20/484@. На первом листе указывают код причины перерегистрации, при этом можно указать несколько причин сразу:

- 1 — если кассу перевезли и работают на ней по другому адресу;

- 2 — если изменился ОФД;

- 3 — если изменился состав техники, в который входила касса: скажем, раньше она была подключена к вендинговому аппарату, а теперь с нею будут работать как с отдельным устройством;

- 4 — при замене фискального накопителя;

- 5 — если прежде на кассе работали без подключения к интернету в отдаленном пункте, а теперь будут работать в онлайн-режиме;

- 6 — наоборот, касса работала с выходом в интернет, а теперь будет работать в автономном режиме (в удаленной местности);

- 7 — изменилось название компании или имя ИП;

- 8 — при реорганизации компании или по другой причине.

Все эти восемь кодов перерегистрации есть в верхней части заявления. Под каждым кодом с причиной нужно поставить цифру «1» — если код причины вас касается, и цифру «2» — если это не ваша причина.

Далее в бланк вносите только те сведения, которые у вас есть. Если сведений для некоторых граф нет — просто ставьте прочерк.

Санкции за нарушения

Если просто передать кассу новому ИП без манипуляций с фискальным накопителем и переоформления, то все чеки, выбитые на кассе, налоговая будет считать доказательством дохода прежнего ИП, на которого изначально зарегистрировано устройство. С этих денег придется заплатить налог.

Кроме того, если не переоформить кассу в тех случаях, когда по закону это нужно сделать, вас могут оштрафовать (ст. 14.5 КоАП):

- 1 500 — 3 000 рублей для ИП, бухгалтера или директора компании;

- 5 000 — 10 000 рублей для организации.

Но часто при первой проверке инспекторы ограничиваются предупреждением и требованием провести нужные процедуры.

Ведите учет в веб-сервисе Контур.Бухгалтерия: вы сможете принимать в учет данные с касс Контура, автоматически рассчитывать налоги и зарплату, формировать отчетность в несколько кликов и отправлять ее через интернет. Первые 14 дней работы бесплатны для всех новичков.