Прогнозный баланс: пример

Планирование деятельности – одна из важнейших составляющих, которая помогает обеспечить финансовую стабильность организации и определить направление ее развития. В документальном виде результат планирования оформляется в виде прогнозного баланса компании. Что собой представляет прогнозный баланс и как он формируется, узнайте в нашей статье.

Прогнозный бухгалтерский баланс: что это такое и для чего применяется

Устойчивое развитие любой организации невозможно без качественного планирования деятельности. Если деятельность пущена «на самотек» и результаты фиксируются только по факту, без сравнения с поставленными целями, говорить о перспективах развития очень сложно.

Планирование – это не просто формальная процедура, заключающаяся в сравнении плана с фактом. Оно помогает скоординировать и задействовать все ресурсы организации, выявить резервы роста, избежать кассовых разрывов и дефицита сырья, а также подскажет руководству верные управленческие решения.

Результаты планирования оформляются в виде прогнозного баланса – формы отчетности, в которой закреплены желаемые результаты деятельности организации на конец прогнозируемого периода. Составляться он может как в разрезе подразделений или направлений деятельности (для крупных организаций), так и в целом по компании. В этом случае он носит название «сводный прогнозный баланс» и позволяет увязать в единое целое и скоординировать деятельность разных цехов, служб и подразделений. Например, речь может идти о составлении отдельно сводного баланса производства и поставок, и сводного прогнозного баланса всей организации.

Составление прогнозного баланса позволит:

- спланировать и проконтролировать движение всех активов и пассивов компании;

- рассчитать финансовые показатели, которые сигнализируют об успехах или недоработках в ведении деятельности;

- обнаружить скрытые финансовые проблемы организации (например, снижение ликвидности).

Как составить прогнозный баланс

Формирование прогнозного баланса производится на основе следующих данных:

- начального сальдо активов и пассивов;

- планируемых оборотов по каждой статье.

Обороты активов рассчитываются на основе планируемых:

- закупок;

- планов инвестиций;

- производственных затрат;

- погашений дебиторской задолженности;

- прочих движений денежных средств.

Оборот пассивов рассчитывается на основе планируемого:

- роста или погашения кредиторской задолженности;

- привлечения новых источников финансирования (кредиты и т.д.).

Прогноз объема будущей выручки делается на основе анализа следующих факторов:

- объем продаж за прошлые периоды;

- текущая рыночная ситуация;

- доходность продукции;

- ценовая политика;

- наличие и предполагаемое расширение производственных мощностей;

- затраты.

В документальном разрезе основой для построения прогнозного баланса служат:

- начальный баланс на 1 число планируемого периода;

- план доходов и расходов;

- план денежных поступлений и выплат.

Форма прогнозного баланса аналогична стандартной форме бухгалтерского баланса, однако может отличаться аналитикой, т.к. для его составления может использоваться не только бухгалтерский план счетов, но и управленческий. Также прогнозный баланс может составляться по более укрупненным статьям, включающим сразу несколько показателей.

Плановый период для составления прогнозного баланса организация может выбрать на свое усмотрение. В стандартном случае баланс составляется на год. Но периодом может стать и квартал, полугодие, а также долгосрочный период в 3, 5 и более лет.

Прогнозный баланс: пример

Рассмотрим на условном простом примере, как формируется прогнозный баланс торговой компании ООО «Альфа».

Таблица 1. Прогнозный баланс ООО «Альфа» на 2020 г. (тыс. руб.)

Прогноз на 01.01.2021 г.

АКТИВ

- Внеоборотные активы

Прочие внеоборотные активы

Итого по разделу I:

1100

590 769

530 068

- Оборотные активы

Прочие оборотные активы

Итого по разделу II:

1200

690 769

524 198

БАЛАНС

1600

1 281 538

1 054 266

ПАССИВ

III.Капитал и резервы

Итого по разделу III:

1300

114 752

76 735

IV. Долгосрочные обязательства

Итого по разделу IV:

1400

562 131

562 131

V. Краткосрочные обязательства

Итого по разделу V:

1500

604 655

415 400

БАЛАНС

1700

1 281 538

1 054 266

Разберем построчно, какие факторы повлияли на прогноз показателя каждой строки баланса.

Сначала определяется прогнозное значение по строке 1370 «Нераспределенная прибыль». Оно рассчитывается с учетом нераспределенной прибыли прошлых лет и чистой прибыли, запланированной на прогнозный период. Чистую прибыль нужно уменьшить на сумму налога на прибыль. Также следует принять во внимание увеличение объема продаж, рост или снижение уровня дебиторки, необходимость выплаты убытков прошлых лет, дивидендов, увеличение резервного капитала и т.д. После проведенного анализа компания «Альфа» пришла к выводу, что прогнозная нераспределенная прибыль на конец 2020 г. может составить порядка 76235 тыс. руб.

Актив:

Строка 1110: на конец года ожидается снижение показателя по причине амортизации НМА, приобретенных в декабре 2019г. Согласно учетной политике, НМА ООО «Альфа» относятся к III амортизационной группе (срок использования 5 лет), ежегодно списывается 1/5 стоимости НМА.

20 158/5 = 4 032 тыс. руб. (износ за год)

20 158 — 4 032 = 16 126 тыс. руб. (прогноз остатка стоимости на конец года).

Строка 1150: В конце 2019 г. приобретены основные средства на сумму 565685 тыс. руб. Метод начисления амортизации ОС – линейный, срок полезного использования 10 лет.

565 585 /10 = 56 569 тыс. руб.

565 585 — 56 569 = 509 016 тыс. руб.

Строка 1190: на начало года залит фундамент для собственного склада, но до конца 2020 года никаких работ проводить не планируется, т.к. готовое помещение взяли в аренду. Сумма прочих внеоборотных активов на конец года не изменится (4926 тыс. руб.).

Строка 1210: отдел продаж на основе анализа спроса планирует, что в 2020 г. объем продаж увеличится на 7%. Пропорционально уменьшится складской остаток запасов на конец года, т.к. площадь склада не позволяет закупать запасы впрок.

287 347 х 7% = 20 114 тыс. руб.

287 347 — 20 114 = 267 233 тыс. руб.

Строка 1230: ожидается, что покупатели, имеющие задолженность на 01.01.2020 г. погасят ее в объеме 80%. Кроме того, планируется, что реализация с отсрочкой платежа в течение года составит 120 000 руб.

117 990 х 80% = 94 392 тыс. руб.

117 990 — 94 392 +120 000 = 143 598 тыс. руб.

Строка 1250: на основе плана продаж и роста цен, ожидается, что выручка возрастет на 10%. На такую же сумму запланировано увеличение остатка денег на счетах. Также ожидается перечисление суммы 6 080 тыс. руб. в счет возмещения ущерба. Но запланировано и погашение части краткосрочного кредита в сумме 200 000 руб.

279 352 х 10% = 27 935 тыс. руб.

279 352 + 27 935 + 6 080 — 200 000 = 113 367 тыс. руб.

Строка 1260: прочие оборотные активы на 01.01.2020 г. включали в себя сумму недостачи и порчи, по которым виновное лицо было не определено. В ходе проверки виновные установлены, ущерб предъявлен к возмещению и планируется полное его погашение (перечисление на счет ООО «Альфа»). На конец года по этой статье ожидается нулевое сальдо.

Пассив:

Строка 1310 остается без изменений – размер уставного капитала менять не планируется.

Строка 1370 будет рассчитана после определения итогов по остальным строкам баланса.

Строка 1410: ожидается, что полученный долгосрочный кредит досрочно гаситься не будет, будут выплачиваться только текущие %. Сумма остается без изменений.

Строка 1510: краткосрочный заем планируется частично погасить на сумму 200 000 руб.

389 765 – 200 000 = 189 765 тыс. руб.

Строка 1520: ожидается увеличение кредиторской задолженности за сырье на 5% в связи с ростом объемов производства.

214 890 х 5% = 10 745 тыс. руб.

214 890 +10 745 = 225 635 тыс. руб.

Как следует из баланса, дополнительные источники финансирования компании привлекать не потребуется.

Таким образом, составление прогнозного баланса требует большой аналитической работы и видения картины будущих продаж и прочих хозяйственных операций в перспективе планируемого периода. Разумеется, практика внесет свои коррективы, и фактический баланс по итогам года будет отличаться от прогнозного. Но организации следует стремиться к более точному планированию, что поможет более ясно видеть будущие показатели.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Как составить прогнозный баланс

Больше материалов по теме «Бухгалтерский учёт» вы можете получить в системе КонсультантПлюс .

Финансовый контроль является фактором, который влияет на увеличение эффективности работы компании. Прогнозный баланс является одним из инструментов этого финансового контроля. Это специальный документ, форма которого установлена приказом Минфина №66н. Организация может также сама разработать образец баланса. При этом могут применяться укрупненные строки. На базе значений этих строк определяются коэффициенты. Нужны они для оценки итогов, достигнутых организацией.

Особенности прогнозируемого баланса

Прогнозный баланс – это инструмент планирования. Представляет собой вид финансовой отчетности, посредством которой можно извлечь сведения о прогнозируемом состоянии компании на завершение отчетного периода.

Как производится прогнозирование бухгалтерского баланса коммерческой организации методом процента от продаж?

Для оформления баланса нужно собрать сведения о финансовой работе фирмы, накопленные за определенный период. Формирование баланса предполагает следующую подготовку:

- Анализ экономического состояния фирмы.

- Определение нужных коэффициентов.

- Установление взаимосвязи различных значений.

Бухгалтеру нужно будет учесть вероятность неизменности той или иной статьи баланса. При этом имеет смысл определить, какие именно факторы будут изменять балансовые статьи.

Функции баланса

Одна из ключевых функций баланса – установление тех проблем, которые могут возникнуть при дальнейшей деятельности. Рассмотрим остальные функции:

- Расчет ключевых финансовых показателей.

- Адекватная оценка финансового состояния фирмы в дальнейшем.

- Обнаружение факторов, которые предположительно могут ухудшить финансовое состояние субъекта.

- Выявление факторов, которые могут повлиять на экономическую устойчивость.

- Установление верности произведенных расчетов.

- Оценка соответствия коэффициентов нормам рынка.

- Оценка перспектив деятельности фирмы.

- Оценка размера обязательств организации, которые появятся в перспективе.

- Постановка краткосрочных и долгосрочных целей, касающихся размера прибыли и оборотных активов, долгов организации.

Прогнозный баланс обязательно нужен для больших предприятий, которые планируют развиваться.

Особенности составления

Первый шаг при формировании баланса – установление желаемого размера капитала фирмы. При этом нужно ориентироваться, что эти виды капиталов не будут значительно меняться:

- Уставной.

- Резервный.

- Добавочный.

То есть такой базовый показатель, как капитал фирмы, меняется под воздействием изменений прибыли. Прибыль является самым динамическим показателем. Она рассчитывается путем умножения предполагаемой выручки на показатели рентабельности за прошлые периоды.

Если будет известен будущий размер дохода, можно использовать метод процента от продаж. В рамках этого метода статьи баланса увеличиваются/уменьшаются пропорционально изменению размера выручки.

Увеличение доходов предполагает повышение стоимости запасов организации. При этом будут присутствовать сделки с новыми партнерами. Соответственно, увеличится объем дебиторских долгов. Предполагается, что для покупки нужных активов нужно будет оформлять новые кредиты. Они могут быть как долгосрочными, так и краткосрочными.

После определения значений ключевых строк нужно рассчитать активы и пассивы. Через вычитание пассива из актива можно установить потребность фирмы в привлечении внешних источников финансирования.

Составление

Формирование прогнозного баланса можно подразделить на эти шаги:

- Анализ актуального экономического состояния (при этом используются аналитические таблицы).

- Анализ итогов деятельности.

- Установление факторов, которые влияют на финансовые итоги.

- Установление относительных и абсолютных корректировок в активах-пассивах, доходах-тратах.

- Непосредственно создание баланса.

Первый шаг при создании баланса – установление размера капитала фирмы. Определить эту величину можно через формулу СКn + 1. Уставной капитал считается практически неизменяемой величиной. А потому вносится он в прогнозный баланс в том же значении, который указан в отчетном балансе. Практически не изменяются добавочный и резервный капиталы. То есть ключевым элементом считается прибыль организации.

Величина прибыли устанавливается на основании ожидаемого процента рентабельности. Он определяется на базе показателей динамики отношения прибыли к выручке.

Прогноз величины выручки выполняется на основании этих значений:

- Объем продажи за прошедшие периоды.

- Рыночная конъюнктура.

- Динамика изменения конъюнктуры.

- Доходность деятельности.

- Ценовая политика.

- Расходы.

- Производственные мощности, которые есть на данный момент.

Прогнозный баланс нужен для определения коэффициентов, способствующих сравнению фактических итогов деятельности с плановыми.

К СВЕДЕНИЮ! При разработке прогнозного баланса обычно используются компьютерные программы.

Метод процента от продаж

Существует много методов разработки прогнозного баланса. Наиболее популярный из них – создание баланса исходя из зависимости всех параметров от объема продаж. Суть этого метода заключается в том, что большинство параметров увеличиваются/уменьшаются в зависимости от изменения объема продаж. При формировании баланса таким методом нужно учитывать эти правила:

- Увеличение величины продаж сопровождается увеличением значения активов.

- Дефицит финансирования компенсируется внешними источниками финансирования (к примеру, займы, кредиты).

- Увеличение величины активов может производиться за счет повышения обязательств фирмы и нераспределенных прибылей.

- Для составления баланса требуется проводить постоянный сбор сведений о деятельности организации.

- Работа прогнозируется на базе детального анализа максимального количества параметров: доходы, траты, активы и пассивы. То есть анализ невозможен без максимального объема информации.

- Составление баланса предполагает применение различных бухгалтерских отчетов. Желательно брать отчеты за максимально продолжительные периоды.

- Проще всего делать прогнозы относительно параметров операций, которые постоянно повторяются.

Формирование прогнозного баланса по методу процента от продаж предполагает эти этапы:

- Установление прогнозируемого размера реализации товаров.

- Установление процента увеличения/уменьшения фактической выручки в сравнении с плановыми значениями.

- Оформление прогнозного отчета о финансовых итогах деятельности. Себестоимость и коммерческие траты определяются в соотношении с величиной продажи товаров. Заключительный результат формирования отчета – расчет показателя чистой прибыли.

- Формирование прогнозного баланса.

- Суммирование значений статей отчетности для установления заключительной суммы по активам/пассивам.

Самый последний этап формирования баланса – установление потребности в сторонних источниках финансирования. Потребность эта определяется путем получения разницы между активами и пассивами. Полученное значение нужно для корректировки балансов, формирования балансовой разницы.

К СВЕДЕНИЮ! Прогнозный баланс является универсальным документом. На его базе можно определить ключевые финансовые коэффициенты. К примеру, это могут быть коэффициенты ликвидности и экономической устойчивости. На базе баланса можно рассчитать различные целевые значения. Он необходим для определения стратегии развития организации.

Как составить прогнозный баланс: пошаговое руководство

Заключительным этапом процесса составления сводного (консолидированного или основного) бюджета компании является формирование прогнозного баланса или бюджета по балансовому листу (англ. projected balance sheet, forecast balance; фин. tase — ennuste). ОПРЕДЕЛЕНИЕ: Прогнозный баланс — это форма финансовой отчетности, отдельный вид бюджета, где содержится информация о прогнозируемом состоянии предприятия, его стоимости на конец бюджетного периода.

Во время его составления стоит учитывать тот факт, что практически все данные, необходимые для его расчета, представлены в Бюджете доходов и расходов (БДР), а также Бюджете движения денежных средств (БДДС). В основе прогнозирования лежит тщательный анализ текущих данных по доходам и расходам, активам и пассивам, и дальнейшее планирование прогнозных величин этих данных бюджета с учетом взаимосвязи между ними, а также их вероятных будущих изменений.

Используемые, при составлении прогнозного баланса, отчеты должны охватывать как минимум несколько периодов. Таким образом можно отследить повторяющуюся деятельность, которую в свою очередь довольно просто прогнозировать на будущие периоды.

Форма прогнозного баланса часто соответствует стандартной форме бухгалтерского баланса, но для удобства анализа данных ее преобразовывают в укрупненную (обобщенную, агрегированную, с менее подробной разбивкой по категориям) форму. Прогнозный баланс также как и бухгалтерский баланс, состоит из двух частей: активной (актив) и пассивной (пассив), обе стороны должны быть равны между собой. Следует иметь ввиду, что в бухгалтерском учете активы являются собственностью (имуществом) предприятия, а пассивы – его обязательствами; тогда как в бюджетировании активы – это ресурсы, вложенные в бизнес, а пассивы – обязательства, возникшие в процессе его деловых операций. При составлении прогноза, учитываются данные баланса на начало периода по каждой из статей баланса, а также их возможные изменения. Эти изменения можно рассчитать по следующей формуле:

Сальдо на конец периода = Сальдо на начало периода + Начисления (БДР) + Поступления (БДДС) – Выплаты (БДДС).

КОНЕЧНЫЙ БАЛАНС = НАЧАЛЬНЫЙ БАЛАНС + ДОХОД — РАСХОДЫ

При формировании бюджета по балансовому листу некоторые из статей баланса прогнозируется исходя из предположения, что они будут изменяться пропорционально изменению в объемах продаж.

Этапы составления прогнозного баланса:

- Планирование активов: увеличение активов связано с увеличением продаж. Так, если в бюджете запланирован рост продаж, то это приведет к росту активов.

- Анализ оборотных активов в зависимости от увеличения (уменьшения) объемов продаж. При этом производится оценка таких статей баланса как: запасы сырья и расходных материалов, незавершенного производства (незавершенной продукции) и готовой продукции, дебиторская задолженность, авансовые платежи поставщикам (предоплаты), денежные средства, расходы будущих периодов. Текущие активы предприятия предположительно увеличатся на столько же процентов на сколько и прогнозируемый объем продаж.

Увеличение стоимости внеоборотных активов происходит в результате приобретения машин и оборудования, а ее уменьшение рассчитывается исходя из размера планируемых амортизационных отчислений. К внеоборотным активам предприятия относятся: нематериальные активы, основные средства, незавершенное строительство и прочие внеоборотные активы.

Прогнозная балансовая стоимость внеоборотных активов = Балансовая стоимость запланированных основных средств и нематериальных активов – Амортизация за период- Балансовая стоимость реализованных основных средств

Расчет дебиторской задолженности: при увеличении сбыта как правило растет дебиторская задолженность.

Дебиторская задолженность на конец периода = Дебиторская задолженность на начало периода + Стоимость отгруженной, еще не оплаченной продукции – Денежные поступления за ранее отгруженную продукцию

Сумму долгов контрагентов перед организацией можно спрогнозировать с учетом изменений величины оборачиваемости дебиторской задолженности, беря во внимание просроченные и безнадежные долги.

Расчет кредиторской задолженности: увеличение продаж и как результат рост активов, приводит к увеличению обязательств по оплате сырья, материалов и комплектующих, а значит увеличивается и кредиторская задолженность.

Кредиторская задолженность на конец периода = Кредиторская задолженность на начало периода + Закупки за период – Оплаченные суммы за период

Формировать прогнозный баланс можно исходя из предположения, что обязательства увеличатся в плановом периоде в среднем на столько же процентов, как и прогнозируемый объем продаж. Плановую величину задолженности предприятия можно рассчитать с учетом изменений величины оборачиваемости кредиторской задолженности , принимая во внимание просроченную и безнадежную.

Налоги: при увеличении продаж растет доход, и как результат налоговые платежи также увеличиваются. Данные по налогам могут быть приведены в отдельном бюджете по уплате налогов. Расчет налогов может быть следующий:

Начисленный налог = Текущий остаток по налогам + Налоги за период – Выплаты по налогам

Собственный (или акционерный) капитал на конец планового периода = Собственный (или акционерный) капитал на начало периода + Прибыль (-Убытки) после уплаты налогов за период — Выплаченные дивиденды

Составляющие собственного капитала: уставной капитал, дополнительный и резервный капитал, а также нераспределенная прибыль (непокрытые убытки). Основной элемент собственного капитала – это уставной капитал, у некоторых предприятий это может быть паевой капитал.

Нераспределенная прибыль (НП) увеличивается за счет чистой прибыли (ЧП), оставшейся у предприятия после налогообложения. Данные по чистой прибыли можно взять из бюджета доходов и расходов, из балансов прошлых лет и прогноза о прибылях и убытках.

НП планируемая = НП отчетная + ЧП планируемая – Дивиденды

Нераспределенная прибыль (НП) = НП на начало периода + Чистая прибыль (убыток) — Дивиденды

Для чего нужен прогнозный баланс?

На основании полученных данных прогнозного баланса определяют будет ли предприятие нуждаться в дополнительном финансировании. Так если, в прогнозном балансе актив превышает пассив необходимо выяснить сколько пассивов не хватает, эта разница и будет представлять собой размер дополнительно необходимых фондов. Дополнительное финансирование может быть получено за счет увеличения собственного капитала, или же посредством увеличения долгосрочных и текущих обязательств.

На основе данных прогнозного баланса и бюджета прибылей и убытков (или бюджета доходов и расходов) рассчитываются основные финансовые показатели в планируемом периоде. Полученные финансовые коэффициенты сравниваются с соответствующими показателями предыдущих периодов для получения представления о финансовом положении компании. Например, на основании данных прогнозного баланса можно рассчитать финансовые коэффициенты:

Срочной и текущей ликвидности, которые позволяют оценить финансовую устойчивость предприятия; собственного капитала и финансового рычага, и получить представление о финансовой независимости и платежеспособности компании.

Прогнозный баланс предприятия имеет важное значение для потенциальных инвесторов и кредиторов, так как с его помощью можно:

Составление прогноза движения денежных средств

Строить прогнозы в отношении будущего финансового состояния бизнеса – очень ценный навык предпринимателя. Конечно, мало кому удается делать это абсолютно достоверно, но стремиться к этому все же нужно: без планирования бизнес будет топтаться на месте, — нет цели, нет и движения. Более того, такой прогноз необходимо и для кредиторов, будь то банк или физические лица, оценивающие вероятность возраста средств, поставщик, согласившийся на отсрочку оплаты или стратегический инвестор, который оценивает реалистичность прогнозов и вероятность возврата инвестиций.

Важность прогноза движения денежных средств компании (ПДДС) переоценить сложно.

Что такое прогноз движения денежных средств

Аббревиатура ПДДС очень похожа на ОДДС (отчет о движении денежных средств). Разница в том, что ОДДС – это одна из четырех обязательных форм бухгалтерской отчетности (вместе с балансом, отчетом о прибылях и убытках и отчетом об изменениях капитала). А прогноз движения денежных средств – это просто план, от которого лишь требуется быть понятным, достоверным и максимально объективным.

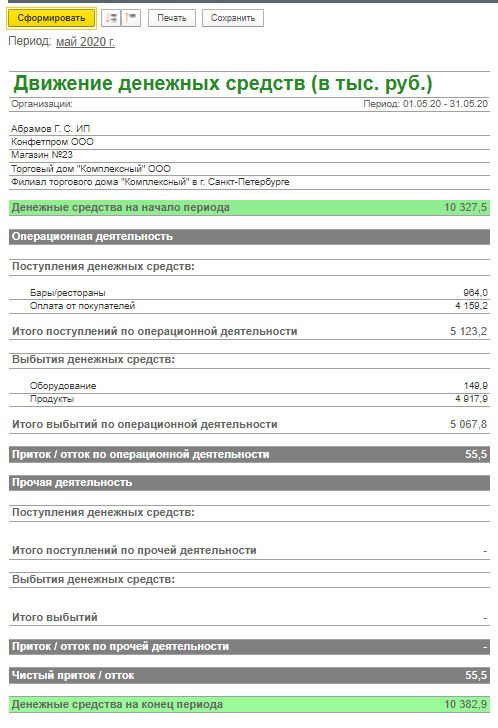

Рис. 1 Пример отчета о движении денежных средств в сервисе управленческого учета «Управленка»

Хотя ПДДС и ОДДС роднит общепринятая аналогичная структура. Оба документа должны отражать три разновидности деятельности компании:

- операционную (она же производственная или текущая)

- инвестиционную

- финансовую

Рис. 2 Составляющие отчетов о движении денежных средств

И если отчет позволяет понять финансовое прошлое вашей компании, то прогноз – нарисовать и спланировать максимально достоверное финансовое состояние бизнеса.

Содержание прогноза движения денежных средств

Поговорим о трех видах деятельности чуть подробнее.

По каждой из них фиксируется как приток, так и отток средств.

Операционная деятельность в ПДДС

К притоку средств от операционной деятельности обычно относят:

- доход от продажи товаров и предоставления услуг

- иные источники дохода – рентные платежи за предоставление прав, комиссионные и так далее.

- выплаты вашим поставщикам

- вашим сотрудникам (фонд заработной платы)

- уплата налогов, страховых взносов и акцизов.

Инвестиционная деятельность в ПДДС

Приток средств в рамках инвестиционной деятельности возникает:

- от продажи основных средств и прочих внеоборотных активов

- от продажи акций других компаний, а также долей в совместных компаниях

- от погашения другими сторонами выданных им кредитов, и т.п.

Отток, в свою очередь – это:

- затраты на приобретение основных средств и прочих внеоборотных активов

- на приобретение акций или долговых инструментов других компаний, а также долей в совместных компаниях

- суммы взятых кредитов

Финансовая деятельность в ПДДС

В финансовой деятельности приток возникает от эмиссии акций или других долевых инструментов, эмиссии облигаций, векселей, закладных, займов, а также от прочих финансовых инструментов.

Отток – это выплаты собственникам (дивиденды), выплаты в погашение взятых кредитов, выплаты по финансовой аренде (лизингу), и так далее. Это не исчерпывающий перечень, здесь приведены лишь наиболее типичные статьи движения денежных средств.

Зачем нужен прогноз ДДС?

Прогнозирование движения денежных средств компании даст ориентиры и вам, и вашим кредиторам:

- Обозначит как объём и источники дохода, так и направления расходов в каждый из периодов времени, которые он охватывает. Например, помесячную картину прихода и расхода, если ваш цикл продаж имеет такой горизонт планирования. Это особенно важно, если у бизнеса есть заметная сезонность, или если у вас значительные материальные запасы, или же вы большую часть своих товаров продаете в кредит.

- Обрисует чистый денежный поток (разницу между входящим и исходящим потоками) и его изменения, а значит и покажет возможность возникновения кассового разрыва и позволит вам предпринять меры по его недопущение уже сегодня.

- Продемонстрирует способность компании обеспечивать превышение поступлений над выплатами и их величину на определенном горизонте.

- Наконец, позволит понять, в каком объеме и для каких целей вам потребуется заемное финансирование (кстати, график погашения кредита обязательно нужно включать в состав прогноза).

Этапы формирования прогноза ДДС

Строить прогноз нужно, опираясь на данные прошлых лет. Признавать доходы и расходы проще кассовым методом, то есть в момент поступления средств на счет/списания средств со счета.

Существуют различные математические методы составления прогноза, исходя из исторических данных:

- простая средняя,

- средняя взвешенная,

- скользящая средняя,

- метод экстраполяции,

- метод коэффициентов,

- метод экспоненциального сглаживания,

- метод построения модели множественной регрессии.

Способов множество, наиболее сложные из них стоит применять не вручную, а в рамках специализированных учетно-аналитических электронных систем.

Но какими бы ни были математические инструменты, главное – понимать общую логику составления прогноза. Прежде всего, конечно, нужно определить горизонт планирования: год, квартал или месяц. Конкретный период зависит от бизнес-цикла и ваших потребностей: краткосрочный прогноз, среднесрочный или долгосрочный. Скорее всего, вы уже имеете представление на какой период вы хотите видеть ПДДС.

Раздел ПДДС «Операционная деятельность»

Считаем доходы и расходы, о которых мы уже упоминали. Доходы – в основном от реализации продукции и услуг. Расходы – на фонд оплаты труда и прочие расходы на персонал (вроде командировочных), на аренду имущества, на налоги и страховые взносы. Разумеется, на закупку материалов, если у вас производство, на топливо для автомобилей, и так далее.

И проецируем эти значения на будущие периоды с учетом ваших планов, которые, должны базироваться на изучении рынка, с одной стороны, и тенденциях государственного регулирования, например, по налогам – с другой.

В каждом прогнозном периоде выводим чистый результат от операционной деятельности. Закладывайте в прогноз тенденции роста, только будьте готовы объяснить и себе, и другим, насколько они обоснованы.

Раздел ПДДС «Инвестиционная деятельность»

В этом разделе вы отразите приток и отток средств на покупку и продажу (если они запланированы) основных средств – зданий, машин и оборудования, и так далее.

И точно также покажете результат – планируемую разницу между притоком и оттоком по итогам года.

ПДДС «Финансовая деятельность»

В плюс здесь мы вписываем получение банковских кредитов и прочих займов. Сюда же – средства, пришедшие к нам от заемщиков в погашение займа, дивиденды и проценты по акциям и облигациям. В минус записываем расходы на погашение взятых кредитов, лизинговые платежи, выплату дивидендов. И выданные займы, если таковые планируются.

Консолидация разделов ПДДС

Когда блоки прогноза сконструированы, их нужно объединить. Для этого нужно сложить все поступления по трем видам деятельности в течение года и вычесть из них все расходы в течение этого же года. В результате мы увидим тот самый чистый денежный поток. С ходом времени его значение должно становиться положительным, даже с учетом обслуживания кредитов – иначе вы попадете в ловушку (запланированного!) кассового разрыва.

Правила построения хорошего прогноза

Правильно (с бухгалтерской точки зрения) и реалистично (с точки зрения рынка) составленный прогноз позволяет вам не бояться использования финансовых инструментов (кредитование, лизинг и т.д.), поскольку вы понимаете источники погашения займа. Точно так же и кредиторам он позволяет давать вам деньги с большей уверенностью.

Поэтому соблюдайте правильный баланс между экономическим оптимизмом и осторожностью. С одной стороны, оценивайте возможные доходы по верхней планке, а с другой – отнимите от них процентов 10 на всякие непредвиденные обстоятельства. Это процесс называется «пессимизирование прогнозов».

Будьте готовы объяснить и себе, и другим принципы формирования прогнозных цифр и даже защищать результатом перед вышестоящим органом управления компании,например, собранием акционеров, если вы – генеральный директор акционерного общества. Речь не столько о методологии расчета, сколько о той самой реалистичности, следствие которой – объективность составленных прогнозов. То есть анализ рыночных трендов является не менее важным фактором, чем анализ ДДС прошлых периодов.

Хороший прогноз ДДС в финансовом планировании – признак зрелого предприятия с выстроенными финансовыми процессами. За счет широты взгляда на компанию он способен обеспечить вам рыночное конкурентное преимущество.

Практическое текущее финансовое планирование

Текущее планирование заключается в разработке плана прибылей и убытков, плана движения денежных средств, планового бухгалтерского баланса, поскольку эти формы планирования отражают финансовые цели организации (предприятия). Все три плановых документа основываются на одних и тех же исходных данных и должны сочетаться друг с другом.

Документы текущего финансового плана составляются на период, равный одному году. Это объясняется тем, что за год в основном выравниваются сезонные колебания конъюнктуры рынка. Для точности результата осуществляют дробление планового периода на более мелкие единицы измерения: полугодие или квартал.

1. План прибылей и убытков

Разработку финансового плана целесообразно начинать с плана прибылей и убытков. Имея данные по прогнозу объема продаж, можно рассчитать необходимое количество финансовых ресурсов. Этот документ показывает обобщенные результаты текущей (хозяйственной) деятельности. Анализ соотношения доходов с расходами позволяет оценить резервы увеличения собственного капитала предприятия. Еще одна функция, выполняемая эти документом — расчет плановых величин различных налоговых выплат и дивидендов.

Разработка плана прибылей и убытков происходит в несколько этапов.

На первом этапе рассчитывается плановая сумма амортизационных отчислений, так как она является частью себестоимости и предшествует плановым расчетам прибыли.

На втором этапе определяется сумма затрат, которая может быть рассчитана двумя способами:

- традиционным;

- планированием затрат по центрам ответственности.

В современных условиях все большее распространение получает процесспланирования затрат по центрам ответственности. Центром ответственности является каждое подразделение предприятия (завод, отдел), руководитель которого несет непосредственную ответственность за издержки данного подразделения. Этот способ позволяет осуществить эффективный контроль путем делегирования ответственности на уровень отдельных подразделений.

Контроль и регулирование осуществляются на основе данных о конкретных планах выполнения производства товаров (работ, услуг) в конкретном центре ответственности. Эти плановые величины называются элементами затрат (или линейными элементами).

Оперативный контроль за расходом дает возможность определить показатель стоимости продаж продукции как основу для разработки годовых планов.

На третьем этапе определяется выручка от реализации продукции. В качестве исходной точки берется прошлогодняя выручка от реализации. Эта величина изменяется в текущем планируемом году в результате изменения:

- себестоимости сравнимой продукции;

- цен на реализуемую продукцию предприятия;

- цен на покупные материалы и комплектующие;

- оценки основных средств и капитальных вложений предприятия;

- оплаты труда (в связи с возможной инфляцией).

2. План движения денежных средств

Он представляет собой собственно план финансирования, который составляется на год с разбивкой по кварталам. Годовой план движения денежных средств разбивают квартально или помесячно, поскольку в течение года потребность в денежных средствах может значительно меняться и в каком-либо квартале (месяце) может оказаться недостаток финансовых ресурсов. Кроме того, разбивка годового плана на короткие промежутки времени позволяет отслеживать синхронность притоков и оттоков денежных средств ( cash flow — потоки наличности) и ликвидировать кассовые разрывы.

Необходимость подготовки данного документа обусловлена тем, что понятия «доходы» и «расходы», используемые в плане по прибыли, не отражают напрямую действительного движения денежных средств: затраты на реализованную продукцию не всегда относятся к тому же временному периоду, в котором последняя была отгружена потребителю (метод начислений). Кроме того, в плане прибылей и убытков отсутствует информация о направлениях деятельности предприятия.

План движения денежных средств можно составить двумя методами: прямым и косвенным.

Прямой метод основывается на исчислении притока (выручка от реализации продукции и прочие поступления; доходы от инвестиционной и финансовой деятельности) и оттока (оплата счетов поставщиков, возврат полученных заемных средств и др.) денежных средств. Таким образом подводятся балансы по трем видам деятельности предприятия:

- основной (текущей) деятельности;

- инвестиционной деятельности;

- финансовой деятельности.

Косвенный метод основывается на последовательной корректировке чистой прибыли в связи с изменениями в активах предприятия. Исходным элементом косвенного метода является прибыль.

При расчете величины потоков денежных средств косвенным методом можно руководствоваться следующей схемой:

I. Денежные потоки от основной деятельности

- Чистая прибыль

- Амортизационные отчисления (+)

- Увеличение (-) или уменьшение (+) дебиторской задолженности

- Увеличение (-) или уменьшение (+) запасов и прочих текущих активов

- Увеличение (+) или уменьшение (-) кредиторской задолженности и прочих текущих обязательств (за исключением банковских кредитов)

II. Денежные потоки от инвестиционной деятельности

- Увеличение (-) основных средств и незавершенных капитальных вложений

- Увеличение (-) долгосрочных финансовых вложений

- Прибыль (+) от продажи долгосрочных активов

III. Денежные потоки от финансовой деятельности

- Увеличение (+) собственного капитала путем эмиссии новых акций

- Уменьшение (-) собственного капитала в связи с выплатой дивидендов и выкупом акций

- Увеличение (+) или уменьшение (-) кредитов, займов, облигационных займов, векселей

Суммарное изменение денежных средств должно быть равным увеличению (уменьшению) остатка денежных средств между двумя плановыми периодами.

Достоинством прямого метода является непосредственный расчет и охват всего денежного потока. Однако вычисления при помощи косвенного метода полнее показывают соотношение движения денежных средств и хозяйственной деятельности предприятия в целом; раскрывают взаимосвязь между планом прибылей и убытков и планом движения денежных средств.

3. Плановый баланс

Заключительным документом финансового плана является плановый бухгалтерский баланс на конец планируемого года, который отражает все изменения в активах и пассивах в результате запланированных мероприятий и показывает состояние имущества и финансов предприятий.

Обычно текущее планирование баланса начинается с планирования активов.

Данные об изменении материальных активов берутся из перспективного плана, финансовых активов — из долгосрочного плана финансирования. Из программ производства, снабжения, продаж определяются размеры запасов. Другие статьи нормируемых оборотных средств планируются на основании прошлого опыта и в соответствии с финансовым планом. Основой для планирования стоимости основных средств являются инвестиционные проекты.

В пассиве баланса изменение собственного капитала рассчитывают исходя из возможности увеличения (уменьшения) капитала на момент составления плана и изменения резервного капитала, образуемого в соответствии с законодательством и учредительными документами. Объем необходимого заемного капитала получают как разницу между активом баланса и собственным капиталом.

Формирование баланса происходит на основании запланированных изменений статей планового баланса предыдущего года, а также плана прибылей и убытков. Необходимо произвести перегруппировку статей актива и пассива планового баланса на основании использования денежных средств (левая часть) и их происхождения (правая часть) по ниже приведенной схеме:

| Использование денежных средств | Источники денежных средств |

| I. Увеличение актива 1. Инвестиции в основные средства, нематериальные активы, финансовые вложения 2. Прирост оборотных средств | I. Уменьшение актива 1. В области основных средств 2. В области оборотных средств |

| II. Уменьшение пассива 1. Погашение кредитов, займов 2. Сокращение собственного капитала: распределение прибыли в фонд потребления, выплата дивидендов, процентов по облигациям, убытки | II. Увеличение пассива 1. Получение кредитов и займов 2. Эмиссия облигаций 3. Увеличение собственного капитала: эмиссия новых акций, повышение резервов и фондов из прибыли |

Эта система бюджетов полностью охватывает всю базу финансовых расчетов предприятия и является основой построения документов: плана прибылей и убытков, плана движения денежных средств и планового баланса.

По мере реализации заложенных в текущем финансовом плане мероприятийрегистрируются фактические результаты деятельности предприятия. При этом план является результатом планирования, в то время как отчет о фактических величинах показывает реальное положение предприятия, что необходимо ее руководству для выработки решений.

В результате сравнения фактических показателей с плановыми осуществляетсяфинансовый контроль. При его проведении особое внимание следует уделить следующим моментам:

- выполнению статей текущего финансового плана для выявления отклонений и причин, которые сигнализируют об улучшении или ухудшении финансового состояния предприятия и необходимости реагирования его руководства на это;

- определению темпов роста доходов и расходов за прошедший год для выявления тенденций в движении финансовых ресурсов;

- наличию материальных и финансовых ресурсов, состоянию производственных фондов на начало очередного планового года для обоснования их исходного уровня.

СРОЧНО!

Успейте разобраться в ФСБУ 5/2019 «Запасы», пока вас не оштрафовали. Самый простой способ – короткий, но полный курс повышения квалификации от гуру бухгалтерского учета Сергея Верещагина