Какие долги не могут продать коллекторам

Кредиторы продают коллекторам проблемные долги, чтобы сэкономить время и средства на возврат денег. Однако по закону не всякая задолженность может быть продана коллекторским агентствам.

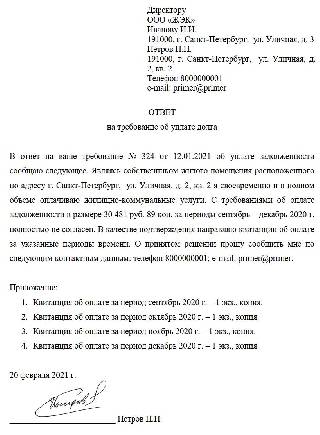

Долги за услуги ЖКХ

В июле 2019 года Совет Федерации одобрил закон, который запрещает продавать долги жильцов по услугам ЖКХ коллекторам. Кроме того, в документе указано, что перераспределять долг между другими собственниками дома также нельзя.

Законодатели объясняют, что уступка прав требования непрофессиональным участникам рынка ЖКХ нарушает права жильцов. Они не могут через суд установить законность долга с участием уполномоченных жилищным законодательством органов. Кроме того, продажа задолженности коллекторам исключает передачу средств за потребленные ресурсы надлежащему кредитору (ресурсоснабжающей или управляющей компании) в полном объёме.

Теперь право на требование долга осталось только у управляющих и ресурсоснабжающих организаций, ТСЖ и жилищных кооперативов. Должника должны уведомить письменно за 10 дней до того, как начнут принимать меры.

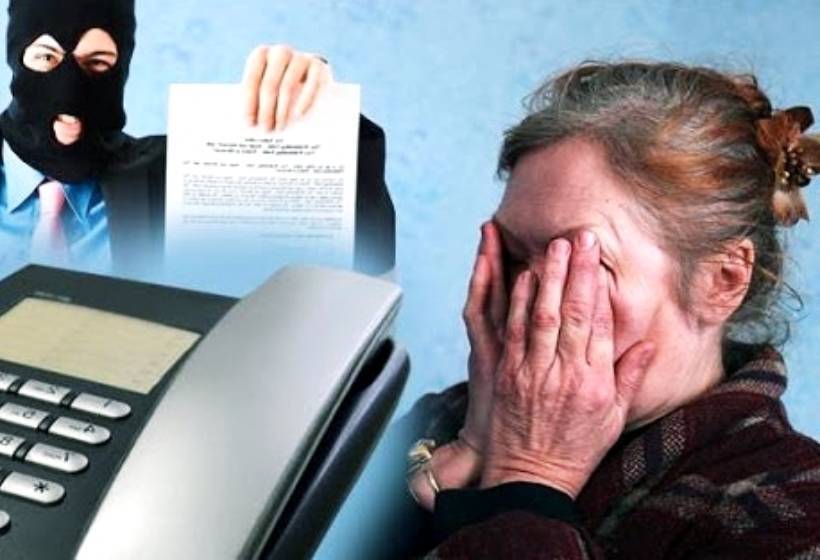

Раньше УК и ТСЖ спокойно продавали проблемные долги коллекторам. В результате в полицию стали поступать жалобы жильцов, особенно пожилых людей, на звонки с угрозами физической расправы.

Алименты

Чтобы взыскать алименты на содержание ребёнка, можно заключить соглашение или обратиться в суд. Продать долг коллекторам, чтобы они выбивали деньги из должника, супруг или супруга не вправе.

Суд устанавливает размер алиментов. Если должник не платит, за дело берутся судебные приставы. Они могут наложить запрет на выезд за границу, ограничить право на вождение авто и принять другие меры. Также нередко у должников автоматически списывают деньги с зарплаты.

Обязательства супругов при разводе

Какие обязательства могут возникнуть у супругов после развода? Иногда приходится делить долг по кредиту. Если заём общий, продать долг коллекторам нельзя. Помните, что по обязательствам одного из супругов взыскание может быть обращено лишь на имущество этого супруга.

Во-вторых, это разделённое при разводе имущество или выплаты за него, присуждённые судом.

Что касается алиментов, на которые может претендовать супруг после развода, право на их требование также запрещено продавать коллекторам. Размер выплат можно определить либо соглашением сторон, либо через суд. За принудительное взыскание отвечают судебные приставы.

Возмещение материального вреда здоровью и жизни

Пострадавший может требовать компенсации на основании двух моментов:

- были расходы на лечение, лекарства, реабилитацию, приспособления для восстановления;

- человек какое-то время не мог работать или утратил возможность исполнять должностные обязанности на прежней должности, а значит и получать привычный для него доход.

Всё это компенсирует виновный. С него могут взыскать:

- упущенный пострадавшим доход;

- затраты на устранение последствий вреда здоровью (могут быть связаны с оплатой лечебных процедур, спецпитания, помощи соцработников, путёвок в санатории, обучения новой профессии).

Чтобы получить компенсацию, необходимо, чтобы в официальном порядке была установлена вина человека. Например, в ДТП. После этого следует собрать бумаги, подтверждающие сумму ущерба, и обратиться в суд. Продавать такой долг коллекторам нельзя. Взысканием также занимаются приставы.

Обязательства юридического лица перед работниками в случае реорганизации

Нельзя продавать коллекторам долг работодателя по зарплате. В том числе задолженность после реорганизации юрлица (в этом случае долг по зарплате переходит на преемника). Работник, желающий взыскать зарплату через суд, должен подать заявление о выдаче судебного приказа либо иск (в последнем случае будет выдан исполнительный лист). Предъявить документы можно сразу в банк или судебным приставам.

Компенсация морального ущерба

Ещё один вид долгов, который законом запрещено продавать профессиональным взыскателям, – это компенсация морального вреда. Размер компенсации определяет суд. Сумму считают исходя из характера события, физических и нравственных страданий потерпевшего, материального положения виновного. Если должник добровольно не выплачивает долг, с ним работают судебные приставы.

Описанные выше случаи, в которых долги нельзя продавать коллекторам, связаны с особенностями задолженности. Например, если бы мать продала взыскателям право требовать с супруга алименты, тем самым нарушила бы права ребёнка, поскольку коллекторы выкупили бы задолженность только за часть суммы. Такая же история с требованием выплаты зарплаты. Работник имеет право на оплату труда в полном размере. Если бы долг можно было продавать коллекторам, это право было бы нарушено.

Долги с истекшим сроком давности

По договорам займа срок исковой давности составляет 3 года (ст. 196 ГК РФ). Если период уже истёк, выбить из должника что-либо через суд будет трудно. Продавать такую задолженность запрещено. Срок давности начинает течь со дня, следующего за датой (указанной в договоре), на которую долг необходимо было вернуть (ст. 200 ГК РФ).

Без согласия должника

В договоре должно быть оговорено, что заёмщик согласен на передачу права требования долга третьим лицам. Если такой формулировки и подписи под ней нет, можно попытаться оспорить продажу задолженности через суд. Цессию сочтут ничтожной, и взимать долги новый кредитор будет не вправе. Однако вернуть долг всё же придётся – прежнему кредитору.

Какие долги могут продать взыскателям

По закону продать могут четыре вида долгов:

- кредитный;

- по договору займа (с МФО);

- по договору подряда;

- по договору поставки.

При этом передача права требования долга возможна, только если есть подтверждающие документы.

Продать долг может и физическое, и юридическое лицо. Например, человек, одолживший знакомому по расписке 100 тыс. руб. и отчаявшийся вернуть эту сумму. Но охотнее коллекторы работают с крупными суммами долгов и официальными кредитными учреждениями – банками и МФО, которым заёмщики не платят кредиты.

Как узнать, что долг продан коллекторам? По закону должника должны письменно оповестить о передаче права требования долга (ст. 382 ГК РФ).

Последствия

Выгоды кредитора понятны. Он избавляется от долга, который, возможно, и не вернул бы, а при передаче задолженности коллекторам получает хоть и не всю сумму, но часть, зато сразу (долги по полной стоимости не выкупает ни одно коллекторское агентство). Также кредитор экономит силы и средства, которые мог бы потратить на суды и споры с заёмщиком.

Коллекторам такая ситуация тоже выгодна. Часто взыскатели выкупают долг по цене 25-30% от размера задолженности, а вернуть могут сумму целиком.

Что ждёт должника? Несмотря на то, что официальные игроки рынка действуют в рамках закона, остались те, кто предпочитает незаконные методы, вплоть до применения силы, угроз, визитов домой и на работу. Правила общения с коллекторами смотрите в нашей статье «Как правильно взаимодействовать с коллекторами».

Долгоиграющие

Вот такую важную мысль высказала Судебная коллегия по гражданским делам Верховного суда, пересматривая решение своих коллег по спору одной дамы из Новосибирска и коллекторской фирмы.

Сегодня и так тяжелая тема просрочки населения по банковским кредитам обострилась еще больше. И лучше всего об этом говорят цифры. В прошлом году число неплательщиков по кредитам в нашей стране увеличилось на два миллиона человек, достигнув впечатляющей цифры — 11,7 миллиона. И это данные Федеральной службы судебных приставов. То есть те случаи, когда прошли суды и было вынесено решение. А приставы его должны исполнять. Иными словами, это далеко не все известные долги, а лишь прошедшие через суды.

Осенью прошлого года Банк России сообщал, что размер просроченной задолженности по кредитам физических лиц достиг почти 912 миллиардов рублей. Коронавирус серьезно усугубил ситуацию с долгами граждан перед большими банками и не очень большими.

Как правило, лишь только заемщик «споткнулся» и просрочил один-два ежемесячных платежа, ему звонят из банка и тут же начинают пугать коллекторами. Да, сегодня деятельность коллекторов контролирует государство. Поджигают двери должников, присылают им похоронные венки, бросают бутылки с зажигательной смесью в окна лишь подпольные коллекторы.

Но и официально зарегистрированные взыскатели долгов также нередко нарушают закон или ищут лазейки в нем, чтобы «додавить» должника. Поэтому граждане боятся и тех, и других.

Но по закону долги граждан по банковским кредитам можно передавать коллекторам только в том случае, если такая возможность прописана в договоре банка с его клиентом.

Именно такой вывод следует из определения Верховного суда. Подобное требование следует из закона о защите прав потребителей, подчеркнул Верховный суд. А вот отсутствие разрешения — это уже запрет на передачу долга.

Итак, Верховный суд РФ изучил материалы спора между дамой и коллекторским агентством с угрожающим названием. Женщина получила в региональном банке кредитную карту.

Кредитная карта нашей героини была на 35 000 рублей. А процентная ставка составила 25 процентов годовых.

Банк, который вручил нашей героине эту карту, был не из больших. После нескольких реорганизаций этот банк вошел в структуру другого, более крупного финансового учреждения. Именно он и переуступил долг жительницы Новосибирска коллекторам.

Самой клиентке банка ни первый, ни последний банки даже не сочли нужным сообщить о том, что в их жизни произошли изменения и право взыскания по ее долгу перешло к другим лицам.

Надо подчеркнуть, что на тот момент, когда коллекторская контора обратилась в суд, долг женщины вырос невероятно и уже достиг почти 900 тысяч рублей. При этом практически половина его пришлась на основной долг, а остальное — на проценты.

Две местные судебные инстанции поддержали коллекторов. В районном суде вынесли такое решение — там признали, что должница не выполняла принятых на себя обязательств по кредиту.

В следующей, уже областной инстанции апелляция с коллегами согласилась. Судьи областного суда в своем решении записали, что одобрение нашей героине на переуступку долга не требовалось, поскольку личность кредитора не важна в вопросе исполнения обязательств по кредиту.

Кроме этого, областной суд заявил, что в кредитном договоре женщины и банка нет запрета на передачу прав на долг третьим лицам.

Несогласная с такими решениями местных судов ответчица решила биться до конца и дошла до Верховного суда РФ. Там материалы спора затребовали, внимательно изучили и решили, что такой запрет и не нужен. Напротив, возможность передачи долга от банка коллекторам должна быть согласована банком и клиентом и обязательно предусмотрена в договоре.

Верховный суд сослался на постановления своего же пленума (№ 17) «О рассмотрении судами гражданских дел по спорам о защите прав потребителей».

В том постановлении дословно сказано следующее. Если речь идет об уступке прав требования по кредитным договорам с физическими лицами, то суду надо руководствоваться законом «О защите прав потребителей». Этот закон не предусматривает право кредитной организации передавать долг гражданина «лицам, не имеющим лицензии на право осуществления банковской деятельности», то есть коллекторам.

Исключение возможно только в том случае, если разрешение на переуступку долга согласовано сторонами и записано в договоре.

Это не первое решение Верховного суда, запрещающее практику передачи долга коллекторам без указания на это в договоре. Кстати, большинстве договоров условие о возможности уступки долга записано, но очень мелко и не на видном месте. А наш спор ВС вернул на новое рассмотрение в апелляцию.

Имеют ли право коллекторы звонить, приезжать домой или на работу, описывать имущество?

Итак, имеют ли коллекторы право на следующие действия:

Говорить родственникам о долге

В Федеральном Законе от 03.07.2016 г. №230-ФЗ «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности…» определены основные способы взаимодействия коллекторов с должниками. В нем указывается, что кредиторы имеют право на общение с родственниками заемщика на следующих условиях:

- у них есть на это согласие самого должника, предоставленное в письменной форме;

- сами члены семьи не против подобного взаимодействия.

Но звонить родственникам заемщика коллекторы все же могут в случае:

- если их контакты указаны для связи с должником;

- если они проживают с должником в одной квартире и отвечают на звонки, сделанные на домашний телефон.

Такое общение может сводиться лишь к расспросам о местонахождении заемщика. Коллекторы не имеют право разглашать третьим лицам информацию о его кредитах и задолженностям по ним. Звонки при этом могут осуществляться не раньше 8 утра и не позже 22 часов вечера.

Взыскивать долги с родственников

Коллекторы имеют право взыскивать задолженность по кредиту с родственника заемщика, если:

- он является поручителем, поэтому несет солидарную ответственность с должником по его погашению;

- заемщик умер, а он – его наследник, поэтому в пределах суммы полученного наследства несет обязанность и по выплате долгов;

- он является созаемщиком должника по ипотечному кредиту (как правило, это супруг/супруга), поэтому с ним наравне несет ответственность по возврату кредиту.

В иных случаях родственник заемщика не несет какой-либо ответственности по кредитам должника, поэтому претензии к нему со стороны коллекторов будут не обоснованы. Работники коллекторских агентств пытаются разными путями возвратить задолженность по кредиту, поэтому стараются воздействовать не только на самого должника, но и на его семью.

Приходить домой (заходить в квартиру)

Коллекторы имеют право устраивать личные встречи с заемщиком. Они могут проходить на нейтральной территории или в офисе коллекторского агентства. Конечно, они могут по собственной инициативе «навестить» заемщика по его домашнему адресу, но пускать или нет их в квартиру – это личное решение должника. При нежелании с ними разговаривать он имеет право не открывать им дверь.

Если же коллекторы начинаю вести себя агрессивно (звонить в дверь, кричать на весь подъезд), то должник имеет право вызвать полицию. Закон о неприкосновенности жилища един для всех, в том числе и для сборщиков долгов. Только лишь судебные приставы, имеющие право на арест имущества, имеют право без разрешения хозяина входить в его квартиру.

Без предупреждения устраивать выезды (например, приходить на работу)

В целях розыска заемщика коллекторы могут приехать к нему на работу. Здесь они обязаны соблюдать те же правила поведения – не сообщать посторонним кредитную информацию о должнике, не оскорблять его и т.д. Они могут спросить о его местонахождении у коллег, а в случае присутствия заемщика на рабочем месте переговорить с ним, но без участия третьих лиц. Работодатель должника не обязан сообщать коллекторам личную информацию о своем сотруднике.

В большинстве случаев коллекторы не предупреждают заемщика о своем визите, желая застать его врасплох.

Без решения суда описать имущество

Право на опись имущества имеют лишь судебные приставы и только при наличии соответствующего судебного решения. Только они имеют право:

- проникать в жилище должника без его согласия;

- накладывать арест на имущество и банковские счета;

- конфисковать отдельные предметы.

Коллекторы подобными полномочиями не обладают. Они, конечно, могут прикинуть примерную стоимость квартиры или машины должника для того, чтобы при случае умело упомянуть об этом в разговоре. Делают они это для запугивания заемщика, ведь многие боятся из-за кредитов лишиться своей собственности.

Испортить кредитную историю

Сведения о вашей платежной дисциплине в Бюро кредитных историй передают банки. Кредитная история становится плохой при наличии просрочки свыше 30 дней.

Если вы длительное время не платите по кредиту и вашим делом уже занимаются коллекторы, то ваша кредитная история уже давно испорчена. Коллекторы уже никак на нее повлиять не могут. Но иногда сборщики долгов могут обещать, что при выплате кредита они помогут вам ее восстановить. Не введитесь на подобные заявления. Улучшить кредитную историю вы сможете только в том случае, если последующие кредиты вы будете возвращать в срок и в полном объеме. К сожалению, в банке вы новые займы взять уже не сможете, а вот микрофинансовые организации вполне дают деньги заемщикам с плохой кредитной историей. При хорошем обслуживании в Бюро кредитных историй будет передаваться положительная информация о заемщике, которая со временем может перекрыть ранние негативные сведения.

Бить, грубить, угрожать детьми

Иногда коллекторы в попытках вернуть просроченную задолженность переходят всяческие границы. Если коллектор начинает угрожать расправой или применять физическое насилие, то заемщик имеет право написать на него заявление в прокуратуру. Эти действия считаются уголовно наказуемыми.

Если же коллектор начинает нецензурно выражаться при разговоре, хамить и унижать человеческое должника, то ему можно напомнить о ст. 5.61 КоАП РФ, которая предусматривает штрафы за подобные действия. Они могут составлять от 3 до 50 тыс. рублей, если они совершены физическим лицом. Желательно каждый разговор с коллектором записывать на диктофон, собеседника необходимо об этом предупредить.

Делать рассылку в социальных сетях, клеить объявления на дверь, развешивать фото должника

Коллекторы не имеют право на подобные действия. Открыто разыскивать людей могут только следственные органы на основании совершенного преступления. Также коллекторы не вправе писать друзьям заемщика о его долгах в социальных сетях, распространять листовки с личной информацией, клеить объявления и т.п. Тем самым они нарушают ст. 137 УК РФ «Нарушение неприкосновенности частной жизни». За подобные действия предусматривается наказание либо в виде штрафа до 300 тыс. рублей, либо в виде лишения свободы сроком до 5 лет.

Согласно ст. 152.1 ГК РФ намеренно использовать фото физического лица можно только при его согласии.

Перепродать долг

Ст. 382 ГК РФ разрешает кредитору перепродавать долг третьему лицу без согласия должника. Последнего он обязан лишь уведомить о совершении подобной сделки. Коллекторское агентство при желании вполне может передать кредит заемщика другому коллекторскому агентству.

Но на практике подобная перепродажа не встречается. Если коллекторы не могут заставить заемщика погасить долг, они подают на него в суд. Передавать дело другим кредиторам не имеет смысла, ведь они для возврата используют те же методы.

Начислять проценты и пени

Согласно ст. 384 ГК РФ новому кредитору долг заемщика переходит на тех же условиях, которые были до момента его передачи. Иными словами, коллекторское агентство вправе начислять проценты и пени, предусмотренные договором, в случае несвоевременной уплаты очередного платежа.

Если сумма начисленной неустойки несоразмерна допущенным нарушениями или больше суммы основного долга, то заемщик имеет право требовать ее снижения в судебном порядке на основании ст. 333 ГК РФ. Суд в большинстве случаев принимает сторону должника.

Поэтому если по вашему долгу продолжают начисляться штрафы и пени, то лучшим вариантом для вас будет передача дела в суд. В этом случае окончательная сумма к уплате будет зафиксирована.

Требовать долг 10-летней давности

Срок исковой давности многие юристы трактуют по-разному. Одни считают, что он составляет 3 года с момента совершения последнего платежа, другие – 3 года с момента окончания кредитного договора. В судах также выносятся различные решения в одинаковых ситуациях. Для своего спокойствия заемщик может проконсультироваться с адвокатом, который уже вел подобные дела и примерно знает, какой позиции придерживается определенный суд при понимании срока исковой давности.

Если все возможные сроки уже вышли, то заемщик может больше не волноваться. Формально банк, конечно, может подать на него в суд и по истечении 10 лет, но должник имеет право подать в суд встречное ходатайство о том, что срок исковой давности давно вышел. Суд в этом случае отклонит иск кредитора. Поэтому зачастую банки начинают прибегать к иным способам возврата «старого» долга – к коллекторским агентствам.

Коллекторы начинают вести свою работы привычными для них методами: звонить должнику, писать письма и т.д. Заемщик в этом случае может быть спокоен – дальше сборщики долгов пойти не могут. Все неправомерные действия с их стороны вы можете пресечь, написав жалобу в прокуратуру.

Банк взыщет долг наследодателя с наследников – если успеет

У банка есть 3 года на взыскание задолженности по кредиту наследодателя, которые отсчитываются с момента ее образования. Если он не уложится в этот срок, отвечать по долгам наследодателя наследникам не придется

Если наследодатель не успел погасить долги при жизни, они переходят наследникам. Принявшие наследство наследники отвечают по долгам умершего в пределах стоимости перешедшего к ним наследственного имущества. При его отсутствии или недостаточности требования кредиторов не могут быть удовлетворены за счет личного имущества наследников.

Принять имущество, но отказаться от долгов у наследников не получится. Либо они наследуют и имущество, и долги, либо отказываются сразу от всего. И порой второй вариант оказывается куда выгоднее. Представьте такую ситуацию: наследодатель оставил после себя лишь принадлежавшую ему на праве собственности долю в квартире стоимостью 400 тыс. руб. При этом незадолго до смерти он взял кредит на сумму 4 млн руб. В таком случае проще отказаться от наследства.

Но, прежде чем отказываться от наследственного имущества из-за долгов наследодателя, стоит разобраться, вправе ли кредитор их взыскать.

Сколько времени дается банку на взыскание средств по кредитному договору с наследников после смерти наследодателя?

В настоящий момент действует правило, согласно которому кредиторы в течение 3 лет могут предъявлять претензии, если долг основан на кредитном договоре (ст. 196 ГК РФ). То есть применяется так называемый срок исковой давности – период, в пределах которого лицо может защитить свои права. На это указано и в Обзоре судебной практики по гражданским делам, связанным с разрешением споров об исполнении кредитных обязательств (утв. Президиумом Верховного Суда РФ 22 мая 2013 г.).

Период исковой давности исчисляется с даты смерти наследодателя, установленной официальными документами.

А если задолженность по кредиту образовалась до смерти наследодателя?

В редакцию «АГ» поступил такой вопрос: «Человек взял кредит в 2012 г. на пять лет. В 2021 г. он умер. Сможет ли банк взыскать долг по кредиту с наследников?»

Срок исковой давности по спорам, связанным со взысканием долга по кредитным договорам, не прерывается, не приостанавливается и не восстанавливается (абз. 2 п. 3 ст. 1175 ГК РФ). Кредитор его может применить в течение 3 лет с момента, когда он узнал о появлении долга. Следовательно, если задолженность образовалась при жизни наследодателя, именно с этого момента отсчитываются 3 года, в течение которых кредитор вправе взыскать ее с наследников, принявших наследство, либо из стоимости выморочного имущества (это имущество, которое переходит государству – РФ, субъекту РФ или муниципальному образованию – при отсутствии иных наследников).

Поскольку кредит был взят на пять лет в 2012 г. и еще при жизни наследодателя образовалась задолженность, нужно смотреть, истек ли к моменту смерти должника 3-летний срок исковой давности, предусмотренный ст. 196 ГК РФ.

Если этот срок истек задолго до наступления смерти наследодателя, то право на взыскание долга с наследников у кредитора не возникает. В случае если кредитор обратится в суд с требованием о взыскании, а наследники заявят о пропуске срока исковой давности, то суд ему откажет. Поэтому в суде до вынесения итогового решения по делу или в отзыве на исковое заявление кредитора наследники должны заявить о пропуске срока исковой давности. Иначе суд может взыскать с них сумму кредита, исходя из общих положений о применении этого срока, предусмотренных ст. 199 ГК РФ.

Если вопрос спорный, т.е. прошло немного времени между смертью, принятием наследства и пропуском срока исковой давности, могут и взыскать долг с наследников. А все потому, что в силу п. 1 ст. 200 ГК РФ течение срока исковой давности начинается со дня, когда лицо узнало или должно было узнать о нарушении своего права и о том, кто является надлежащим ответчиком по иску о защите этого права.

В любом случае вопросы, касающиеся временных обстоятельств, будет решать суд, если дело дойдет до суда. И тут есть нюансы. Бремя доказывания пропуска кредитором срока исковой давности будет возложено на наследников, т.е. вместе с заявлением о применении этого срока они представляют доказательства его пропуска. Кредитор несет бремя опровержения доказательств, представленных наследниками. Это значит, что он вправе представить свои доказательства и должен будет убедить суд в том, что ранее не знал о наследниках. В противном случае суд ему откажет во взыскании.

Итак, наследникам нужно учитывать такую тенденцию: как правило, кредиторы все-таки обращаются в суд для взыскания долгов наследодателей с наследников, принявших наследство. Обычно суды отказывают во взыскании в тех случаях, когда наследники ссылаются на пропуск срока исковой давности. В остальных случаях иски кредиторов суды удовлетворяют 1 .

1 Обзор судебной практики Верховного Суда РФ № 2 (2019) (утв. Президиумом ВС РФ 17 июля 2019 г.); Обзор судебной практики Верховного Суда РФ № 3 (2019) (утв. Президиумом ВС РФ 27 ноября 2019 г.

Верховный суд встал на защиту родственников умершего должника

Количество наследований имущества, обремененного долговыми обязательствами, ежегодно растет, как свидетельствуют данные судебной статистики. Поэтому, по словам экспертов, принятие наследства может оказаться головной болью для тех, кто наследует имущество по закону или указан в завещании умершего. Однако встречаются и случаи, когда кредитор пытается взыскать долги с родственников, которых никто официально не признавал наследниками, а сами обязательства были застрахованы. В одном из подобных дел пришлось недавно разбираться Верховному суду РФ.

Как пишет «Российская газета», судебный процесс был инициирован в связи со смертью пожилой жительницы Воронежа, взявшей несколько потребительских кредитов на сумму 79 тысяч рублей в одном из коммерческих банков. Женщина должна была платить банку проценты по кредиту в размере 22% ежегодно, оформив при этом страховой договор на случай болезни или смерти.

Через несколько месяцев после этого она внезапно скончалась. Страховую фирму проинформировали о смерти две совершеннолетние дочери покойной. В страховой родственникам сказали, что для выплат по «страховому случаю» 139 тысяч рублей требуется заявление со стороны банка-кредитора, который был указан в договоре выгодоприобретателем.

Сам банк в страховую компанию при этом не обратился, переуступив местным коллекторам обязательства по кредитам умершей гражданки.

Обратившиеся в суд коллекторы, ошибочно полагая, что дочери стали наследницами и должны платить по долгам своей матери, дело вначале проиграли. Первичная инстанция указала, что банк имеет право на получение страховки и отказала в иске. Однако обращение коллекторской фирмы в апелляцию кардинально изменило характер процесса. Воронежский областной суд взыскал с «наследниц» 90 299 рублей материнского долга. Он решил, что дочери умершей фактически приняли наследство, поскольку жили со своей матерью в одном здании, не заявили об отказе от наследства у нотариуса и сообщили о смерти матери в страховую фирму.

Верховный суд, куда дочерям заемщицы пришлось жаловаться в итоге, разъяснил Воронежскому облсуду, что он не прав. Необходимо было, как минимум изучить вопрос более внимательно. Во-первых, обнаружить реальные доказательства фактического принятия наследства, поскольку жизнь с матерью в разных квартирах одного здания таким доказательством считаться не может. Во-вторых, изучить договоры страхования, из которых вытекает, что выплата полагалась именно банку, а не «наследницам» умершей.

Юристы отмечают, что услуги по страхованию жизни как раз и являются хорошим способом снять долговое бремя с наследников.

В этом случае требовать выплаты долга с наследников банк будет не вправе. Наследникам достаточно лишь предоставить в банк и в страховую организацию соответствующую информацию о смерти наследодателя. Другая ситуация возникает тогда, когда кредит оказывается не застрахован и долги полностью ложатся на наследников, а банк сразу не торопится их взыскивать, передавая обязательства коллекторам спустя время. К тому моменту могут набежать значительные проценты, а наследникам придется платить. В этом случае проще отказаться от наследства, если оно было фактически принято, оценив все за и против.