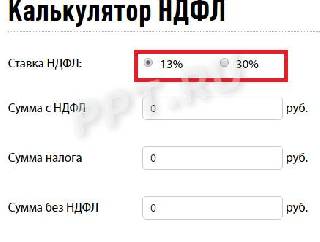

Калькулятор НДФЛ

Калькулятор НДФЛ относится к той разновидности полезных приспособлений, которая может пригодиться каждому россиянину, являющемуся плательщиком подоходного налога, независимо от того, трудоустроен он или нет. Дело в том, что НДФЛ взыскивается со всех видов доходов, независимо от источника их происхождения.

Варианты ставок НДФЛ

В калькуляторе предусмотрена опция выбора нужной ставки НДФЛ – 9, 13, 15, 30 или 35%.

Особенности применения той или иной ставки будут рассмотрены ниже. Что же касается непосредственных расчетов, то вам потребуется лишь выбрать нужную именно вам ставку и внести в поле калькулятора сумму, от которой требуется провести расчет на предмет налога на доход.

Удобство калькулятора в том, что сумму не нужно округлять до ближайшего целого числа. Можно ввести в поле сумму в рублях и копейках, разделив их запятой.

В зависимости от того, какой именно расчет вам необходим, вы можете кликнуть по опциям-кнопкам «Выделить НДФЛ» или «Начислить НДФЛ». Соответственно калькулятор выдаст вам результат в виде НДФЛ от суммы или суммe с приплюсованным к ней НДФЛ.

Стандартная ставка

Стандартной считается ставка в 13%. Она применяется для исчисления налога на доход в отношении граждан – резидентов Российской Федерации, для которых в соответствии со ст. 224 НК не предусмотрена иная ставка.

По ставке в 13% производится налогообложение:

- заработной платы;

- премиальных и отпускных выплат;

- получаемых дивидендов.

Для нерезидентов РФ 13-процентная ставка применяется в случаях:

- получения нерезидентом доходов в Российской Федерации;

- официального трудоустройства нерезидента в РФ по приглашению для высококвалифицированных кадров;

- трудоустройства нерезидента на территории Российской Федерации в рамках программы по переселению соотечественников, на все время пребывания их в качестве нерезидентов;

- трудоустройство в РФ лиц, находящихся в статусе беженца либо на условиях временного пребывания в РФ;

- трудоустройства нерезидентов на судах, портом прописки которых являются порты РФ.

Ставка в 30%

30-процентная ставка применяется для налогообложения доходов, получаемых от ценных бумаг, за исключением дивидендов по акциям российского выпуска, которые налогооблагаются по 13-процентной ставке.

Применяется ставка в 30 процентов для:

- начисления налогов по доходам от ценных бумаг для нерезидентов РФ;

- начисления налогов любому из налогоплательщиков, не предоставивших в ФНС данных, позволяющих провести налогообложение по другой ставке в соответствии с требованиями ст. 214 НК.

Вычеты по данной ставке налогообложения не применяются.

Ставка в 35%

Исчисление НДФЛ, исходя из ставки в 35%, применяется в силу ст. 224 НК РФ.

Плательщиками являются физические лица, как резиденты, так и иностранцы, получающие доходы в Российской Федерации. При этом налоговые резиденты облагаются по ставке в 30% в случаях получения доходных средств от источников, находящихся как в России, так и за рубежом. Иностранные граждане становятся налогоплательщиками по 30-процентной ставке только по доходам, получаемым из российских источников.

Применяется 30-процентный налог по доходам, происходящим из:

- выигрышных и призовых сумм по рекламным акциям на сумму более 4 тысяч рублей;

- доходов по банковским вложениям, которые превышают ключевую ставку Центробанка РФ на 5 пунктов по отечественной валюте и свыше 9% по вкладам в валюте других стран;

- доходов, полученных в результате экономии по кредитным средствам.

Вычеты по подобным видам доходов не применяются.

Ставка 15%

Применяется как ставка налогообложения для нерезидентов РФ, получающих доходы по результатам владения долями капитала компаний и организаций РФ.

В налоговую базу входят все виды дохода, а именно:

- денежные поступления;

- натуральный продукт;

- материальная выгода.

При наличии разных видов дохода начисление НДФЛ производится отдельно по каждому из вышеперечисленных видов.

Обратите внимание: с 1 января 2021 года вступил в силу Федеральный закон № 372-ФЗ от 23.11.2020 г., который устанавливает повышенную ставку на доходы физлиц свыше 5 миллионов рублей. Считаются все доходы: зарплата, доходы от ценных бумаг, дивиденды, купоны. Чтобы посчитать налог при применении повышенной ставки разделите общий доход на 2 части: 5 миллионов рублей (их считаем по ставке 13%), и всё, что сверх 5 миллионов рублей (их считаем по ставке 15%).

Ставка 9%

Ст.224 НК РФ определяет 9-процентную ставку для расчета налога по:

- доходам, полученным как проценты по облигациям с датой эмиссии не позднее 1.01.2007 года;

- доходам учредителей по договорам доверительного управления в силу сертификатов, эмитированных не позднее 1.01.2007 года.

Правила расчета

Независимо от ставки, по которой будет производиться налогообложение, правила расчета НДФЛ будут неизменными и могут быть выражены в следующих формулах:

- При выделении НДФЛ: Сумма без НДФЛ = (Сумма с НДФЛ / 100%) * Налоговую ставку.

- При начислении НДФЛ: Сумма с НДФЛ = (Сумма без НДФЛ * 100%) / (100% — Налоговая ставка).

Вычеты

Стандартными вычетами по НДФЛ с 13-процентной ставкой налогообложения будут:

- 500 рублей;

- 3000 рублей:

- вычет на иждивенцев.

Список граждан, имеющих право на 3000-рублевый вычет, является рестрикционным, то есть ограниченным. К категориям лиц, обладающих правом на получение подобного вычета, относятся:

- лица, либо пострадавшие в результате Чернобыльской аварии, либо принимавшие участие в событиях на Чернобыльской АЭС;

- лица, так или иначе бывшие задействованными в событиях на объектах «Укрытие» и «Маяк»;

- лица, принимавшие участие в ядерных испытаниях либо участвовавшие в устранении возникших при испытаниях нештатных ситуациях.

Полный список приведен в ст. 218 НК РФ.

Список категорий лиц, обладающих правом на получение пятисотрублевого вычета, дан в пп.1,2 ст. 218 НК РФ. В частности, к ним относятся:

- герои РФ и СССР;

- орденоносцы РФ и СССР;

- ветераны ВОВ;

- жители блокадного Ленинграда и другие категории.

Вычеты на детей полагаются гражданам, имеющим на иждивении несовершеннолетних детей либо детей инвалидов, по следующей шкале:

Как рассчитать подоходный налог?

Представление о том, что перед выдачей зарплаты нам должны рассчитать и отнять от нее подоходный налог, прочно сидит в нашем сознании. А ведь оно с юридической и экономической точки зрения потеряло свою силу. Но в быту еще активно используется.

Под подоходным налогом, который требуется вычислить для каждого работника, наши граждане понимают НДФЛ — отчисления с доходов, получаемых физическими лицами. Так что далее, говоря о расчёте подоходного налога, мы будем иметь в виду именно НДФЛ. Это основной вид выплаты в бюджет, который берут с работников на зарплате и ИП на основной системе налогообложения (ОСНО).

Давайте разберемся, как формируется НДФЛ в типичных случаях. Учтите, что нестандартные ситуации в системе налогообложения встречаются очень часто. Часто, чтобы понять, как избежать лишних выплат, нужна консультация не только экономиста, но и юриста по вопросам налогообложения.

Расчет подоходного налога с зарплаты

Каждый месяц работодатель должен платить за каждого официально оформленного работника взносы обязательного страхования из своих средств. А с зарплаты сотрудников требуется рассчитать и уплатить подоходный налог. Рассмотрим, как это сделать.

Казалось бы, очевидно, как определить сумму НДФЛ — умножить все доходы на 0,13 или 0,3. Но фактически к каждому случаю применима система вычетов по налогам. Мы подскажем, как найти список всех этих ситуаций — они перечислены в статье 217 Налогового Кодекса. Из наиболее часто применяемых вычетов стоит упомянуть связанные с оплатой обучения и лечения, собственного и определенных категорий родственников, оплатой ипотеки. Не облагаются ставкой 13% такие выплаты работникам, как:

- определенная государством матпомощь при рождении или усыновлении в сумме до 50 000 р;

- единовременная выплата при уходе из жизни кого-то из членов семьи;

- командировочные внутри страны до 700 р. и за границей 2500 р. в сутки:

- призовые вознаграждения и материальная помощь, выданная по заявлению в связи с определенными ситуациями в сумме до 4000 за весь год;

- некоторые виды государственных премий, пособий и компенсаций;

- алименты, взысканные по судебным решениям и приказам.

Понимание системы налоговых вычетов может подсказать работодателям, как вполне законно сэкономить на налоговых и страховых выплатах в бюджет. Для этого нужно заранее договориться с работником и заменить часть зарплаты целевыми отчислениями на погашение ипотеки или оплату за обучение. С этих денег не надо будет платить НДФЛ и взносы обязательного страхования.

Как рассчитать налоговые вычеты подоходного

Перед тем, как рассчитать подоходный налог с зарплаты, нужно, прежде всего, отнять от общей суммы стандартные вычеты, которые перечислены в ст. 218 НК. Каждый месяц освобождаются от налогообложения такие категории, как:

- родители детей до 18, а студентов-очников до 24 лет, по 1400 р. на двух первых и по 3000 р. на последующих, если ребенок-инвалид — 12000 р.;

- инвалиды ВОВ или пострадавшие от ядерного излучения во время катастроф и испытаний — 3000 р.;

- орденоносцы, Герои РФ и СССР, доноры, у которых брали костный мозг — 500 р.

Детские вычеты дают в течение года до того момента, как зарплата превысит 350 000 р. в год. За следующий месяц и до конца года этот вид стандартных вычетов для снижения налога не используется. Для получения стандартных вычетов по НДФЛ работник должен вовремя принести подтверждающие соответствующий статус документы, выданные ему как инвалиду, донору и т. д.

К основным категориям расходов для социальных вычетов относятся такие, как на:

- благотворительные и негосударственные пенсионные отчисления;

- лечение и обучение, собственное и указанных в законе для этого вида льгот родственников;

- покупку первого жилья.

Как рассчитать подоходный налог с учетом вычетов: пример

У Петрова Семена, продавца-консультанта в крупном сетевом магазине электротехники, трое несовершеннолетних детей. Жена в декретном отпуске. Оклад у Семена 45 000 р. По итогам продаж в июне 2019 года в июле Семен получил премию 20 000 р и матпомощь 5000 р. Общий доход за месяц получился 70 000 р.

От суммы дохода отнимаем 4000 р. не облагаемой налогом матпомощи и стандартные вычеты на детей, на старшего и среднего по 1400 р, на младшего 3000 р.

70 000 р – (4000 р + 1 400 р + 1 400 р + 3 000 р) = 70 000 р – 9 800 р = 60 200 р

Значит рассчитать подоходный налог 13% надо с суммы 60 200 р.

60 200 р Х 0,13 = 7 826 р

Чистая зарплата у Семена за июль будет равна 70 000 р – 7 826 р = 62 174 р

Стоит учесть, что по закону выплачивать деньги работнику должны двумя ежемесячными отчислениями: аванс и зарплата. И налог платят только с окончательно расчета, а не с предварительного. Исключение — выдача аванса в последнюю рабочую дату месяца. Этот случай регламентируется отдельным письмом Минфина.

Оно объясняет, как закрыть финансовую отчетность в таких случаях. Нужно высчитать с аванса положенный по этой сумме НДФЛ. А затем остатки налога с зарплаты будут выплачены уже в следующем месяце, с зарплаты.

Нюансы расчетов подоходного налога

Стоит учесть такие законодательные требования, как лимиты по вычетам на НДФЛ. При таких доходах Семен устроился на эту работу с 1 апреля. И при таком доходе он уже по итогам за август пересечет границу в 350 000 р. Поэтому с сентября и до конца 2019 года он стандартные вычеты на детей получать не будет. И если в последующие месяцы Семену дадут матпомощь, то у Семена высчитают с нее налог 13%, потому что лимит для этого года в 4000 р. уже исчерпался.

Если у работника в течение месяца были командировки, больничные, отпуск, то рассчитать подоходный налог будет намного сложнее. Ошибки в таких вычислениях приводят к лишней работе — перерасчетам по налогам и зарплате. А также к таким неприятным последствиям, как штрафы и пени. Сумма штрафа, если неправильно рассчитать НДФЛ – это 20% от недоплаты и еще пеня, которая зависит от времени просрочки.

Онлайн-калькулятор НДФЛ 2021

Онлайн-калькулятор расчета НДФЛ — сервис, позволяющий узнать, какую сумму придется отдать государству с полученных доходов.

Правильно рассчитать налог на доходы физлиц или вернуть его часть помогут инструкции КонсультантПлюс. Используйте их бесплатно:

- Как подать декларацию и уплатить подоходный налог.

- Как считать и платить налог с зарплаты.

- Образец заявления работодателю о возврате излишне уплаченного налога.

- Образец заявления на налоговый вычет по НДФЛ.

Наиболее распространенными доходами граждан являются заработная плата, пенсия и стипендия. В этот список надо добавить еще проценты по вкладам и дивиденды, плату за сдачу в аренду любого имущества (не только недвижимости), авторские гонорары и многое другое. Закон требует, чтобы с доходов физических лиц в бюджет перечислялся НДФЛ (налог на доходы физлиц). Его удерживают компании и ИП, которые осуществляют выплаты. Рассчитать, сколько выдать на руки, поможет калькулятор подоходного налога онлайн — бесплатный инструмент, не требующий регистрации.

Как работает калькулятор

При работе с сервисом необходимо сделать несколько шагов. Сначала выбрать налоговую ставку — 13 или 30%. Эта величина зависит от того, является получатель налоговым резидентом или нет. Резидентство определяется продолжительностью непрерывного проживания на территории России. Если гражданин (независимо от национальности и гражданства) в течение 12 месяцев проживает в РФ 183 дня и более, то ставка для него 13%. Это правило не распространяется на военнослужащих и государственных служащих, командированных за пределы страны. Они всегда считаются налоговыми резидентами, даже если фактически выполняют работу за границей на протяжении 183 и более дней.

После того как выбрана ставка, надо в онлайн-калькулятор расчета НДФЛ в 2021 году вписать сумму, с которой удерживают сумму отчислений в бюджет. Автоматически в графах «Сумма налога» и «Сумма без НДФЛ» появятся результаты расчета.

При необходимости используйте калькулятор НДФЛ онлайн бесплатно для расчетов «в обратном порядке». Допустим, вы не знаете, какой была сумма до удержания подоходного налога, и надо узнать, сколько денег пойдет в бюджет. В таком случае начинайте работу не с первой строки, а последней. Например, работник Пэпэтэшин, налоговый резидент РФ, получил «чистыми» 10000 рублей. Ему интересно, сколько пришлось отдать государству. Вводим число 10000, чтобы вычислить сумму НДФЛ на калькуляторе, в поле «Сумма без НДФЛ» и автоматически получаем результат.

Если вы хотите посчитать НДФЛ 13 % на калькуляторе онлайн с вычетами на детей, то сначала придется отнять сам вычет. Например, Пэпэтэшин — отец четверых несовершеннолетних детей. Один из них, который родился третьим, имеет справку об инвалидности. В таком случае, согласно пп. 4 п. 1 ст. 218 НК РФ , налоговый вычет составит (калькулятор НДФЛ 2021 года тут не понадобится):

- по 1400 рублей — на первого и второго ребенка;

- по 3000 рублей — на третьего и четвертого ребенка;

- и 12 000 рублей — на ребенка-инвалида (опекунам, попечителям, приемным родителям вычет дают в размере 6000).

Если Пэпэтэшин получает 20 000 рублей «грязными», то налог с него в течение года удерживать не будут в принципе, поскольку его доход меньше. Если зарплата 40 000 рублей, то калькулятор НДФЛ 13 процентов посчитает вычет исходя из следующей суммы:

На руки Пэпэтэшин сможет получить:

Обратите внимание, что льгота предоставляется только до тех пор, пока сумма дохода в году не превысит 350 000 рублей. Если зарплата до налога равна 20 000, то за год Пэпэтэшин получает 240 000, значит, на протяжении всего года сможет получать вычет. Если зарплата составляет 40 000 рублей, то общегодовой доход уже 480 000. В таком случае льгота действует только 8 месяцев, например с января по август. В сентябре многодетный отец получит зарплату, рассчитанную уже без вычетов, — 34 800 рублей.

Напомним, вычет на детей предоставляется работодателем после получения соответствующего заявления от работника. Обязательно прилагаются документы о рождении, усыновлении либо получении опеки над детьми. Родители, которые воспитывают детей в одиночку, имеют возможность оформить вычет на ребенка в удвоенном размере. Но такое право возникает, если второго родителя фактически нет (умер, объявлен без вести пропавшим). Если родители в разводе, это не позволит получать льготу в двойном размере.

НДФЛ калькулятор онлайн

Россияне и граждане других стран, получающие доходы на территории Российской Федерации, обязаны уплачивать в бюджет государства подоходный налог. НДФЛ могут начислить с заработной платы, средств, вырученных с продажи имущества и другой прибыли.

Высчитать сумму платежа поможет онлайн калькулятор НДФЛ, но прежде чем считать, необходимо разобраться с особенностями осуществления расчета.

Все физические лица являются плательщиками НДФЛ (исключение составляют люди, чей заработок невозможно официально подтвердить). В зависимости от типа облагаемого дохода существует несколько ставок налогообложения:

- базовая ставка (для резидентов РФ) – 13%;

- ставка для нерезидентов – 30%;

- ставка на прибыль по облигациям – 9%;

- ставка налога, который придется вычесть с выигрышей и с процентов по банковским вкладам – 35%.

К резидентам относятся все лица, проживающие в Российской Федерации более 182 дней в течение отчетного года, а также военнослужащие и госслужащие находящиеся длительное время в заграничной командировке. Все остальные – нерезиденты.

Подлежащие начислению от государства пенсионные и другие виды пособий, в том числе и маткапитал, не являются объектами налогообложения, учитывайте это при заполнении деклараций.

Как работать на калькуляторе?

Предположим, нам при помощи калькулятора НДФЛ необходимо рассчитать и вычесть из зарплаты налог, чтобы узнать сколько будет начислено к получению.

Чтобы осуществить расчет на калькуляторе НДФЛ от суммы на руки:

- откройте на сайте форму онлайн калькулятора и выберите ставку НДФЛ: 13 процентов или 30 процентов.

- укажите сумму заработка до вычета;

- нажмите кнопку «Посчитать».

После того как расчет НДФЛ будет завершен на экране появится информация о начисленном налоге и о доходе после всех вычетов. Если вы уже получили деньги на руки и хотите рассчитать заработок до оплаты НДФЛ, введите исходное значение в графе «сумма без НДФЛ» и нажмите «Посчитать».

На что обращать внимание при расчетах?

Если есть несовершеннолетние дети (студенты – до 24 лет), это необходимо выделить при проведении онлайн расчетов НДФЛ на калькуляторе. Постарайтесь найти программу, которая высчитывает налог с учетом льготы. Согласно пункту 4 статьи 218 НК РФ, каждый из родителей (опекунов) имеет право претендовать на вычет в размере:

- до 2 детей – 1400 рублей;

- на 3 и более детей – 3000 рублей;

- если родитель воспитывает детей в одиночку сумма вычета увеличивается в 2 раза.

На последний пункт обратите особенное внимание, даже если программа способна посчитать NDFL родителю, вычисленный результат может оказаться ошибочным, так как не был произведен именно двойной вычет. Высчитать сумму налога вам придется самостоятельно. Для это из полученного результата вычитаем 1400 или 3000, по количеству несовершеннолетних на иждивении.

Еще один важный момент: высчитываться вычет на детей будет до того момента пока годовой доход налогоплательщика в сумме не достигнет трехсот пятидесяти тысяч рублей. К примеру, если зарплата человека составляет 50 тысяч в месяц, то уже в сентябре НДФЛ будет рассчитываться без учета детей.

Калькулятор поможет осуществить расчет имущественного вычета. Основания для его предоставления возникают после приобретения или продажи жилья и в ряде других случаев (п.1 ст. 220 НК РФ). Так, если человек купил недвижимость у него есть возможность вернуть часть отнятого ранее налога. А после продажи жилья он может получить имущественный вычет путем уменьшения оплачиваемого в бюджет налога с полученной прибыли.

Основные формулы

Чтобы вычислить налоговую базу с начала года, следует из суммарных доходов вычесть сумму имущественного, социального или иного вычета.

Зная базу и ставку, можно легко выделить из полученной прибыли сумму НДФЛ.

Для этого воспользуетесь следующими формулами расчета:

- НДФЛ = НБ * 13% (для резидентов);

- НДФЛ = НБ * 30% (для нерезидентов).

Формулы для того, чтобы выделить НДФЛ от заработной платы:

- изначально начисляемый заработок = деньги «на руки» / (100% — 13%);

- НДФЛ = оклад «на руки» * 13% / (100% — 13%).

Кем и как производится расчет налога и его уплата?

Обычно рассчитывает и уплачивает НДФЛ работодатель, но иногда граждане обязаны самостоятельно сдавать налоговую декларацию о доходах. В этом случае калькулятор незаменим, на нем можно за несколько секунд высчитать точную сумму налога.

Если человек является индивидуальным предпринимателем, который работает по ОСН или имеет помимо заработной платы дополнительный доход со сдачи жилья в аренду или с получения дивидендов, до 31 марта следующего года он должен вычислить НДФЛ и сдать декларацию в ИФНС. Оплата налога осуществляется до 15 июля включительно. Рассчитать сумму налогового платежа поможет онлайн калькулятор.

© 2019 Все права защищены

Информационный бухгалтерский сервис. Правовая база и аналитика онлайн.

Данный сайт является некоммерческим информационным проектом, никаких услуг не предоставляет. Документы, отчетности, инструкции, видео и другие материалы взяты с открытых источников.

Логотипы и товарные знаки, размещённые на сайте, принадлежат их законным владельцам, правообладателям.

Что вычитают из заработной платы бюджетника в 2020 году

Каждый работник, выполняющий определенный функционал в учреждении, ежемесячно получает вознаграждение за выполнение своих трудовых обязанностей — заработную плату. Под заработной платой понимается уплата сотруднику суммарных начислений, подлежащих ему за выполненную работу (ч. 1 ст. 129 ТК РФ).

Зачастую в бюджетных учреждениях зарплата представляет собой совокупность начислений. Основой произведения является должностной оклад, устанавливаемый в соответствии с положением об оплате труда и штатным расписанием. Также каждый сотрудник вправе претендовать на дополнительные выплаты, устанавливаемые в процентном отношении к окладу:

- компенсационные (надбавки за вредные условия и тяжелый труд, за рабочие и климатические условия, отличные от нормальных, за государственную тайну и проч.);

- стимулирующие (за выслугу лет, премиальные, поощрительные выплаты, иные доплаты и надбавки).

Очень часто сотрудники обращаются в бухгалтерию с вопросом: зарплата до вычета НДФЛ — это как? Для того чтобы на него ответить, в первую очередь необходимо разобраться с существующей системой удержаний из заработка. Каждый работник должен помнить, что работодатель имеет право удерживать денежные средства из заработной платы только в законодательно установленных случаях (ст. 137 ТК РФ).

Итак, какие вычеты из зарплаты существуют 2020? Все удержания делятся на три группы:

- Обязательные — производятся в обязательном порядке. К ним относятся НДФЛ, страховые взносы и удержания по исполнительным листам.

- По инициативе работодателя — удерживаются в соответствии со ст. 137 ТК РФ. Примеры: неотработанный аванс, невыполнение трудовых нормативов, некорректный расчет, неотработанные дни при оформлении увольнения.

- По инициативе служащего — добровольное заявление работника на произведение удержаний из заработной платы (договор займа, отчисление дополнительных взносов на накопительную пенсию).

Общая сумма вычета из заработной платы в 2020 году не может превышать 20 % от совокупных начислений (ст. 138 ТК РФ). Исключением являются вычеты по исполнительным листам.

Вычет НДФЛ

Как было сказано выше, налог на доходы физических лиц обязательно вычитается из заработной платы служащего. Разбираем, что значит зарплата до вычета НДФЛ.

Бухгалтерия ежемесячно начисляет работнику вознаграждение за выполнение трудовых обязанностей и удерживает с этой суммы подоходный налог в размере 13 % — для граждан РФ и 30 % — для нерезидентов. Таким образом, считается, что ЗП до вычета НДФЛ — это как произведение всех начислений сотрудника за отработанный отчетный период, а зарплата после удержаний — это фактическая сумма денежных средств, которую работник получает на руки или переводом на банковскую карту.

НДФЛ рассчитывается непосредственно в момент начисления ежемесячного вознаграждения, а удерживается — при перечислении оплаты труда.

Профессиональный вычет

Профессиональная налоговая льгота (ст. 221 НК РФ) производится для тех категорий служащих, которые выполняют работы или оказывают услуги по заключенным договорам ГПХ. Также за профессиональной компенсацией от налоговой инспекции вправе обратиться граждане, получающие авторское вознаграждение за следующие виды работ:

- произведения в области литературы;

- музыкальные, художественные, архитектурные произведения;

- изобретения новых промышленных образцов и проч.

При этом если такие служащие не имеют возможность подтвердить налоговой свои расходы, то, согласно п. 3 ст. 221 НК РФ, можно воспользоваться законодательно установленными нормативами для уменьшения облагаемой базы подоходного налога. Расчет осуществляется как произведение определенного процента норматива из п. 3 ст. 221 на полученный автором доход.

Другие налоговые вычеты

В соответствии со ст. 218–220 НК РФ, каждый сотрудник бюджетного учреждения вправе претендовать на определенный налоговый вычет из зарплаты. Это означает, что суммарный доход за отчетный период, облагаемый по ставке 13 %, подлежит уменьшению на определенную сумму льгот. Рассмотрим действующие для сотрудников бюджетных учреждений льготы в таблице:

3000 руб. или 500 руб. — участие в ряде событий, по инвалидности.

1500 руб. — на 1 и 2 ребенка до 18 лет.

3000 руб. — на 3-го и последующих детей.

Стандартная налоговая компенсация на себя безлимитная, то есть производится в течение всего года независимо от величины полученного заработка. Если гражданин получает льготную компенсацию на детей, то ограничение по доходу составляет 350 000 рублей в год.

Максимальная льготируемая сумма расходов при покупке жилья — 2 000 000,00 (пп. 1 п. 3 ст. 220 НК РФ). Сумма имущественного НВ (2 000 000 × 13 %) = 260 000 р.

Как получить налоговый вычет

Если вычет по НДФЛ больше начисленной зарплаты за отчетный период, то работодатель вправе зачесть излишне удержанный подоходный налог в следующем периоде (месяце) в пределах одного календарного года. Работник также может оформить заявление о возврате излишне удержанного НДФЛ.

В том случае если гражданин РФ по какой-либо причине не обратился к работодателю за предоставлением налоговых вычетов, он имеет право подать заявление на предоставления льготы непосредственно в территориальную ИФНС по истечении года, в котором были произведены расходы (имущественные, социальные, излишне удержанный подоходный налог). Для этого ему необходимо получить в бухгалтерии справку 2-НДФЛ, заполнить налоговую декларацию о доходах 3-НДФЛ, составить заявление и подготовить все копии подтвердительных документов (чеки, договоры и прочие). Результатом корректно оформленного обращения станет произведение возврата гражданину сумм излишне уплаченного НДФЛ от территориальной налоговой инспекции.

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.