Как узнать задолженность по налогам

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

Налоги — неизбежность для налогоплательщиков. Чтобы не платить штраф (ст. 122 НК РФ) и не попасть под уголовную ответственность (ст. 198, 199 УК РФ), важно контролировать налоговые платежи и не допускать просрочки. Как узнать задолженность по налогам, рассмотрим ниже.

Обратиться в налоговую: долго, но верно

Физическое лицо или представитель организации может проверить состояние расчетов с бюджетом в ФНС: для этого обратитесь лично на прием к налоговому инспектору в порядке очереди. Для этого понадобится принести с собой паспорт. Чтобы получить данные на бумаге, запросите один из следующих документов:

- справку об исполнении обязанности по уплате налогов (делается в течение 5 дней — пп. 10 п. 1 ст. 32 НК РФ), если требуются сведения о налоговой задолженности без указания суммы;

- справку о состоянии расчетов (делается в течение 10 дней — пп. 10 п. 1 ст. 32 НК РФ), чтобы узнать величину неуплаты конкретного налога;

- акт совместной сверки расчетов (делается в течение 1 дня — пп. 11 п. 1 ст. 32 НК РФ), если нужны сведения о состоянии расчетов по всем налогам.

Физическому и юридическому лицу в налоговой узнать задолженность легко при личном посещении, но это займет время, а время — деньги. Ускорить процесс позволяют ресурсы сети Интернет. Например, ИП и организации с помощью телекоммуникационных каналов связи могут заказать перечисленные выше документы по интернету.

Как узнать задолженность по налогам по ИНН

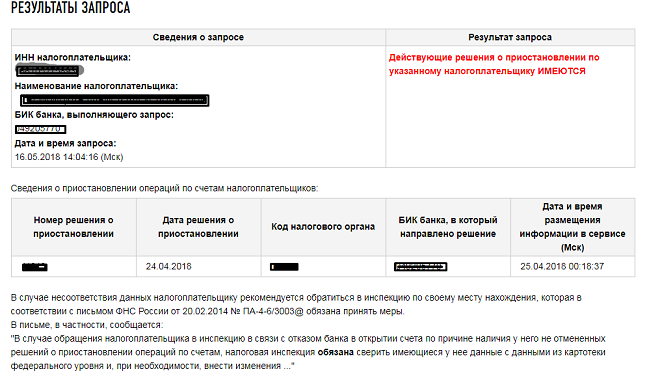

Если вы не зарегистрированы на сайте, сведения о долге ищите в разделе электронных сервисов nalog.ru. В меню сервисов перейдите в «Прозрачный бизнес», далее выберите, кого хотите проверить — организацию или ИП. Нажмите кнопку «Расширенный поиск» и выберите «Да» для параметра «Наличие задолженности по уплате налогов, превышающей 1000 рублей, которая направлялась на взыскание приставам». Этот ресурс показывает, имеет ли компания на указанную дату задолженность более 1000 рублей, однако он не предоставляет сведений о конкретной сумме долга. Уточнить его величину можно, перейдя в раздел Сервисы/Банк исполнительных производств по адресу fssprus.ru. Здесь ИНН не понадобится: чтобы сформировать запрос, укажите наименование организации и регион, в котором она работает.

Физические лица могут использовать онлайн-сервисы, которые позволяют узнать и оплатить задолженность по налогам по ИНН:

- по ссылке https://lkfl.nalog.ru/lk/ — личный кабинет для налогоплательщиков-физлиц;

- в мобильном приложении ФНС «Налоги ФЛ»;

- в разделе «Налоговая задолженность» личного кабинета на портале «Госуслуги»;

- в разделе «Налоги: проверка и оплата» сервиса «Яндекс.Деньги»;

- через личный интернет-кабинет обслуживающего банка.

Перечисленные ресурсы сети Интернет предоставляют физлицам информацию о неисполненной налоговой обязанности по всем видам налогов: НДФЛ, транспортный, земельный, на имущество.

Узнать сумму долга по фамилии

Есть простые способы проверки задолженности по налогам физлиц без непосредственного визита или заявки в налоговую инспекцию. Например, через официальный сайт ФНС и Единый портал госуслуг. На этих сервисах нужна предварительная регистрация с указанием ФИО, паспортных данных и ИНН.

Однако есть онлайн-сервис, в котором можно узнать долг по налогам без ИНН по фамилии. Это банк исполнительных производств ФССП (fssprus.ru). Этот ресурс располагает данными только по задолженности, которую направили на взыскание судебным приставам. Чтобы уточнить величину долга физического лица, введите фамилию и имя. Если результативной информации много, запрос можно сузить, введя дату рождения физлица и его отчество.

Автор статьи: Ирина Смирнова

Чтобы проводить сверки с налоговой и знать суммы задолженностей по всем налогам, работайте в облачном сервисе Контур.Бухгалтерия. Здесь вы можете легко вести учет, автоматически рассчитывать суммы налогов и формировать платежки, получать письма из налоговой и сверяться с контролирующими органами. А еще — начислять зарплату, сдавать отчетность через интернет и пользоваться поддержкой наших экспертов. Первый месяц работы в Контур.Бухгалтерии — бесплатно.

Как узнать задолженность по налогам ИП

Если у вас появится задолженность по налогам и вы с ней вовремя не разберётесь, придётся выплачивать штрафы и пени. Давайте посмотрим, как узнать о долге, чтобы вовремя его погасить.

Причины возникновения задолженности по налогам

Это происходит по вине предпринимателя или налоговой. ИП может:

- неправильно рассчитать и начислить сумму налога,

- ошибиться при заполнении декларации,

- неправильно заполнить платёжку при уплате налога и платёж потеряется.

Налоговая может ошибиться при проведении камеральной проверки.

Всем должникам налоговая отправляет требование об уплате задолженности. Но лучше не дожидаться этого момента, потому что за каждый день просрочки будут капать пени. Узнавайте о долге заранее, чтобы погасить его.

Способы проверки

1. Приехать в налоговую инспекцию лично и выяснить всё на месте

Перед посещением налоговой лучше записаться на приём, чтобы сэкономить время.

Преимущество этого способа — возможность получить информацию в день обращения. Но вам придётся:

- планировать свой день с учётом времени работы инспекции,

- тратить время на очередь, поиск нужного кабинета и оформление письменного запроса.

2. Запросить справку в налоговой

Если подаёте отчёты в электронном виде, очень удобно запросить справку в сервисе, через который отправляете отчётность. Так вы узнаете о состоянии расчётов с налоговой в течение трёх рабочих дней и без визитов.

- Справка о состоянии расчётов показывает только долг или переплату по налогам и взносам на конкретную дату. Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом.

- Выписка операций по расчётам с бюджетом показывает историю платежей и начисленные налоги и взносы за выбранный период. По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

Можно оформить и письменный запрос, но тогда придётся его отнести в налоговую лично, через представителя или отправить почтой.

Есть специальная форма запроса. Скачать форму

Налоговая получает запрос и в течение пяти рабочих дней оформляет справку на дату, указанную в запросе. Если даты в запросе нет или в нём указан день, который ещё не наступил, то справку выдадут на дату регистрации запроса в инспекции.

3. Получить информацию через сервисы на ведомственных интернет-ресурсах

Проверить задолженность по налогам можно на сайте ФНС, портале госуслуг или в базе данных исполнительных производств ФССП.

Сайт ФНС

На сайте налоговой выберите сервис «Узнай свою задолженность».

Чтобы получить информацию, зарегистрируйте личный кабинет налогоплательщика или зайдите с помощью подтверждённой учётной записи на сайте Госуслуг.

Личный кабинет налогоплательщика можно зарегистрировать только при личном обращении в налоговую.

После авторизации в кабинете появится информация о долге по налогу, сумма пеней и штрафов.

Портал госуслуг

Тоже помогает узнать о своей задолженности. ИП может проверить свою задолженность по налогам под учётной записью физического лица. Авторизоваться как ИП и вводить ИНН не нужно.

База данных исполнительных производств ФССП

В базу попадают дела, над которыми приставы уже работают. Это происходит через некоторое время, поэтому сразу узнать о задолженности через этот сервис не получится.

Несмотря на то, что приставы могут без решения суда брать на себя исполнения требования налоговой инспекции, автоматически задолженность в их базу не попадает.

Если информация об индивидуальном предпринимателе появилась в их базе, нужно срочно погашать задолженность. Санкции ФССП доходят вплоть до описания и ареста имущества.

Для проверки задолженности не нужно вводить ИНН, достаточно указать в форме на сайте свои данные: фамилию, имя, отчество, регион и дату рождения.

Что делать, если вы не согласны с задолженностью

Может случиться так, что вы заплатили налоги, а инспекция присылает требование выплатить задолженность. Это могло произойти, потому что:

- вы допустили ошибку в декларации,

- вы неверно указали реквизиты, перечисляя налог,

- в налоговой произошёл сбой в базе и налог не был учтён,

- налоговая доначислила налоги после проведения камеральной проверки.

В этой ситуации нужно действовать так:

- Проверьте декларацию. На основе данных из неё налоговая начисляет налог. Налоговая база в декларации могла быть ошибочно завышена, поэтому налог увеличился. Если причина в этом, подготовьте уточнённую декларацию.

- Подготовьте платёжные поручения, которые подтверждают уплату налога. В них проверьте, верно ли указаны реквизиты: получатель, его ИНН и КПП, реквизиты банка и счёт получателя. Если в этой информации не допущено ошибок, то налоговая должна была получить платёж.

- Предоставьте налоговой платёжные поручения или отправьте копии заказным письмом.

Если задолженность возникла по вине налоговой инспекции, ошибку исправят в течение пяти рабочих дней.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Что делать, если нет возможности оплатить задолженность

Не все предприниматели знают, что можно отсрочить дату выплаты налога или оплатить его в рассрочку.

Срок уплаты налога по отсрочке или рассрочке зависит от того, в бюджет какого уровня зачисляются налоги:

- если налог поступает в местный и региональный бюджет, то продолжительность отсрочки не должна превышать один год,

- если налог зачисляется в бюджет федерального уровня, то можно получить отсрочку на три года.

Отсрочка по страховым взносам также может быть предоставлена на три года. Задолженность можно оплатить либо частями, либо всей суммой. Порядок и условия предоставления отсрочки и рассрочки регулирует глава 9 части первой Налогового Кодекса и Приказ ФНС РФ от 16 декабря 2016 года ММВ-7-8/683@.

Чтобы получить рассрочку или отсрочку, напишите заявление и укажите:

- Налог или сбор, по которому требуется рассрочка или отсрочка.

- Сумму долга.

- Основание предоставления рассрочки или отсрочки.

- Примите обязательство выплатить проценты, которые начислят на сумму долга.

Предоставление отсрочки или рассрочки по уплате налога регулирует пункт 2 статьи 64 НК РФ. Писать заявление нужно, если

- Предпринимателю причинили ущерб в результате обстоятельств непреодолимой силы, вроде стихийных бедствий и технологических катастроф.

- Из бюджета вовремя не перечислили средства, например, не заплатили по госконтракту.

- После уплаты всей суммы налога появятся признаки банкротства предпринимателя.

- Имущество предпринимателя, за счёт которого можно взыскать задолженность по налогу, не покроет сразу всю сумму.

- Предприниматель занимается сезонным видом деятельности.

- Нет возможности уплатить все налоги, сборы, взносы, пени и штрафы до срока исполнения требования, направленного налоговой инспекцией.

Во всех перечисленных ситуациях предоставьте справки, заключения, обязательства, которые подтвердят основания для изменения сроков уплаты налогов и сборов.

Статья актуальна на 02.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Единый налоговый платёж с 2023 года: что надо про него знать

Единый налоговый платёж для организаций и предпринимателей планируется сделать обязательным с 2023 года — Госдума приняла законопроект во втором чтении. Документ разбирает Борис Луцет, который ведет авторский канал в Телеграме про налоговую политику.

По словам депутатов, бизнес «очень поддерживает» идею ЕНП именно в концепции всеобщего перевода на него всех налогоплательщиков. Вместе с тем пока в законопроекте только эксперимент на основе добровольности — с учётом его реализации вероятно будут приняты нормы об обязательном ЕНП.

Краткий обзор изменений, принятых ко второму чтению, представлен ниже.

Что меняется для физических лиц

— дата исполнения обязанности по уплате не может быть ранее установленного срока уплаты налога;

— налог будет считаться уплаченным в указанные даты лишь после принятия налоговым органом решения о зачете соответствующей суммы ЕНП.

В пункт 1 статьи 45.1 вносится изменение, в соответствии с которым в отношении НДФЛ может уплачиваться посредством единого налогового платежа во всех случаях, предусмотренных статьёй 228 НК РФ. На сегодняшний день такая возможность предоставлена лишь в отношении сумм налога, уплачиваемых на основании уведомления налогового органа (проценты во вкладам и доходы свыше 5 млн.рублей). После вступления закона в силу это можно будет делать и в отношении иных указанных в статье 228 доходов, например от продажи недвижимости.

Соответствующие изменения вносятся и в пункт 5 указанной статьи, уточняя порядок принятия налоговым органом решения о зачёте ЕНП. Нужно отметить, что сам срок не изменяется и остаётся равен 10 дням, но помимо уведомления добавляется также декларация по НДФЛ, а также уведомления по иным налогам.

Новое для организаций и ИП

Важно отметить, что возможность уплаты посредством ЕНП установлена не только в отношении налогов, сборов, страховых взносов, пеней и процентов, но и штрафов. Выбора в отношении видов подлежащих оплате по новой схеме платежей налогоплательщику не предоставлено.

Пунктом 3 статьи 45.2 предусмотрены ключевые условия для перехода на использование ЕНП. Первым из них является подача заявления в срок с 1 апреля по 30 апреля 2022 года. Второе — проведение совместной сверки с налоговым органом, по которой не имеется разногласий. сроков проведения такой сверки не установлено. Однако имеется условие о том, что заявление должно быть подано не позднее одного месяца со дня её осуществления.

Пунктом 4 статьи 45.2 вводится обязанность для налогоплательщиков и налоговых агентов предоставлять уведомления об исчисленыхперечисленных суммах. Помимо упомянутого отдельного описания обязанностей налоговых агентов хотелось бы обратить внимание как минимум ещё на одну особенность в отношении них. Дело в том, что уведомление требуется представить только в отношении перечисленного НДФЛ. Таким образом остаётся открытым вопрос о возможностинеобходимости применять режим ЕНП к суммам налога на прибыль и НДС, которые также могут быть удержаны налоговым агентом. Ну и конечно возникает вопрос о том, что налоговый агент может уплатить в виде ЕНП, если в уведомлении он указывает уже перечисленные суммы самого налога. Представляется, что данная норма будет в дальнейшем дорабатываться. Отдельно хотелось бы отметить, что предусмотренные данным пунктом документы являются дополнительными, каких-либо послаблений в налоговой отчётности законопроектом не предполагается.

По аналогии с физическими лицам и перечисление ЕНП может быть сделано за организациюИП иным лицом, которое не вправе затем требовать возврата данных сумм (пункт 5 статьи 45.2).

В статьи 58, 60, 129.12 и 133 НК РФ вносятся технические уточнения с целью распространить их действие на ЕНП организацийИП, а в статьи 78 и 79 уточнения в части возможности производить зачёт излишне уплаченныхвзысканных сумм в счёт налогов, сборов, страховых взносов — эти нормы не изменились в сравнении с первым чтением.

Статьёй 2 законопроекта помимо сроков вступления в силу (1 января 2022 года) устанавливаются также особенности утверждения ФНС необходимых документов. Точнее даже не особенности, а возможность вместо их утверждения просто рекомендовать соответствующие формы. Видимо предполагается, что к 1 апреля 2022 года служба не успеет их утвердить и просто рекомендовать будет легче.

СРОЧНО!

Успейте разобраться в ФСБУ 5/2019 «Запасы», пока вас не оштрафовали. Самый простой способ – короткий, но полный курс повышения квалификации от гуру бухгалтерского учета Сергея Верещагина

Единый налоговый платеж для организаций и ИП с 2022 года — как это будет работать

Принят закон о едином налоговом платеже для юрлиц. Организации и ИП смогут одним платежным поручением уплачивать налоги, сборы, взносы, штрафы и пени. Этот механизм будет работать с 1 июля по 31 декабря 2022 года.

Что такое единый налоговый платеж (ЕНП)

Это добровольная уплата нескольких налогов и взносов одним платежным поручением. При этом не надо уточнять вид платежа, срок его уплаты, принадлежность к бюджету и др. Такое уже есть для физлиц — они могут разом заплатить НДФЛ и налоги на имущество, транспорт, землю.

Федеральный закон от 29.11.2021 № 379-ФЗ добавляет в НК РФ новую статью о едином налоговом платеже для организаций и ИП. Они смогут разом заплатить:

- налоги и авансовые платежи по ним (кроме тех, которые уплачивают физлица);

- страховые взносы;

- торговый сбор;

- сборы (кроме госпошлин, на уплату которых суд не выдал исполнительный документ);

- пени, штрафы и проценты.

Важно, что не только добровольные перечисления налоговая посчитает единым налоговым платежом. К нему будут отнесены все перечисления в бюджет, а также суммы переплаты и излишне взысканные суммы после 1 июля 2022 года.

Как это будет работать

Поступившие в счет ЕНП деньги налоговая сама зачтет на нужные направления.

Очередность зачета будет такой: Недоимки → Предстоящие платежи по налогам, взносам и сборам → Долги по пеням → Долги по процентам → Долги по штрафам.

При этом в каждой группе начинать будут с суммы, которая образовалась или должна быть внесена раньше других. Если суммы ЕНП не хватает и даты уплаты налогов, сборов и взносов одинаковы, платеж зачтут пропорционально суммам обязанностей в соответствующей последовательности. Аналогичный подход действует для пеней, процентов и штрафов.

Организации и предприниматели, перешедшие на новый порядок уплаты, должны будут подавать в налоговую уведомления об исчисленных суммах. Сроки следующие:

- налогоплательщики — за пять дней до установленного срока уплаты налогов и авансовых платежей;

- плательщики взносов — за пять дней до установленного срока уплаты взносов;

- налоговые агенты по НДФЛ — не позднее 5-го числа месяца, следующего за месяцем выплаты доходов.

Когда обязанность по уплате считается исполненной

Днем исполнения обязанности по уплате будет тот, в который налогоплательщик передал в банк поручение на ЕНП при наличии достаточной суммы на счете. Но есть ограничение — обязанность не может быть исполнена раньше, чем наступит срок уплаты налога, по которому принято решение о зачете.

Можно ли вернуть ЕНП

По заявлению можно вернуть часть ЕНП, по которой еще не принято решение о зачете. Налоговики отдадут деньги в течение месяца, а за просрочку доплатят процент по ставке рефинансирования.

Решение о возврате ИФНС должна принять в течение 10 рабочих дней, а копию решения направить в казначейство.

Как перейти на единый налоговый платеж

Чтобы перейти на ЕНП, нужно провести сверку расчетов с бюджетом и добиться отсутствия разногласий.

В течение месяца после сверки следует подать заявление о переходе на особый порядок уплаты в ИФНС по месту нахождения организации или месту жительства ИП. Сделать это можно только в электронной форме по ТКС.

По НК РФ подать заявление нужно будет в период с 1 по 30 апреля 2022 года. Это значит, что сверку следует провести в марте.

Уплачивать ЕНП за организацию или предпринимателя смогут и третьи лица, однако у них не будет возможности потребовать возврат платежа из бюджета.

Все существующие способы заплатить налоги

Подходит срок уплаты налогов для физических лиц. В статье расскажем, когда и какую задолженность нужно погасить, а также как это можно сделать.

Когда физлица платят налоги

Транспортный налог нужно заплатить до 1 декабря. Налогоплательщиками являются люди, на которых зарегистрированы транспортные средства. Список объектов налогообложения смотрите в ст. 358 НК РФ. В перечень входят:

- автомобили;

- мотоциклы;

- автобусы;

- самолёты;

- вертолёты;

- теплоходы и яхты;

- парусные суда;

- снегоходы;

- моторные лодки;

- гидроциклы и др.

Налог на имущество платят также до 1 декабря года, следующего за налоговым периодом, в городе, где находится объект налогообложения. Налогоплательщиками считаются собственники имущества. Какое именно имущество облагается налогом, смотрите в ст. 401 НК РФ. Это:

- жилой дом;

- квартира;

- комната;

- гараж, машино-место;

- единый недвижимый комплекс;

- незаконченный объект строительства;

- другое здание, строение, сооружение.

Также существует земельный налог. Срок уплаты тот же – до 1 декабря (п. 1 ст. 397 НК РФ). Налог платят собственники участков, а также люди, владеющие землей на правах бессрочного пользования или пожизненного наследуемого владения (п. 1 ст. 388 НК РФ).

Во всех трёх случаях размер налога указывают в уведомлении, которое присылает ФНС. Оно должно прийти как минимум за месяц до крайней даты уплаты налога – то есть до 1 ноября.

Сервис «Заплати налоги»

Сервис «Заплати налоги» находится по адресу service.nalog.ru/payment. С этого сайта можно перейти в личный кабинет и узнать задолженность по налогам, а также сразу её погасить через один из банков-партнёров, заключивших соглашение с налоговой службой.

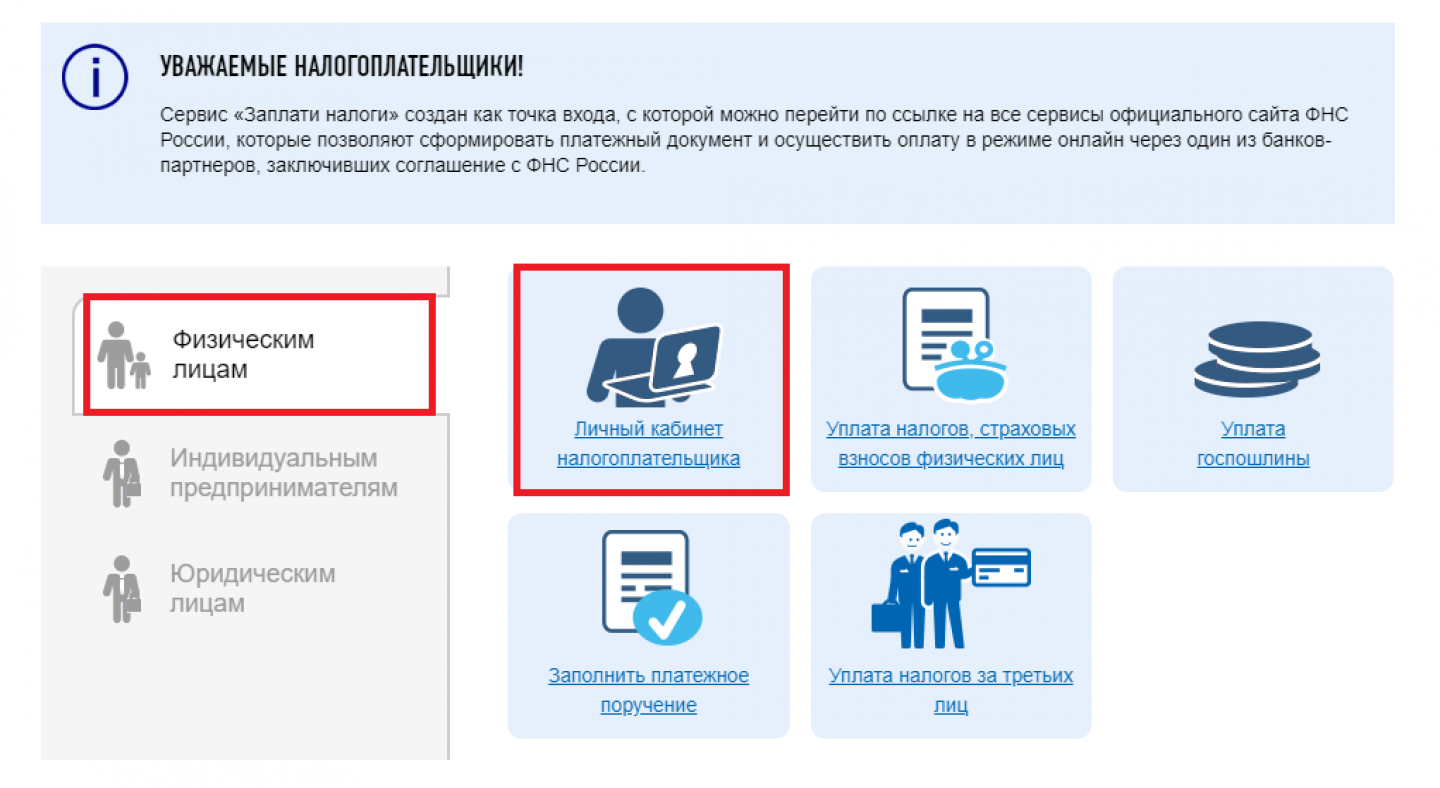

На главной странице сервиса выберите вкладку «Физическим лицам» и кликните по ссылке «Личный кабинет налогоплательщика».

Главная страница сервиса «Заплати налоги»

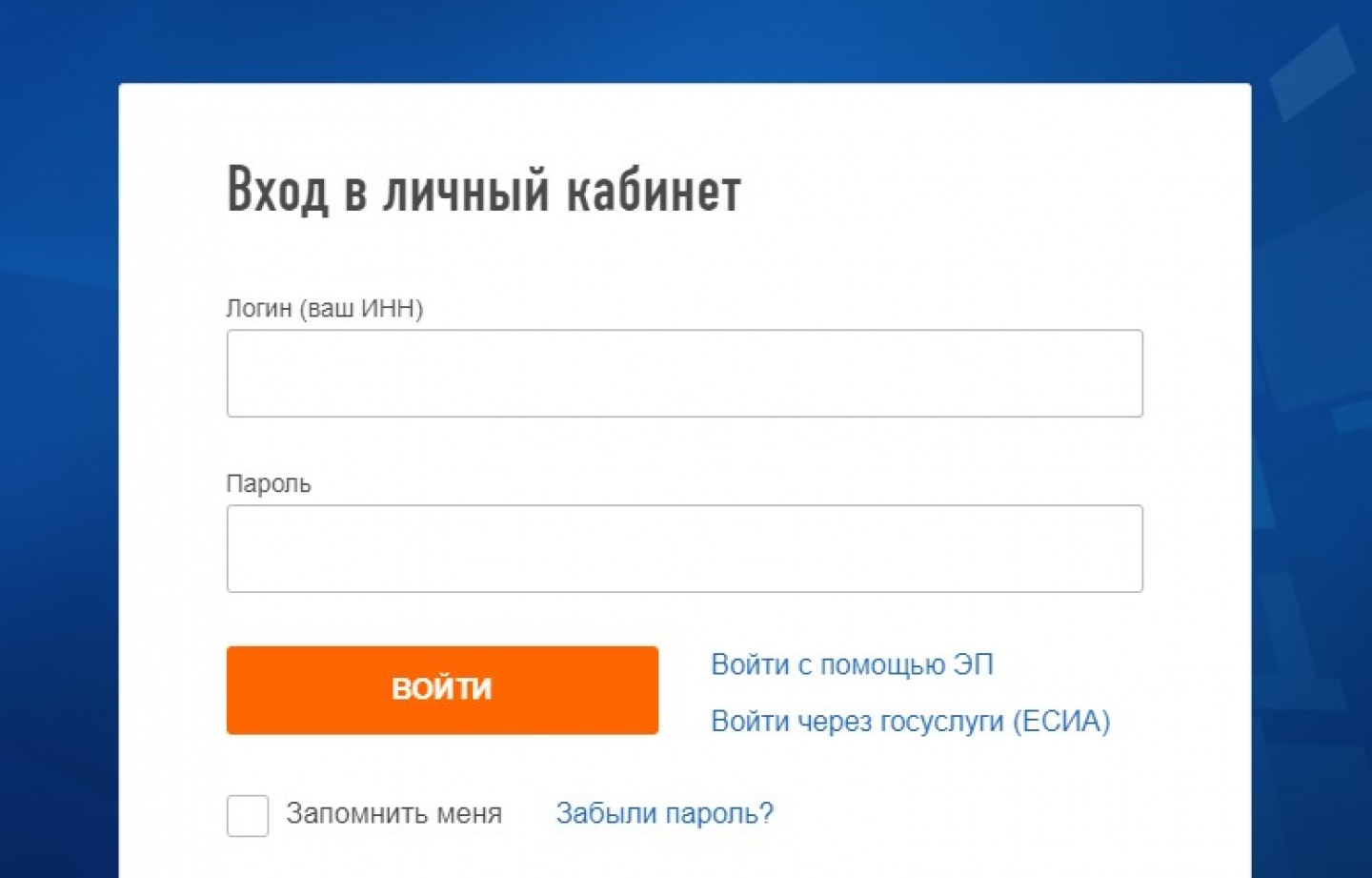

Войдите в личный кабинет одним из трёх способов:

- по логину и паролю;

- через госуслуги;

- с помощью электронной подписи.

Вход в личный кабинет налогоплательщика

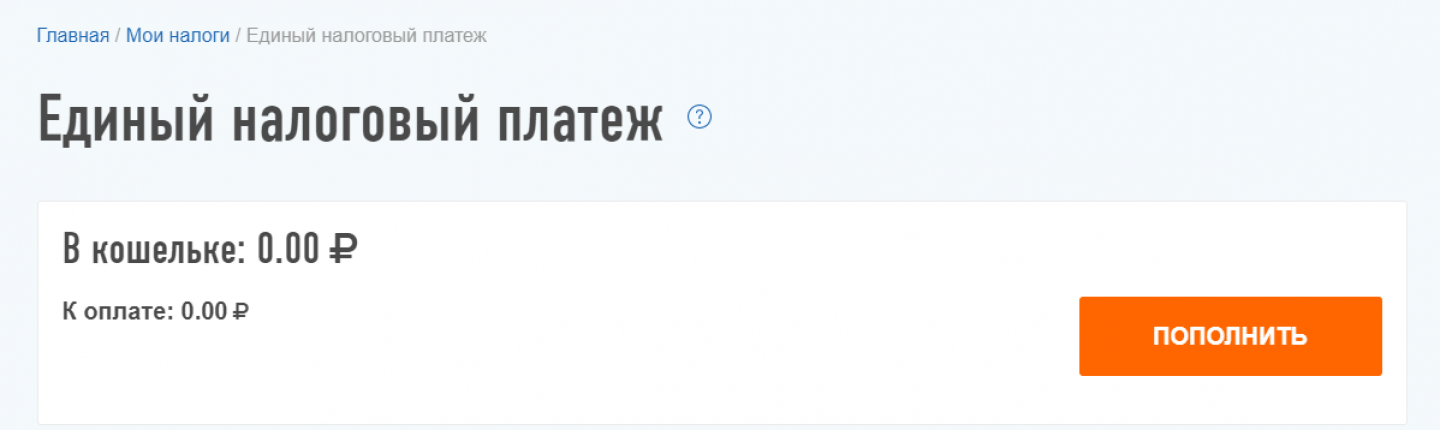

О начисленных суммах налога можно узнать во вкладке «Мои налоги». Там же система сразу предложит внести деньги – по карте или через сайт кредитной организации.

Если налоговое уведомление пока не пришло, но вы знаете примерную сумму налога и боитесь пропустить крайний день уплаты, внесите платёж авансом. Для этого нажмите на значок кошелька в правом верхнем углу. Далее нажмите на кнопку «Пополнить» и выберите способ внесения денег: банковской картой или напрямую через сайт банка (ФНС сотрудничает с крупнейшими кредитными организациями). Также можно сформировать квитанцию, чтобы позже заплатить по ней в офисе банка.

Пополнение авансового кошелька

Сайт госуслуг

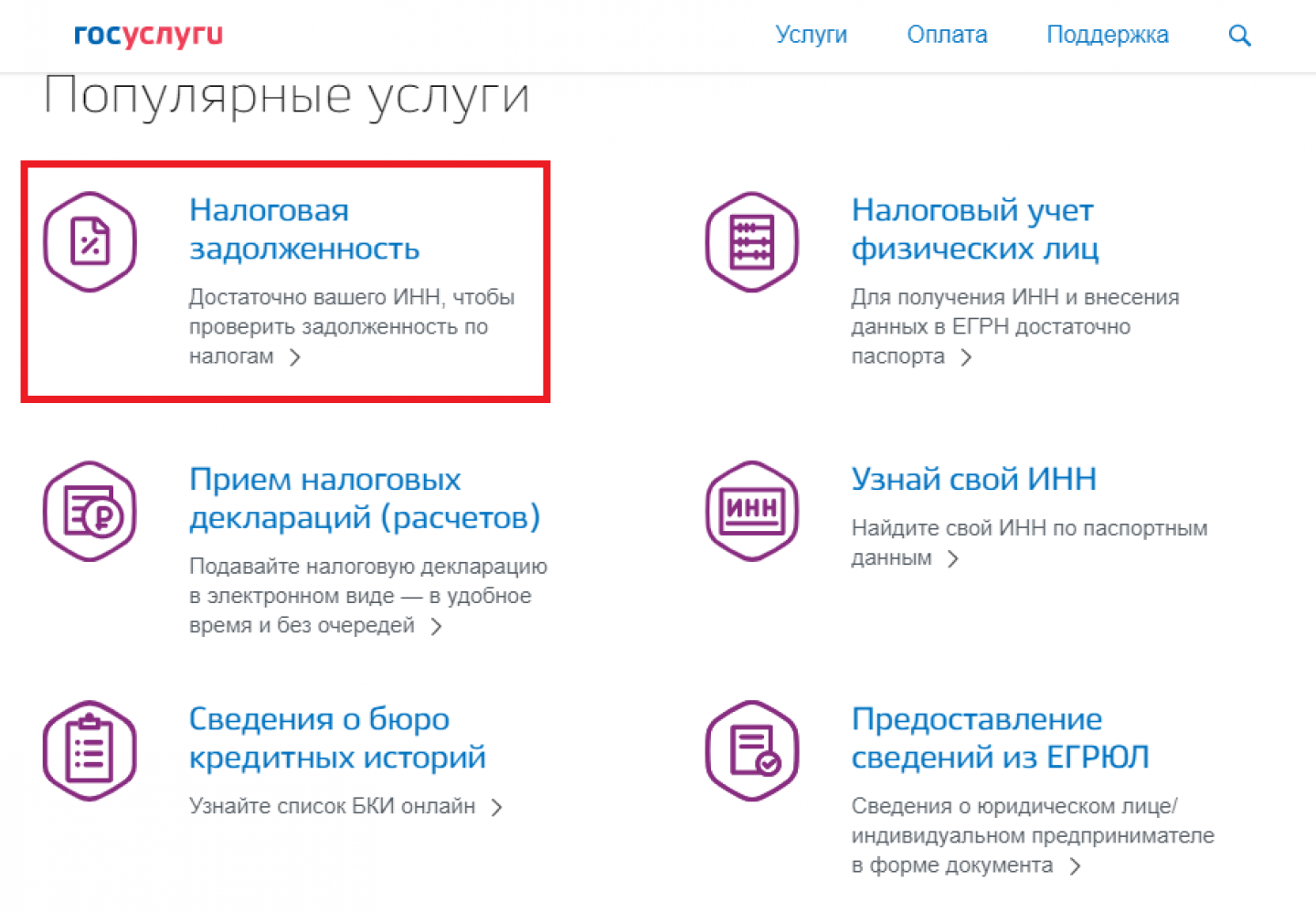

Чтобы оплачивать налоги через госуслуги, нужно иметь подтверждённую учётную запись (после регистрации подтвердить свои данные в ближайшем МФЦ).

Зайдите в личный кабинет и в верхнем меню наведите мышь на вкладку «Услуги». В списке выберите «Налоги и финансы».

Далее кликните на ссылку с названием «Налоговая задолженность».

Вкладка «Налоговая задолженность»

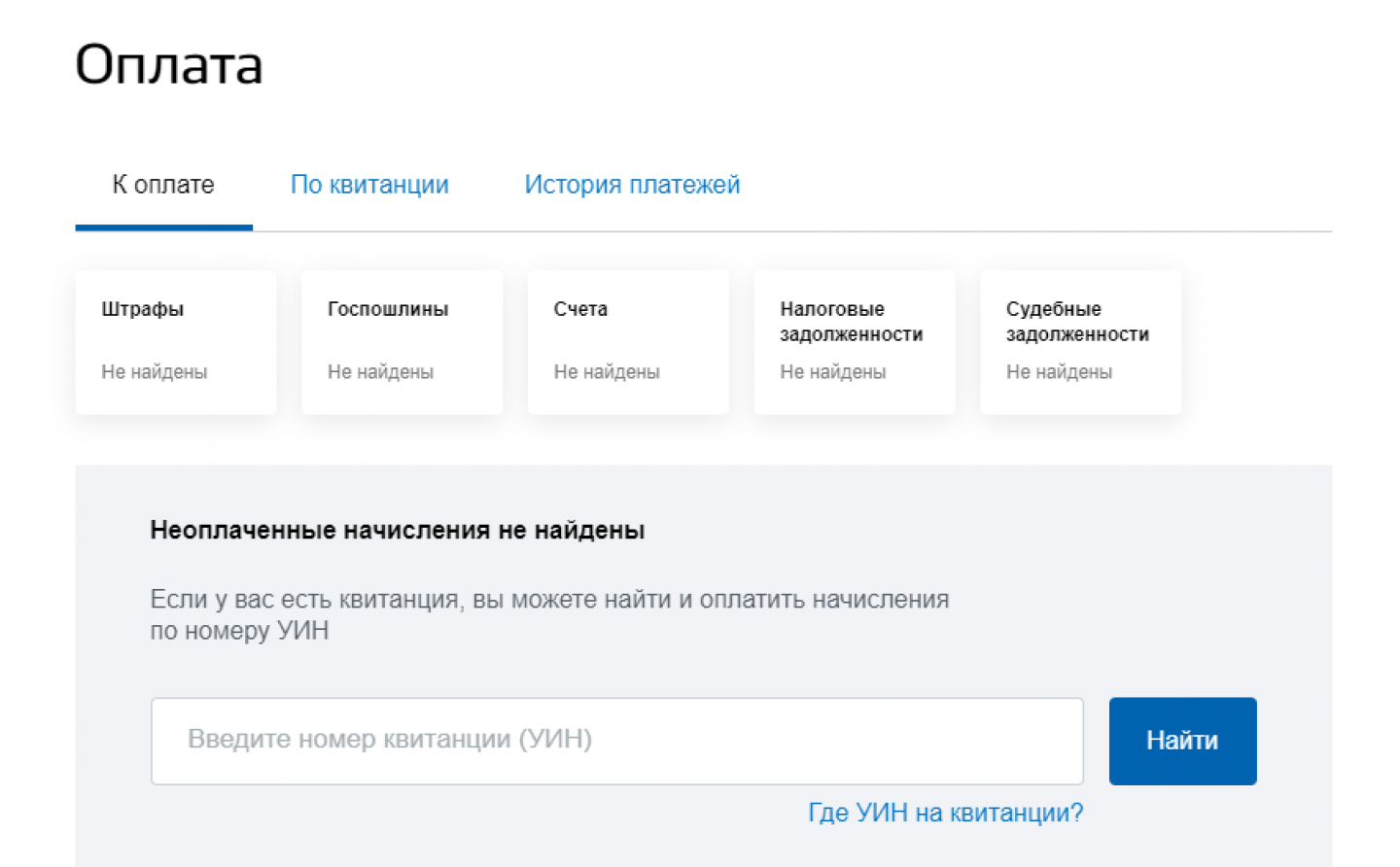

Система покажет все существующие задолженности – по штрафам, судебным решениям, госпошлинам, счетам.

Налоги можно оплатить прямо там. Доступны следующие способы: банковскими картами Visa и MasterCard, через платёжный сервис Webmoney. Также можно распечатать квитанцию для оплаты в банке.

Если система не показывает, что есть задолженность, но у вас на руках есть квитанция, введите УИН (длинный код, который есть на квитанции) и проверьте долг. После этого его также можно оплатить через госуслуги.

Перевод по реквизитам в офисе банка

Оплатить налоговую задолженность можно в любом банке. Нужны квитанция и паспорт. В большинстве банков оплату принимают как наличными, так и по карте. Обязательно возьмите чек и уточните у сотрудника банка, через какое время средства будут зачислены. Чек будет подтверждением уплаты задолженности на случай, если деньги по какой-то причине не дойдут до ФНС. Это иногда происходит из-за технического сбоя или ошибки операциониста.

Интернет-банк

Рассмотрим, как заплатить налоги через мобильное приложение, на примере Сбербанка и Тинькофф.

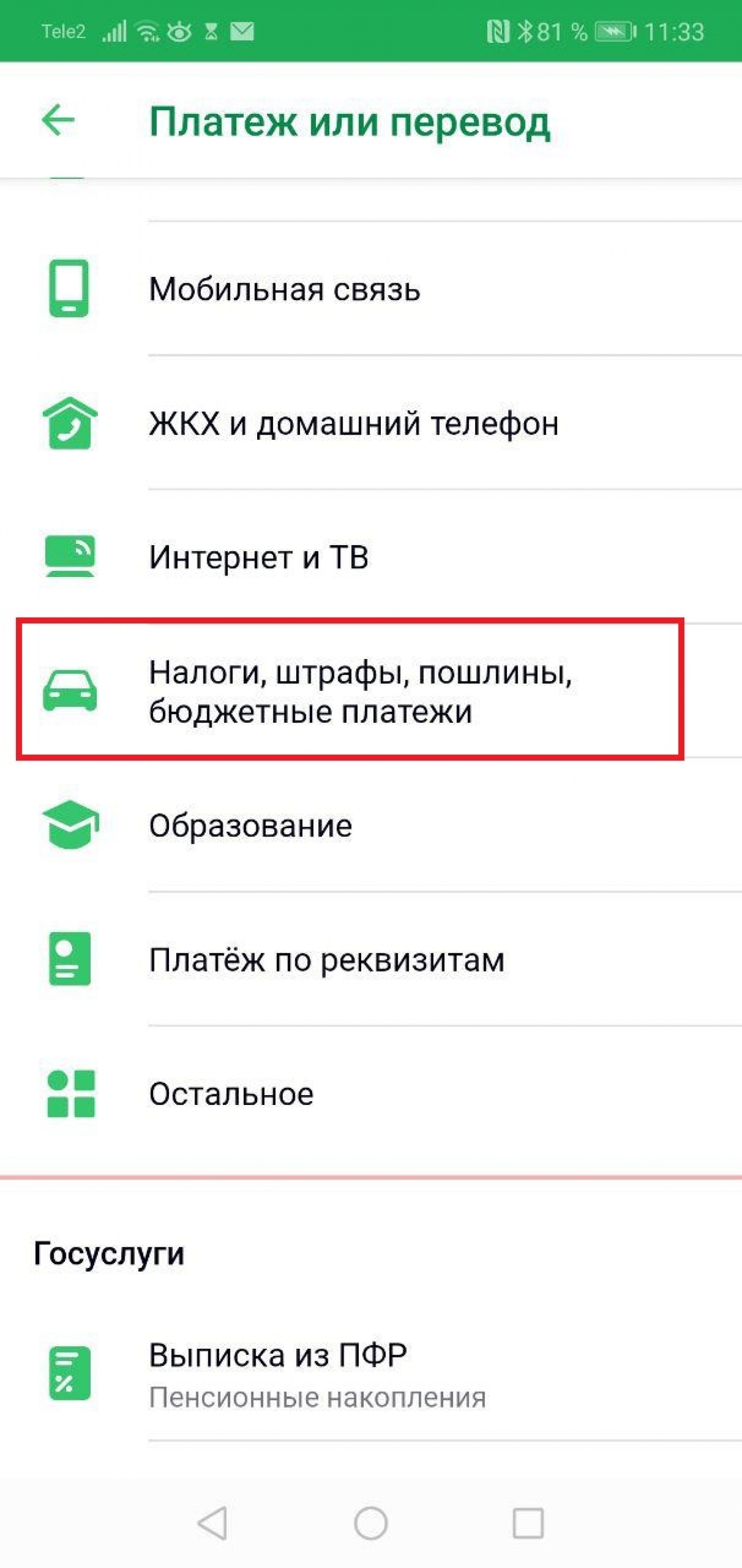

В мобильном приложении Сбербанка выберите карту, с которой будете платить. Нажмите на «Платёж или перевод». Далее найдите вкладку «Налоги, штрафы, пошлины, бюджетные платежи».

Вкладка «Налоги, штрафы, пошлины, бюджетные платежи» в мобильном приложении Сбербанка

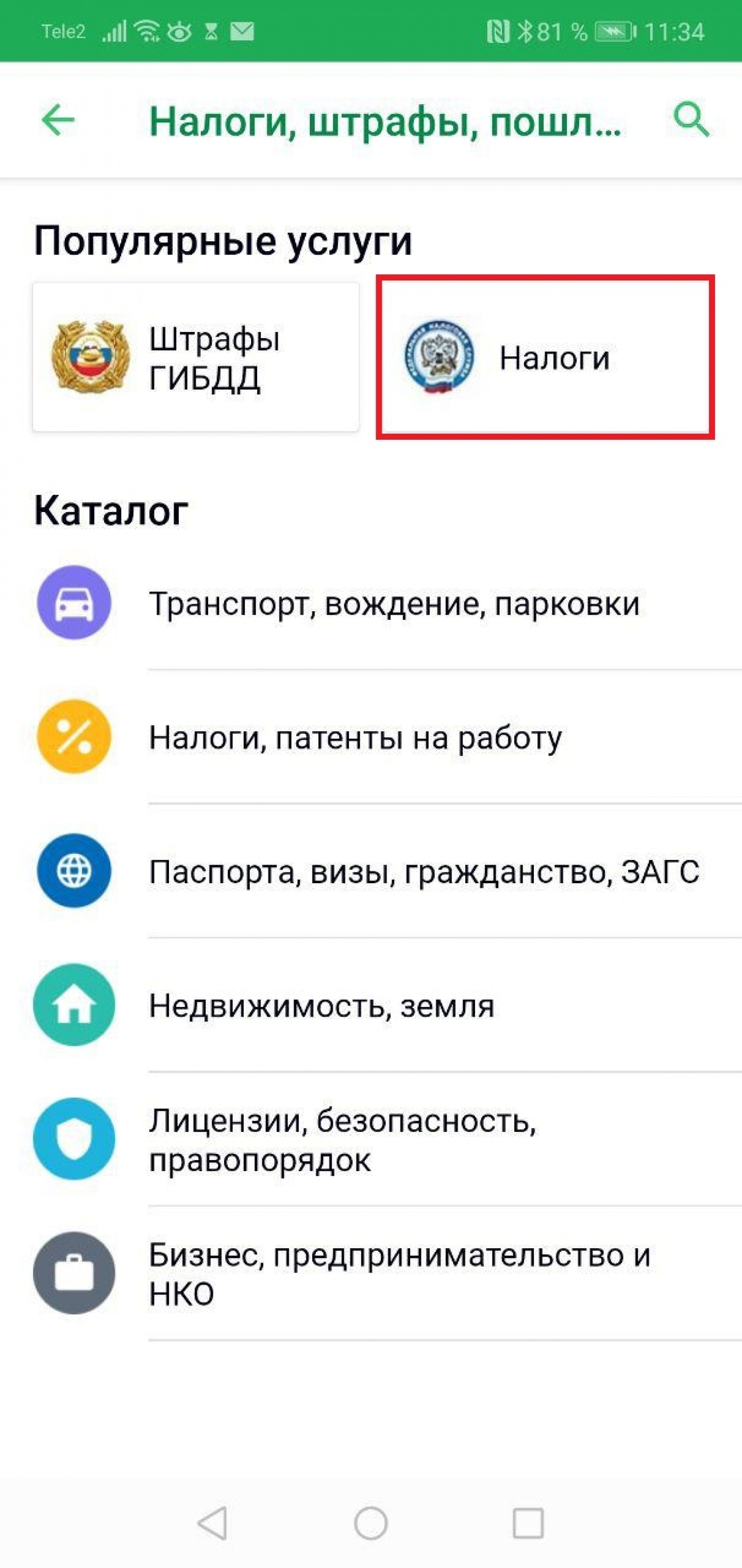

Нажмите на кнопку «Налоги», после чего система предложит найти задолженность по ИНН или коду на квитанции.

Кнопка «Налоги» в мобильном приложении Сбербанка

Выберите удобный способ и оплатите налог. Средства могут зачисляться несколько дней, поэтому не ждите крайней даты.

Способы поиска и оплаты налогов в мобильном приложении Сбербанка

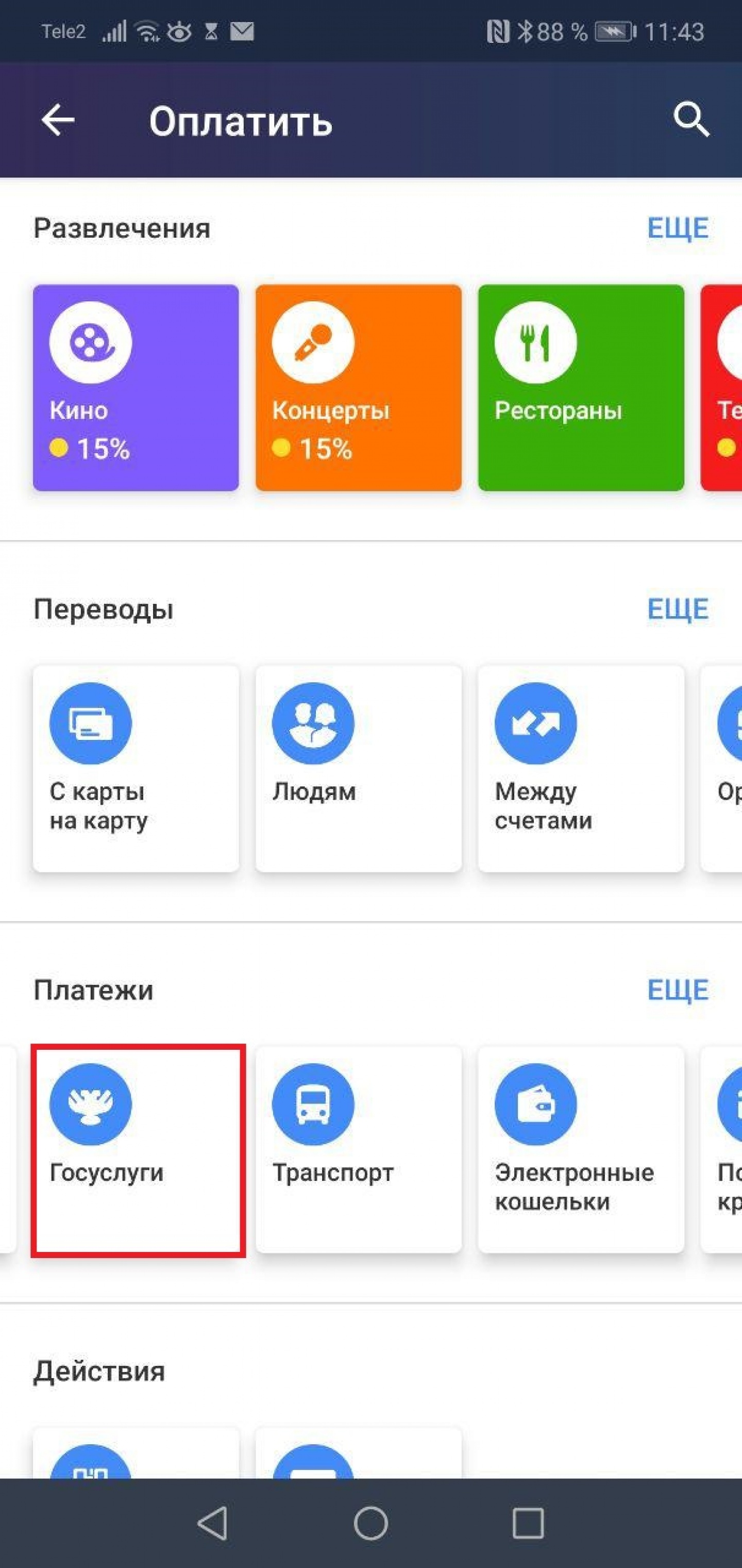

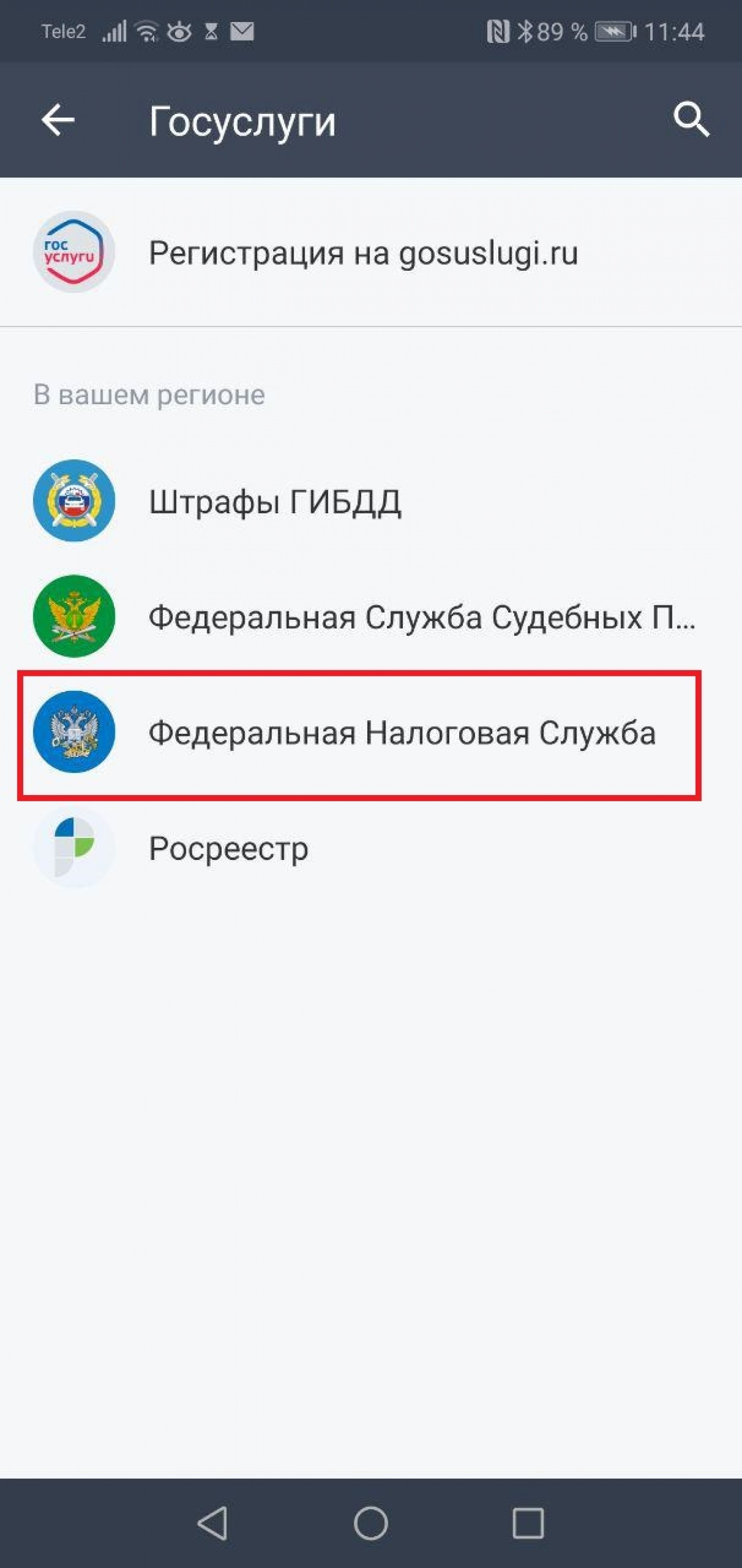

В мобильном приложении интернет-банка Тинькофф в начале также нужно выбрать карту для оплаты. Далее нажмите на кнопку «Оплатить» и выберите в списке «Госуслуги».

Вкладка «Госуслуги» в мобильном приложении Тинькофф Банка

Чтобы проверить и оплатить задолженность, кликните по ссылке «Федеральная налоговая служба».

Вкладка «Федеральная налоговая служба» в мобильном приложении Тинькофф Банка

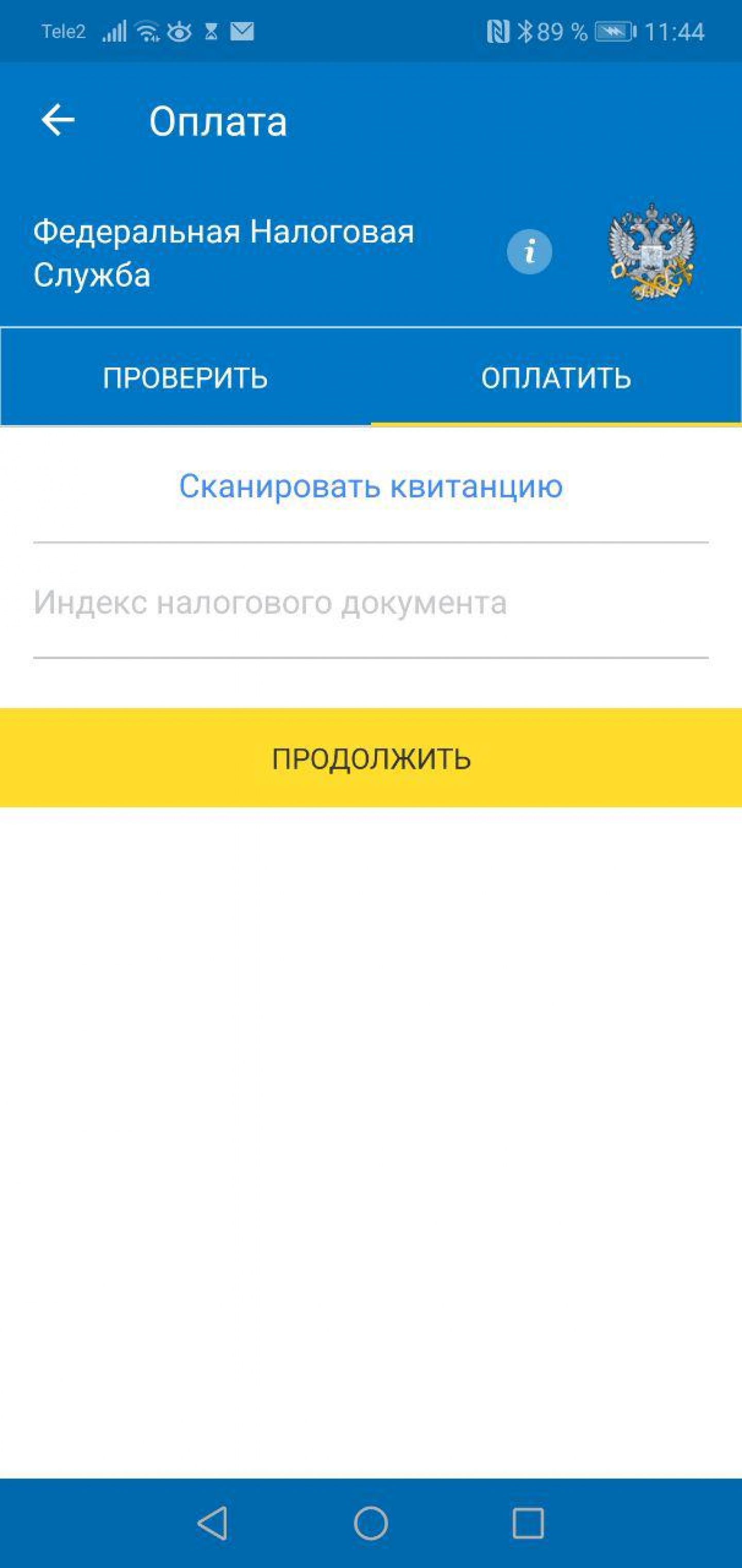

Далее введите ИНН. Если хотите сразу заплатить по квитанции, отсканируйте её или введите индекс документа.

Страница поиска задолженности и оплаты в мобильном приложении Тинькофф Банка

Оформите полис ОСАГО за 5 минут

Актуальные новости

На Финуслугах появились инвестиции в облигации

На Финуслугах появились государственные облигации Калининградской области со сроком погашения 16 декабря 2024 года и гарантированной доходностью 9%. Это первый инвестиционный продукт, который можно купить на платформе онлайн всего за пару минут — достаточно пройти регистрацию.Облигации выпускает регион, а люди, покупая их, дают

Московская биржа представила обновленное позиционирование и бренд

17 декабря прошла пресс-конференция, на которой Московская биржа рассказала о своем новом позиционировании и ребрендинге. Новый логотип компании — ступень, ведущая вверх, как символ постоянного роста, стремления к развитию и улучшениям.Платформа личных финансов Финуслуги, созданная Московской биржей, вместе с Национальным расчетным

Новостройки теперь стоят дороже «вторички»

По данным аналитиков, в большинстве российских городов-миллионников стоимость недвижимости в новостройках превысила цену квадратных метров во «вторичке».В Москве осенью уходящего года цена квадратного метра в новом доме превысила стоимость метра во «вторичке» примерно на 2000 рублей. Ранее соотношение было обратным с разбегом

Столичные работодатели будут получать по 64 000 рублей за наем сотрудников до 30 лет

С 1 января наступающего года в Российской Федерации будет расширена программа по борьбе с безработицей.Отечественные работодатели будут получать три МРОТ за наем сотрудника до 30 лет. Средства выплатят по частям: по прошествии месяца с момента трудоустройства, через три и шесть месяцев.Для получения субсидии юрлица или ИП должны

За год аренда жилья в РФ подорожала почти на треть

По информации «Известий», с ноября 2020 года по ноябрь уходящего года стоимость аренды жилья в Российской Федерации подскочила более чем на 30%. Средний «чек» аренды в среднем по стране достиг отметки в 23 000 рублей. При этом спрос на услугу с начала текущего года подрос почти на четверть.В городах-миллионниках «однушку» в настоящее

Государство может повысить ставки по вкладам малообеспеченных россиян

В России в скором времени могут появиться депозитные продукты, разработанные специально для малообеспеченных граждан. Цель создания системы — защита сбережений граждан от инфляции.Ставки по вкладам будут устанавливаться нормативно, возможно, будут «привязаны» к уровню инфляции или размеру ключевой ставки Центробанка. Гражданин

Hays: российский рынок труда восстанавливается

Международная рекрутинговая компания Hays оценила положение дел на российском рынке труда. По данным исследования, ситуация плавно возвращается к доковидным реалиям.Более половины российских компаний в текущем году подняли зарплаты персонала.В большинстве случаев (у 46% компаний) доходы сотрудников выросли на 5-10%.Более солидным

Банки смогут использовать водительское удостоверение для идентификации клиентов

Депутаты Госдумы приняли закон, позволяющий в том числе и банковским структурам проводить идентификацию клиентов в упрощенном порядке — по удостоверению на право управления транспортным средством. Паспорт при этом остается основным документом, позволяющим провести идентификацию гражданина.Кроме того, законодатели повысили

Россияне реже берут займы наличными

В прошлом месяце россияне оформили 1,36 млн займов наличными. Показатель сократился на 0,5% относительно октябрьских данных и снижается третий месяц подряд, следует из информации, опубликованной Национальным бюро кредитных историй.По мнению экспертов, наблюдаемая отрицательная динамика в финансовом сегменте — следствие активности

«СберБанк» продолжит направлять на выплату дивидендов порядка 50% прибыли

Представители «СберБанка» сообщают, что кредитно-финансовая структура намерена в дальнейшем направлять на выплату дивидендов акционерам порядка половины от объема чистой прибыли.По итогам прошедшего года «СберБанк» решил выплатить акционерам в виде дивидендов свыше 420 млрд рублей (почти 56% от общего объема чистой прибыли по

ВТБ: ставки по вкладам растут рекордными темпами

По информации ВТБ, по итогам текущего года средневзвешенная ставка по вкладам в России может увеличиться почти вдвое. В начале года показатель составлял немногим более 4% годовых, к декабрю подрос до 7 процентных пунктов. Причина происходящих изменений — рост ключевой ставки ЦБ РФ с 4,25 до 7,5%.Сегодня ЦБ должен в восьмой раз за год

МКБ предлагает оформить ипотеку под 1% годовых

В активе МКБ появился новый сервис ипотечного кредитования с субсидированной ставкой в 1% годовых. Кредитная программа доступна семьям, желающим приобрести недвижимость в девяти объектах, возводимых ГК «Гранель» на территории столичного региона.Низкая ставка действует в течение всего срока кредитования.В рамках финансового

ГПБ отменяет надбавку к ставке на ипотеку по паспорту

«Газпромбанк» сообщает об улучшении условий предоставления жилищных кредитов по одному документу (паспорту). Кредитно-финансовая структура отменила надбавку к процентной ставке за выдачу ипотеки по «короткому» пакету документов.Желающим оформить ипотечную ссуду по паспорту необходимо из собственных средств оплатить минимум

В России сокращается средний размер платежа по займам наличными

По данным «Ведомостей», средний размер платежа по нецелевым кредитам россиян (на момент оформления ссуды) продолжает снижаться. По мнению аналитиков, таковы следствия закредитованности граждан РФ и роста ключевой ставки Банка России, размер которой влияет на актуальность и привлекательность сервисов рефинансирования ранее

Каждый пятый россиянин отдаст свою новогоднюю премию банку

По данным портала Superjob, около 20% россиян направят новогоднюю премию на возвращение долгов и погашение ранее оформленных банковских займов.Еще 12% участников соответствующего опроса заявили, что премию планируют отложить или инвестировать.11% респондентов потратят средства на отдых или семью.10% — на подарки.При этом об инвестициях