Ликбез: покупка вторичной квартиры в ипотеку

При покупке квартиры в ипотеку вам нужно пройти 5 шагов и собрать 2 комплекта документов. Каких именно – рассказывает эксперт по недвижимости ООО «Урал-Эстэйт» Ольга Панферова.

Выбор банка

Первое, что нужно сделать, – изучить предложения банков по ипотечному кредитованию на текущий момент. Иногда самая низкая процентная ставка не означает лучшие условия кредитования. На что еще следует обратить внимание, выбирая банк для ипотеки:

- Размер первоначального взноса. Сколько потребуется собственных средств, в каком соотношении к заемным средствам? В некоторых банках процентная ставка по кредиту зависит от этого соотношения.

- Под какие объекты недвижимости банк готов выдавать кредит? Новостройка или квартира на вторичном рынке, индивидуальный дом или земельный участок, комната или доля в праве собственности? Ответы на эти вопросы нужно получить в первую очередь. Хорошо, если один и тот же банк предлагает оптимальные ставки по ипотечному кредиту на новостройку и вторичное жилье, потому что в процессе выбора квартиры Ваша потребность может трансформироваться.

- Есть ли какие-то особенные требования к объектам недвижимости, передаваемым в залог? Какое минимальное количество этажей должно быть у многоквартирного дома? Не старше какого года постройки может быть дом? Какие перекрытия? Зная эти требования, Вы экономите себе время и деньги при поиске недвижимости.

- Какие дополнительные расходы возникают у Вас при оформлении ипотеки? Например, АИЖК не имеет собственной кассы, и при покупке квартиры и расчетах с продавцом недвижимости у Вас возникнут дополнительные расходы.

- Какие риски банк требует застраховать? Какие страховые компании аккредитованы банком? На самом деле в разных страховых компаниях тарифы могут отличаться в два раза.

- Какое подтверждение дохода устроит банк: официальное, по форме 2-НДФЛ, или по форме банка?

Документы для одобрения ипотеки

Изучив предложения по ипотечному кредитованию, остановите свой выбор на двух-трех банках. Далее приступайте к сбору документов для аккредитации в банке Вас как заемщика. В последнее время список из этих документов значительно сократился. Основные документы следующие:

- Паспорт заемщика, созаемщиков. Если Вы будете отправлять эти документы по электронной почте, потребуется цветной скан документов и обязательно ВСЕХ страниц паспорта, даже включая пустые.

- Заверенная работодателем копия Вашей трудовой книжки. Не все работодатели умеют правильно это делать. Заранее запросите в банке информацию о требованиях к этому документу.

- Справка, подтверждающая Ваш ежемесячный доход. Это может быть справка 2-НДФЛ или по форме банка. Обратите внимание, информация в справке должна быть полной: ИНН, рабочий телефон, актуальное место регистрации и так далее. По некоторым программам кредитования справка о доходах не требуется. Но это не означает, что у Вас нет дохода. Банк всегда обращает внимание на платежеспособность клиента, потенциального заемщика.

- Анкета. Грамотно заполненная анкета – это 50% успеха. Не оставляйте поля анкеты незаполненными. Если Вам что-то непонятно, переспросите в банке. Если что-то непонятно банку, дайте пояснения в письменном виде. Для некоторых банков критично, чтобы Вы указали все свои текущие кредиты, долговые обязательства. Сами по себе существующие кредиты – еще не повод для отказа, а вот скрывая их, вы рискуете не получить ипотеку. Не забывайте о кредитных картах, они тоже отражаются в Вашей кредитной истории.

Если вы привлекаете созаемщиков, то такой же пакет документов потребуется от них. Если Вы выбрали банк, в котором у Вас зарплатный проект, документов от Вас потребуется еще меньше, а условия кредитования будут лучше.

Выбор квартиры

Получив положительный ответ от банка, приступайте к выбору объекта недвижимости. При выборе, обязательно предупреждайте продавца, что Вы планируете приобрести квартиру с привлечением ипотечных средств.

Документы на квартиру

Следующая ступень после того, как Вы определились с недвижимостью, – сбор документов на этот объект (ведь он передается в залог). Вот что вам потребуется:

- Правоустанавливающие документы. На каком основании объект недвижимости принадлежит продавцу: договор купли-продажи, свидетельство о наследовании, договор приватизации, договор дарения и прочее.

- Копии всех страниц паспортов собственников или копия свидетельства о рождении.

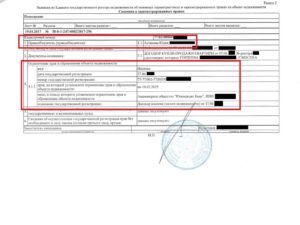

- Выписка ЕГРН. Ее можно заказать онлайн. Некоторые банки делают это самостоятельно.

- Согласие супругов, разрешение органов опеки, если требуется.

- Справка из паспортного стола. Для рассмотрения на этом этапе подойдет справка с указанием всех зарегистрированных лиц в объекте недвижимости.

- Отчет о рыночной стоимости объекта недвижимости. Отчет нужно заказать у аккредитованных банком оценочных компаний. Он стоит примерно 3 тысячи рублей (цена может меняться в зависимости от объекта и банка). Некоторые банки заказывают отчет сами и за свой счет.

Это неполный список того, что у Вас может потребовать банк. Список меняется в зависимости от объекта недвижимости и банка. При подготовке документов обязательно уточните в банке срок действия предоставляемых справок.

Такой же список документов потребуется для аккредитации объекта недвижимости в страховой компании. Будьте готовы к тому, что страховая компания запросит от Вас и от продавца дополнительный пакет документов. Обратите внимание, что у разных страховых компаний разные требования. После получения положительного юридического заключения от банка и страховой, можно назначать дату сделки.

Заключение договора купли-продажи

На сделке происходит подписание документов, производятся частичные расчеты. Опять же, какие документы Вы будете подписывать на сделке, зависит от того, какой объект вы выбрали. Для квартир на вторичном рынке недвижимости вы подписываете договор купли-продажи, кредитный договор, закладную. Если есть созаемщики, то они подписывают договор поручительства. Иногда одновременно подписывается договор страхования. Перед подписанием внимательно прочитайте каждый документ. Задайте свои вопросы сотруднику банка, уточните, в какую дату и каким способом оптимально вносить очередные платежи по кредиту. Спросите, как нужно уведомить банк о Вашем желании досрочно погасить кредит. Проверьте свои паспортные данные, сумму кредита, адрес объекта и прочее на возможные опечатки. Обратите особенное внимание на закладную: чаще всего ошибки допускаются именно там. Поверьте, лучше потратить время на проверку документов на этом этапе и сберечь себе нервы и время в будущем.

Способ передачи первоначального взноса, выдача кредитных средств зависит от особенностей объекта недвижимости и банка. Заранее попросите сотрудника банка рассказать обо всех этапах сделки.

Как купить квартиру в ипотеку: пошаговая инструкция

Ипотека — возможность стать владельцем собственной недвижимости, не имея на руках всей суммы для оплаты квартиры или дома. Оформить кредит выгоднее, чем платить за аренду: даже если ежемесячный платеж по ипотеке выше, в итоге вы становитесь владельцем недвижимости. Ипотеку применяют при смене одной квартиры на другую, при покупке недвижимости для сдачи в аренду — главное, правильно выбрать банк, программу кредитования, объект и оценить свои финансовые возможности, чтобы сделка прошла без проблем.

Основные этапы

Ипотека — это кредит на покупку недвижимости, предоставляемый под залог приобретаемого объекта. Для оформления требуется иметь подтвержденный доход и стаж, сумму первоначального взноса. Основными этапами оформления ипотеки являются выбор банка, подача заявки в банк и получение одобрения, выбор объекта, его оценка и согласование с банком, оформление ипотеки и регистрация права собственности. Рассмотрим каждый подробнее.

Выбор банка

Выбор банка нередко опирается на рекламу и рекомендательные сервисы. Внимание потенциального заемщика привлекает низкий процент, минимальный первоначальный взнос. Но этого мало. Необходимо быть уверенным, что банк не исчезнет, его не лишат лицензии, а предлагаемые программы действительно выгодны для заемщика. Проверьте такие сведения:

- Срок деятельности и репутация. Если организация имеет развитую филиальную сеть, работает более 15 лет на финансовом рынке РФ, предлагает сервисы для физлиц, бизнеса — это положительная характеристика.

- Изучите рейтинг благонадежности. Желательно, чтобы выбранный банк был не ниже середины списка. Наличие лицензии и объем уставного капитала банка можно узнать на сайте Центробанка.

- Наличие различных программ кредитования и ипотеки с господдержкой. При этом важно учесть, насколько реально снижена ставка по льготным программам, применяется ли она весь срок кредитования или только в определенный период, а также рассчитать общую стоимость ипотеки в разных банках.

- Условия кредитования. Предлагает ли банк дополнительные скидки для своих клиентов, вкладчиков, участников зарплатного проекта, покупателей квартир у конкретных застройщиков. Совокупный дисконт по ставке может составить 1% и более, что в пересчете на весь срок выплат дает ощутимую экономию.

Подача заявки

После того, как банк выбран, нужно подать заявку на предварительное одобрение ипотеки. Сделать это можно еще до того, как вы выбрали объект недвижимости. Одобрение действует 90 дней и может быть продлено по заявлению клиента. Отказ от оформления ипотеки никаких санкций не влечет, если вы передумали — кредитная история не испортится.

Подать заявку можно онлайн, для этого нужны:

справка о доходах: для физических лиц — 2НДФЛ, для ИП — налоговая декларация за последний отчетный период с отметкой ФНС о принятии, для пенсионеров — выписка с банковского счета о пенсионных начислениях

копия трудовой книжки, заверенная подписью руководителя и печатью, для военных — копия контракта

справка 3НДФЛ о дополнительных доходах, например, от сдачи недвижимости в аренду

копия сертификата, выписка со счета и одобрение органов опеки, если займ оформляется с участием материнского капитала

свидетельства о рождении или паспорта детей для получения ипотеки по программе господдержки семей

Если в сделке участвуют созаемщик или поручитель, потребуются их паспорта и сведения о доходах.

В течение 1–3 дней банк рассмотрит заявку и вам сообщат решение. Предварительное одобрение не является окончательным. Вы получаете базовую ставку для выбранной программы и максимальную одобренную сумму. Условия ипотеки будут сформированы только на этапе фактического рассмотрения заявки при предоставлении документов на приобретаемый объект. Тогда же будут применены все скидки, если они есть: за зарплатный проект, за комплексное страхование, покупку у конкретного застройщика. Ставка по ипотеке также может быть меньше, если увеличить первоначальный взнос или сократить период кредитования — запросите подробности у менеджера при консультировании.

Поиск квартиры

Ограничения по выбору недвижимости применяются только в рамках субсидируемых программ. Например, ипотека на новостройки под 6% не допускает покупки у физлица, даже если это уступка права требования по ДДУ, а под 2% «дальневосточных» можно купить только недвижимость в ДФО. Для стандартных программ требований нет: выбирайте ту площадь, район, количество комнат и цену, которые вас устраивают. Главное — удостоверьтесь в чистоте объекта. Это можно сделать, заказав проверку объекта в банке.

Покупая в ипотеку квартиру в новостройке, запросите у продавца:

- устав, свидетельства о регистрации и постановке на учет, выписку из ЕГРЮЛ;

- право собственности на земельный участок, на котором строится или построен дом;

- разрешение на возведение дома;

- кадастровый план и проектную декларацию.

Если квартира будет куплена в недостроенном доме, обязательно уточните сроки строительства.

Если вы покупаете вторичное жилье, продавец должен вам предоставить:

- паспорт;

- право собственности на недвижимость;

- подтверждение возникновения права собственности: договор , акт передачи, договор дарения или наследования;

- выписку из домовой книги;

- справку из ТСЖ об отсутствии задолженности по квартире;

- подтверждение, что жилье не находится в залоге;

- если продавец в браке — нотариально заверенное согласие на сделку от второго супруга;

- если квартира была приватизирована и на момент приватизации в ней проживали несовершеннолетние — их нотариальный отказ от права требования доли в квартире, вне зависимости от того, сколько этим детям сейчас лет.

Банк может отказать в выдаче ипотеки на покупку квартиры на вторичном рынке, если она:

- слишком часто продавалась;

- продавцом выступает несовершеннолетний;

- квартира унаследована менее 6 месяцев назад;

- находится в собственности у нескольких лиц.

Крупные банки ведут свои базы данных объектов и предлагают выбрать квартиры для покупки в разных городах РФ.

Оценка квартиры

Это обязательное условие при оформлении ипотеки. Заемщик должен предоставить официальный документ, который подтвердит запрашиваемую в кредит сумму для покупки жилья. Оценка проводится независимым экспертом.

Оценщик должен обязательно состоять в СРО — саморегулируемой организации, представляющей собой профессиональное сообщество специалистов определенной отрасли, созданное для контроля за качеством услуг и обеспечения материальной ответственности участников. Ответственность оценщика должна быть застрахована на сумму от 300 000 руб. Если сомневаетесь в оценщике или СРО, можете запросить у банка список рекомендуемых организаций.

Для проведения оценки жилплощади покупатель должен предоставить эксперту свой паспорт гражданина, техпаспорт и кадастровый план на квартиру, документ, подтверждающий право собственности. Если квартира в новостройке — предоставляют ДДУ. Если это вторичный рынок, а дом построен ранее 1970 года — нужна справка о том, что он не включен в списки под снос или реконструкцию.

Чтобы составить оценочное заключение, эксперт должен осмотреть квартиру. В отчете будут указаны:

- район, инфраструктура, транспортная доступность;

- срок эксплуатации жилья и степень износа дома, в котором находится квартира;

- метраж, наличие или отсутствие перепланировки;

- состояние ремонта, коммуникационных систем;

- среднерыночная стоимость аналогичных предложений;

- итоговая оцененная стоимость объекта.

От результата оценки недвижимости зависит окончательное решение банка о выдаче ипотеки.

Одобрение

На этапе согласования объекта и получения окончательного одобрения необходимо отправить в банк все полученные ранее документы на объект, документы продавца и покупателя, договор . Сделать это можно дистанционно: банки предоставляют доступ к личному кабинету для оформления ипотеки, где происходит обмен данными.

Недвижимость, приобретаемая в ипотеку, должна располагаться на территории РФ и обладать статусом жилой постройки. Если квартира покупается на вторичном рынке, она обязательно должна быть подключена к инженерным сетям и не находиться в аварийном состоянии. Если дом требует капитального ремонта — банк может отказать. Перед оформлением ипотеки квартиру надо застраховать.

Подписание договора

Заключение договора по ипотеке происходит на основании предоставленных заемщиком документов. По закону его нужно оформить в письменном виде и заверить в Росреестре по месту нахождения объекта. Для этого может потребоваться визит в банк, если нет возможности воспользоваться сервисом удаленной сделки.

Договор ипотеки составляет банк, в нем указаны:

сведения о заемщике, финансовом и нефинансовом созаемщике, если они есть

сведения о предмете — тип, адрес, договор

сумма кредита, его полная стоимость, процентная ставка, валюта

ежемесячный платеж — тип, размер и график оплаты

порядок и общий срок погашения задолженности по кредитному договору

Банк выдает кредит, средства поступают на счет заемщика и сразу же резервируются банком до момента регистрации ипотеки Росреестром. Регистрация занимает до 3 дней, после получения уведомления банк переводит деньги на счет продавца через Сервис Безопасных Расчетов.

После заключения договора банк накладывает обременение на квартиру. Она становится залоговым имуществом на весь период погашения займа.

Регистрация права собственности

Заключительный этап сделки — переоформление права собственности на заемщика:

- заемщик и продавец подписывают акт жилья;

- в МФЦ регистрируют право нового собственника;

- заемщик получает новую выписку из ЕГРН.

Для регистрации права собственности в МФЦ нужно предоставить:

- 2 заявления от имени заемщика и продавца;

- ипотечный договор;

- договор недвижимости;

- паспорта заемщика и продавца жилплощади;

- квитанцию об оплате государственной пошлины.

Узнайте, предоставляет ли ваш банк удаленную регистрацию без посещения МФЦ. Услуга платная, но существенно экономит время.

Заключение

При покупке квартиры в ипотеку нужно ответственно подходить к каждому из этапов. Выбирая банк, обращайте внимание не только на условия кредитования, но и на репутацию финансового учреждения. Подбирая подходящую квартиру, уделите особое внимание проверке юридической чистоты объекта. Чем более ответственно вы отнесетесь к выбору недвижимости и подготовке документов, тем выше шанс на положительное решение банка.

Рекомендуем

Приобретение строящегося или готового жилья от застройщика на условиях льготной ипотеки с господдержкой по субсидированной ставке — выгодный способ обрести свое жилье.

Ипотечная программа на покупку квартиры, апартамента или таунхауса на вторичном рынке от Райффайзенбанка — выгодный и удобный способ обрести свое собственное жилье.

Как взять ипотеку на вторичное жилье?

Покупка квартиры – это одна из самых крупных сделок в жизни практически любого человека. В некоторых случаях гораздо удобнее приобрести жилье на вторичном рынке.

Что такое вторичный рынок жилья?

Обычно под вторичным рынком жилья (или «вторичкой») понимаются квартиры в полностью готовых домах, на которые уже зарегистрировано право собственности. При этом сам дом может принадлежать как к старому жилому фонду, так и быть построенным недавно.

Основное отличие сделок с «вторичкой» заключается в том, что в этом случае продавцом выступает непосредственно собственник (обычно физическое лицо). При продаже «первички» стороной является застройщик.

В чем плюсы покупки квартиры на вторичном рынке?

К преимуществам жилья на вторичном рынке можно отнести:

- Наличие сложившейся социальной инфраструктуры;

- Возможность покупки квартиры с готовым ремонтом;

- Готовность к въезду почти сразу после покупки;

- Возможность снизить стоимость квартиры путем переговоров с продавцом;

- Подбор квартиры с подходящим социальным статусом и соседями.

Какие недостатки у вторичного жилья?

- Планировка вторичного жилья становится неудобной и неактуальной с течением времени;

- Подъезды и коммуникации на вторичном рынке жилья, а также внешний вид дома устаревают. Кроме того, старому дому может потребоваться капитальный ремонт, которые требует внимания и дополнительных средств;

- Квартиры на вторичном рынке, как правило, приобретались не один раз. Поэтому перед покупкой обязательно надо проверять «чистоту» квартиры, чтобы не стать жертвой мошенников.

Как купить квартиру на вторичном рынке?

Существует большое многообразие форматов сделок, которые позволяют приобрести жилье на вторичном рынке, в частности:

При покупке квартиры можно использовать как собственные, так и заемные средства. Наиболее распространенным источником денежных средств является ипотечный кредит.

Какие особенности приобретения квартиры на вторичном рынке существуют?

Покупка жилья на вторичном рынке сопровождается некоторыми рисками, которые обязательно нужно учитывать перед заключением сделки.

Основные сложности могут быть связаны с оспариванием права собственности после сделки. Например, если при продаже такой квартиры не были учтены права несовершеннолетних граждан или наследников, они в будущем могут оспорить ваше право на квартиру в суде.

Для того, чтобы избежать такого исхода, необходимо внимательно подойти к изучению документов и убедиться, что при совершении покупки учтены интересы всех собственников (включая супругов, детей и недееспособных граждан).

При наличии сомнений можно воспользоваться титульным страхованием, которое будет гарантировать возврат денежных средств при оспаривании сделки в суде.

Кроме того, отдельная категория рисков связана с состоянием дома. Перед подписанием договора стоит проверить, не относится ли многоквартирный дом к аварийному фонду и не включен ли он в программу расселения.

Узнать, признан ли многоквартирный дом аварийным, можно на портале Фонда содействия реформированию ЖКХ, а также в нашей инструкции о том, как переселиться из аварийного дома.

Как оформить ипотеку на квартиру на вторичном рынке?

Приобрести квартиру на вторичном рынке в ипотеку возможно, но для этого необходимо совершить следующие шаги:

Шаг 1. Проведите анализ имеющихся предложений среди банков, воспользуйтесь ипотечным калькулятором, чтобы подобрать для себя самую выгодную ипотечную ставку, а также срок кредитования и комфортный ипотечный платеж;

Шаг 2. Подайте предварительную заявку на одобрение ипотечного кредита в выбранный банк или в несколько кредитных организаций одновременно. Как правило, к заявке придется приложить документы, подтверждающие вашу платежеспособность (справка 2-НДФЛ для граждан, для предпринимателей – налоговая декларация, а для пенсионеров – выписка с пенсионного счета). Срок ответа от банка зависит от установленных сроков, как правило, принятие решения потребует от 3-5 рабочих дней;

Шаг 3. После предварительного одобрения ипотеки можно выбирать квартиру. Конечно выбрать квартиру можно и раньше, но в этом случае может произойти ситуация, при которой квартира выбрана, задаток внесен, а ипотеку не одобрили. Поэтому лучше подстраховаться и предварительно одобрить ипотечный кредит заранее;

Шаг 4. После того, как квартира выбрана, сообщите в банк о том, что квартира найдена и планируется заключение сделки. На данном этапе должна произойти оценка квартиры силами независимого эксперта. Кроме того, на этом этапе банк проверяет все документы на квартиру;

Самый главный документ для подтверждения факта покупки – это подготовленный договор купли-продажи. В нем в обязательном порядке должны быть прописаны основные характеристики квартиры – расположение, площадь, а также основные данные продавца и покупателя – фамилия имя отчество, адрес, паспортные данные.

Шаг 5. В обозначенный день покупатель и продавец встречаются в банке, в котором одобрена ипотека у покупателя. В кредитном учреждении подписывается ипотечный договор между покупателем и банком, а затем подписывается договор купли-продажи между продавцом и покупателем. Кредитные средства и личные средства покупателя замораживаются на специальном арендованном счете (банковская ячейка);

Шаг 6. После подписания документов в кредитной организации необходимо зарегистрировать право собственности и залог в Росреестре. Это можно сделать самостоятельно через МФЦ или в электронном виде через банк. Если вы выбрали второй вариант, то после того, как регистрация права собственности и залога на квартиру завершены, сторонам сделки придет уведомление не почту о завершении процесса. В данный момент средства с арендованного счета поступают на счет продавца;

Шаг 7. После того, как сделка зарегистрирована, средства получены продавцом, происходит финальный этап – передача ключей новому собственнику и подписание акта приема квартиры. Как правило, дата въезда покупателем оговаривается еще до заключения сделки, но может быть скорректирована в силу жизненных обстоятельств.

Чужая ипотека. Опасно ли покупать квартиру, которая в залоге у банка?

Россияне теряют интерес к ипотеке. В мае число выданных ипотечных кредитов сократилось на 27%, до 57,1 тысячи, а их объем уменьшился на 28,2%, до 184 миллиардов рублей, свидетельствуют данные бюро кредитных историй «Эквифакс».

Спустя год после запуска программы льготной ипотеки соотечественники начали избавляться от залогового жилья, так как не тянут ежемесячные платежи. Как рассказал «Известиям» руководитель срочного выкупа недвижимости федеральной компании «Этажи» Алексей Панов, в РФ резко выросло число квартир с обременением, выставленных на продажу: на 20%. Это жилье, заложенное у банков, а также купленное с использованием материнского капитала. Про риски приобретения последней недвижимости мы уже писали, теперь расскажем, насколько безопасно покупать ипотечные квартиры.

Игра в рулетку

Наличие обременения создает собственнику существенные трудности, а иногда чревато долгими судебными разбирательствами и даже потерей имущества. При залоге недвижимости ее владелец добровольно принимает на себя какое-то финансовое обязательство, в качестве гарантии его исполнения выступает жилье. Пока обязательство не будет исполнено, квартира находится в залоге и считается обремененной, объясняет президент Межотраслевой ассоциации саморегулируемых организаций в области строительства и проектирования «Синергия» Александра Белоус.

По ее словам, при покупке недвижимости по слишком привлекательной цене всегда нужно помнить, что скупой платит дважды. «Слишком низкая цена при наличии обременения на квартиру является сигналом о том, что недвижимость „проблемная“, с ней лучше не связываться», — предупреждает она.

Если квартира покупается напрямую у собственника, согласие на сделку должен дать банк. Такая процедура требует времени либо расходов на юриста. Если жилье поделено на доли, то не обойтись без нотариуса. Это тоже расходы. «Есть и общие подводные камни, например самовольная перепланировка. Банк о ней может не знать, а покупатель — полагаться на его авторитет. Последствия — от штрафа до продажи с торгов с возложением на нового собственника обязанности привести квартиру в прежнее состояние. В любом случае — значительные финансовые издержки», — отмечает курский адвокат Виктория Бессонова.

Продажа со скидкой обремененного ипотекой жилья вызвана тем, что не каждый покупатель подходит для такой покупки, указывает директор департамента обеспечения безопасности в сфере недвижимости и юридических услуг международной компании, независимый эксперт Минюста России, депутат Государственного собрания — Курултая Республики Башкортостан Алексей Нилов. Дело в том, что для того, чтобы перекрыть чужую ипотеку, покупателю самому нужно одобриться в банке, который выкупает закладные у других финансовых организаций. Или, как вариант, у покупателя на руках должна быть стоимость квартиры в наличных (за счет этих денег и будет погашена ипотека продавца и снято обременение).

«Что касается сделки с „ипотечной“ квартирой за наличный расчет, то необходимо провести полную проверку продавца и объекта недвижимости, собрать все необходимые документы и сведения. И только после этого деньгами покупателя, полученными по предварительному договору, погасить ипотеку продавца, далее подписать договор купли-продажи и вместе со всеми документами сдать на государственную регистрацию перехода права в Росреестр. Остаток средств необходимо разместить на безопасном счете банка. Далее продавец и банк должны подать заявление о погашении записи об ипотеке, после которого Росреестр проведет государственную регистрацию права покупателя», — описывает схему эксперт.

Если сделка заключается по схеме «ипотека покупателя на ипотеку продавца», то она проходит через банк, и шансы остаться без квартиры и без денег минимальны.

Как говорит генеральный директор агентства недвижимости, эксперт в сфере недвижимости МГО «Опора России», глава комитета по законодательству в сфере недвижимости Гильдии риелторов Москвы Марсель Ахметшин, покупка квартиры, которая находятся в залоге у банка, — это игра в русскую рулетку.

«С одной стороны, хорошая цена и можно сэкономить, с другой стороны, существуют риски расторжения договора по ст. 179 ГК РФ. Недействительность сделки, совершенной под влиянием обмана, насилия, угрозы или неблагоприятных обстоятельств. Срок исковой давности по таким сделкам, согласно ст. 181 ГК РФ, составляет три года со дня исполнения сделки. Таким образом, купив квартиру из-под залога, покупатель рискует потерять ее в течение трех лет», — отмечает он.

Будет ли расти доля доля продаваемого жилья с обременением?

Более половины жилья покупается в ипотеку. Снижение реальных располагаемых доходов, которое уже приобрело хронический характер, всегда увеличивает долю продаваемых залоговых квартир.

«Доля таких объектов может расти в случае ухудшения экономической ситуации. Скорее всего, на рынок будут выходить объекты недвижимости, при покупке которых использовался минимальный первоначальный взнос (до 20%), а также квартиры на первичном рынке, потому что их невозможно сдать внаем (как это делают некоторые ипотечники на вторичном рынке) и тем самым снизить долговую нагрузку заемщика», — полагает президент Санкт-Петербургской палаты недвижимости Дмитрий Щегельский.

Виктория Бессонова напоминает, что около года назад в Госдуму внесли законопроект, предоставляющий возможность гражданам самостоятельно продавать ипотечное жилье. «То есть в ситуации, когда уже невозможно выплачивать кредит, у человека появится шанс быстрой реализации жилья конкретному покупателю без исполнительного производства и торгов. Это еще больше расширит рынок. Законопроект был разработан совместно с Центробанком и принят в первом чтении в декабре прошлого года», — резюмирует эксперт.

8 правил ипотечника: как купить квартиру в кредит и не пожалеть

В погоне за квартирой мечты можно попасть в ипотечную кабалу. Например, отдавать 70% зарплаты за кредит и сидеть на гречке. Прежде чем покупать квартиру, я чётко определила, сколько готова платить в месяц.

Я выбирала квартиру на вторичном рынке, чтобы в неё сразу можно было заехать, поэтому решила, что платёж по ипотеке не должен превышать сумму, которую я отдаю за съём квартиры. Тогда я снимала жильё за 30 тысяч.

Есть другой способ проверить, сколько вы готовы отдавать: несколько месяцев откладывать предполагаемую сумму платежа на отдельный счёт. Если вы не влезли в долги и денег хватает на всё необходимое, такой платёж вам под силу.

2. Определить, какая квартира вам по карману

Конечно, хочется жить в квартире мечты: светлой, с высокими потолками и панорамными окнами. Я чуть не купила одну квартиру импульсивно. Подумала: «Ну и ладно, возьму ипотеку не на 20 лет, а на 25, а платить буду не 30, а 40 тысяч в месяц. Зато какая квартира!» — но вовремя отказалась от этой идеи. Теперь понимаю, что это было правильное решение: в первый год мне едва хватало денег на обычный платёж, отдавать на 10 тысяч больше я бы не смогла.

Советую посчитать, какую квартиру вы можете себе позволить. Я делала так.

Сначала сформулировала параметры для покупки:

- первоначальный взнос — 1 000 000 рублей;

- комфортный платёж в месяц — 30 000 рублей;

- срок кредита — идеально 15 или 20 лет.

Затем в ипотечном калькуляторе определила максимальную сумму кредита: вводила размер и срок ипотеки и смотрела, какой получается ежемесячный платёж. На сайте «Банки.ру» нужно знать процентную ставку для расчёта, я брала среднюю на 2013 год — 12%. На сайте ипотеки от «Тинькофф Банка» калькулятор сам подставит среднюю ставку по ипотечным партнёрам банка.

У меня получилось, что с платежом до 30 000 рублей и сроком ипотеки 20 лет я могу позволить себе квартиру стоимостью до 3 700 000 рублей.

3. Снизить финансовые риски

Перед покупкой я изучила в интернете советы, как не остаться с неподъёмной ипотекой и без денег. Какие-то мне подошли, какие-то — нет.

- Накопить финансовую подушку безопасности. Вариант не для меня. Мне кажется, это долго и странно. Накопленные полмиллиона хочется внести за ипотеку, чтобы уменьшить долг, а не хранить на всякий случай. Но многие финансовые консультанты со мной не согласны.

- Иметь вторую работу. Такой вариант означает, что я буду постоянно работать только на ипотеку. Посвятить жизнь работе и кредиту полностью я не готова.

- Иметь план на случай сокращения. Это мой рабочий вариант. Ещё до подписания ипотечного договора я решила, что если с работой будет совсем плохо, то устроюсь официанткой или хостес в ресторан. Можно зарабатывать около 50 000 рублей в месяц — значит, смогу выплачивать ипотеку.

Помните: если проблемы с деньгами всё-таки будут, стоит обратиться в банк за помощью. Банкам невыгодно, чтобы клиент становился банкротом, скрывался и не возвращал долг. Поэтому, если ипотечный платёж стал неподъёмным, попросите предоставить вам кредитные каникулы или пересмотреть размер платежей на какое-то время.

4. Найти лучшую процентную ставку

Разница даже в 0,5% годовых может сэкономить 200 000–500 000 рублей. Воспользуйтесь банковским агрегатором, который отправит документы на кредит сразу в несколько банков. Так вы получите несколько предложений и выберете самое выгодное.

Если вы хотите самостоятельно подавать документы в разные банки, лучше делать это в отделениях, которые специализируются на ипотеке. Иначе сотрудник из обычного отделения будет посредником между вами и отделом ипотечного кредитования — на пересылку документов уйдёт лишнее время.

5. Проверить свою кредитную историю перед оформлением ипотеки

Из-за плохой кредитной истории банки могут отказать в ипотеке или повысить процентную ставку. Непогашенные кредиты, просроченные платежи или овердрафты могут повлиять на предложение. Перед запросом ипотеки лучше проверить кредитную историю и исправить косяки, если они есть.

6. Проверить «чистоту» квартиры

Это значит, что перед покупкой нужно изучить все документы. Их будет запрашивать и проверять банк, но лучше сначала самостоятельно сделать это вместе с риелтором. Расскажу, какие документы и для чего нужно проверять.

- Основание собственности продавца. Договор купли-продажи, договор дарения, договор приватизации, свидетельство о собственности или выписка из ЕГРН не больше чем месячной давности.

- Технический паспорт квартиры. В нём вы увидите, были ли перепланировки и узаконены ли они. Паспорт не должен быть старше пяти лет. Если в квартире есть неузаконенные перепланировки, банк может не одобрить ипотеку. А если квартиру вы всё-таки купите, перепланировки все равно придётся узаконить — иначе штраф. Некоторые сервисы помогают разобраться в требованиях к перепланировкам. Например, в «Тинькофф Ипотеке» можно внести все перепланировки, а сервис подберёт банк, который согласится дать кредит на такую квартиру.

- Выписка из домовой книги. Она покажет, кто прописан в квартире. На момент покупки не должно быть никого.

- Заявление продавца о том, что при покупке и продаже недвижимости он не состоял в браке. Если продавец в браке, нужно свидетельство о браке и нотариально заверенное согласие супруга на продажу. Если продавец вдовец — свидетельство о смерти. Если документов нет, супруг сможет оспорить сделку.

- Справки из психо- и наркодиспансеров. Они нужны для доказательства того, что продавец в здравом уме. Некоторые банки делают освидетельствование прямо на сделке. Справка гарантирует, что позже не придут родственники продавца с заявлением, что он был не в себе. Если в суде докажут, что продавец не мог принимать здравое решение, сделку расторгнут.

- Справка о том, что в покупке квартиры не участвовал материнский капитал. А если участвовал — справка из органов опеки и попечительства, разрешающая продажу. Если вскроются нарушения, сделку могут признать недействительной.

7. Не спешить покупать квартиру после первого осмотра

На осмотре одной квартиры продавец торопил меня и говорил, что на неё очередь и ответ нужно дать сейчас. Я решила подождать и упустила квартиру. Сильно расстроилась. Но через день объявление обновилось: оказалось, что другие покупатели отказались (или их и не было) и я снова первая в очереди.

При повторном осмотре я заметила много недостатков: обои отклеиваются, плитка потрескалась, проводка плохая, окна на шумный проспект, ванная очень маленькая.

При выборе квартиры нельзя спешить. Продавцу хочется скорее продать её, а вам потом 20 лет платить.

- Посмотреть квартиру дважды, в разное время суток. Обратить внимание на пробки по дороге.

- Не вносить залог сразу после первого осмотра.

- Попросить скидку за визуальные недочёты.

8. Изучить сервисы, которые упрощают получение ипотеки

Помимо банков, с которыми заёмщики могут договориться напрямую, существуют ипотечные брокеры и сервисы. За определённую сумму брокер общается с банком от лица клиента и защищает его интересы.

«Тинькофф Ипотека» сотрудничает с 10 ипотечными банками и помогает получить в них ипотеку. Фактически сервис работает как брокер, но бесплатно: вместо ваших денег банк получает бонусы от партнёров за приведённых клиентов. Помимо этого «Тинькофф Ипотека» даёт скидки к ставке банков. Эти скидки тоже бонус от партнёров, которым сервис бесплатно приводит клиентов с готовым пакетом документов. Партнёры «Тинькофф Ипотеки» не тратят деньги на рекламу и работу менеджеров, поэтому могут предложить более низкую ставку.

Вот какие преимущества есть у «Тинькофф Ипотеки»:

- подача заявки онлайн: приехать в офис придётся всего один раз — на сделку;

- решение за 2 минуты;

- сервис по проверке квартир под требования банка;

- персональный менеджер, который будет помогать до самой сделки;

- один пакет документов для всех банков;

- выгодное рефинансирование: партнёр «Тинькофф Ипотеки» погасит ваш кредит в старом банке, даст новый по более низкой ставке и при необходимости дополнительные деньги, например, на ремонт.

Эти простые правила помогут взять ипотеку и не пожалеть об этом. Если вы уже оформили её, расслабляться не стоит. Рекомендую примерно раз в полгода следить за нынешними ставками по ипотеке. Если они будут снижаться, есть шанс оформить рефинансирование ипотеки и сэкономить на процентах.