Без страховых взносов и НДФЛ

Недавно Минфин РФ еще раз уточнил, что компенсационные выплаты работникам, чья работа имеет разъездной характер, не облагаются НДФЛ, а также то, что на эти выплаты не начисляются страховые взносы. Рассмотрим ситуацию подробнее.

Кто такие сотрудники с разъездным характером работы?

Общий ответ на этот вопрос содержится в ст. 168.1 ТК РФ. Эта норма говорит о работниках, постоянная работа которых осуществляется:

в пути (напр., водители);

имеет разъездной характер (проверяющие, специалисты, оказывающие бытовые услуги на дому у заказчика, курьеры, страховые агенты);

в полевых условиях (геологи);

в экспедиционных условиях (лица, сопровождающие грузы).

Всем им работодатель возмещает расходы, связанные со служебными поездками.

! Ограничений по должностям сотрудников, для которых устанавливается разъездной характер работ, законодательство не содержит! «Как правило, разъездной считается работа, при которой сотрудник выполняет свои должностные обязанности вне расположения организации», — уточняет Федеральная служба по труду и занятости в своем Письме № 4209-ТЗ от от 12.12.2013 г. № 4209-ТЗ.

Ст. 57 ТК РФ гласит, что условия, определяющие в необходимых случаях характер работы (подвижной, разъездной, в пути, другой характер работы) обязательно должны содержаться в трудовом договоре.

Также разъездной характер работы может быть отражен в коллективном договоре (ст. 41 ТК РФ).

Документооборот при разъездном характере работ работодатель разрабатывает и утверждает самостоятельно. Исходя из этого, ГК «ГНК» рекомендует организации разработать:

перечень должностей, профессий и работ лиц, чья постоянная работа осуществляется в пути, имеет разъездной или экспедиционный характер;

локальный нормативный акт (напр., Положение о разъездном характере работ, в котором будет необходимо обозначить понятие разъездных работ, установить компенсационные выплаты, определить формы документов, которыми будут подтверждаться разъезды, а также порядок осуществления расчетов с сотрудником. Такой документ утверждается и вводится в действие приказом работодателя).

! Если работа сотрудника имеет разъездной характер, то командировками такие поездки не признаются (ч.1. ст.166 ТК РФ). Командировки носят временный характер, а работа, связанная с разъездами — постоянный. Соответственно, «командировочные» нормативы при разъездном характере работы не применяются. (Письмо Минфина от 15.02.2017 № 03-04-06/8562).

Какие расходы могут быть компенсированы и сколько именно?

Компенсациями считаются денежные выплаты, установленные в целях возмещения работникам затрат, связанных с исполнением ими трудовых или иных обязанностей, предусмотренных ТК РФ и другими федеральными законами (ст. 164 ТК РФ). Сюда входят:

расходы по проезду (напр., расходы на проезд, стоимость ГСМ для сотрудников, использующих личный транспорт);

найму жилого помещения (напр., оплата гостиницы);

дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные1, полевое довольствие);

иные расходы, произведенные работниками с разрешения или ведома работодателя (оплата мобильной связи и др.).

Никаких страховых взносов и НДФЛ

На компенсации сотрудникам за разъездной характер работы страховые взносы не начисляются, поскольку такие выплаты не признаются объектом обложения страховыми взносами (см. Письмо Департамента налоговой и таможенной политики Минфина России от 19.04.2017 г. № 03-04-06/23538).

«На основании положений абз. 10 пп. 2 п. 1 ст. 422 НК РФ не подлежат обложению страховыми взносами все виды установленных законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных, в частности, с выполнением физическим лицом трудовых обязанностей».

Компенсационные выплаты, о которых мы говорим, установлены ТК РФ, – ст. ст. 164 и 168.1.

Если работа физических лиц по занимаемой должности носит разъездной характер, и это отражено в трудовом договоре, локальных нормативных актах, то выплаты, направленные на возмещение работодателем расходов, связанных со служебными поездками таких категорий работников, не подлежат обложению страховыми взносами в размерах, установленных локальными нормативными актами или трудовым договором, — делают выводы сотрудники Департамента.

Та же ситуация – с НДФЛ (см. уже упоминавшееся выше Письмо от 19.04.2017 г): на основании п. 3 ст. 217 НК РФ компенсации работникам с разъездным характером работы не являются объектом налогообложения, – при условии, что размеры этих компенсаций также установлены надлежащим образом – на основании, как уже говорилось, коллективного или трудового договоров, соглашения, локального нормативного акта компании).

Иногда чиновники считают компенсации за разъездной характер частью заработной платы, ссылаясь на определение заработной платы, данное ст. 129 ТК РФ. По результатам таких проверок работодателям начисляют штрафы, пени и доначисляют взносы. Подобные решения оспариваются в судах, при этом последние встают на сторону работодателя — компенсация за служебные расходы не является оплатой труда.

Экономим на практике

Компания, занимающаяся установкой и обслуживанием телекоммуникационного оборудования на территории заказчиков, обратилась в ГК «ГНК» с заданием по анализу состава расходов по основной деятельности для целей оптимизации налоговой нагрузки. У компании была большая доля расходов, которые не учитывались при исчислении налога на прибыль.

Стоит отметить, что обслуживание оборудования на территории клиента производилось специалистами технической поддержки, а клиенты компании располагались как в России, так и за ее пределами.

Анализ трудовых договоров, заключенных со специалистами технической поддержки, показал, что в них зафиксировано следующее:

работник выполняет трудовую функцию вне места расположения Работодателя (дистанционно);

работа Работника по своему содержанию имеет разъездной характер, который необходим для выполнения Работником своих трудовых обязанностей в РФ и за ее пределами;

в дополнение к должностному окладу Работодатель выплачивает Работнику ежемесячную надбавку за разъездной характер работы.

Общая сумма компенсации сотрудникам оставляла примерно 450 000 руб. ежемесячно, сумма страховых взносов — около 140 000 руб. При этом внутреннего положения о разъездной работе у компании не было. И именно из-за отсутствия такого документа установленная трудовым договором компенсация, по сути, таковой не являлась, а представляла собой часть оплаты труда (ст.129 ТК РФ), и ее нельзя было исключить из базы для расчета НДФЛ и страховых взносов.

Специалисты ГК «ГНК» рекомендовали компании разработать и утвердить положение о разъездной работе, в котором описать размеры и порядок выплаты компенсационных сумм работникам. При этом порядок выплаты должен предусматривать компенсацию расходов только на основании подтверждающих документов.

В результате этих действий ежемесячная экономия компании составила:

140 000 руб. на страховых взносах;

58 500 руб. на НДФЛ.

ВЫВОД: с целью оптимизации налогообложения предприятия при необходимости выплат работникам за разъездной характер работы ГК “ГНК” рекомендует оформлять расходы как компенсации, а не как надбавки за особые условия труда. Это возможно при соблюдении следующих условий:

установление разъездного характера работы сотрудника (трудовым договором/коллективным договором, а также локальным нормативным актом компании, напр., Приказом руководителя об утверждении Перечня должностей работников, постоянная работа которых имеет разъездной характер);

установление размеров компенсационных выплат за разъездной характер работы, порядка осуществления таких выплат, формы подтверждающих документов (напр., Положением о разъездном характере работ, также утв. Приказом руководителя предприятия).

осуществлять компенсацию расходов строго на основании оправдательных документов, определенных локальными нормативными актами предприятия, напр., вышеупомянутым Положением.

1 Выплата суточных обусловлена проживанием работника вне места постоянного жительства более 24 часов (решение ВС РФ от 04.03.2005 N ГКПИ05-147).

Разъездной характер работы: как правильно оформить трудовой договор

Что такое разъездной характер работы с точки зрения трудового законодательства и как правильно отразить его в кадровых документах? Объясняют эксперты.

Как правильно заключить трудовой договор

Александр Малютин, консультант по вопросам банкротства

В силу абзаца 8. ч. 2 ст. 57 ТК РФ трудовой договор должен содержать указание на разъездной характер работы. Одновременно следует в трудовом договоре разделить понятия «разъездная работа» и «командировка», указать территорию, в пределах которой работа будет считаться разъездной, например, в пределах г. Москвы и Московской области. Закон не запрещает установить территорию разъездной работы в пределах всей Российской Федерации.

В договоре необходимо указать сотрудников или должности, чья работа носит разъездной характер, а также соответствующий перечень работ и профессий.

Работодателю следует издать журнал регистрации поездок, который помогает контролировать служебные перемещения работников, а работникам, в случае возникновения конфликта, доказать факт отсутствия прогула на рабочем месте.

Александр Янюшкин, старший юрисконсульт центра правового обслуживания

Более предпочтительным для работодателя является определение условий разъездного характера работы в локальных нормативных актах, так как внесение изменений в коллективный договор или соглашение — более сложная процедура: должно быть достигнуто соглашение между представителями работников и работодателя (ст. 44, ст. 49 ТК РФ).

Согласно ч. 3 ст. 68 ТК РФ работники при приеме на работу должны быть ознакомлены под роспись с локальными нормативными актами, непосредственно связанными с их трудовой деятельностью, коллективным договором.

Условия, определяющие характер работы, обязательны для включения в трудовой договор (п. 7 ч. 2 ст. 57 ТК РФ). В локальном нормативном акте о разъездном характере работы целесообразно фиксировать порядок направления работника в служебную поездку: в какой форме оформляется поручение работодателя, каким образом оно доводится до сведения работника, в какой форме и в какой срок работник отчитывается о результатах служебной поездки.

Подробная фиксация условий разъездного характера работы в локальных нормативных актах позволит минимизировать риск трудовых споров, а в случае их возникновения будет способствовать их скорейшему разрешению в рамках установленных правил совершения служебных поездок.

Александр Тарасов, генеральный директор компании «АВТ Консалтинг»

Существует два вида условий, которые включаются в трудовой договор: обязательные и дополнительные. Условие о разъездном характере работы является обязательным (ч. 2 ст. 57 ТК РФ). Если данное условие не отражено в трудовом договоре, оно должно определяться дополнительным соглашением либо приложением к трудовому договору. Конкретные работы, профессии и должности закрепляются в локальных актах либо коллективных договорах и соглашениях (ч. 2 ст. 168.1 ТК РФ). По сути, проще разработать локальный акт, который будет регулировать все вопросы, связанные с разъездной работой.

Чтобы избежать недоразумений, лучше прописать размер и порядок возмещения расходов на служебные поездки. Если в организации есть положение о разъездной работе или иной аналогичный внутренний документ, работодатель обязан ознакомить работника с ним, а работник должен внимательно прочитать все положения, особенно в части возмещения расходов.

Если говорить о плюсах для обеих сторон, при разъездной работе работодателю не нужно оформлять командировочные документы и платить средний заработок. Освобождение от бумажной волокиты и лишних выплат — существенный плюс. С точки зрения положенных выплат работнику лучше отправиться в служебную командировку.

Надежда Мохнатая, главный юрисконсульт аудиторской компании МКПЦ

Разъездной характер работы отдельных должностей работников оформляется следующим образом:

- в коллективном договоре (при его наличии) или в локальном нормативном акте организации (приказе руководителя, положении о разъездном характере работ или ином документе), в котором определяются: перечень работ, профессий, должностей работников, постоянная работа которых имеет разъездной характер, определяются формы документов, позволяющие вести учет служебных поездок работников;

- в трудовом договоре с работником.

Перечень таких работ, профессий и должностей лучше указывать именно в локальном нормативном акте организации, а не в коллективном договоре: эти данные могут меняться в зависимости от нужд организации, а внесение изменений в коллективный договор — процедура довольно длительная.

В табеле учета рабочего времени периоды служебных поездок отмечаются как рабочее время.

Плюсы и минусы для работника и работодателя

Александр Янюшкин, старший юрисконсульт Центра правового обслуживания

Общие правила направления работников в командировки определены в постановлении Правительства РФ от 13.10.2008 № 749 «Об особенностях направления работников в служебные командировки». Данный нормативный правовой акт обязателен как для работодателя, так и для работника.

Порядок выполнения работы разъездного характера не регулируется специальным нормативным правовым актом. У работодателя с учетом специфики его деятельности имеется возможность самостоятельно определять порядок направления работников в служебные поездки согласно правилам, закрепленным в коллективном договоре, локальных актах, трудовых договорах с работниками.

Работник при приеме на работу должен внимательно ознакомиться с порядком выполнения у данного работодателя работы, имеющей разъездной характер: установлена ли территория служебных поездок, какие установлены лимиты компенсационных выплат, какая предусмотрена отчетность по результатам служебных поездок.

Наталья Тихоненко, исполнительный директор финансового сервиса QOOD

Необходимость разъездной работы каждый работодатель определяет самостоятельно. Как правило, у таких сотрудников нет стационарного рабочего места, то есть работодатель экономит на его оборудовании, однако по закону он все равно должен компенсировать множество расходов.

В отличие от командировок, оформлять отдельные приказы по каждой поездке сотрудников с разъездным характером работы не нужно. Для таких сотрудников работодатель может предусмотреть упрощенный порядок представления отчетности по поездкам и перемещениям — например, раз в неделю или в месяц.

Кроме обязательных компенсаций работодатель может предусмотреть надбавку к заработной плате сотрудника за особый характер работы. Ее размер может определяться коллективным договором, локальным нормативным актом или трудовым договором (ч. 1 ст. 129, ст. 149 ТК РФ). Однако на практике курьер или торговый представитель вряд ли может рассчитывать на такую надбавку.

Какие расходы нужно возместить работнику

Юлия Жижерина, эксперт Русской Школы Управления по трудовому праву

При возмещении расходов можно использовать два варианта:

1. Возмещение по документам. Работодатель возмещает расходы по проезду, найму жилого помещения, суточные, иные расходы, произведенные с его разрешения или ведома (ст. 168.1 ТК РФ). Расходы должны быть подтверждены соответствующими документами (кассовые чеки, квитанции, проездные билеты).

2. Установление надбавки за разъездной характер работы. В этом случае работодатель выплачивает фиксированную надбавку за разъездной характер работы в размере, предусмотренном локальными нормативными актами. Размер и порядок выплаты надбавки необходимо включить в текст трудового договора (ст. 168.1 ТК РФ).

Надежда Мохнатая, главный юрисконсульт аудиторской компании МКПЦ

Размер и порядок возмещения расходов устанавливает коллективный договор, соглашения, локальные нормативные акты или трудовой договор (ст. 168.1 ТК РФ).

Перечень документов, подтверждающих расходы работника, действующее законодательство не предусматривает. Подтвердить разъездные расходы работник может проездными билетами, квитанциями, чеками на бензин. Других компенсаций при разъездном характере работы, помимо возмещения расходов работника, закон не устанавливает, однако дополнительные надбавки к заработной плате за разъездной характер работы могут быть предусмотрены отдельно коллективным договором, локальными нормативными актами или трудовым договором с работником.

В установлении работнику разъездного характера работы есть ряд плюсов. Сокращается администрирование поездок работника: не нужно оформлять приказ на каждую служебную поездку. Облегчается учет рабочего времени и расчет зарплаты. В случае оформления поездок в качестве служебной командировки работодатель обязан за дни нахождения работника в командировке оплачивать работнику средний заработок. При разъездном характере работы работник получает должностной оклад и дополнительные выплаты, если они установлены трудовым договором.

Наталья Тихоненко, исполнительный директор финансового сервиса QOOD.

Компенсированные работодателем расходы не облагаются налогом на доходы физических лиц и страховыми взносами во внебюджетные фонды. Однако для того, чтобы у проверяющих не было сомнений в компенсационном характере выплат, лучше, если все расходы будут подтверждены документально.

В качестве документов, подтверждающих производственный характер поездок, перемещений (пункты назначения, цели), можно использовать журналы учета поездок, маршрутные листы и т.п. Также работник должен сохранять все чеки, квитанции, проездные билеты, иные подтверждающие документы и отчитываться по фактическим затратам.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Как правильно установить разъездной характер работы

Трудовое законодательство разделяет командировку и служебную поездку работника с разъездным характером работы, а также устанавливает различный способ их правового регулирования.

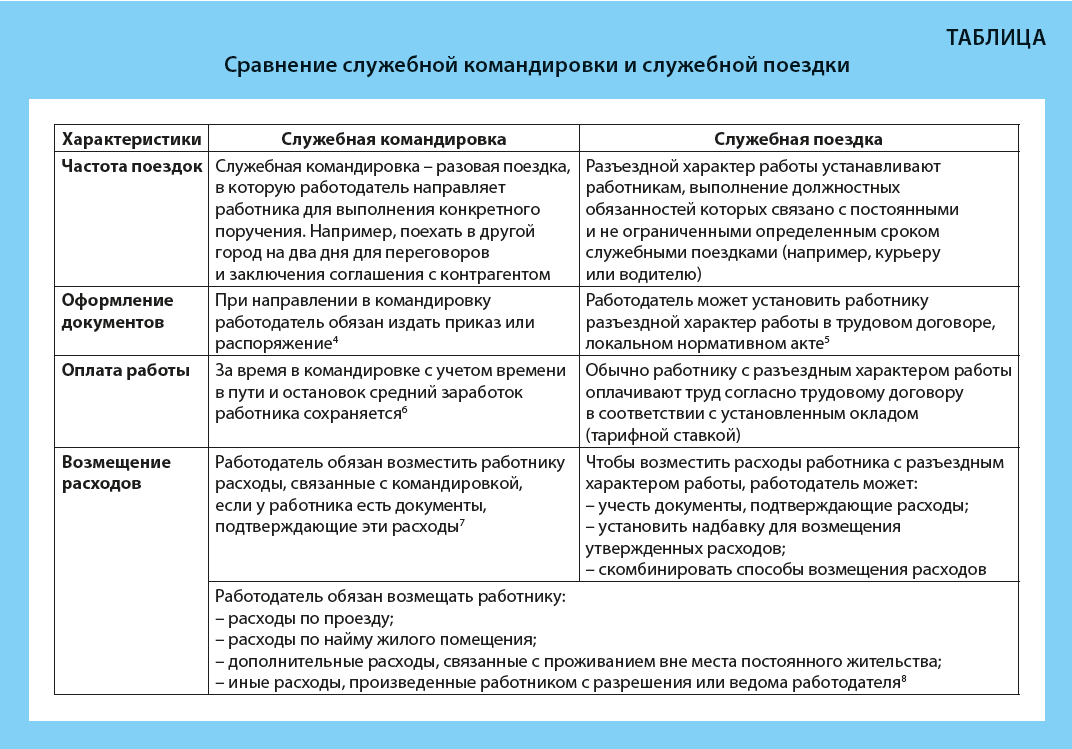

Рассмотрим, в чем разница между обычной служебной командировкой и служебной поездкой работника с разъездным характером работы (Таблица).

Таким образом, разъездной характер работы не является командировкой, имеет другое правовое регулирование, а значит, требует других способов оформления.

КОМУ УСТАНОВИТЬ РАЗЪЕЗДНОЙ ХАРАКТЕР РАБОТЫ?

В ТК РФ положения о разъездном характере работы можно найти лишь в ст. 168.1. Однако здесь нет ни определения разъездного характера работы, ни указания на то, каким работникам его можно установить.

Обратимся к другим нормативным правовым актам. Например, согласно п. 2 Инструкции об организации служебных командировок военнослужащих спасательных воинских формирований МЧС России и сотрудников государственной противопожарной службы в системе Министерства Российской Федерации по делам гражданской обороны, чрезвычайным ситуациям и ликвидации последствий стихийных бедствий и п. 2.2 Порядка и условий направления (командирования) военнослужащих и лиц, проходящих службу в войсках национальной гвардии Российской Федерации и имеющих специальные звания полиции, войск национальной гвардии Российской Федерации в служебные командировки к работникам с разъездным характером работы относят тех, кто совершает регулярные служебные поездки в пределах обслуживаемой территории (участков) и имеет возможность ежедневно возвращаться к месту жительства.

Роструд отмечает, что разъездной считается работа, при которой работник выполняет свои должностные обязанности вне расположения организации.

Трудовое законодательство не содержит перечней должностей или видов выполняемых работ, согласно которым можно установить работнику разъездной характер работы. Из этого следует, что организации имеют право самостоятельно решать, каким именно работникам следует его устанавливать.

Часто разъездной характер работы устанавливают менеджерам по продажам, водителям, курьерам. Бывает, что график помощника руководителя забит служебными поездками: встречи, конференции, посещение подразделений организаций или госорганов по поручению руководителя.

Согласно ст. 168.1 ТК РФ организация должна установить перечень работ, профессий, должностей работников с разъездным характером работы в коллективном договоре, соглашении, локальном нормативном акте (далее – ЛНА).

КАК УСТАНОВИТЬ РАЗЪЕЗДНОЙ ХАРАКТЕР РАБОТЫ?

Чтобы у проверяющих не возникло вопросов по учету расходов, связанных с разъездным характером работы, Роструд рекомендует:

- утвердить перечень работ, профессий и должностей, работа которых носит разъездной характер, в коллективном договоре, соглашении, ЛНА;

- прописать размер и порядок выплаты надбавки в трудовом и (или) коллективном договоре (ст. 168.1 ТК РФ);

- отразить условие о разъездном характере работы в трудовом договоре с сотрудником (ст. 57 ТК РФ).

Ю.Ю. Жижерина, директор компании «Мир трудовых отношений»

Материал публикуется частично. Полностью его можно прочитать в журнале «Секретарь-референт» № 11, 2019.

Вопросы о разъездном характере работы

Когда речь идет о разъездном характере работы, все почему‑то сразу представляют себе водителей. Конечно, им, как правило, такой характер работы и устанавливается, но на самом деле он может быть установлен абсолютно любому работнику, трудовая функция которого связана с разъездами. О порядке установления разъездного характера работы и оформлении работниками отчетности в специализированной литературе и в законодательстве говорится очень мало и некоторые работодатели в этих вопросах теряются. Давайте разбираться…

Основные признаки разъездной работы.

Разъездной характер работы в Трудовом кодексе упоминается только в двух статьях и, по всей видимости, никаких изменений или дополнений в них вносить пока не собираются.

Так, в ст. 57 установлено, что одним из обязательных условий, подлежащих включению в трудовой договор, является условие, определяющее характер работы (подвижной, разъездной, в пути и др.), а в ст. 168.1 содержится открытый перечень расходов, которые работодатель возмещает сотрудникам с разъездным характером работы (а также сотрудникам, постоянная работа которых осуществляется в пути, работающим в полевых условиях или участвующим в работах экспедиционного характера). Такие поездки, как и командировки, называются служебными поездками.

К сведению:

Служебная командировка – поездка сотрудника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы. При этом служебные поездки лиц, постоянная разъездная работа которых осуществляется в пути или имеет разъездной характер, служебными командировками не признаются (ст. 166 ТК РФ).

Как и командированным, лицам, постоянная работа которых имеет разъездной характер, работодатель возмещает расходы на проезд, наем жилого помещения и т. д. Однако при направлении работника в служебную командировку за ним сохраняется средний заработок, а при разъездном характере работы просто выплачивается зарплата.

Из некоторых нормативных документов можно сделать вывод, разъездная работа — это та, при выполнении которой осуществляются регулярные служебные поездки в пределах обслуживаемой территории при возможности ежедневного возращения к месту жительства. То есть, как правило, в пределах населенного пункта или области.

Но если исходить из положений ст. 168.1 ТК РФ, такой работник, как и в командировках, может выезжать на более далекие расстояния и не всегда возвращается домой в тот же день. Поэтому главным признаком разъездного характера работы можно назвать то, что такие поездки происходят постоянно. Командировки же осуществляются периодически, нерегулярно, на период, определенный командировочными документами. Это отметил Роструд в Письме от 12.12.2013 № 4209‑ТЗ.

То есть если работник постоянно находится в разъездах, независимо от занимаемой должности, ему может быть установлен разъездной характер работы.

Вопрос

Распространяется ли на сотрудников с разъездным характером работы запрет, аналогичный запрету направлять в командировки работников некоторых категорий, например беременных?

Трудовой кодекс содержит запрет на направление беременной женщины в служебную командировку (ч. 1 ст. 259 ТК РФ), но не содержит запрета на установление разъездного характера работы.

Однако работодателю необходимо учитывать все особенности труда беременной работницы, результаты специальной оценки условий труда на предмет наличия противопоказаний, а также проверить их на соответствие СанПиН 2.2.0.555‑96 «2.2. Гигиена труда. Гигиенические требования к условиям труда женщин. Санитарные правила и нормы», утвержденным Постановлением Госкомсанэпиднадзора РФ от 28.10.1996 № 32, Методическим рекомендациям № 11‑8/240‑09 «Гигиеническая оценка вредных производственных факторов и производственных процессов, опасных для репродуктивного здоровья человека», утвержденным Главным государственным санитарным врачом РФ 12.07.2002 № 11‑8/240‑09, Гигиеническим рекомендациям к рациональному трудоустройству беременных женщин, утвержденным Госкомсанэпиднадзором 21.12.1993, Минздравом 23.12.1993.

И работодателю следует учитывать, что при разъездном характере работы негативное влияние условий труда на работницу может быть нисколько не меньше, а даже больше – например, если таких поездок много. В данном случае лучше предложить беременной работнице перевод на более легкий труд. И точно придется это сделать, если она напишет заявление и предоставит медицинское заключение (ст. 254 ТК РФ).

Считаем также, что ограничения, установленные для некоторых категорий при направлении в командировки, нужно применять и к другим категориям работников, особенно в случаях, когда при осуществлении служебных поездок работники не имеют возможности возвращаться домой.

Как устанавливается разъездной характер работы?

Прежде всего согласно требованиям ч. 2 ст. 168.1 ТК РФ работодатель должен определить, по каким специальностям и должностям требуется установить разъездной характер. Установить его можно коллективным договором, соглашениями, локальными нормативными актами.

Перечень должностей (а также размеры и порядок возмещения расходов и формы документов) при этом все же лучше фиксировать в локальном нормативном акте (положении о разъездном характере работы), поскольку в него проще внести изменения в случае необходимости, чем в коллективный договор. Перечень должностей можно утвердить и отдельным приказом руководителя организации.

Кроме этого, как уже было сказано, условие о разъездном характере работы должно быть включено в трудовой договор. Причем если такой характер работы устанавливается уже в процессе трудовой деятельности, следует уведомить сотрудника об изменении условий трудового договора за два месяца. Если сотрудник согласен работать в новых условиях, с ним сразу заключается соглашение в соответствии со ст. 72 ТК РФ, а если нет, то работодатель вносит изменения в трудовой договор по истечении двух месяцев в одностороннем порядке в соответствии со ст. 74 ТК РФ.

Обратите внимание:

В трудовом договоре с работником может быть указана территория, в пределах которой будет осуществляться работа (например, «в пределах г. Москвы и Московской области»).

Условие о разъездном характере работы также нужно включить в должностную инструкцию.

В отношении сотрудников бюджетных учреждений с разъездным характером работы следует заполнять табель учета использования рабочего времени (ф. 0504421). Время, проведенное в поездках, будет отражаться буквенным кодом «Ф» – фактически отработанные часы. При этом организация вправе дополнять применяемые условные обозначения в рамках формирования своей учетной политики.

Если работникам в связи со служебными поездками не удается соблюдать ежедневную или еженедельную продолжительность рабочего времени, работодателю целесообразно установить им суммированный учет рабочего времени. В зависимости от специфики разъездов им может быть установлен и гибкий график, и ненормированное рабочее время.

Какие документы оформляются при направлении работников в служебные поездки?

Требований об оформлении каких‑либо документов на каждую поездку сотрудника с разъездным характером работы в законодательстве нет, порядок их оформления полностью зависит от работодателя.

К сведению:

Одним из нормативных требований при этом можно назвать оформление водителями путевых листов. Они, в частности, оформляются для подтверждения списания ГСМ и для обоснования расходов на ГСМ в интересах организации при использовании личного транспорта работника (ст. 252 НК РФ, пп. 11 п. 1 ст. 264 НК РФ, Постановление Правительства РФ от 08.02.2002 № 92 [1] ).

Работодатели могут самостоятельно разработать (в том числе на основании унифицированных форм) определенные документы, позволяющие вести учет служебных поездок (сколько их было, в какие организации, сколько времени на них было затрачено и т. д.): маршрутные листы, служебные задания и т. п. Составляться они могут на любой срок в зависимости от количества поездок: день, неделя, месяц.

Разъездной характер работ и сверхурочные работы

Сотруднику, который имеет разъездной характер работы, в соответствии с ч. 1 ст. 129, ст. 149 и ст. 168.1 ТК РФ работодатель должен установить дополнительные денежные выплаты. Они направлены на компенсацию работникам затрат, связанных с исполнением ими трудовых обязанностей.

К таким выплатам и компенсациям относят:

- Доплату за разъезды. Данная надбавка носит компенсационный характер и выступает частью оплаты труда. Доплата может быть установлена локально-нормативным актом (например, Положением о разъездном характере работы), коллективным договором, соглашением или трудовым договором.

- Возмещение затрат на служебные поездки. Это могут быть расходы по найму жилого помещения, на проезд, а также иные расходы, которые сотрудник совершил с указания или разрешения работодателя. Перечень возмещаемых затрат открытый. Также законом не ограничена сумма компенсации. Размер работодатель устанавливает самостоятельно с учетом требований ч. 2 ст. 168.1 ТК РФ. Единственное, что важно помнить – суммы компенсации не должны быть неоправданно занижены.

Далее разберем эти выплаты более подробно.

Доплаты за разъезды

Надбавка или доплата за разъездную работу не обязательна. Но работодатель может установить ее по своему усмотрению. Обязательно только возмещение расходов, о котором сказано выше.

Таким образом, в трудовом законодательстве нет прямого запрета на установление работнику фиксированной доплаты за разъезды как возмещение понесенных им расходов. Причем данные выплаты никак не связаны с достижением сотрудником результатов работы. Компания должна учитывать, что такая доплата должна компенсировать в полном размере возможные затраты работника на проезд, найм помещения для проживания и иные согласованные расходы.

Но при таком оформлении компенсации за разъезды у проверяющих могут быть вопросы. Особенно, если нет документов, которые подтверждают понесенные работником расходы. В таком случае сделанные суммы доплат не могут считаться компенсационными. Так считает Минтруд России. Данная позиция изложена в письме от 30.09.2014 № 17-4/В-462).

В случае фиксированной компенсации за разъездной характер работы в трудовом договоре необходимо сделать ссылку на Положение, в котором прописаны размеры и условия получения таких надбавок. Либо же надо указать размер доплаты в самом трудовом договоре.

Более детально изучить вопрос по оформлению трудового договора при разъездной работе можно в нашем материале «Каким должен быть трудовой договор о разъездном характере работы».

Налоги и взносы с компенсационных выплат

Фиксированную доплату учитывают в составе заработной платы. Она облагается и НДФЛ, и страховыми взносами в общем порядке. Также её включают в налоговые расходы (письмо Минфина от 26.03.2012 № 03-04-06/9-76, п. 3 ст. 255 НК РФ).

А вот целевые компенсации за разъездной характер работы страховыми взносами и НДФЛ не облагаются.

Вариант 1

Сотруднику с разъездным характером работы ежемесячно доплачивают надбавку в размере 5000 рублей, рассчитанную таким образом, чтобы покрыть возможные расходы сотрудника в рабочих поездках. Значит, сумма 5000 рублей облагается и взносами, и НДФЛ.

Вариант 2

Сотруднику на разъездной работе ежемесячно возмещают расходы, которые он понес в её процессе. Сумму определяют по предоставленным им отчету и первичным документам. Значит, такая выплата считается компенсацией и под обложение НДФЛ и взносами не подпадает.

В расходы по налогу на прибыль суммы возмещений за разъезды включают на основании подтверждающих документов работника (письмо Минфина от 06.07.2018 № 03-04-05/46903).

Бухучет сумм за работу с разъездами

При начислении и выплате компенсаций за понесенные расходы делают следующие бухгалтерские проводки:

- Дебет 20 (26, 44) Кредит 73 – начислена компенсация работнику за понесенные им расходы на проезд, проживание и т. п.;

- Дебет 73 Кредит 50 (51) – выплачена компенсация.

- Дебет 44 Кредит 71 – 3500 – отражена сумма компенсируемых расходов сотрудника в поездке;

- Дебет 71 Кредит 50 – 500 – компенсирован перерасход сотруднику по утвержденному отчету.

Сумму по авансовому отчету тоже не облагают НДФЛ и страховыми взносами.

Итоги

Компенсацию за разъездной характер работы можно выплачивать различными способами. При выборе любого из вариантов необходимо данное условие предусмотреть в локально-нормативном акте компании, коллективном или трудовом договоре.

Если доплата установлена в твердой сумме, она считается частью зарплаты и облагается НДФЛ и взносами. Если же выплаты работнику носят компенсационный характер по предоставляемым им документам, НДФЛ и страховые взносы с них исчислять не нужно.