Что делать, если долги не списали? Обзор судебной практики по банкротству за 2020 год

Недавно в нашей практике произошел случай, аналогов которому не было до сих пор. Клиенту НЦБ Потоцкой О.Ю. не списали долги. Можно было, конечно, принять поражение, но наши юристы не из робкого десятка. Мы отстояли права Ольги Юрьевны в апелляции. Теперь обо всем по порядку.

11 октября 2017 года Арбитражный суд Московской области принял к производству заявление нашей клиентки Потоцкой О.Ю. о признании ее несостоятельной. Заседание по делу А41-82554/2017 назначили на январь.

В январе 2018 года суд признал Ольгу Юрьевну банкротом и ввел в отношении нее процедуру реализации имущества сроком на 6 месяцев. При проверке имущественного и финансового положения арбитражным управляющим не было выявлено средств или имущества, продажа которого позволила бы погасить требования кредиторов частично или в полном объеме. Поэтому управляющий в своем отчете ходатайствовал о полном списании задолженности.

Однако суд решил, что накануне банкротства Потоцкая О.Ю. действовала недобросовестно. Мотивируя это тем, что зная о невозможности исполнения старых кредитных обязательств, женщина оформила два новых кредита в 2017 году. Кроме того, суд отметил, что Ольга Юрьевна при заполнении заявлений на кредитование указывала в качестве источника дохода пенсию, перечисляемую в связи с инвалидностью сына на его содержание. Пенсия не могла быть использована для оплаты кредитов, что якобы свидетельствует об указании должником недостоверных сведений.

Итог — суд определил завершить процедуру реализации имущества и частично освободить от исполнения требований кредиторов.

Дмитрий Токарев Генеральный директор НЦБ «Мы не согласилась с решением суда и подали апелляционную жалобу. Десятый арбитражный апелляционный суд не выявил признаков фиктивного или преднамеренного банкротства со стороны Потоцкой О.Ю. Принимая решение, суд основывался на том, что кредитная организация сама оценивает полученную от заемщика информацию и финансовые риски при выдаче кредита. Поэтому тот факт, что Ольга Юрьевна указала пенсию по инвалидности сына в качестве дохода, не является мошенничеством»

Таким образом, суд постановил списать все без исключения долги Потоцкой О.Ю.

А вот дело А41-20557/2016 апелляционной инстанцией не кончилось. Обстоятельства практически такие же, как и в деле Потоцкой О.Ю. Даже судья тот же.

Арбитражным судом Московской области было вынесено определение о завершении процедуры реализации имущества в отношении должника Киреева С.Н. и неприменении правила об освобождении гражданина от исполнения обязательств. В этом случае суд не списал весь долг, а не его часть. Основания все те же: должник, имея неисполненные кредитные обязательства, принял на себя дополнительные и заведомо неисполнимые обязательства. Плюс ко всему еще и отказался от мирового соглашения, ссылаясь на невыгодные условия. Это вызвало подозрения в недобросовестности.

Должник подал апелляционную, а после и кассационную жалобу. Но это не принесло ожидаемых результатов: обе жалобы не были удовлетворены. Тогда Киреев С.Н. направил кассационную жалобу в высшую инстанцию — Верховный суд РФ.

Высшая инстанция, изучив материалы дела, пришла к выводу, что должник предоставлял в банки достоверную информацию о сумме своего дохода. Дело было направлено на повторное рассмотрение.

Дмитрий Токарев Генеральный директор НЦБ «Не стоит бояться оспаривать решение суда. Тем более, когда должник действительно добросовестный и этому есть документальные подтверждения. Если банки выдают человеку деньги несмотря на небольшой доход и наличие активных кредитов, то это их проблемы. Такие долги все равно подлежат списанию»

Банк требует погасить кредит, который я не брал. Что делать?

Письмо от неизвестного отправителя или звонок с незнакомого номера, как правило, не сулит ничего хорошего. В лучшем случае нагрузят рекламой, а то и неприятный сюрприз преподнесут. Таким сюрпризом может оказаться требование банка погасить кредит, который человек не брал. О том, как вести себя в таких ситуациях, расскажем в этой статье.

В каких случаях банк требует вернуть «чужой» долг

Когда банк направляет требование о погашении задолженности по кредиту человеку, который его не получал, это не означает, что финучреждение пустилось во все тяжкие. Например, берёт случайного человека на испуг: а вдруг раскошелится.

Одна из возможных причин, по которой банк требует вернуть чужой долг – наличие ошибок в данных информационной системы финучреждения. Например, неверно указан номер телефона клиента. Это может быть результатом халатности менеджера при оформлении кредита.

Другая ситуация – получение кредита по чужим документам.

Это сознательные, злонамеренные действия мошенников, стремящихся нажиться преступным путём. По ряду программ банки предлагают оформить заём только по паспорту. Такие условия действуют, например, по кредитам Тинькофф Банка. Злоумышленники используют утерянный или похищенный документ. При этом они могут действовать самостоятельно или находиться в сговоре с сотрудником финучреждения.

Ещё одна причина обращения с требованием погасить долг – поручительство. Иногда поручители относятся к этой роли формально, идя навстречу настоятельным просьбам родственников или знакомых и забывая о своих обязанностях после подписания документов. В случае невозможности для заёмщика погасить долг это делает поручитель, поэтому требование банка обосновано, и его придётся исполнять.

Что и как надо выяснить

Если пришло письмо или поступил звонок с требованием погасить долг по кредиту, а «с ходу» разрешить недоразумение не удалось, то нужно договориться о визите в банк, не вступая в словесную перепалку. Первым делом следует выяснить, каким образом человек, который не брал кредит и не оформлял поручительство, оказался должником финучреждения. Для этого следует лично посетить отделение.

У специалиста нужно запросить документы, на основании которых банк требует погасить задолженность.

Это может быть кредитный договор, договор поручительства и иные документы, имеющие отношение к делу. Они предоставляются как по устному запросу, так и по заявлению в письменном виде, в зависимости от установленного порядка.

В ходе ознакомления с документами нужно обратить самое пристальное внимание на:

- персональные и контактные данные, содержащиеся в документах;

- ксерокопии страниц паспорта заёмщика;

- подпись в кредитном договоре.

Как действовать, чтобы урегулировать ситуацию

Для разрешения проблемы подаётся заявление (претензия) о несогласии с требованиями банка. Если по результатам ознакомления с документами выявились несоответствия в данных, признаки подделки, это надо указать. Сотрудник наверняка попросит оставить подпись и сделать ксерокопию паспорта для последующей сверки.

При утере паспорта правильным будет приложить копию соответствующего заявления, заверенную в органе внутренних дел. Если в день заключения кредитного договора человек был в другом городе, то прикладывается документальное подтверждение этого факта. После визита в банк следует отправиться в полицию и подать заявление о мошенничестве с приложением копий документов, имеющих отношение к делу.

По составленной претензии банк проводит внутреннее расследование, о результатах которого заявитель будет проинформирован. Если финучреждение сообщит о снятии требования погасить долг, то вопрос будет решён.

Знаете ли Вы что

По статистике большинство мужчин при выборе банка обращают внимание на его известность. В то же время большинство женщин придают значение быстрому обслуживанию, отсутствию комиссий и возможности досрочного погашения займа.

Однако при обращении банка в суд придётся доказывать непричастность к получению кредита. Вероятность благоприятного исхода для банка мизерна. К тому же к финучреждению можно подать встречный иск о выплате компенсации за потрёпанные нервы и затраченное на разбирательство время.

Если вы не брали кредит и не являетесь поручителем другого заёмщика, то первое, что нужно сделать – сохранять спокойствие. Когда приходит письмо или поступает звонок с требованием погасить долг, можно отказаться его выполнять. Но правильным будет разобраться в ситуации, тем более что просто так банк или коллекторы вряд ли отстанут. Конечно, доказывать, что ты «не верблюд», неприятно, но только так можно избежать усугубления проблемы.

Россиянам стали приходить платёжки за коммуналку с ошибочными долгами. Чем это опасно и как решить проблему

Россияне стали чаще получать квитанции за коммунальные услуги с долгами, которые были погашены или не существовали вовсе. Если человек вовремя не решит эту проблему, ему могут запретить выезд за границу, отключить в квартире газ, свет или воду, взыскать «задолженность» через суд. Рассказываем, как решить проблему с ошибочными долгами.

Что случилось

Россияне стали чаще жаловаться на то, что им приходят платёжки за коммунальные услуги с долгами, которые уже погашены или не существовали вовсе.

Обращения поступают из Москвы, Подмосковья, Санкт-Петербурга, Ленинградской области, Еврейской автономной области, Карельской, Курганской областей и других регионов. Об этом сообщил «Известиям» исполнительный директор некоммерческого партнёрства «ЖКХ Контроль» Сергей Сохранов.

Причины у такой тенденции, по словам Сергея Сохранова, могут быть разные — от попытки «на дурака» закрыть свои небалансы до сбоев в системе.

Почему ошибочные долги нельзя игнорировать

С приписанными долгами нужно разбираться, иначе можно попасть в неприятную ситуацию, поясняет главный юрисконсульт компании «Правокард» Анна Куклева.

Вот к чему, по словам юриста, могут привести долги в платёжках:

● отключение света, воды, газа;

● взыскание долга через суд — причём суд может рассмотреть дело в упрощённом порядке и вынести решение без участия сторон;

● запрет на выезд за границу;

● блокировка банковского счёта;

● арест или запрет на совершение регистрационных действий по покупке или продаже имущества — автомобиля, квартиры и т. п.;

● запрет на прописку в жилом помещении;

● отказ в приватизации жилого помещения.

Чтобы этого не произошло, юристы рекомендуют не игнорировать долги в квитанциях, разбираться во всех ситуациях.

Что делать, если в квитанциях появились несуществующие долги

Как надо действовать, если в платёжках возникли долги, которых нет, объясняет руководитель юридического департамента «Альфа-Информ» Юлия Пономарёва.

1. Принять долг во внимание и обратиться в управляющую компанию. Велика вероятность решить вопрос уже на этом этапе, поскольку в 70–80% случаев проблема возникает из-за человеческого фактора, допущенной технической ошибки.

2. Если после обращения в управляющую компанию ситуация не изменится, нужно писать заявление в Госжилинспекцию региона (например, жители Москвы могут найти контакты инспекции на сайте мэра). Она проведёт свою проверку и с вероятностью 90% решит вопрос в пользу собственника.

3. Если управляющая компания и жилищная инспекция не помогли, единственный выход — это обращение в суд. Если заявитель подтвердит, что регулярно платил по счетам, суд 100% примет решение в его пользу.

Все заявления и обращения должны быть в письменной форме, к ним необходимо приложить копии документов, подтверждающих оплату. Это могут быть чеки или выписка из банка, добавляет Анна Куклева.

Основная сложность в том, что на доказательство своей правоты придётся потратить несколько месяцев, потребуется достаточно терпения, физических и моральных сил, отмечает Юлия Пономарёва. Поэтому иногда, если долг маленький, его проще оплатить.

Как рассчитывается долг УО при срыве пломбы на ОДПУ водоснабжения

Сегодня рассказываем о споре между водоканалом и ТСЖ из-за сорванной с ОДПУ пломбы. РСО рассчитала долг более 60 тысяч рублей за самовольное потребление ресурса в течение двух суток, ТСЖ возражало против такой методики расчётов. Читайте, на чью сторону встал ВС РФ, а также обзор других подобных споров.

Расчёты между РСО и ТСЖ в сфере водоснабжения регулируют Правила № 776

Между гарантирующим поставщиком и одним из ТСЖ в Саратове действовал договор на ХВС и водоотведение. Все счета товарищество оплачивало полностью и в срок. Но при очередной проверке узла учёта водоснабжения сотрудники РСО обнаружили, что с запортной арматуры ОДПУ сорвана пломба.

Представители поставщика ресурса составили акт на основании пп. «а» п. 16 Правил организации коммерческого учёта воды и сточных вод, утверждённых ПП РФ от 04.09.2013 № 776 (далее – Правила № 776). ТСЖ на следующий день опломбировало ОДПУ и предоставило в РСО акт об этом. Компания после получения документов рассчитала для товарищества плату за безучётное потребление в течение одного дня исходя из пропускной способности водопровода при его круглосуточной работе – более 60 тысяч рублей.

РСО направила в ТСЖ претензию с требованием оплатить долг, но товарищество этого не сделало. ТСЖ считало, что поставщик ресурсов не прав: определение объёма полученной холодной воды за сутки необходимо определить расчётным методом, а не исходя из пропускной способности труб. Ведь не было никакого самовольного присоединения к системе водоснабжения или бездоговорного потребления воды. Отсутствовала только пломба на закрытой задвижке обводной линии.

Прибор учёта был исправен, в месяце проверки по зафиксированному объёму РСО выставила счёт на 18 тысяч рублей, который ТСЖ оплатило. В такой ситуации по расчётным методам товарищество должно за сутки, что не было пломбы на ОДПУ, заплатить 5,5 тысяч рублей исходя из месячного объёма или же 1,5 тысяч рублей из расчёта среднесуточного потребления.

Поставщик воды обратился с иском в суд о взыскании с ТСЖ суммы неосновательного обогащения (дело № А57-1010/2020). Спор дошёл до Верховного суда России, который и определил, как в такой ситуации необходимо рассчитывать сумму задолженности.

При самовольном потреблении воды расчёт платы делается исходя из пропускной способности оборудования

- метод учёта пропускной способности устройств, используемых для присоединения к системе водоснабжения;

- метод расчётного среднемесячного, среднесуточного, среднечасового количества поданной воды (п. 15 Правил № 776).

Под самовольным понимается пользование централизованной системой ХВС при отсутствии договора холодного водоснабжения или при нарушении сохранности контрольных пломб на задвижках, обводных линиях в границах эксплуатационной ответственности абонента (п. 2 Правил № 644, утверждённых постановлением Правительства РФ от 29.07.2013).

Суд решил, что именно такая ситуация сложилась в рассматриваемом деле. Самовольное пользование выразилось в эксплуатации узла учёта с обводной линией, задвижка которого не была опломбировала. В соответствии с п. п. 147–149 Правил № 644, факт наличия или отсутствия пломб на приборе учёта подтверждается двусторонним актом, составленным по результатам проверки РСО. Председатель ТСЖ подписал акт о нарушении пломбы без разногласий.

При самовольном присоединении и пользовании централизованными системами водоснабжения он производится с использованием учёта пропускной способности устройств согласно пп. «а» п. 16 Правил № 776. Период времени самовольного присоединения или пользования определяется со дня предыдущей контрольной проверки ОДПУ до дня устранения выявленных нарушений.

Расчёт РСО был признан верным, и требования поставщика воды суд удовлетворил. ТСЖ попыталось оспорить выводы первой инстанции в апелляционном, а затем в кассационном судах. Но судьи сочли срыв пломбы с узла учёта достаточным основанием для утверждения, что ТСЖ допустила самовольное подключение к системе водоснабжения и пользование ресурсом. Жалобы ТСЖ были отклонены.

Отсутствие пломбы на ОДПУ не доказывает факт безучётного или самовольного потребления ресурса

Товарищество собственников обратилось в Верховный суд России. Оно настаивало, что расчёт долга за отсутствие пломбы на узле учёта в течение суток сделан неправильно, не по той методике. Необходимо считать по среднемесячному или среднесуточному объёму потребления.

При этом по решениям предыдущих инстанций ТСЖ дважды платит за спорные дни, когда на узле не было счётчика. Оно уже оплатило счёт по показаниям за месяц и вынуждено вновь платить за эти два дня как за безучётное потребление.

Верховный суд РФ встал на сторону ТСЖ, посчитав, что суды не учли, что РСО приняла показания ОДПУ за месяц и произвела по ним начисления. В акте указан лишь срыв пломбы. Также суды не проверили доводы ТСЖ о том, что расход воды за спорный месяц ничем не отличается от расхода за предыдущие аналогичные периоды и подтверждается показаниями ИПУ, которые исправны.

Также расчёт РСО не учитывал тот факт, что за два дня, когда по документам на узле учёта не было пломбы, ТСЖ уже заплатило при оплате счёта за месячное потребление. ВС РФ отменил решения предыдущих инстанций и отправил дело на новое рассмотрение в суд первой инстанции.

Повреждение пломбы или пропущенный срок поверки не подтверждают автоматически выход счётчика из строя

- Юрлицо владело нежилым зданием, где вело предпринимательскую деятельность. Водоканал проверил приборы учёта и не нашёл в их работе нарушений. Но спустя несколько недель сделал по лицевому счёту потребителя перерасчёт на большую сумму, чем по ПУ: оказалось, что у него пропущен срок поверки.

- В квартире собственника ребёнок повредил пломбу на ИПУ горячей воды. Родители тут же обратились в управляющую организацию с заявлением о произошедшем и просьбой опломбировать счётчик снова. УО насчитала жителям квартиры 92 тысячи долга за вмешательство в работу ИПУ.

Собственник обратился в суд, считая расчёт неправомерным. Первая инстанция встала на сторону УО, но уже апелляция, а за ней и кассация, поддержали доводы потребителя. Они указали, что собственник сам обратился с УО, а не компания установила отсутствие пломбы во время проверки. Это исключает ссылку УО на недобросовестность потребителя.

Наоборот, владелец квартиры сообщил о срыве пломбы сразу после обнаружения повреждения и сообщил в УО в соответствии с пп. «б» п. 34 Правил № 354. К тому же УО не представила доказательств, что данные ИПУ были искажены. Иск потребителя был удовлетворён (решение Седьмого кассационного суда общей юрисдикции от 28.09.2021 по делу № 88-14614/2021).

Глава Экспертного совета Ассоциации «Р1» Елена Шерешовец ранее делала обзор споров между РСО и управляющими домами, когда суды вставали на сторону УО и ТСЖ в делах о безучётном потреблении ресурсов. Если вы попали в ситуацию, когда поставщик неправомерно требует оплаты такого долга, изучите подобные дела и защищайте свои права и интересы.

Если пристав закрыл дело о взыскании долга

Если заемщик злостно уклоняется от оплаты кредита, банк обратится в суд, после пристав откроет исполнительное производство и начнет работу по взысканию задолженности. Но бывает так, что пристав закрывает дело, что не может не радовать должника. А что происходит на самом деле?

- Почему пристав закрывает дело

- Что предпринимает пристав перед закрытием

- Основания для закрытия дела

- Закрытые дела судебных приставов могут возобновиться!

- Что происходит на практике

- Как закрыть кредит, если дело у приставов

Ситуации, когда пристав закрыл дело по взысканию долга, встречаются часто. Это может касаться не только кредитов, но и долгов по коммунальным услугам, штрафам, налогам и пр. Закрытие означает, что пристав ничего не может сделать. Но на этом все не заканчивается. Все подробности — на Бробанк.ру.

Почему пристав закрывает дело

После суда дело о взыскании кредитной или иной задолженности попадает к судебному приставу. У него есть свои инструменты давления на должника, которыми наделил его закон. Но бывает так, что все предпринимаемые меры не дают результата.

Взыскание не может длиться бесконечно. Приставы и так забиты работой и не успевают работать как надо, поэтому они избавляются от безнадежных долгов путем закрытия исполнительного производства. Этим правом их наделил закон.

Пристав закроет дело только в том случае, если он предпринял все меры, и они не увенчались успехом. По факту это означает, что представитель закона ничего не может сделать.

Что предпринимает пристав перед закрытием

Обычно дело закрывается в течение полугода после того, как открывается исполнительное производство. Вроде как этого срока достаточно, чтобы применить все положенные меры и понять, возможно ли вообще взыскание.

Закон позволяет держать безнадежное дело в работе до 3 лет, но обычно приставы так не затягивают, закрывают производства гораздо быстрее. Но если по счету есть движение, должник что-то платит (пусть и благодаря принудительной мере), отчет этих трех лет начинается заново.

Что делает пристав, чтобы взыскать долг:

- Сразу как только дело попадает в ФССП, специалист запрашивает в ФНС и ПФР информацию об официальных доходах должника. При их нахождении по месту работы или получения пенсии направляется постановление, согласно которому с должника будут снимать по 50% от всех доходов.

- Если есть регулярный доход, дело закрываться не будет, долг постепенно погашается за счет удержания этих 50%. Если такого дохода нет, пристав приступает к дальнейшим действиям.

- Он подает запросы в крупные банки страны и региона с целью найти счета, карты и вклады должника. Если они обнаруживаются, все расположенные там деньги изымаются. Все поступающие в будущем также будут отобраны.

- Поиск имущества должника, его арест, продажа. Часто под удар попадают автомобили, на них приставы накладываются ограничения по продаже сразу при открытии ИП. Также могут изымать личные ценные вещи по месту проживания должника.

Недвижимость должника не трогают в том случае, если она является его единственной жилой собственностью. Кроме того, при изъятии имущества действует принцип соразмерности. Например, за долг в 500 000 рублей дачу ценой в 1 000 000 не заберут.

Если у должника нет официальных доходов, если на его счетах нет движения средств, у него нет допустимого к изъятию имущества, приставу делать больше нечего. Он не может держать балластом безнадежный долг и закрывает дело.

Основания для закрытия дела

Конечно, делает представитель власти это не просто так, а на основании закона. Это статья 46 ФЗ 229 об исполнительном производстве. Она называется “Возвращение исполнительного документа взыскателю”.

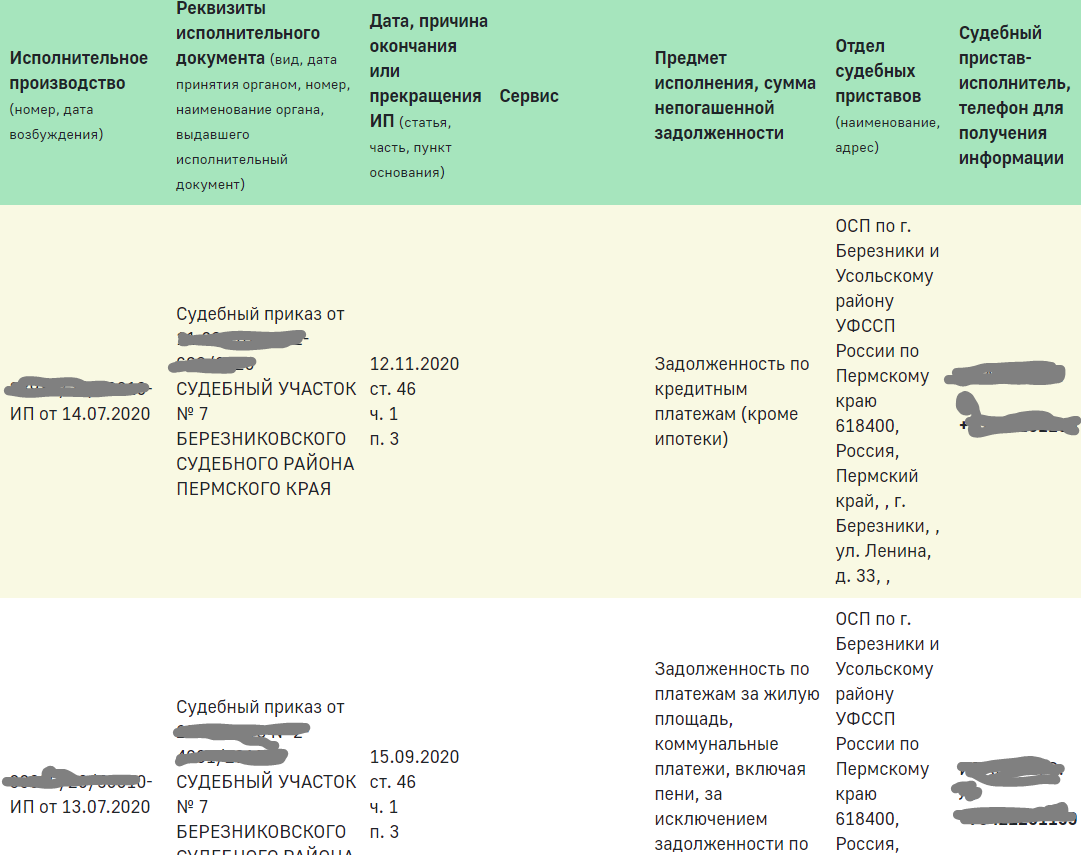

Этой статьей 46 часто интересуются должники. Обычно они отслеживают ситуацию со своими долгами по базе исполнительных производств ФССП. В один прекрасный момент вместо указания суммы долга появляется информация о дате и причине закрытия ИП.

Вот как это выглядит:

По этому скрину можно судить о том, через сколько приставы закрывают дела. Как видно, одно ИП закрыто спустя 4 месяца после возбуждения, второе — через 3. Обычно столь короткие сроки встречаются, когда пристав вообще ничего не может сделать.

В данном случае видно, что пристав закрыл дело по ст 46 ч 1 п 3, но у этой первой части есть и другие пункты, согласно которым исполнительные листы также возвращаются взыскателям:

- п 1 — если закрытие инициирует сам взыскатель, он забрал исполнительный лист;

- п 3 — если невозможно определить местонахождение должника, его имущества и наличие счетов (как раз эта причина указана на скрине);

- п 4 — все предпринятые приставом меры оказались безрезультатными, плюс у должника нет допустимого к изъятию имущества. Чаще всего дела закрываются по этому пункту;

- п 6 — взыскатель препятствует работе судебного пристава.

На основании одного из пунктов статьи 46 пристав выносит постановление об окончании исполнительного производства и возвращает исполнительный лист собственнику долга. В случае с кредитом — банку или коллектору, если долг уже продан.

Закрытые дела судебных приставов могут возобновиться!

Если должник вдруг видит, что пристав закрыл исполнительное производство, он всегда очень рад. Это означает, что будут открыты границы, будет снять запрет на регистрационные действия с ТС, можно снова свободно пользоваться картами и счетами. Конечно, при условии, что других ИП в отношении этого гражданина нет.

Но радость может оказаться временной. Взыскатель, получив обратно исполнительный лист, не будет этому рад. У него есть право возобновлять ИП, снова обратившись к приставу. И так он может делать сколько угодно раз.

Взыскатель через полгода может снова предъявить исполнительный документ приставу и возобновить процесс взыскания. У него есть на это 3 года.

Получается, что дело будет окончательно закрыто только в том случае, если с момента закрытия приставом ИП прошло 3 года. По их истечении взыскатель теряет это право. Так что, не спешите радоваться. Нужно ждать, долг снова может появиться в базе ФССП в любой момент.

Что происходит на практике

Но как показывает практика, банки не особо настойчивы в этом вопросе. Часто они даже второй раз не обращаются к приставу. Получив обратно ИП, оно просто продают долг коллекторам. Ну или 2-3 раза возобновляют дело, а потом списывают долг как безнадежный.

Банки прекрасно понимают, что если в течение условного 1 года пристав ничего не смог сделать, ситуация вряд ли изменится. Речь идет о хроническом должнике, порой таких даже называют профессиональными. Поэтому банку проще продать долг коллекторам, выручив хоть копейку.

А вот новые собственники долга могут снова обращаться в суд и после идти к приставам. И тогда снова открывается исполнительное производство, снова приставу придется “пробивать” должника.

В любом случае процесс взыскания не может длиться бесконечно. Рано или поздно и коллекторы тоже опустят руки.

Как закрыть кредит, если дело у приставов

Если вы хотите прекратить исполнительное производство, закрыв кредит, вам нужно оплатить долг. Можно зайти в базу ФССП или на Госуслуги, найти этот долг и там же по удаленным каналам оплатить его с учетом исполнительского сбора приставов.

После лучше посетить пристава, указать на факт оплаты и попросить закрыть дело. К сожалению, не всегда это происходит быстро и автоматически. Часто приставов нужно толкать.