Обязательно ли указывать наличие ИП в договоре с поставщиком?

Собираюсь сотрудничать с поставщиком товаров по дропшиппингу, выслали договор на заполнение и подпись. Обязательно ли указывать ИП или можно указать себя как физлицо? Сотрудничество будет по следующей схеме, я передал клиента, они отправили товар, приняли оплату, а разницу с продажи отправили мне на карту. ИП у меня есть, но стоит ли его указывать в договоре? Не хочется проводить все платежи по счету ИП.

Гражданское законодательство РФ не содержит запрета на заключение агентских договоров, договоров поставок с физическим лицом.

Однако стоит принять во внимание следующее:

1) НК РФ не разделяет личное имущество индивидуального предпринимателя и имущество, относящее к его (предпринимательской деятельности) бизнесу. Это касается и денежных средств, являющихся частью объектов гражданских прав (ст. 128 ГК РФ);

2) ни ГК РФ, ни Федеральный закон от 02.10.2007 № 229-ФЗ «Об исполнительном производстве» не разграничивают состав денежных средств, принадлежащих должнику как физическому лицу или как индивидуальному предпринимателю. Сам по себе статус «индивидуальный предприниматель», означает: факт регистрации физического лица в качестве ИП для осуществления предпринимательской деятельности дает возможность физическому лицу осуществлять данную деятельность, но имущество никак не делится в соответствии со статусом физического лица (данный вывод подтверждает и судебная практика см., например: апелляционные определения Нижегородского областного суда от 19.06.2012 № 33-4264; Брянского областного суда от 02.07.2013 № 33-1944/2013), поэтому в случае возбуждения исполнительного производства взыскание может быть осуществлено с любого из счетов физического лица.

Доход физического лица, полученный от продажи товаров методом дропшиппинга, в любом случае подлежит налогообложению. В противном случае, возможны неблагоприятные последствия в виде:

1) расторжения банком, в котором открыт расчетный счет физического лица, договора банковского счета (поскольку расчетный счет не должен использоваться физическим лицом для предпринимательской деятельности);

2) штрафа за неуплату или неполную уплату сумм налога (сбора, страховых взносов) в результате занижения налоговой базы (базы для исчисления страховых взносов), иного неправильного исчисления налога (сбора, страховых взносов) или других неправомерных действий (бездействия), если такое деяние не содержит признаков иных налоговых правонарушений (ст. 122 НК РФ);

3) уголовной ответственности за уклонение от уплаты налогов, сборов, подлежащих уплате организацией, и (или) страховых взносов, подлежащих уплате организацией – плательщиком страховых взносов, путем непредставления налоговой декларации (расчета) или иных документов, представление которых в соответствии с законодательством РФ о налогах и сборах является обязательным, либо путем включения в налоговую декларацию (расчет) или такие документы заведомо ложных сведений, совершенное в крупном размере (ст. 199 УК РФ).

Договор для совместного бизнеса с физлицом: как правильно оформить

Партнёры решают сделать проще: один оформляет ИП, а второй работает как физлицо с льготным налогом для самозанятых. Или другой вариант: оба работают как самозанятые. А между собой заключают договор о сотрудничестве.

Как заключить договор на сотрудничество ИП и физлицу или двум физлицам — читайте в нашей статье.

Договор на сотрудничество с физлицом

Партнёры со статусом ИП ведут общий бизнес по договору простого товарищества. Для такого договора есть правила из главы 55 Гражданского кодекса. Если предприниматели рассорятся, суд разберётся по правилам из закона и условий договора.

Физлицам нельзя заключать договоры простого товарищества — ни между собой, ни с ИП. А специального договора в Гражданском кодексе нет. Но для подобных случаев есть палочка-выручалочка — непоименованный договор из ч. 2 ст. 421 ГК РФ.

Непоименованный договор — это договор, условия которого стороны полностью придумывают сами, а обязательных правил в законе нет.

Нашим партнёрам с идеей про дизайнерские балконы придётся сочинить договор для сотрудничества с нуля. И прописать все нужные условия: что будут делать, как скидываются деньгами, распределяют обязанности, платят друг другу штрафы за нарушения и делят прибыль, кому на счёт будет платить клиенты. Шаблон такого договора вряд ли найдётся в интернете, для составления понадобится юрист.

Договор о сотрудничестве действует только между партнёрами. С заказчиками партнёры будут заключать отдельный договор подряда с двумя исполнителями на стороне подрядчика.

Налоги от сотрудничества каждый партнёр будет платить сам за себя со своей прибыли по своей системе налогообложения.

Договор о сотрудничестве физлиц и ИП — это самый настоящий договор. Если один партнёр нарушит условия, второй может подать в суд и взыскать убытки, неустойку или вообще расторгнуть договор из-за серьезного нарушения. Считается, что стороны подписались под гражданско-правовым обязательством, и съехать с него просто так нельзя — ст. 309 ГК РФ.

Спор между партнёрами будет решаться по условиям договора, который они же и придумали.

Вот реальный пример такого спора:

ИП и физлицо заключили договор о сотрудничестве для запуска студии печати. Вклады в общее дело распределили так: первый партнёр оформляет ООО и покупает оборудование, второй даёт деньги — полтора миллиона рублей. Партнёры свои обязанности выполнили, студию запустили, но бизнес не выстрелил. Второй партнёр решил забрать свои полтора миллиона, и спор дошёл до суда. Но суд сказал, что договор о сотрудничестве исполнен, и возвращать вклад на общее дело первый партнёр не обязан — дело № 2-159/2019.

Если договором о сотрудничестве один из партнёров сильно ущемлён в правах, суд может применить правила для договора простого товарищества. Например, когда прибыль делят поровну, но за качество перед клиентами отвечает только один. В таком случае суд может решить, что платить за плохую работу обязаны оба. Основание — п. 5 Постановления Пленума ВАС РФ № 16.

Есть ещё три варианта договоров для ведения общих дел

В общем деле обязанности и ответственность могут быть разделены по-разному. И иногда партнёрам подойдут другие договоры.

Договор субподряда из главы 37 ГК РФ

Сотрудничество между партнёрами можно оформить договором субподряда. Вариант подходит, когда заказы от клиентов берет один партнёр и часть работы отдаёт второму. Например, мастер по ремонту заключает с клиентом договор на дизайнерский ремонт балкона. Ремонт сделает сам, а на дизайн заключит договор субподряда с дизайнером.

Деньги от клиентов будет получать подрядчик и оговоренную часть платить партнёру-субподрядчику. Отвечать перед клиентом за недостатки будет подрядчик. А субподрядчик за качество и сроки будет отвечать перед подрядчиком. Налоги каждый за себя платит сам.

Договор субподряда не подойдёт, если партнёры хотят скинуться деньгами на запуск общего дела.

Договор займа из главы 42 ГК РФ

По договору займа первый партнёр даст второму деньги под оговоренный процент на запуск общего дела. Вариант подходит, если партнёрство заключается только в инвестировании: один занимается делом, а второй только даёт деньги и получает часть прибыли в виде процентов. Налоги каждый платит за себя.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Агентский договор из главы 52 ГК РФ

В агентском договоре первый партнёр будет принципалом, а второй агентом. Брать заказы у клиентов и заключать договоры могут оба. Но первый будет работать от себя лично, а второй от имени партнёра как агент. Агентский договор подойдет, когда у первого партнёра уже есть клиентская база или раскрученный бренд.

Партнёр-агент будет получать агентское вознаграждение от принципала — это и будет его часть прибыли. Налоги каждый платит сам за себя.

Договор не подойдёт, если агент платит налог для самозанятых — для них такая деятельность запрещена.

Статья актуальна на 30.09.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Частный предприниматель

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Закон разрешает людям без открытия юридического лица вести бизнес на территории РФ. Для этого нужно пройти регистрацию в установленном порядке Таких граждан называют «частным предпринимателем».

Кто такой частный предприниматель

Частный предприниматель — это физическое лицо, которое без юридического образования осуществляет предпринимательскую деятельность. Частные бизнесмены в России появились на заре предпринимательства в начале 90-х годов 20 века. Сначала их стали называть ЧП, но в середине 90-х годов в официальных документах стали употреблять аббревиатуру ПБОЮЛ (предприниматель без образования юридического лица).

Сегодня ни в одном действующем нормативно-правовом акте нет понятия “частный предприниматель”. Вместо этого термина теперь есть понятие индивидуального предпринимателя, поэтому в статье мы будем говорить об индивидуальном предпринимателе.

Индивидуальный предприниматель (ЧП)

Если вы решите открыть небольшой бизнес, вам необходимо зарегистрироваться в качестве индивидуального предпринимателя (п.1 ст.23 ГК РФ). Индивидуальный предприниматель — гражданин, прошедший регистрацию в ФНС. ИП занимается бизнесом самостоятельно на свой риск и отвечает своим имуществом.

Отличие ЧП и ИП

Никакого различия между двумя понятиями нет. Если раньше вы были ЧП, то с 2005 года требовалось переоформить документы и стать ИП.

Сферы деятельности предпринимательства

Лицо без юридического образования может без специального разрешения заниматься деятельностью в таких сферах:

- консалтинговые и юридические службы;

- бытовые услуги;

- полиграфия и издательская деятельность;

- развлекательная сфера, организация мероприятий;

- творческая работа (дизайн, фотография, живопись и т.д.);

- оптовая торговля;

- аренда недвижимости;

- транспортные перевозки (категория В);

- реклама.

Некоторые виды деятельности требуют лицензирования, например, образовательная деятельность, частный сыск, пассажирские перевозки, производство лекарств и медицинская деятельность. Всего в этом списке около 50 видов деятельности.

Также есть виды деятельности, для которых не нужна лицензия, но они требуют разрешения и согласования с контролирующими органами. Например, общепит, услуги салонов красоты, парикмахерские.

Еще один раздел — запрещенная для ИП деятельность. Предпринимателю нельзя заниматься производством и продажей алкоголя, производством медикаментов, торговлей и утилизацией оружия и боеприпасов, охранной деятельностью. Сюда же можно отнести запрещенные законом виды деятельности, вроде наркоторговли.

Кто может работать в качестве ИП

ИП в России могут быть граждане России и иностранные граждане, проживающие на территории РФ; совершеннолетние лица и лица, достигшие 14 лет, — с разрешения родителей или опекунов. Так же для приобретения статуса ИП гражданин должен обладать правоспособностью, дееспособностью, иметь регистрацию по месту жительства. Государственные и муниципальные служащие открыть ИП не могут.

От статуса налогового резидентства право зарегистрировать ИП не зависит.

Как зарегистрировать ИП

Если вы решили открыть свой бизнес и владеете начальным капиталом, необходимо официально узаконить ваши желания. Зарегистрировать ИП очень просто. Вам всего лишь нужно обратиться в ФНС по месту жительства со следующим перечнем документов:

- заявление на регистрацию ИП (заявление заполняйте по форме Р21001 и заверьте у нотариуса);

- паспорт+ксерокопия;

- квитанция об оплате госпошлины 800 рублей (можно не платить, если подать документы на регистрацию через сайт ФНС, Госуслуги, МФЦ или нотариуса).

Есть несколько способов передать документы в налоговую:

- Лично посетить налоговую или МФЦ с паспортом;

- Воспользоваться мобильным приложением налоговой «Личный кабинет ИП», а затем с паспортом посетить налоговую, чтобы подписать документы;

- Подать электронные документы, подписанные усиленной квалифицированной электронной подписью, через сайт ФНС или Госуслуги;

- Направить по почте письмом с объявленной ценностью и описью вложения (подпись на заявлении должна быть заверена нотариусом);

- Обратиться к нотариусу.

ИП может выбирать различные налоговые режимы, обдумав и просчитав их выгодность заранее. Здесь мы рассказывали, что выгоднее — патент или упрощенка.

Налоговая выдаст вам свидетельство о государственной регистрации предпринимателя с указанием номера ОГРНИП, выписку из ЕГРИП. По умолчанию документы направят на ваш имейл в электронной форме с усиленной квалифицированной подписью налоговой. БУмажные экземпляры можно получить, если проставить соответствующую отметку в заявлении. Инспекция самостоятельно отправляет в ПФР и ФОМС сведения о регистрации ИП.

Срок регистрации индивидуального предпринимателя составляет не более 3 рабочих дней. Государство вправе отказать в регистрации ИП по следующим причинам:

- вы попадаете под ограничения на предпринимательскую деятельность (например, состоите на госслужбе или работаете мировым судьей);

- обнаружены опечатки в документах;

- вас признали банкротом, и после этого момента прошло менее года.

Права и обязанности индивидуального предпринимателя

ИП пользуется такими правами:

- сам управляет своей деятельностью;

- свободно выбирает партнеров;

- сам решает, как и в каком размере платить зарплату работникам;

- распоряжается полученной прибылью по своему усмотрению;

- может выступать в суде, как истцом, так и ответчиком.

- документально оформлять денежные операции;

- все сотрудники, принятые на работу, должны быть официально оформлены;

- сдавать отчетность по налогам и сотрудникам;

- своевременно уплачивать налоги, зарплату сотрудникам и страховые взносы.

Плюсы и минусы ИП

К плюсам можно отнести упрощенный порядок ведения бухгалтерского учета, меньшее количество отчетности для работающих на спецрежимах; свободное использование выручки; легко начинать и закрывать трудовую деятельность, меньше количество и суммы штрафов, можно работать без расчетного счета.

Минусы работы в статусе ИП: предприниматель отвечает по долгам всем своим имуществом; ИП ограничен в выборе деятельности (запрет на торговлю крепким алкоголем и оружием); страховые взносы за себя нужно платить постоянно, даже если вы не работаете.

За ведение незарегистрированной деятельности предусмотрен штраф от 100 000 до 500 000 рублей (регламентируется ст. 171 УК РФ). Если вы решили заняться бизнесом, не забывайте обо всех плюсах и минусах такого заработка и самое главное помните, что важно пройти оформление в ФНС и регулярно платить налоги.

Автор статьи: Александра Аверьянова

Вы ИП и у вас есть сотрудники? — работайте в облачном сервисе Контур.Бухгалтерия. Веб-сервис подходит для ИП на УСН, патенте, УСН+ПСН, у которых менее 100 работников. Легко ведите налоговый учет в нашем сервисе, начисляйте зарплату, автоматически формируйте отчеты по налогам и сотрудникам и отправляйте их через интернет. Первые 14 дней работы в сервисе бесплатны для всех новых пользователей.

Нужно нанять сотрудника на короткий срок: как правильно оформить трудовые отношения

Владельцу бизнеса не всегда целесообразно заключать бессрочный трудовой договор с работником. Рассказываем, как правильно нанять сотрудника на короткий срок в соответствии с российским трудовым законодательством.

Из этой статьи вы узнаете:

Срочный трудовой договор

Срочный трудовой договор заключают, когда работодатель и работник хотят установить трудовые отношения на определенный срок. Это могут быть сезонные или временные работы, замещение основного сотрудника на время длительного больничного или различные производственные практики и стажировки начинающих специалистов. По истечении заданного срока трудовой договор может быть прекращен или перезаключен.

Заключая трудовой договор — срочный или бессрочный — работодатель делает запись в трудовой книжке исполнителя. Кроме того, трудовые отношения подразумевают оплачиваемый отпуск и при необходимости больничные листы для работника.

В соответствии со статьей 56 ТК РФ, сторонами трудового договора являются работодатель и работник. Предмет договора — личное выполнение работником определенных обязанностей. Рабочий процесс в этом случае регламентирован должностной инструкцией и происходит под управлением и контролем работодателя.

Компания обязана обеспечить сотруднику подходящие условия труда: подготовить рабочее место, выдать форму и инструменты, оплатить мобильную связь, провести инструктаж по технике безопасности. Если работника необходимо отправить в командировку, работодатель компенсирует связанные с поездкой расходы.

Определенные обязательства трудовой договор накладывает и на работника: он должен следовать внутреннему трудовому распорядку компании, присутствовать на рабочем месте в рабочее время, выполнять должностные обязанности и распоряжения руководства.

Вероника искала первую работу после окончания учебы в вузе. В одной из компаний менеджер по логистике уходила в декретный отпуск, и Веронике предложили поработать на ее должности. Стороны заключили срочный трудовой договор на весь период декретного отпуска и планируемого отпуска по уходу за ребенком.

Во время отпуска сотрудница забеременела еще раз, так что работодателю пришлось продлить ее отпуск и перезаключить срочный трудовой договор с Вероникой. Спустя 5 лет сотрудница вернулась на рабочее место, которое работодатель был обязан сохранить за ней. Вероника же получила желаемый опыт работы по специальности, запись в трудовой книжке и «белую» зарплату.

Как рассчитываются налоги и взносы при работе по срочному трудовому договору

Как бессрочный, так и срочный трудовой договор обязывает работодателя удерживать с начисленной заработной платы налог на доходы физических лиц — 13%. От оставшейся суммы нужно рассчитать и выплатить взносы в фонды: социального страхования (ФСС) — 2,9% (или 1,8% — за работников, которые не являются гражданами России), пенсионный (ПФР) — 22%, и обязательного медицинского страхования (ФОМС) — 5,1%.

Работодатель должен удерживать этот налог и взносы ежемесячно, причем уплатить их необходимо до числа месяца, следующего за расчетным месяцем.

Договор гражданско-правового характера

Договор гражданско-правового характера (далее — ГПХ) регулируется положениями ГК РФ. Его сторонами являются заказчик (юридическое лицо) и исполнитель (ИП, физическое или юридическое лицо). Предмет договора — не выполнение работы, а ее результат — например, это может быть оформленный сайт организации или законченный ремонт помещения.

На гражданско-правовые отношения не распространяются нормы трудового права — это значит, что работодатель не обязан оплачивать отпуск и больничный. Заказчик также не должен регулярно выплачивать заработную плату — вопрос оплаты труда в этом случае решается по соглашению сторон, например, по факту выполнения работы и ее приемки на основании акта выполненных работ.

С другой стороны, при заключении договора ГПХ исполнитель не становится частью компании — он не обязан подчиняться внутреннему регламенту и находиться на рабочем месте в определенные часы. Он также может не работать самостоятельно, а привлекать для выполнения поставленной задачи третьих лиц.Единственная обязанность исполнителя — это выполнить работу в заданный срок.

Раньше я работала в банке, в его штате не было архивариуса. В какой-то момент накопилось очень много документов, которые нужно было архивировать — а руки до этого ни у кого не доходили.

Руководство решило не открывать отдельную ставку, а принять архивариуса на выполнение заданного объема работы по договору ГПХ. Пришел подрядчик, обработал весь объем документации и получил оплату по акту. Все остались довольны: организация не стала расширять штат, а подрядчик получил официальную временную подработку.

— Юлия Казанцева, HR-эксперт

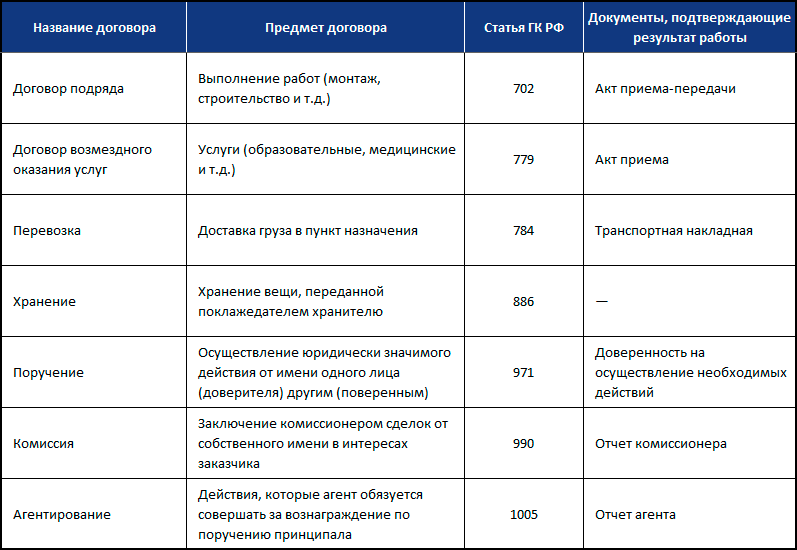

Виды договоров ГПХ

Существуют несколько видов договоров ГПХ. Все они регулируются разными статьями ГК РФ. Перечислим основные из них:

Виды договоров ГПХ

На практике при найме сотрудника на короткий срок заказчик и исполнитель чаще всего заключают договор подряда.

Как рассчитываются налоги и взносы при работе по договору ГПХ

Период работы по договору ГПХ обязательно включается в трудовой стаж исполнителя и в перспективе будет учитываться при начислении пенсии — это утверждено Постановлением Правительства РФ от 02.10.2014 № 1015.

Соответственно, работодатель обязан платить страховые взносы в ПФР — 22% от суммы вознаграждения, а также в ФОМС — 5,1%. А вот на платежах в ФСС компания экономит: работодатель может застраховать сотрудника от несчастных случаев на производстве и профессиональных заболеваний — но лишь в том случае, если это предусмотрено условиями договора. Также работодатель обязан удержать из вознаграждения работника НДФЛ в размере 13%.

Если же в качестве исполнителя выступает не физическое лицо, а индивидуальный предприниматель, то работодатель не платит налоги и взносы — подрядчик должен сделать это самостоятельно.

Как переквалифицировать договор подряда в трудовой договор

Как правило, исполнителю выгоднее работать по трудовому договору — в этом случае он имеет право на больничный и отпуск, а также регулярные гарантированные выплаты заработной платы. А вот заказчику выгоднее заключить договор подряда, чтобы сэкономить на налогах.

На страже интересов исполнителя стоит Трудовая инспекция. Инициировать проверку и подать иск в суд могут налоговые органы, ФСС и ПФР, а также сам исполнитель — для этого ему следует обратиться с жалобой в районную прокуратуру или Государственную инспекцию труда.

Во время проверки инспекция может решить, что договор ГПХ регулирует трудовые отношения — если обнаружит, что соблюдены их объективные признаки. Тогда работодателю и работнику придется заключить трудовой договор, а датой его вступления в силу станет день подписания договора ГПХ. В этом случае работодателю также придется заплатить штраф и доначислить необходимые взносы в ФСС.

Признаки трудовых отношений

- Работник обязан:

- соблюдать правила трудового распорядка и придерживаться графика работы;

- выполнять трудовые обязанности по договору в течение определенного срока;

- нести материальную ответственность;

- Работодатель обязан:

- регулярно выплачивать работнику заработную плату;

- обустроить рабочее место для сотрудника, обеспечить его спецодеждой и инструментами.

Чтобы защитить свои интересы, работодатель тоже может обратиться в суд для признания договора, заключенного с физическим лицом, договором ГПХ. Это можно сделать на основании следующих признаков:

- Исполнитель выполняет работу по заданию заказчика;

- Результат работы — создание новой вещи либо восстановление, улучшение, изменение уже существующей вещи;

- Вещь, созданная по договору подряда, принадлежит подрядчику до момента принятия выполненной работы заказчиком;

- Исполнитель самостоятелен в выборе средств и способов достижения результата;

- Исполнитель выполняет работу за вознаграждение, право на получение которого у него возникает после выполнения и сдачи работы, если иное не предусмотрено договором подряда.

Выводы

- Если нужно установить трудовые отношения: закрепить за исполнителем конкретные обязанности, обязать его работать по установленному графику, оборудовать рабочее место — необходимо заключить срочный трудовой договор;

- Если предметом договора выступает выполнение фиксированного объема работы или создание новой вещи, стоит заключить договор ГПХ. В этом случае исполнитель не обязан трудиться по графику и может работать с привлечением третьих лиц;

- Регулировать постоянные трудовые отношения договором ГПХ незаконно: в этом случае налоговая инспекция по подп. 3 п. 2 ст. 45 НК РФ или подп.1 п.1 ст. 31 НК РФ обяжет работодателя заключить трудовой договор, доначислит налоги и потребует оплатить штраф.

© 1995–2021, ПАО БАНК «СИАБ». Базовая лицензия №3245 от 10.12.2019.

196 084, г. Санкт-Петербург, Черниговская ул.,

д.8, лит. А, пом. 1-Н

Как оформить бизнес с партнером

Два закадычных друга решили вместе делать бизнес — ведь они столько всего прошли в жизни. Но бизнес пройти не смогли, и в итоге потеряли и дружбу, и деньги. В статье — как такого не допустить.

Роман Норман

Управляющий партнер юридической компании «Норман и Партнеры»

Начать бизнес с партнером стоит с юридически грамотного оформления отношений. Чаще всего это открытие совместного ООО, где нужно составить устав общества и корпоративный договор. Они помогут обезопасить от потерь в случае конфликтов и упростят раздел бизнеса, если партнеры захотят разойтись.

Зачем делать бизнес с партнером

Бизнес с партнером может стать драйвером быстрого роста компании, а может — источником головной боли и конфликтов. Поэтому перед открытием общего дела надо взвесить все за и против и проговорить возможные сценарии развития событий.

Плюсы бизнеса с партнерами:

- дополнительные ресурсы партнера: деньги, время, профессиональные качества;

- распределение ответственности: отвечаю не один;

- обратная связь: можно обсудить идеи, планы, стратегии, найти неочевидное решение совместно;

- поддержка: с партнером можно поговорить, обсудить проблемы.

Минусы бизнеса с партнерами:

- репутационные риски: если партнер нарушил закон, попал в тюрьму или на его долю наложен арест, это усложнит ведение бизнеса;

- согласование решений: важные решения о деятельности компании придется принимать сообща;

- разделение прибыли: прибыль нужно делить на всех партнеров.

Самый распространенный способ оформления бизнеса с партнером ーэто регистрация ООО, где партнеры выступают учредителями. Ни ИП, ни самозанятость вести с партнером не получится.

По закону учредителями в ООО может быть не больше 50 человек. Когда ООО регистрируют два и больше учредителей, им надо провести общее собрание, оформить решение о создании сообщества и составить несколько документов:

Учредительный договор — он нужен, чтобы определить, на каких условиях партнеры будут начинать бизнес. В большинстве случаев после открытия ООО учредительный договор действовать перестанет и главным документом компании будет устав.

Устав — обязательный документ, без него ООО не зарегистрируют. В уставе прописаны правила жизнедеятельности компании, права и обязанности партнеров.

Корпоративный договор — это дополнительный документ, но он пригодится, чтобы упростить принятие решений по спорным вопросам. Его составляют по аналогии с брачным договором и прописывают все слабые места, где могут возникнуть конфликты между партнерами, и как именно они собираются решать возможные конфликты в будущем.

Дальше подробнее о том, как составить каждый из них.

Как составить учредительный договор

В учредительном договоре обычно партнеры прописывают все, о чем они договорились на общем собрании до создания ООО:

- на каких условиях открывают ООО;

- размер уставного капитала общества;

- размер и номинальную стоимость доли каждого учредителя;

- размер, порядок и сроки оплаты таких долей в уставном капитале.

Мы не будем подробно описывать все пункты учредительного договора, но коснемся того, что относится к регулированию отношений между партнерами.

Распределение долей в уставном капитале. Оно может быть каким угодно, все зависит от договоренностей партнеров и степени их участия в бизнесе.

Какие должны быть доли у партнеров ー решать им самим. Но сразу предупредим, что при распределении долей 50/50 возникает риск возникновения тупиковых ситуаций и корпоративного конфликта в компании.

Чтобы выбрать генерального директора, нужно простое большинство голосов — больше 50%. То же простое большинство голосов нужно, чтобы одобрить крупную сделку. Если у двоих партнеров доли равные, но у них разные мнения насчет сделки или генерального директора и они не могут договориться, возникнет тупиковая ситуация. Такие ситуации проще решить с корпоративным договором, как его оформить — расскажем дальше.

Размер уставного капитала и порядок оплаты долей. Для открытия ООО нужно сделать взнос в уставный капитал — минимум 10 000 ₽, но можно и больше. Верхней планки по размеру капитала нет. Эти деньги учредители должны зачислить на расчетный счет компании.

Партнеры могут вносить в уставной капитал как деньги, так и имущество. Если хочется внести в уставный капитал имущество дороже 20 000 ₽, допустим компьютеры, то независимый оценщик должен оценить их стоимость и составить акт оценки имущества. Это дополнительные расходы, которые ложатся на учредителей.

Имуществом можно внести только часть уставного капитала, минимальный лимит — 10 000 ₽ — в любом случае должен быть внесен деньгами.

Распределение прибыли. Базово по закону распределение пропорционально долям. Но можно договориться о том, чтобы прибыль распределялась непропорционально, если все учредители с этим согласны.

После того как ООО зарегистрируют и если все участники выполнят все свои обязательства по учредительному договору — например, один партнер внесет свои 50% уставного капитала деньгами на счет, а второй поставит компьютеры и мебель в офис, — учредительный договор действовать перестает.

Дальше работа компании будет регулироваться уставом.

Что прописать в уставе, если регистрируете ООО с партнером

Устав общества ー обязательный документ, без него налоговая не зарегистрирует ООО.

В уставе указывают:

- размер уставного капитала;

- подразделения и филиалы компании;

- права и обязанности участников сообщества;

- порядок перехода и передачи долей;

- полномочия директора.

Партнеры могут выбрать типовой устав или попросить корпоративного юриста составить устав именно под их требования.

Типовые уставы можно посмотреть на сайте налоговой. Там 36 типовых уставов и есть конструктор. Можно выбрать разные варианты в зависимости от того:

- может ли участник выйти из общества или нет;

- нужно ли согласие участников для перехода доли или нет;

- каков порядок перехода доли третьим лицам;

- кто будет управлять обществом: только гендиректор или совет директоров;

- как участники общества будут принимать общие решения.

В самом начале бизнеса можно пользоваться типовым уставом, а потом вносить в него изменения.

Обычно типовые уставы не любят инвесторы и инвестиционные фонды — в таких проектах устав составляют исходя из задачи и пожеланий партнеров.

Устав — официальный документ, который составляется по порядку, прописанному в законе. Поэтому некоторые договоренности в устав внести нельзя, их можно зафиксировать в корпоративном договоре. Например, нельзя прописать способы разрешения тупиковых ситуаций, нельзя внести положение о запрете конкуренции, когда учредители договариваются о том, что они не открывают параллельные бизнесы. Все это можно и нужно прописать в корпоративном договоре.

Что прописать в корпоративном договоре

Корпоративный договор упростит решение конфликтов между партнерами и поможет в зале суда. По закону вы не обязаны его составлять, но юристы рекомендуют это делать — по аналогии с брачным договором.

Корпоративный договор незаменим, когда партнеры не могут прийти к общему решению по важным вопросам бизнеса. Вот главные слабые места, по которым чаще всего возникают конфликты между партнерами:

- куда двигаться бизнесу;

- назначение нового гендиректора и ключевых сотрудников;

- заключение ключевых сделок, которые сильно влияют на работу бизнеса;

- выплата дивидендов.

Когда партнеры не могут найти общего решения больше двух раз, юристы называют это тупиковой ситуацией, или дедлоком.

Если у ООО есть только устав, решить тупик практически невозможно: суд не будет разбирать конфликтную ситуацию, нужно искать медиатора или пытаться прийти к единому решению мирно. На практике это может затягиваться на годы.

Если партнеры заранее позаботились о корпоративном договоре и прописали, как они будут действовать в той или иной ситуации и как именно они будут решать конфликты, любую сложность во взаимоотношениях партнеров можно будет решить в зале суда.

Партнеры сами решают, что должно быть прописано в корпоративном договоре. Для каждого партнерства он уникальный, и чаще всего к его составлению привлекают профессиональных юристов.

Все варианты развития будущего предугадать невозможно: партнеры могут поссориться по любому поводу. Но для упрощения можно посоветовать прописать в корпоративном договоре вот такие пункты:

- Как партнеры будут привлекать финансирование в будущем.

- Можно ли входить в общество третьим лицам.

- Какие сделки партнеры станут совершать в будущем.

- Как развивать бизнес.

- Какие полномочия у гендиректора, а какие — у совета директоров.

- Порядок созыва общих собраний.

- Как будут распределяться дивиденды.

- Механизм решения тупиковых ситуаций.

Механизм решения тупиковых ситуаций — самый важный момент в корпоративном договоре, о нем расскажем подробнее.

Какие бывают механизмы разрешения тупиковых ситуаций

Механизм описывает, как партнеры могут цивилизованно выйти из острого конфликта. В этой ситуации могут быть разные варианты, ниже — самые распространенные:

1. Опционы сторон — различные способы обязательной купли-продажи долей, когда участники имеют право выкупа или продажи долей по рыночной или заранее согласованной цене при возникновении тупиковой ситуации.

2. Русская рулетка. Это когда в тупиковой ситуации первая сторона предлагает купить долю второго. Второй имеет право принять предложение или в ответ направить свое предложение по выкупу по той же цене, и тогда первая сторона обязана будет его принять.

3. Техасская рулетка. Схожий с русской рулеткой механизм, когда стороны направляют друг другу предложения. Отличие в том, что при техасской рулетке разрешение спора о выкупе долей производится с участием эксперта. Каждый партнер отправляет предложение цены эксперту и ставки вскрываются одновременно — побеждает тот, кто предложил большую цену. Победитель обязан выкупить у партнёра долю в той цене, которую предложил.

4. Ликвидация общества. Закрытие ООО — тоже один из способов разрешения тупиковых ситуаций, но он редко применяется на практике.

В корпоративном договоре можно предусмотреть срок, в течение которого стороны не имеют права применять вышеуказанные механизмы, например в течение двух лет после создания компании.

Что еще можно прописать в корпоративном договоре:

- Объявить мораторий на продажу долей — это значит, что в течение определенного срока участники не могут продавать доли.

- Ограничить цену продажи — например, указать, что при любом сценарии развития бизнеса никто из партнеров не может продать долю дороже, чем за 100 000 $.

- Ограничить распределение прибыли на определенный срок — например, первый год прибыль не распределяется между участниками, а направляется на развитие бизнеса.

Все эти ограничения направлены на то, чтобы избежать конфликтных ситуаций между партнерами в будущем.

По закону за нарушение корпоративного договора партнера можно привлечь к ответственности: заставить выплатить неустойку, принудить к исполнению прописанных условий, заставить продать свою долю по определенной цене или признать недействительным его решение, которое противоречит корпоративному договору.

Корпоративный договор — страховка для партеров, которая позволит в будущем не рисковать деньгами и взаимоотношениям друг с другом. Его можно составить в любой момент: как на этапе создания общества, так и в процессе работы.

Нет единого шаблона, который подойдет любому бизнесу — каждое партнерство требует индивидуального подхода к документу. Главное — заранее продумать возможные пути выхода из тупика и обратиться к грамотному корпоративному юристу.