Отказ от договора дополнительной (продленной) гарантии на авто

Отказ от договора дополнительной гарантии на авто допускается на базе Закона о защите прав потребителей (ст. 32). При этом право на расторжение чаще всего приходится доказывать в суде, ведь большинство дилеров не идет на сотрудничество в этом вопросе. Ниже рассмотрим, что говорит законодательство, и как можно оформить отказ от ненужной услуги.

Можно ли отказаться от договора продленной гарантии на авто

По закону расторжение договора дополнительной гарантии на автомобиль возможно. Это право прописано в Законе о защите прав потребителей (статья 32). В нем указывается, что человек может отказаться от выполнения договора о выполнении работ / предоставлении услуг с учетом понесенных затрат. Так как вы не пользуетесь опцией, дилер должен вернуть деньги, выплаченные в день оформления договора. Минус в том, что такое право придется доказывать в суде.

Чтобы понимать, когда возможен отказ от дополнительной гарантии на авто, нужно знать особенности этой услуги. Здесь подразумевается не ответственность завода-изготовителя, как происходит при оформлении официального варианта, а предложение дилера. Услуга вступает в силу после завершения официальной гарантии или распространяется на дополнительные узлы.

Отказы от дополнительной опции по обслуживанию авто вне гарантийного срока являются редким случаем, но такое бывает. Причиной являются жесткие ограничения и высокая цена услуги. Чаще всего дилер «привязывает» клиента к определенному сервисному центру даже по окончанию срока гарантии, из-за чего владелец машины не может обслуживать ее на другом СТО. В зависимости от условий клиенту могут запретить использовать неоригинальные запчасти, что создает дополнительную нагрузку.

Чаще всего отказ от соглашения дополнительной гарантии на авто обусловлен высокой стоимостью. К примеру, у Ниссана эта услуга обходится в 35-40 тысяч рублей. При этом нужно внимательном смотреть, на какие именно детали распространяется гарантия.

Как расторгнуть договор без последствий

С учетом сказанного возникает вторая дилемма — можно ли отказаться от продленной гарантии на автомобиль без последствий. Это реально. Кроме упомянутого выше пункта в Законе о защите прав потребителей имеется статья 16, пункт 2. В ней указано, что условия оформленного договора не должны ущемлять прав пользователей. В частности, запрещено обязывать покупать товары / работы / услуги, если они является приложением к другой продукции (в нашем случае к авто).

Клиент вправе оформить отказ от договора, если докажет, что действовал под действием обмана продавца и против своей воли. Именно такой момент нужно отображать в иске. В качестве основания выступает ГК РФ, а именно статья 179. Заключение сделки под давлением позволяет требовать расторжения дополнительной гарантии. При этом отказ от договора не повлечет каких-либо последствий для автовладельца.

В ГК РФ (статье 178) сказано, что заблуждение было настолько существенно, что на момент оформления нельзя было реально оценить ситуацию и будущие последствия. Выполнение работ / оказание услуг по авто, первоначально не включенных в договор между сторонами, допускается при согласии потребителя и при условии оформления дополнительного соглашения.

При желании оформить отказ от соглашения дополнительной гарантии подается иск в суд. При этом учитываются требования ГК РФ (статьи 181). В ней указывается срок давности, составляющий 12 месяцев с момента прекращения обстоятельств, по которым была проведена сделка. Если клиенту не нужна такая услуга по авто, он вправе оформить отказ.

С учетом сказанного можно подвести ряд итогов:

- Не оформляйте дополнительную гарантию на авто, если она предлагается под давлением. В таком случае высока вероятность, что предлагаемая опция вам не нужна. Если же вам пытаются навязать эту опцию, значит, у других дилеров будет дешевле. Кроме того, в дальнейшем не придется оформлять отказ от договора дополнительной гарантии.

- Всегда читайте, что написано в договоре мелким шрифтом. Важно понимать, что дилер прописывает разные хитрости, которыми заманивает клиента, а впоследствии отказывает от обслуживания.

- Обратите внимание на вариант с расширенной гарантией, если сама машина имеет низкое качество, или какой-то узел часто ломается. Важно понимать, что по истечении 3-летнего срока авто чаще выходит из строя, что требует от владельца больших расходов. В таком случае дополнительная гарантия на авто будет кстати.

Теперь вы знаете, что отказ от договора на расширенное гарантийное обслуживание — реальная задача. Но решить вопрос полюбовно вряд ли получится. В большинстве случаев приходится подавать исковое заявление в суд и доказывать, что документ было оформлен под давлением. Но при наличии грамотного юриста решить задачу не составляет труда.

Возврат банковской гарантии

Своеобразной страховкой при заключении сделок между заказчиком и исполнителем выступает банковская гарантия. Она представляет собой особый финансовый инструмент, основное предназначение которого обеспечить защиту прав потребителя услуг в случаях нарушения условий договора их поставщиком. Выдача и возврат банковской гарантии осуществляются в соответствии с положениями, прописанными в Федеральном законе РФ. Оформление БГ выполняется в электронной или бумажной форме, в текстовом содержании документа прописываются права и обязательства сторон, условия принятого соглашения и прочие важные нюансы.

Участниками процедуры предоставления банковской гарантии являются следующие субъекты:

- Бенефициар — заказчик услуг или приобретатель товаров, чьи права нуждаются в защите;

- Принципал — подрядчик или поставщик, выступающий как физлицо (индивидуальный предприниматель) либо как организация (юрлицо);

- Гарант — кредитная организация, выдающая БГ и имеющая соответствующую лицензию (аккредитацию) на предоставление услуг такого рода.

Достоинства банковской гарантии

Каждая из этих сторон имеет свои выгоды от заключения соглашения. Заказчик имеет возможность получить финансовую компенсацию, если исполнитель не оправдает надежд и сорвет контракт. Подрядчик, в свою очередь, получает доступ к участию в престижных аукционах, тендерах и госзакупках, при этом на обеспечение заявки ему не нужно тратить собственных средств. Выгода для банка заключается в прибыли от комиссионных, взимаемых за предоставляемую услугу.

Предусмотренные условия возврата банковской гарантии

Обычно на протяжении всего времени действия контрактного соглашения, заключенного между заказчиком и исполнителем, гарантийный документ находится у бенефициара. Тем не менее, при определенных обстоятельствах, отраженных в 378 статье ГК РФ, становится возможным возврат банковской гарантии в кредитную организацию, которая ее выдала. Для этого существуют следующие предпосылки:

- Заказчик получил по гарантийному случаю в качестве компенсации полную сумму, прописанную в соглашении.

- Исчерпался срок действия банковской гарантии.

- Бенефициар на собственное усмотрение оформляет добровольный отказ от своих прав на получение компенсации и возвращает документ гаранту.

- Банк обязан уведомить принципала о прекращении действия гарантии на основании соглашения с заказчиком.

Фактически привилегией возврата банковской гарантии наделен заказчик-бенефициар. Это и не удивительно, поскольку именно он в основном приобретает выгоду и может по своему разумению отказываться от причитающейся компенсации. Помимо вышеупомянутых условий есть еще две ситуации для возврата гарантийного документа:

- исполнение контрактных обязательств в полном объеме в установленный срок;

- расторжение договора по взаимному согласию сторон-участников.

Первый из этих случаев в особых комментариях не нуждается: все условия контракта соблюдены, стороны довольны, но юридическое действие банковской гарантии автоматически не прекращается. При расторжении соглашения по обоюдному согласию при отсутствии претензий со стороны заказчика БГ продолжает стоять на внебалансовом счете банка. Если претензии все же есть, бенефициар получает компенсацию, а принципал рассчитывается с кредитной организацией.

Также есть обстоятельства, приводящие к аннулированию банковской гарантии. Оно происходит:

- в рамках соглашения участников о выдаче финансовых или имущественных отступных заинтересованной стороне;

- при включении в гарантийный договор каких-либо условий, которых изначально не было в первичном тексте подтвержденного подписями документа;

- вследствие возникших обстоятельств, делающих невозможным выполнение принятых по контракту обязательств;

- по причине ликвидации кредитного учреждения, выступающего в качестве гаранта, или юрлица-бенефициара;

- когда бенефициар и гарант оказались одним и тем же лицом (иногда такое случается, когда банк играет роль заказчика на конкурсах).

Основные факторы влияния на возврат гарантии

В гарантийном соглашении приоритетное значение имеют взаимоотношения между заказчиком и исполнителем, тогда как сделка, заключаемая между принципалом и банком-гарантом, по своей важности вторична. Таким образом, основными факторами, влияющими на возврат банковской гарантии, становятся полностью выполненные обязательства, наступление случая с предусмотренной выплатой финансовой компенсации или документально подтвержденное волеизъявление заказчика о добровольном отказе от своих прав.

Исполнитель, в свою очередь, не имеет возможности в одностороннем порядке отменить действие соглашения. Банк также не уполномочен вмешиваться во взаимоотношения поставщика и покупателя, его функция — предоставить клиентам надлежащее гарантийное обеспечение. Поэтому отзыв банковской гарантии кредитным учреждением возможен только в тех нечастых случаях, когда такая опция и ее условия четко зафиксированы в документе договора.

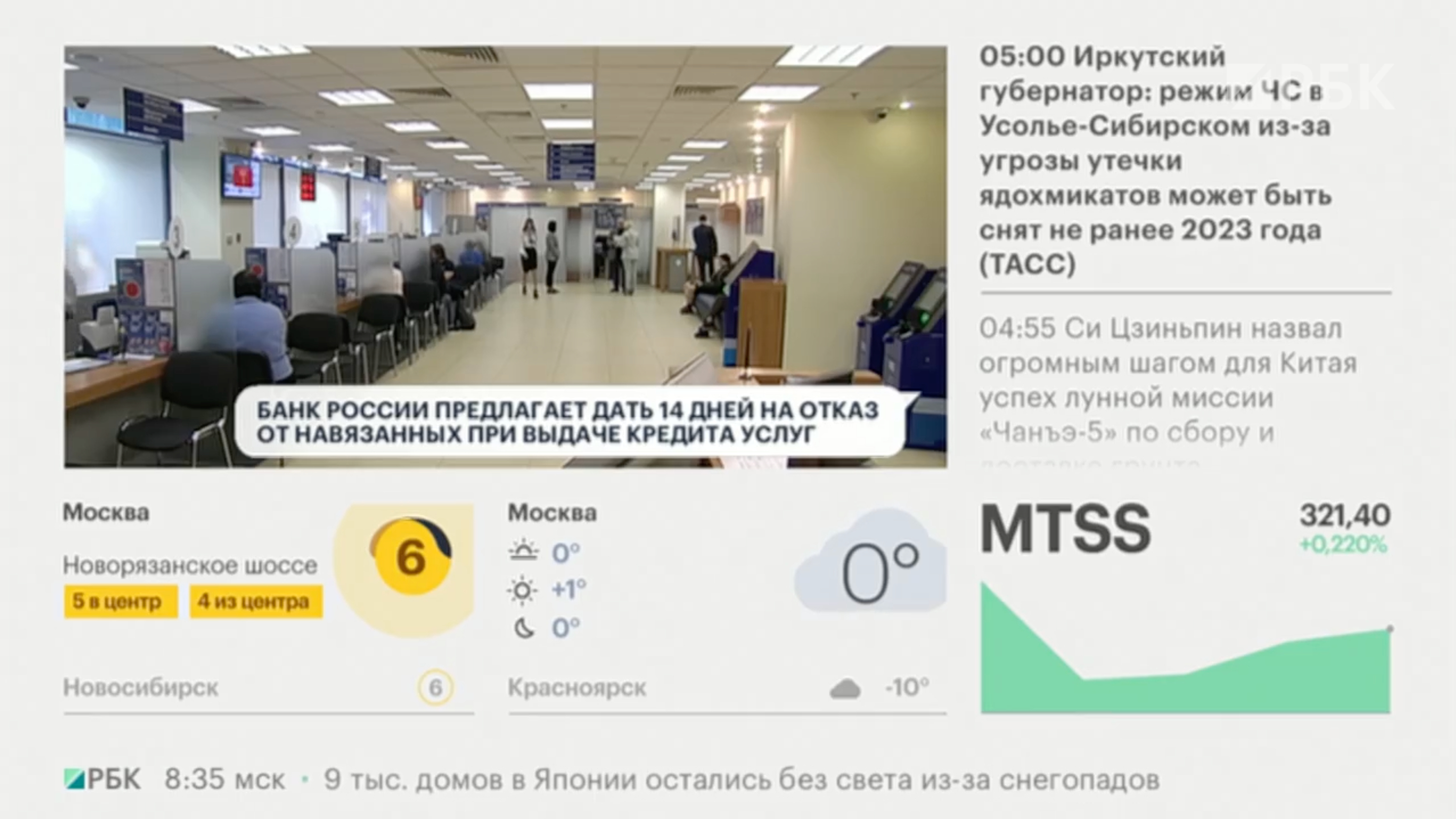

ЦБ предложил дать 14 дней на отказ от навязанных при выдаче кредита услуг

Центральный банк предлагает дать потребителям финансовых услуг две недели на то, чтобы отказаться от любых навязанных услуг при оформлении потребительского кредита. Об этом РБК сообщили в пресс-службе Банка России, уточнив, что в настоящее время идет обсуждение текста поправок в закон о потребительском кредите.

«По мнению Банка России, период охлаждения должен составлять 14 дней. Деньги за неоказанные услуги должны быть возвращены заемщику по первому требованию после получения соответствующего заявления заемщика», — отмечают в ЦБ.

Действующее законодательство позволяет клиентам банков отказаться от любой навязанной услуги добровольного страхования, в том числе при потребительском кредитовании, в течение периода охлаждения — 14 дней. Правда, при этом кредитор имеет право изменить условия кредитования, например повысить ставку. С 1 сентября 2020 года период охлаждения распространился и на договоры коллективного страхования, когда договор со страховой компанией заключает банк, а потребитель к нему подключается.

Помимо полисов страхования клиенты банков приобретают вместе с кредитами и другие продукты. Речь идет не о кросс-продажах (когда банк предлагает сразу несколько продуктов партнеров), а об обуславливании продаж, когда продукт продают только при условии приобретения дополнительного, говорил на конференции ассоциации банков «Россия» во вторник, 15 декабря, глава службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России Михаил Мамута. «Период охлаждения уже действует в отношении страхования, но, как показывает практика, есть и масса других продуктов, это могут быть юридические услуги, информационно-консультационные, мы видим большое многообразие того, что покупают потребители вместе с кредитами», — сказал он.

Навязанные услуги могут быть предустановлены (в виде заранее проставленных галочек в договоре) и потребитель может оказаться не информирован о возможности от них отказаться до подписания договора, уточняют в пресс-службе ЦБ. «Именно поэтому регулятор считает необходимым распространить период охлаждения на все дополнительные услуги, оформленные вместе с договором на основной продукт», — сказали РБК в пресс-службе регулятора.

Навязывание дополнительных услуг при заключении кредитного договора, к сожалению, стало довольно распространенной практикой кредиторов в последнее время, констатируют в ЦБ. В октябре 2020 года Банк России и Роспотребнадзор выпустили письмо о праве на отказ от дополнительных услуг. «Российское законодательство запрещает навязывать приобретение одних товаров, работ или услуг при приобретении других, а также дает заемщику право отказаться от дополнительной платной услуги, не потеряв при этом возможность получить кредит или заем», — напоминают в пресс-службе ЦБ.

Согласно данным ЦБ, за девять месяцев этого года клиенты банков подали 62,4 тыс. жалоб в Центральный банк на тему потребительского кредитования (рост в 1,5 раза по сравнению с тем же периодом годом ранее). Проблема навязывания дополнительных услуг фигурирует в 9,2% от таких жалоб, еще 4,7% приходится на жалобы клиентов, не согласных с условиями заключенного договора. Годом ранее на эти темы приходилось 17,1 и 9,8% от всех жалоб, связанных с потребкредитами, но это не значит, что жалоб стало вдвое меньше. В количественном выражении потребители подали таких жалоб примерно на 1 тыс. меньше, сокращение их доли обусловлено тем, что в 2020 году у клиентов банков появилась новая проблема — около 20% жалоб были написаны из-за реструктуризации кредитов в связи с коронавирусом.

По оценке председателя правления Международной конфедерации обществ потребителей (КонфОП) Дмитрия Янина, расширение периода охлаждения — это «полумера, и следовало бы запретить при выдаче кредитов навязывать какие-либо иные продукты и услуги». «Период охлаждения [на страховые продукты] действует уже несколько лет, но рынок псевдостраховок (по ним выплаты годами не превышают 10% от сборов) растет», — отмечает Янин. «Банки должны зарабатывать на процентах за использование средств, а не на комиссиях с поставщиком услуг. Банки получают от страхователя почти 60% от цены полиса, получается, что это по сути доплата за кредит, также как и предлагаемые юридические услуги или телемедицина», — заключает эксперт.

В пресс-службе Райффайзенбанка РБК сообщили, что «инициатива ЦБ создает дополнительную защищенность для клиентов при приобретении финансовых услуг и способствует более осознанному подходу к сделке». «В результате уровень удовлетворения от предоставленных услуг будет только расти», — считают там. РБК направил запросы другим крупнейшим банкам.

Как вернуть деньги при отказе от навязанной банком страховки?

Пришли в банк за кредитом, а вам продали страховые услуги? На отказ от них у вас есть две недели. И не верьте, если в страховой компании вам говорят, что на договор коллективного страхования это правило не распространяется. Пропустили 14-дневный срок без уважительной причины – деньги не получится вернуть, даже если сомнительные консультанты убеждают вас в обратном и обещают помочь

В каком случае получится отказаться от навязанной страховки и вернуть деньги?

Действующим законодательством предусмотрено несколько вариантов возврата страховой премии. Вернуть ее можно в течение первых 14 дней после заключения договора страхования («период охлаждения») или после досрочного погашения кредита.

Обычно в банке клиента не информируют об этом вовсе или предупреждают только о втором варианте. Между тем возможность возврата страховой премии в «период охлаждения» предусмотрена Указаниями Банка России от 20 ноября 2015 г. № 3854-У. Этот период составляет 14 дней. Деньги за неоказанные услуги должны быть возвращены заемщику по первому требованию после получения его заявления.

Что нужно сделать для расторжения договора страхования и возврата премии?

Заемщику необходимо внимательно изучить договор страхования, особенно условия его расторжения.

По закону требуется немного: направить уведомление в письменном виде в адрес страховой организации. Сделать это нужно в течение 14 дней с даты заключения договора. Уведомление можно подать лично в офисе компании или направить заказным письмом.

По общему правилу уведомление подлежит направлению в страховую организацию, но может быть подано и через банк, оформивший полис. Только вот банки часто отказывают в приеме таких заявлений, хотя и не все (наименование указывать не будем).

На практике в договоре часто предусматривают дополнительные условия его расторжения, например:

- направить уведомление на специальный адрес (отличный от основного адреса страховой);

- приложить копии договора и паспорта, доказательства оплаты;

- заверить документы у нотариуса.

Дополнительные требования не предусмотрены законом, и обычно их можно проигнорировать. Но мы рекомендуем внимательно изучить условия расторжения договора страхования, обозначенные в нем же, и по возможности их соблюсти. Заверять нотариально документы, конечно, не нужно, но вот приложить копию договора или продублировать заявление на дополнительный адрес – почему бы и нет. Это поможет избежать спора, а значит, сэкономить время и силы.

Страховая компания отказывается расторгать договор, хотя правило 14 дней соблюдено. Как быть?

Отказ в возврате страховой премии не редкость. Страховые компании цепляются за любую мелочь: не соблюдена форма заявления, неточно указаны наименование и реквизиты договора, уведомление направлено не на тот адрес, конверт получен по истечении 14 дней и т.д.

Если вы все сделали правильно, но получили отказ по формальным основаниям, вероятно, вернуть деньги удастся, только уже в суде. Причем перед подачей искового заявления в суд придется обратиться к финансовому уполномоченному. С 2021 г. порядок обжалования отказа страховой компании в возврате страховой премии выглядит следующим образом: сначала направление жалобы в адрес финансового уполномоченного, затем подача искового заявления в суд.

Дополнительным эффективным механизмом обжалования продолжает оставаться обращение в Банк России. Направить жалобу можно письмом или через сайт ЦБ в разделе «Интернет-приемная».

При обращении в судебные органы срок возврата денежных средств может составить от полугода до года. Именно поэтому важно правильно и четко составить уведомление о расторжении договора и решить все вопросы в течение «периода охлаждения».

Как подать жалобу финансовому уполномоченному?

Финансовый уполномоченный осуществляет досудебное урегулирование споров между финансовыми организациями (в том числе страховыми и кредитными организациями) и их клиентами. Подробнее об этом можно узнать на сайте уполномоченного. Институт этот не очень эффективный, но обязательный.

Жалобу при отказе в возврате страховой премии можно подать почтовой корреспонденцией или через сайт финансового уполномоченного. При этом второй вариант существенно экономит время: срок рассмотрения жалобы, поданной онлайн, составляет 15 дней, а бумажные жалобы рассматриваются 30 дней; да еще и на почтовую пересылку время уйдет. Кроме того, поскольку требования к содержанию жалобы и прилагаемым документам жесткие, аппарат уполномоченного часто отказывает в их принятии по формальным основаниям. При подаче жалобы через сайт вы узнаете об этом в тот же день, а потому сможете оперативно устранить замечания и направить ее повторно.

Требования к документам выше, чем у судов. Причем мы сталкивались даже с необоснованными отказами в принятии обращений из-за несоблюдения претензионного порядка, хотя документы, подтверждающие направление претензий, были приложены. По необоснованным отказам позже получено положительное решение ЦБ РФ. Поэтому обращение к финансовому уполномоченному лучше готовить со специалистом.

После рассмотрения вашего обращения вам будет направлено решение финансового уполномоченного. Только имея на руках такое решение, вы сможете обратиться в суд.

Как подать заявление в суд?

Требования о расторжении договоров страхования вытекают из отношений по защите прав потребителей и могут быть предъявлены в суды общей юрисдикции: при сумме страховой премии до 100 тыс. руб. – в мировой суд, при сумме премии свыше 100 тыс. руб. – в районный или городской суд.

Государственная пошлина при подаче таких исков не уплачивается.

Обычно на рассмотрение спора уходит не менее 6 месяцев. Судебная практика складывается в пользу потребителей: суды обычно удовлетворяют их требования, если соблюдены условия расторжения договора (в основном – срок направления уведомления). Однако о возможных результатах обращения в суд можно говорить только после тщательного анализа договора и ситуации в целом. Помните: необоснованный иск приведет лишь к трате времени и денежных средств.

Можно ли расторгнуть договор коллективного страхования?

В Интернете, в том числе на сайтах страховых компаний, вы можете найти информацию о том, что на договоры коллективного страхования не распространяется «период охлаждения». Но это не так.

Практика заключения договоров коллективного страхования сложилась именно как попытка обойти требования Указаний Банка России о расторжении договоров в течение 14 дней. Некоторые банки и страховые компании стали использовать страховые продукты, которые формально не подпадали под действие Указаний ЦБ. Применение этих продуктов сводится к тому, что в качестве страхователя выступает банк (а не потребитель, как при заключении личных договоров страхования), заемщик является лишь застрахованным лицом и не может предъявлять требования о возврате уплаченной страховой премии.

Однако после вынесения Верховным Судом РФ 31 октября 2017 г. Определения № 49-КГ17-24 ситуация для заемщиков, застрахованных по договорам коллективного страхования, изменилась. Суд рассмотрел спор между гражданином и кредитной организацией, которая отказала в возврате денежных средств, уплаченных клиентом за участие в программе добровольного коллективного страхования от потери работы, несчастных случаев и болезней заемщиков кредитов, хотя от участия в этой программе он отказался спустя 5 дней. Тогда Верховный Суд указал, что «период охлаждения» должен применяться и к договорам коллективного страхования (позже, в сентябре 2018 г., Суд указал, что при присоединении заемщика к коллективному договору страхования он сам становится страхователем и на него распространяются общие положения Правил страхования от несчастных случаев и болезней. Читайте об этом в новости «ВС подтвердил право заемщиков вернуть уплаченную банкам страховую премию при отказе от страховки»).

(В материале «Как отвязаться от навязанной страховки» вы найдете дополнительную информацию о том, что необходимо сделать для возврата страховой премии по договорам коллективного страхования. А в статье «Берете кредит – узнайте о рисках коллективного страхования» вы прочитаете, почему вернуть свои деньги без потерь удается не всегда).

Распространяется ли «период охлаждения» на иные услуги, кроме страхования?

Сегодня специальные правила отказа действуют только в отношении страховых продуктов. Но 2 июля 2022 г. вступят в силу изменения, внесенные в Закон о потребкредите (Федеральные законы от 2 июля 2021 г. № 327-ФЗ, № 328-ФЗ и № 329-ФЗ). Новые положения закона предусматривают, что если при предоставлении кредита заемщику за отдельную плату предлагается дополнительная услуга, оказываемая кредитором или третьим лицом, то у него должно быть право отказаться от нее в течение 14 календарных дней со дня выражения согласия на ее оказание. В случае отказа заемщика от услуги ему должны быть возвращены уплаченные за нее денежные средства за вычетом стоимости фактически оказанной части услуги.

Заявление заемщика об отказе от услуги и возврате средств направляется оказывающему ее лицу и подлежит рассмотрению в течение 7 рабочих дней. Если услугу оказывает третье лицо и оно не исполняет обязанность по возврату уплаченных денежных средств, заемщик вправе требовать их возврата от кредитора.

Можно ли расторгнуть договор страхования по истечении 14 дней?

По общему правилу истечение 14-дневного срока лишает потребителя права на возврат страховой премии. Расторжение договора страхования возможно, но денежные средства будут удержаны в полном объеме. Впрочем, есть перечень исключений, суть которых сводится к доказыванию уважительности пропуска двухнедельного срока (например, госпитализация). Но в любом случае будьте готовы к тому, что уважительность причины пропуска придется доказывать в суде. Добровольно страховые компании такие требования не удовлетворяют, даже если причина пропуска выглядит убедительно.

На рынке действует много фирм, обещающих возврат премий за страховые услуги, в том числе по истечении 14 дней. В большинстве случаев это обман или предложение сомнительных схем перекредитования. Попытки вернуть деньги таким образом могут привести лишь к финансовым потерям – как минимум вам придется оплатить услуги «консультантов».

Как вернуть часть страховой премии при досрочном погашении кредита?

С 1 сентября 2020 г. при досрочном погашении кредита банки (страховые компании) обязаны возвращать заемщикам часть страховой премии, уплаченной в связи с подключением заемщика кредитором к программе личного страхования в качестве застрахованного лица или при самостоятельном заключении заемщиком договора страхования, обеспечивающего исполнение кредитных обязательств.

Денежные средства подлежат возврату на основании заявления заемщика за вычетом суммы, пропорциональной времени, в течение которого на него распространялось страхование, при условии отсутствия в этот период страховых случаев.

В июле 2021 г. Центральный банк еще раз уточнил, что заемщик, досрочно погасивший долг, имеет право получить обратно часть страховой премии по всем рискам, которые покрывает страховка (если не произошел страховой случай). Соответствующие разъяснения ЦБ направил всем страховым компаниям (Информационное письмо от 13 июля 2021 г. № ИН-06-59/50).

Заявление для возврата части страховой премии подается в страховую компанию с приложением справки из банка о выплате кредита. Порядок обжалования отказа аналогичен описанному выше.

Вернуть деньги за дополнительную гарантию

Могу ли я вернуть деньги за дополнительную гарантию по истечении гарантии?

Как вернуть деньги за расширенную гарантию на компьютерные услуги?

Сдали ноутбук в СЦ по гарантии производителя (в течении года со дня покупки). Дополнительная гарантия по сертификату заканчивается в мае 2015 года, но мы ей не разу не воспользовались., так как за ноутбук вернут деньги или обменяют его. А вернут ли деньги за неиспользованную дополнительную гарантию?

Хочу обменять телефон на новый по стандартной гарантии и вернуть деньги за дополнительную гарантию.

Скажите мне пожалуйста! Я купила телефон в Евросети и приобрела на него дополнительную гарантию на один год. У телефона еще есть гарантия один год. т. е. он еще у меня новый. Могу ли я вернуть деньги за дополнительную гарантию? Если мне хватит их ней гарантии 1 года?

Я бы хотела узнать, купила телефон 7.12.2013 г. и дополнительную гарантию. Телефон здавала в ремонт по заводской гарантии. Могули я сейчас вернуть деньги за дополнительную гарантию (стоила она 2600 рублей)?

В одном из магазинов Мвидио был приобретен телевизор и дополнительная гарантия на него на 3 года. После истечения срока гарантии, на следующий день, попытался вернуть деньги за дополнительную гарантию, но получил отказ. Ссылаются на то, что обращаться надо было до истечения срока дополнительной гарантии.

Можно ли расторгнуть дополнительную гарантию и вернуть за неё деньги, товар куплен в кредит, прошёл месяц со дня покупки? Заводская гарантия год.

Купил телефон а он оказался не исправен так же купил дополнительную гарантию телефон хочу вернуть и забрать деньги, вернут ли мне деньги за гарантию.

Купила в апреле 2015 года, телефон в кредит на год, плюс туда же оформила дополнительную страховку, могу ли сейчас сходить в евросеть и забрать деньги за гарантию, если за гарантию деньги полностью вернуть нельзя, остаток гарантии они обязаны вернуть?

Можно ли вернуть деньги за неиспользованную дополнительную гарантию за телефон? Дополнительная гарантия оформлена на 2 года, прошло 12 месяцев после покупки телефона. Телефон работает исправно.

Купил сегодня телефон, продавец уговорил приобрести дополнительную гарантию. Могу ли я сдать и вернуть деньги за эту дополнительную гарантию?

Купила телефон Samsung galaxy A5 за 24000 тысячи и дополнительную гарантию за 3000. МКупила 29.06.16! Могу ли я вернуть деньги за дополнительную гарантию?

Могу я вернуть деньги за дополнительную гарантию, телефон украли.

Неделю назад приобрела телефон, в магазине предложили дополнительную гарантию на год, девушка-консультант пояснила, что если я ею не воспользуюсь то дньги по истечению срока доп. гарантии мне вернут, я согласилась. Могу ли я сейчас отказатся от доп. гарантии и вернуть деньги пока она не начала действовать?

Заранее спасибо за ответ!

Приобрел телефон и дополнительную гарантию на 2 года, в течении гарантийного года телефон ремонтировался 2 раза, после истечения заводской гарантии телефон сломался и был сдан в ремонт, через 45 дней телефон не вернулся из ремонта. Имею ли я право вернуть деньги за телефон и дополнительную гарантию.

Я покупал ноутбук в кредит, и мне впарили дополнительную гарантию в магазине dns, и сказали что по полному погашению кредита вернут деньги за дополнительную гарантию, я пришел в dns, и они отказываются мне возвращать деньги, что мне можно сделать в данной ситуации, чтобы вернуть деньги?

Могу ли я вернуть деньги за дополнительную гарантию? Прошёл год.

Скажите, пожалуйста, могу ли я вернуть деньги за дополнительную гарантию?

Фотоаппарат купила 2.07.11, мне сказали, что на него гарантия 1 год и продали 2 года дополнительной гарантии. В гарантийном талоне прочитала, что срок гарантии 2 года (а не год как мне сказали) и получается что 1 год дополнительной. В полисе дополнительного сервисного обслуживания расписалась.

Могу ли я отказаться от доп. гарантии и вернуть деньги? Если да, то на каких основаниях?

Написала претензию на возврат денег за телефон который не возвращают с дополнительной гарантии (45 ДНЕЙ) уже 10 дней прошло. Говорят что на дополнительную гарантию нет определённого срока возврата товара. А после такой претензии вернут обратно сломанный телефон и 500 р за дополнительную гарантию как у них забрать деньги?

Можно вернуть деньги за дополнительную гарантию если ее срок еще не вышел?

03.01.13 г. купил в СВЯЗНОМ телефон с 1 годом гарантии+ 1 год дополнительной гарантии! В течении первого года телефон был в ремонте дважды! На дополнительном годе гарантии сломался третий раз! в салоне отказываются вернуть деньги за товар, мотивируя тем что на дополнительную гарантию возврат денег не распростроняются! Могу ли я вернуть свои деньги! Спасибо.

Мы заплатили за бытовую технику, которая сейчас находится на складе. Могут ли нам вернуть за нее деньги. Причина: продавец обманул, что у холодильника гарантия 1 год и заставил купить нам дополнительную гарантию на 3 года. Оказалось, что заводская гарантия у холодильника 3 года.

Скажите пожалуйсто можно ли вернуть деньги за дополнительную гарантию, дело в том, что я приобрела планшет и оплатила 2 000 р за дополнительную гарантию но ей не воспользовалась и теперь не знаю можно ли вернуть затраченные средства. Спасибо.

Купил телефон в евросети, с дополнительной гарантией. Прошёл год. Не знал о дефекте. Показал телефон продавцу в евросети, по истечению основной годовой горантии. Приняли на ремонт, по дополнительной гарантии. Прошло 60 дней. Ответ сервисный центр в евросети, до сих пор не дал. Со слов, консультанта в евросети, нет запчастей, на ремонт смартфона. Сообщила. Что нужно будет вернуть деньги за гарантию. Что в этом случае делать? Дополнительную гарантию оплачивал. Какие деньги за гарантию, они просят вернуть?

В течение какого времени можно вернуть деньги за дополнительную гарантию, если мы ею не воспользовались?

Могу ли я вернуть деньги за дополнительную гарантию в Связном? Срок её действия ещё не начался.