Как правильно перейти с УСН на патентную систему налогообложения

Больше материалов по теме «Патент» вы можете получить в системе КонсультантПлюс .

Индивидуальным предпринимателям особенно важно выбрать оптимальную систему налогообложения. Если выбранный вариант по каким-то причинам перестает их устраивать, можно поменять выбранную стратегию, зная ключевые нюансы.

Можно ли перейти с УСН на патентную систему? В любое ли время возможно осуществить это решение? Какие шаги необходимо предпринять для перехода? Разъясняем в данной статье.

УСН или ПСН?

Спецрежимы налогообложения помогают предпринимателям в уменьшении налоговой документации и платежей. Каждый режим имеет свои достоинства для тех или иных видов деятельности. Если в арсенале бизнесмена их несколько, стоит крепко подумать о целесообразности того или иного спецрежима и, возможно, об их замене или совмещении.

Общие черты ПСН и УСН:

- одинаковая налоговая ставка – 6% от дохода;

- фиксированные страховые взносы «за самого себя» (зависят от МРОТ);

- объем годовой выручки ограничен 60 млн руб.;

- бухучет вести необязательно;

- можно совмещать режимы как между собой, так и с другими налоговыми системами.

В чем же заключаются отличия патентной системы от «упрощенки»?

- Не нужно формировать отчеты и сдавать декларации, достаточно заполнять Книгу учета доходов.

- Не обязательно устанавливать кассовые аппараты, а выдавать всем клиентам вместо чеков бланки строгой отчетности.

- Предпринимателю не требуется платить ряд налоговых сборов:

- ; ;

- налог на имущество физлиц, если оно участвует в предпринимательстве.

- Действие патента длится от 1 до 12 месяцев.

- В каждом субъекте РФ требуется получать свой патент.

- Можно нанимать работников, но не более 15 человек.

- Единый налог не может быть уменьшен, в отличие от УСН, где такая возможность реальна для одиночного ИП за счет фиксированных платежей.

ИТОГ: когда выгодно перейти на патентную систему? Переход с УСН на патент целесообразен для предпринимателя, если в данном регионе он рассчитывает на доход от своей деятельности в размере значительно большем, чем стоимость самого патента.

Кому можно планировать переход?

Не все коммерсанты вправе поменять действующую систему уплаты налогов на патентную. Для законодательной обоснованности замены должно соблюдаться 2 условия, изложенные Министерством финансов РФ в письме №03-11-12/50675 от 25 ноября 2013 года:

- патентный налоговый режим разрешен к применению в соответствующем субъекте РФ;

- вид предпринимательской деятельности содержится в перечислении, разрешенном для ПСН п. 2 ст. 346.43 НК РФ, причем сотрудничать разрешается как с физлицами, так и с организациями.

ВНИМАНИЕ! Данный перечень допускается расширить: можно добавить в него бытовые услуги из ОКУН (п. 8 ст. 346.43 НК РФ, письмо Минфина РФ №03-11-11/45760 от 12 сентября 2014 года), если оказывать их только физическим лицам.

Кто не сможет перейти на ПСН

Если вид деятельности ИП хотя и входит в перечисление разрешенных для патента, но выполняется по договору простого товарищества (совместной деятельности) либо в рамках доверительного управления имуществом, ПСН для таких деятелей недоступен.

Полностью или частично?

Если в арсенале предпринимателя – сразу несколько актуальных видов деятельности, закон разрешает ему совмещать УСН и ПСН так, как это покажется ему выгоднее. Либо можно полностью поменять «упрощенку» на патент, если занятия подпадают под разрешенные при ПСН.

При совмещении налоговых систем важно учитывать нюансы:

- доходность по обеим налоговым системам вкупе не должна выходить за рамки лимита в 60 млн руб.;

- доходы по деятельности на УСН требуется обосновывать декларацией, в которую не включаются доходы по ПСН, этот документ подается своим порядком в конце отчетного года;

- если не было нарушений по условиям, право на УСН даже при совмещении режимов сохранится за ИП и для следующих налоговых периодов, специально подтверждать его не требуется.

Алгоритм для перехода на патент

ИП может выбрать вариант, при котором часть его деятельности будет облагаться налогом по упрощенной системе, а подходящая по закону часть переводится на ПСН, либо осуществить полный переход, полностью отказавшись от УСН. Для этого необходимы следующие действия:

- Подача заявления не менее чем за декаду до планируемого начала работы по патенту, причем требуется указать желаемый период активности патента (до 12 месяцев либо до окончания календарного года). Достаточно обратиться в налоговое отделение по месту регистрации ИП. Можно подать документ:

- в ходе личного визита;

- через представителя (по доверенности);

- направить почтой;

- через интернет.

ВАЖНО! Документ об уплате налога по патентной системе в налоговую не предоставляется.

ОБРАТИТЕ ВНИМАНИЕ! Свежеиспеченный индивидуальный предприниматель может сразу выбрать своей системой налогообложения патентную, указав это в заявлении. Тогда ему выдадут патент одновременно с регистрационными документами.

Почему ФНС может отказать в патенте

Налоговый орган, рассмотрев поданное заявление, может не разрешить предпринимателю применять ПСН. Для этого могут быть следующие основания:

- указанные виды деятельности не подпадают под действие ст. 346.43 НК РФ, лимитирующей применение патентной системы;

- срок действия патента указан неверно: превышает календарный год, либо в этом году не велась деятельность, признаваемая патентной, либо не соблюдались условия для патента;

- у ИП имеется налоговая недоимка по ПСН;

- несоблюдение условий для ПСН (по численности наемных рабочих и/или по годовому доходу);

- предприниматель не заполнил все обязательные пункты в бланке заявления.

Передумали?

Если вы подали заявление, но в ближайшие дни изменили намерение относительно перехода на ПСН, его можно отозвать. Доступно это сделать до постановки на налоговый учет, то есть до истечения 5 дней рассмотрения вашего заявления. Чтобы отказаться от патента, нужно направить в налоговый орган сообщение о вашем отказе, форма может быть произвольной.

Время перехода

Совершить переход с одной налоговой системы на другую можно даже в середине календарного года. Следует помнить только, что период действия ПСН не может распространиться на 2 календарных года. Поэтому в случае подачи заявления не в начале года срок действия патента будет меньше 12 месяцев. Впрочем, никто не помешает по завершении продлить его на нужный срок, опять же до года.

«Нет» УСН, «да» ПСН

Если предприниматель сделал выбор в пользу полного перехода на патент, он потеряет право на применение «упрощенки». В этом случае нужно полностью рассчитаться с соответствующими налоговыми платежами и отчитаться по ним:

Отмена ЕНВД в 2021 году: на какой режим перейти

С 1 января 2021 года налоговый спецрежим ЕНВД прекращает существование. Продлевать его больше не планируется. Поэтому до конца этого года организации и ИП должны перейти на другой налоговый режим. Мы разобрали, когда и как это надо сделать.

Какой налоговый режим выбрать

С января налоговая автоматически снимает предпринимателей и организации с ЕНВД. Если вы не успеете перейти на другой режим, вас переведут на ОСНО, поэтому подумать о переходе надо заранее.

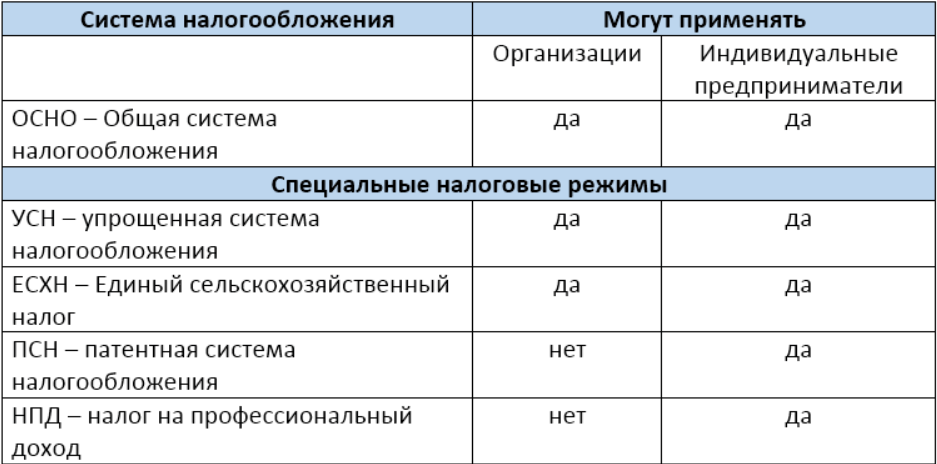

Таким образом, и компании, и ИП могут выбрать ОСНО или УСН, а те, кто занят в сельском хозяйстве — еще и ЕСХН. Предприниматели могут также перейти на ПСН и НПД.

Чтобы выбрать подходящий налоговый режим, надо посчитать примерные доходы и расходы и учесть нюансы, связанные с отчетностью, с количеством сотрудников и с ограничениями по видам деятельности. На сайте ФНС есть сервис «Выбор подходящего режима налогообложения», который поможет определиться.

Евгений — ИП, у него свой автосервис в Красногорске. Сотрудников у него нет, в гараже он работает один. Годовой доход — один миллион рублей, расходы в пределах 200 тысяч рублей.

На ОСНО Евгений должен будет заплатить НДФЛ. При этом налоговую базу по НДФЛ можно уменьшить на сумму подтвержденных расходов, связанных с бизнесом — профессиональных вычетов. Если подтверждения нет, можно уменьшить ее на допустимый размер расходов по нормативу — 20% от выручки. Можно сократить налоговую базу и на сумму страховых взносов (за год получается 43 238 рублей). В итоге получится: 13% * (1 000 000 — 200 000 — 43 238) = 92 289 рублей .

При этом Евгений может не платить НДС, потому что его годовой доход не превышает двух миллионов рублей.

Таким образом, общая налоговая нагрузка на ОСНО для Евгения составит 92 289 рублей за год.

Как перейти с ЕНВД на УСН

Самый популярный сегодня налоговый режим — упрощенная система налогообложения. Его применяют около 3,2 млн налогоплательщиков.

На упрощенке есть ограничения:

- доходы в год не должны быть больше 150 млн рублей,

- сотрудников должно быть не более 100 человек,

- предельная остаточная стоимость основных средств — 150 млн рублей.

Для УСН есть два объекта обложения доходов: «Доходы» 6% и «Доходы минус расходы» 15%. Регионы по месту нахождения организации или по месту жительства ИП могут снизить указанные ставки с 6 до 1%, с 15 до 5%.

Евгений на УСН «Доходы» по ставке 6% сможет вычесть сумму страховых взносов: 1 000 000 * 6% — 43 238 = 16 762 рубля.

На УСН «Доходы минус расходы» по ставке 15% можно уменьшить налоговую базу на страховые взносы и на размер подтвержденных расходов на бизнес. Получается: 15% * (1 000 000 — 200 000 — 43 238) = 113 514,3 рубля .

При этом при всех вариантах надо также заплатить страховые взносы в дополнение к рассчитанному налогу по УСН.

УСН имеет свои плюсы и минусы. Для удобства мы собрали их в таблицу.

| Плюсы | Минусы |

|---|---|

| 1. Низкая налоговая нагрузка. Налогоплательщики на УСН не платят НДС, налог на прибыль или НДФЛ с доходов предпринимателей. | 1. Налогоплательщики на УСН не являются плательщиками НДС, поэтому не выставляют счета-фактуры. Большие компании из-за этого иногда отказываются сотрудничать. |

| 2. Упрощенный налоговый учет. Нужно вести только книгу учета, налоговые регистры по НДС не нужны. | 2. Есть ограничения по доходам — 150 млн рублей в год. Если доходы превысят лимит, придется переходить на общий режим с начала квартала. |

| 3. Меньше отчетов, чем при ОСНО. Сдавать декларацию по УСН нужно только один раз в год. | 3. Ограниченный перечень расходов. На УСН с объектом «доходы минус расходы» учитывают лишь расходы из перечня (п. 1 ст. 346.16 НК). |

С июля 2020 года в России действует режим УСН-онлайн. В этом случае налоговики сами исчисляют УСН-налог и извещают о необходимости его уплаты налогоплательщика. Он доступен тем, что использует онлайн-кассы. То есть ИП или компаниям не надо подавать ежегодную налоговую декларацию и заполнять книгу учета доходов и расходов. Перейти на этот режим можно через личный кабинет на сайте налоговой.

- доходы по товарам (работам, услугам), отгруженным (выполненным, оказанным) в период применения ЕНВД, но оплаченным при «упрощенке», в налоговую базу по УСН не включаются,

- если отгрузка была уже после перехода на УСН, оплата за них включается в базу по единому налогу при УСН,

- авансы, полученные от контрагентов, надо учитывать в доходах в периоде их получения.

Для УСН «доходы минус расходы» имеет значение и момент учета расходов. Правила для «переходящих расходов» учитывают как период оплаты, так и момент реализации.

При этом по закону можно совмещать несколько систем налогообложения. Но в чеке обязательно надо указывать, какую именно вы используете. Для этого предпринимателям надо регистрировать сразу две ККТ. Но мы знаем, как сэкономить — в МоемСкладе можно применять разные системы налогообложения на одной кассе.

Например, если вы параллельно ведете две деятельности: продаете вместе с обычными акцизные товары, или у вас и розница, и интернет-магазин. Во время продажи товары группируются, и на них формируются отдельные чеки. Вы соблюдаете все требования закона и не переплачиваете за дополнительную кассу! Работа в МоемСкладе полностью бесплатная, а начать можно уже сразу после регистрации.

Как перейти с ЕНВД на патент

На патенте есть ограничение по годовой выручке — не больше 60 млн рублей в год. Также у предпринимателя должно быть не больше 15 сотрудников.

Госдума недавно расширила перечень видов деятельности для патента — с 63 до 80. Все они указаны в Налоговом кодексе. В частности, в список попали:

- предоставление мест на автостоянках,

- распространение наружной рекламы,

- размещение рекламы на транспорте и прочие.

При этом каждый регион может этот список расширить.

Если в 4 квартале 2020 года ИП применяли по некоторым видам деятельности ЕНВД, то они смогут получить льготные патенты. Их будут выдавать на срок от одного до трех месяцев. Патенты будут действовать до окончания указанного в них срока, но не позднее 31 марта 2021 года.

Евгений рассчитал сумму патента для своего бизнеса в 2020 году на сайте ФНС. За год ему надо заплатить 13 906 рублей .

В налоговой Евгения предупредили, что на ПСН нельзя торговать подакцизным товаром. А к нему, например, относится моторное масло. Поэтому если в автосервисе оказывают только услуги по замене масла, на патент переходить можно. Но если еще есть и продажа, делать это можно на УСН или ОСНО, а остальные услуги оказывать на ПСН.

Плюсы и минусы ПСН мы разобрали в таблице.

| Плюсы | Минусы |

|---|---|

| 1. Низкая налоговая нагрузка. Предприниматели на патенте не платят НДС и НДФЛ. | 1. Стоимость патента не зависит от реальных доходов. Она рассчитывается из потенциально возможного дохода, который устанавливают в регионе. |

| 2. Упрощенный налоговый учет. | 2. Есть ограничения по доходам — не больше 60 млн рублей в год. Если доходы превысят лимит, придется переходить на ОСНО. |

| 3. Не нужно сдавать декларации по патентной системе. Также плательщики ПСН освобождены от предоставления отчетов и уплаты НДС. | 3.Ограничения по численности работников — не больше 15 человек. |

Самозанятость: как перейти с ЕНВД на НПД

Налог на профдоход применяют уже по всей России. Более 1,3 миллиона налогоплательщиков уже выбрали этот режим.

Размер налога самозанятого зависит от того, от кого он получил доход:

- если от физлица, ставка налога будет 4%,

- если от компании или ИП — 6%.

Сумма платежа рассчитывается с доходов, но уменьшать доходы на расходы нельзя. Рассчитать и заплатить налог нужно в приложении «Мой налог».

ИП не смогут стать плательщиками налога на профессиональный доход, если они:

- продают подакцизные и обязательные к маркировке товары,

- перепродают товары или права на владение, использование и распоряжение недвижимостью,

- добывают и продают полезные ископаемые,

- ведут бизнес на основе договоров поручения, договоров комиссии или агентских договоров.

В законе о самозанятости нет ограничений для владельцев автосервиса. Но надо помнить, что самозанятые не могут нанимать сотрудников по трудовым договорам.

Евгений, если выберет режим самозанятости, должен будет платить 4% при расчетах с физлицами и 6% — с юрлицами и ИП. Отчетности в его случае не будет, все операции будут проходить в приложении ФНС «Мой налог».

При этом на режиме самозанятости Евгений не может продавать запчасти для автомобилей.

Все плюсы и минусы режима самозанятости мы разобрали в нашей статье.

Надо ли сдавать отчетность за 2020 года после перехода с ЕНВД

Независимо от того, на какой режим налогообложения вы перейдете с 2021 года, в налоговую инспекцию потребуется подать декларацию по ЕНВД за 4 квартал 2020 года.

Срок подачи — не позднее 20 января 2021 года.

Если не подать документы в налоговую вовремя, вас оштрафуют. Сумма штрафа составит 5% от налога, который не уплачен в срок. Штраф возьмут за каждый месяц просрочки, вне зависимости от того, полный он или нет.

Настройка онлайн-кассы при переходе на ЕНВД

Перерегистрировать онлайн-кассу при смене режима не надо. Но обязательно нужно скорректировать данные об используемой системе налогообложения, которые указывались при регистрации. Для этого нужно сформировать отчет об изменении параметров регистрации, а касса автоматически отправит его в налоговую.

Всем ли надо менять настройки кассы при переходе с ЕНВД?

Нет. Дело в том, что на ЕНВД можно было использовать фискальный накопитель сроком действия 36 месяцев. Но на ОСНО такой ФН применять нельзя.

Налоговая разрешила использовать ФН на 36 месяцев до конца срока его действия и продолжать указывать в чеке режим ЕНВД. Штрафовать за это не будут. Поэтому если сейчас компания или ИП работает на ЕНВД и планирует переходить на общую систему налогообложения, настройки кассы менять не надо (письмо ФНС № АБ-4-20/19907@ от 3 декабря 2020).

Что будет после перехода с ЕНВД, если настройки кассы не поменять

Если не изменить настройки кассы при переходе с ЕНВД, можно попасть на штрафы:

- ИП грозит до 3 000 рублей,

- организации — до 10 000 рублей.

Как изменить настройки ККТ

Изменение настроек кассы при переходе с ЕНВД можно сделать самостоятельно. На сайте ФНС есть специальный сервис — там можно выбрать свою модель ККТ и скачать инструкцию по настройке кассового аппарата.

Актуальные вопросы о переходе с ЕНВД на ПСН. Совмещение патента с УСН

На вебинаре компании Такском, посвящённом отмене ЕНВД и выбору другого режима налогообложения, эксперт компании Сергей Анисимов ответил на вопросы участников о переходе на ПСН и совмещении патента с «упрощёнкой».

Можно ли в одном магазине работать ООО на УСН (алкоголь, пиво, сигареты) и ИП на патенте (остальные продукты)? Расценивается ли это как дробление бизнеса?

Можно, при условии, что каждое лицо продаёт разрешенные для данного вида деятельности и налогового режима товары, и используются разные кассы.

Будем использовать патент с 2021 года. Нужно ли дополнительно отправить в налоговую уведомление о переходе на УСН (ранее не отправляли), чтобы в случае, если в течение года лишимся права на патент, не оказаться на общей системе?

Письмо Минфина от 17 февраля 2017 г. № 03-11-11/9392: если не хотите при превышении лимита слететь на ОСН, то подавайте дополнительное заявление на УСН.

ОКВЭД 47.51 подходит для применения ПСН? При расчете учитывается вся арендуемая площадь или только торговая?

Подходит, важна именно площадь торгового зала, не более 150 кв. м.

Можно ли будет работать с покупателями через расчётный счёт при ПСН, розничная торговля?

Таких запретов нет. Письмо Минфина РФ № 03-11-12/36 от 25.03.2013. Если есть наёмные работники, необходимо формировать кассовые чеки уже сейчас. Если продаёте товары юридическим лицам, могут быть проблемы с налоговой, так как могут посчитать, что вы занимаетесь оптовой торговлей.

Ограничение 15 человек на одну торговую току или на всю компанию? При наличии нескольких точек?

Ограничение 15 человек для ПСН действует на все виды деятельности, п. 5 ст. 346.43, НК РФ.

Для патента 15 работников включительно? Или должно быть меньше?

Не более 15 человек, т. е. включительно.

Для ПСН что такое доход 60 млн руб.? Это выручка, которая пробивается по кассе? 60 млн руб. – это общая выручка по всем торговым точкам или по каждой торговой точке?

Это сумма вашего максимального возможного дохода по всем видам деятельности, при превышении которого вы будете переведены на другую систему налогообложения.

Патент на грузоперевозки распространяется только в своём регионе или по России?

Главное, чтобы договор на оказание услуг заключался в вашем регионе (письмо Минфина от 11.10.2019 № 03-11-11/78446).

Площадь 150 кв. м. – это только на один торговый зал или на все магазины?

Только 1 торговый зал, их может быть несколько, каждый до 150 кв. м.

Как вести книгу доходов при патенте (розница, магазин площадью 50 м. кв.)?

Книгу доходов можно вести как в электронном виде, так и в бумажном.

Численность при патенте считается по виду деятельности, который подпадает под патент или общая по всем видам деятельности?

Раздельный учёт. Те, кто занят на патентной деятельности, числятся на ПСН. Остальные сотрудники идут по такому же принципу.

Для общепита, если 1 точка до 50 кв. м. в аренде, а другая в собственности 227 кв. м., патент подойдёт?

Для общепита общее правило — площадь торгового зала не должна превышать 150 м. кв. по каждому объекту торговли.

Есть ли ограничения по количеству торговых точек для патента по одному виду деятельности?

Можно ли работать на патенте пекарне с доходом 10 млн руб. в год, 8 работников?

Будут ли изменения в требованиях к получению патента для ИП, а именно – по среднесписочной численности (сейчас не более 15 человек) и площади зала обслуживания посетителей (сейчас не более 50 кв. м.) в Свердловской области?

Согласно последним изменениям, площадь торгового зала увеличена до 150 кв. м. При этом выручка и среднесписочная численность осталась без изменений. Смотрите также нормативную документацию вашего муниципального образования по ПСН.

Какова максимальная площадь торгового зала для ПСН с 2021 года?

Может ли организация перейти на патент, если оказывает услуги перевозки пассажиров?

Особенностью грузоперевозок является то, что во многих случаях, даже при осуществлении перевозки грузов внутри субъекта РФ, где получен патент, сторона, заказавшая и оплатившая перевозку, юридически находится в другом субъекте. Является ли достаточным условием работы по патенту при осуществлении грузоперевозок по России, указание в заключенном договоре (заявке) на перевозку грузов места получения патента предпринимателем (независимо от маршрута перевозки, местонахождения заказчика, грузоотправителя и грузополучателя)?

Похожая позиция указана в письме Минфина от 11.10.2019 № 03-11-11/78446, если руководствоваться данным документом – то можно.

Какая максимальная выручка должна быть у ИП на ПСН в 1-м квартале 2021 года? Возможно ли далее применение УСН?

Письмо Минфина от 7 августа 2019 года № 03-11-11/5952. Патент теряется с момента превышения выручки за то время, на которое он взят. На УСН вы можете попасть, только если ранее у вас было совмещение с данным режимом налогообложения.

При применении патента в розничной торговле в книгу доходов заносятся возвраты товаров?

Да, сумму возвратов нужно вносить в книгу доходов (статья 346.53 НК РФ).

Есть ли освобождение от налога на имущество при ПСН?

Да, такое освобождение предусмотрено (письмо ФНС № БС-3-21/9467@ от 31.10.2019).

Если есть две точки автомойки, по площади получаются более 150 кв. м., то под патент ИП уже не попадает?

При получении патента вы фиксируете все автомойки, и стоимость патента будет увеличена в соответствии с их количеством.

Патент можно совмещать с общей системой?

Если в 2020 году мы были на УСН и ЕНВД, при переходе на патент мы по остальным видам деятельности автоматически остаемся на УСН?

Если ранее применяли УСН и писали советующее заявление, то повторных заявлений отправлять не нужно (письмо ФНС России от 20.11.2020 № СД-4-3/19053@).

Розничная торговля автозапчастями и моторными маслами. Патент или совмещение ПСН + УСН?

Торговля автозапчастями – ПСН, моторными маслами – УСН или ОСН, так как это подакцизный товар.

Если ИП перейдёт на УСН и ПСН одновременно с 01.01.2021, какой максимальный доход должен соблюсти за год?

Не более 60 млн руб.

Что будет, если ИП, применявший одновременно УСН и ПСН, потерял право на применение патента?

Так как ИП совмещал две системы налогообложения, его переведут на УСН.

Какие последствия для ИП повлечёт превышение лимита выручки при использовании патента + УСН?

ИП переведут на УСН.

Применение ПСН и УСН совместно: как учитывать ограничение в 60 млн руб. дохода?

Особенности совмещения ПСН и УСН описаны в письме Минфина РФ от 20.09.2018 № 03-11-12/67188.

Можно ли ИП применять одновременно ПСН и УСН по одному виду деятельности в одном субъекте РФ?

Вопрос спорный, необходимо смотреть арбитражную практику вашего региона. ФНС против (письмо ФНС РФ от 28.03.2013 № ЕД-3-3/1116), при этом Минфин не запрещает (письмо Минфина от 05.04.2013 № 03-11-10/11254).

Можно ли в одном населённом пункте в разных магазинах по одному виду деятельности (розничная торговля) совмещать УСН и ПСН? Можно ли в одном субъекте (Татарстан) в разных муниципальных образованиях по одному виду деятельности (розничная торговля) совмещать УСН и ПСН?

Совмещать ПСН и УСН по одному виду деятельности в пределах одного субъекта РФ нельзя (письмо ФНС РФ от 28.03.2013 № ЕД-3-3/1116), но у Минфина противоположная позиция от 05.04.2013 № 03-11-10/11254. Поэтому необходимо смотреть арбитражную практику в вашем регионе.

Можно ли совмещать УСН и патент. УСН – оптовая торговля, а патент – розничная торговля?

Такое совмещение возможно.

Было совмещение налоговых режимов: ЕНВД – услуги салона красоты, УСН 6 % – продажи. Можно ли теперь совместить: ПСН – услуги салона и УСН 6% продажи?

На данный момент используем два режима налогообложения: ЕНВД (розничная продажа – продовольственный магазин) и УСН (лесозаготовка). Можем ли мы выбрать вместо ЕНВД патент? Или всё перевести на УСН?

Вы можете вместо ЕНВД применять ПСН, либо можете УСН.

Розница. Деятельность ведется так: 2 точки – одно ОКТМО и 1 точка – в другом ОКТМО. Могут ли применяться разные системы налогообложения? В одном ОКТМО – патент, в другом УСН. Или в одном УСН «доходы», в другом УСН «доходы-расходы»?

Можно совмещать ПСН и УСН, а совмещать УСН «доходы» и УСН «доходы-расходы» нельзя.

Можно совмещать одному ИП режим ПСН для розничной торговли (хозтовары) и режим УСН для торговли маркированными товарами на одной торговой площади или в одном городе?

Такое совмещение возможно. Письмо ФНС от 21.01.2020 № СД-4-3/726.

У ИП в выписке из ФНС перечислены виды деятельности: деятельность гостиниц, ресторана и кафе. Также сдаём в аренду нежилое помещение площадью 137 кв. м. Все на ЕНВД, аренда на УСН 6%. Можно ли по кафе и аренде перейти на патент, остальное на УСН «доходы минус расходы»? Нужно ли вносить изменения в виды деятельности по аренде?

Перейти можно, на каждый вид деятельности должен быть свой патент. При смене УСН «доходы» на УСН «доходы минус расходы» нужно направить соответствующее заявление в ФНС по форме 26.2-6. Данную смену можно осуществить только раз в год, до начала применения соответствующего налогового режима.

Если применяется патент и УСН, то можно ли декларацию по УСН сдать нулевую? Не будет ли задвоения в налогах?

Вы должны вести раздельный учёт в соответствии с выбранными видами деятельности и налоговыми режимами, задвоений не будет.

Если мы выберем в следующем году систему налогообложения ПСН и УСН, количество работников на ПСН будет рассчитываться отдельно, а на УСН отдельно?

Да, будет раздельный учёт. Те, кто занят на виде деятельности, попадающей под патент, числятся на патенте, те, кто на УСН – числятся на УСН.

Можно ли ИП с 2021 года совмещать УСН (торговля маркированными товарами: шубы, меха, обувь) и патент (торговля розничная одеждой, не подлежащая маркировке)?

Можно ли ИП в 2021 году одновременно осуществлять деятельность (розничная торговля) по ПСН и УСН 6% (оптовая торговля) в одном муниципальном округе, имея ОКВЭД розничная торговля (основной), и оптовая торговля?

Не нашли ответ на свой вопрос? Мы подготовили много полезных материалов на тему перехода с ЕНВД на иные режимы налогообложения. Ознакомиться с ними можно по ссылке.

О моменте, когда возможен переход с ЕНВД на применение ПСН

ИП, система налогообложения ЕНВД. Можно ли перейти на ПСН с середины года?

В налоговой сказали, что у них нет оснований отказать в выдаче патента, нужно лишь только сняться с ЕНВД.

Прошу разъяснить налоговые последствия для указанной выше ситуации. Что будет, если ИП снимется с 01.06.2016 с ЕНВД и подаст заявление на ПСН?

Ответ:

Департамент налоговой и таможенной политики рассмотрел обращение о применении патентной системы налогообложения и системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и на основании содержащихся в обращении вопросов сообщает.

В соответствии с пунктом 1 статьи 346_43 Налогового кодекса Российской Федерации (далее — Кодекс) патентная система налогообложения применяется индивидуальными предпринимателями наряду с иными режимами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах.

Согласно статье 346_44 Кодекса переход на патентную систему налогообложения индивидуальными предпринимателями осуществляется добровольно в порядке, установленном главой 26_5 Кодекса.

При этом статьей 346_45 Кодекса определено, что зарегистрированный индивидуальный предприниматель подает заявление на получение патента не позднее чем за 10 дней до начала применения им патентной системы налогообложения, а налоговый орган обязан в течение пяти дней со дня получения указанного заявления выдать ему патент или уведомить его об отказе в выдаче патента.

В соответствии с пунктом 1 статьи 346_28 Кодекса налогоплательщики единого налога на вмененный доход для отдельных видов деятельности вправе перейти на иной режим налогообложения, предусмотренный Кодексом, со следующего календарного года, если иное не установлено настоящей главой.

Снятие с учета налогоплательщика единого налога на вмененный доход при переходе на иной режим налогообложения осуществляется на основании заявления, представленного в налоговый орган в течение пяти дней со дня перехода на иной режим налогообложения. Датой снятия с учета налогоплательщика единого налога в указанном случае считается указанная в заявлении дата перехода на иной режим налогообложения (пункт 2 статьи 346_28 Кодекса).

В связи с этим индивидуальный предприниматель — налогоплательщик единого налога на вмененный доход может перейти на патентную систему налогообложения в отношении предпринимательской деятельности, облагаемой указанным налогом, со следующего календарного года.

Одновременно сообщаем, что настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

Как перейти с ЕНВД на Патент

В этой статье мы расскажем как перейти с ЕНВД на патент: какие документы заполнить, когда и куда их подать, сколько платить.

- Кому можно перейти на ПСН

- Готовим документы

- Как отправить заявление

- Рассмотрение заявления

- Как оплатить патент

- Временные патенты для переходящих с ЕНВД

- Таблица сравнения условий ЕНВД и ПСН (с изменениями, вступающими в силу с 2021 года)

Несмотря на все надежды предпринимателей, действие ЕНВД решено не продлевать, и с 1 января 2021 года этот налоговый режим будет отменён. Поэтому нужно заранее позаботиться о переходе на другие системы налогообложения. В этой статье мы расскажем как перейти с ЕНВД на патент: какие документы заполнить, когда и куда их подать, сколько платить.

С 2021 года патентная система станет выгоднее и доступнее ещё большему числу предпринимателей.Ограничения по площади сравняют с ЕНВД и поднимут с 50 до 150 квадрадтных метров, разрешат вычитать страховые взносы и расширят сферы применения патента.

«Моё дело» возьмёт на себя всю работу по переходу на другой режим.

Кому можно перейти на ПСН

Сразу скажем, юридические лица не могут применять патент, этот режим только для ИП. Организации могут выбрать УСН или ОСНО.

Если вы ИП с количеством наёмных работников до 15 человек, и предполагаемой выручкой за год не больше 60 миллионов рублей, патент вам подойдёт. Но нужно удостовериться, входит ли деятельность, которую вы вели на ЕНВД, в перечень разрешённых видов для ПСН. Для этого нужно посмотреть закон о патентной системе налогообложения, принятый в вашем регионе.

Ещё один способ узнать, попадает ли ваша деятельность под ПСН — это зайти на специальный сайт расчёта стоимости патента. Выбираете своё муниципальное образование, инспекцию ФНС, и свой вид деятельности. Если вашей деятельности там нет, значит переход с ЕНВД на ПСН не получится.

До конца 2020 года патент можно применять только по 63 видам деятельности, перечисленным в статье 346.43 НК РФ, но с 1 января 2021 года их станет 80. В список войдут практически все виды деятельности, которые были разрешены на ЕНВД. Более того, субъекты РФ смогут расширять этот список и добавлять новые виды деятельности, кроме производства подакцизных товаров, финансовых и кредитных услуг, оптовой торговли, добычи полезных ископаемых, сделок с ценными бумагами, деятельности по договорам простого товарищества и доверительного управления имуществом.

ИП может иметь несколько патентов, при этом он не должен выходить за рамки установленных ограничений по числу работников и выручке по сумме всех патентов.

Готовим документы

Для перехода с ЕНВД на ПСН, нужно отправить заявление в налоговую инспекцию. Есть две формы заявления, использовать можно любую:

- по форме 26.5-1, утверждённой приказом ФНС РФ от 11.07.2017 №ММВ-7-3/544@;

- по форме рекомендованной письмом ФНС РФ от 18.02.2020 № СД-4-3/2815@.

Заявление по форме 25.5-1 состоит из пяти страниц, заполнить нужно три:

- страница 001 — ФИО индивидуального предпринимателя, его ОГРНИП, адрес местожительства, срок на который нужен патент, и дата начала его действия. Купить патент можно на любой срок от 1 до 12 месяцев;

- страница 002 — полное наименование вида деятельности, на который нужен патент. Шестизначный идентификационный код вида деятельности. Указание на привлечение наёмных работников (ставим индекс 1, если привлекаем работников, и 2 если не привлекаем. При индексе 1 указываем численность, при индексе 2 ставим ноль). Если по указанному виду деятельности применяется пониженная ставка налога (меньше основной ставки 6%), нужно поставить её в специальном поле и указать номер и дату регионального закона, по которому она действует;

- из оставшихся трёх страниц выбираем одну, которая соответствует вашему виду деятельности. Смотрим на номер штрих-кода: 0920 7042 — организация перевозок грузов и пассажиров, 0920 7059 — розничная торговля, общественное питание и аренда,0920 7035 — остальные виды деятельности. На этой странице указываем код региона и адрес осуществления предпринимательской деятельности.

Больше всего затруднений вызывает заполнение страницы 002 — не все знают, где взять правильное наименование вида деятельности и его идентификационный код. Вся информация — в Классификаторе видов предпринимательской деятельности в отношении которых законом субъекта Российской Федерации предусмотрено применение патентной системы налогообложения (КВПДП). Он утверждён приказом ФНС РФ от 15.01.2013 №ММВ-7-3/9@.

Например, нас интересует ремонт мебели в Республике Башкортостан. Смотрим КВПДП: код услуги 07, код региона 02. Ищем строку с первыми цифрами 07 02 и находим код 070201 с наименованием деятельности «Ремонт мебели». Их и вносим в заявление.

Если будете вести бизнес в регионе прописки, заявление нужно отправить в свою налоговую. Если в другом регионе — в любую ИФНС того региона.

Срок подачи заявления — за 10 рабочих дней до даты начала использования патента. Чтобы стать владельцем патента с 1 января 2021 года, заявление нужно отправить в ИФНС не позже 16 или 17 декабря 2020 года.

Заявление об отказе от ЕНВД подавать не нужно, ФНС снимет вас с учёта автоматически.