Если у вас нет денег… Или что делать заемщику, если он не может отдать долг банку?

По информации Национального бюро кредитных историй, в 2017 году потребительских кредитов было выдано на 21% больше, чем в 2016 году. Кредиты берут не только для того, чтобы обеспечить себе самое необходимое (хотя такова мотивация большинства заемщиков), но и позволить себе больше – дорогой телефон, путешествие или автомобиль. Однако нередки случаи, когда люди берут кредит, не рассчитав свои силы, и попадают в долговую яму. Какие же у него есть возможности защиты? Какие санкции грозят должнику, и можно ли их избежать?

Что делать заемщику, если он не может платить по кредиту?

В ситуации, когда заемщик не может выплачивать кредит, нужно следовать простым правилам:

Не берите новые кредиты. Перекрывать долги другими долгами – самая распространенная ошибка, которая ведет к ситуации, похожей на снежный ком. Много случаев, когда заемщики обращаются в МФО для того, чтобы перекрыть ежемесячный платеж по кредиту, – этого делать тоже не стоит. Человек всегда думает и надеется, что его вопрос будет решен в ближайшее время: найдет работу, заплатит подрядчик, который давно обещает заплатить, вернут долги и т.д. Не стройте финансовый план из надежд и обещаний – это может загнать вас в кабалу. Кредиторы пытаются навязать вам дополнительный займ, чтобы вы вошли в график и взяли новый кредит. Тут нет плохих и хороших, есть система, в которой менеджер получает премию за выданные займы.

Успокойтесь и не паникуйте!Нужно отдавать себе отчет, что я не справился, не рассчитал свои возможности и расходы, а это не просто. Начинаются звонки от кредиторов, хочется закончить этот кошмар любыми путями, лишь бы не доставлять неудобство себе и близким. Обратите внимание, неоплата по кредиту – это не нарушение закона, как вам пытаются донести – это лишь экономическое явление, личный кассовый разрыв. Успокойтесь и сформируйте финансовый план. При формировании плана действий нужно исходить из реальных возможностей, а не из потенциального заработка, принимайте решения с холодной головой.

Уведомите родных и близких о своей временной проблеме, сообщите, что вы ее решаете. Это позволит вам предупредить родственников о возможных звонках и подготовиться. Лучше они узнают о проблеме от вас, чем от кредитора. Если вы будете морально подготовлены, на вас будут меньше оказывать давление.

Ознакомьтесь с информацией о взыскании в открытых источниках. Зачастую взыскатели работают на финансовой безграмотности граждан, апеллируя общими терминами из законов. Эмоционально испытывать такое давление трудно. Постоянно чувствуешь свою вину и давление. Чтобы избежать уловок с «непонятными» статьями, изучите информацию, только вы заинтересованы в отстаивании своих прав. На данный момент взыскание долгов регламентировано – изучите, в первую очередь, Федеральный закон от 3 июля 2016 г. № 230-ФЗ «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности и о внесении изменений в Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях» (далее – Закон № 230-ФЗ).

В спокойном состоянии нужно рассчитать ваши возможности на оплату кредита, и если трудности кратковременны, попросить отсрочку платежа или небольшую реструктуризацию. Если возможности платить нет, то можно инициировать процедуру банкротства или выкуп просроченной задолженности с дисконтом и в рассрочку.

Какие возможности защиты есть у должника?

После череды случаев неправомерного взыскания задолженности с физических лиц, с применением силы и последствиями на защиту заемщиков встало государство, приняв Закон № 230-ФЗ. Он защищает заемщиков от неправомерных действий со стороны взыскателя.

Разберем возможности заемщика в такой ситуации.

На данный момент можно выделить несколько решений проблем с просроченной задолженностью.

Выкупить просроченную задолженность у кредитора. Это самое выгодное развитие событий. Некоторые банки предлагают закрыть долг с дисконтом, убрав пени и штрафы. Банку выгодно реализовать долг третьему лицу, при этом получив прибыль. Так же к такому методу дисконтирования прибегают и коллекторские агентства. Выгодно также обратиться к компании-агрегатору, которая будет работать со всеми вашими долгами и общаться с кредитором.

Пройти процесс судебных споров с кредитором. Такой порядок может инициировать только кредитор, бояться этого не стоит. В рамках суда можно отстоять свою позицию, далее дело перейдет в службу судебных приставов, и ваш долг будет выплачиваться согласно законодательству.

Пройти процедуру банкротства физического лица. В данном случае решение принимает суд. Возможными средствами для урегулирования долговых обязательств является реструктуризация, мировое соглашение или организация торгов и продажа имущества. Если в последнем случае установлено, что денежных средств после реализации имущества недостаточно, тогда сумма признается невозвратной. Важно понимать, что процедура банкротства физического лица – не быстрая, скрупулезная и имеет множество последствий, среди которых:

- приобретение и продажа имущества возможна только с согласия финансового управляющего;

- установлен запрет на дарение;

- все регистрационные действия будет совершать арбитражный управляющий;

- вы будете отстранены от управления всеми банковскими счетами;

- запрещено быть поручителем;

- запрещено приобретать ценные бумаги;

- возможно ограничение выезда;

- установлен запрет на открытие счетов.

Это не полный список последствий, перечень достаточно большой, подробнее с ним можно ознакомиться в ст. 213.30 Федерального закона от 26 октября 2002 г. № 127-ФЗ «О несостоятельности (банкротстве)».

Поэтому все необходимо досконально просчитать, а после этого делать выводы о признании себя банкротом.

Какие санкции может применить банк к заемщику, если он задерживает платежи по кредиту?

ВАЖНО ЗНАТЬ

Единственное жилье отобрать не могут, за исключением случая, если оно находится в ипотеке или другом залоге (ст. 50 Федерального закона от 16 июля 1998 г. № 102-ФЗ «Об ипотеке (залоге недвижимости)»).

Самое первое, что может сделать кредитная организация, – это безакцептное списание денежных средств. Проще говоря, если у вас карта оформлена в том же банке, где и кредит, то банк может списать деньги с вашей карты в счет погашения задолженности. Разберем процесс работы с долгом.

Процесс работы кредитной организации с просрочкой очень прост. Его можно разделить на три блока:

Вам звонят. Напоминают о долге, могут позвонить на номера, которые вы оставляли при получении кредита (на работу, друзьям, родственникам). Данный процесс не санкция, а напоминание о задолженности, и возможность повлиять на заемщика через его окружение. Важно понимать, что звонки могут носить как способ напоминания вам о долге, так и более агрессивный сбор просроченной задолженности.

К вам выезжает специалист для личного разговора и встречи с вами. К данной процедуре прибегают, если не удается установить телефонный контакт с должником. Поэтому специалист выезжает на место жительства или прописки, чтобы убедить должника вернуться в график платежей и начать гасить просроченную задолженность.

На вас подают в суд или выносят нотариальную надпись для дальнейшего взыскания. К судебному разбирательству кредитор старается прибегать в крайних случаях. Судиться с заемщиком дело не дешевое и не гарантирующее результатов сбора. После такой процедуры кредитор может передать дело судебным приставам или наложить арест на счета в других кредитных организациях.

Пристав вправе удерживать до 50% от официального дохода должника, а также реализовать его имущество, которое признает роскошью. Все действия пристава регламентированы Федеральным законом от 2 октября 2007 г. № 229-ФЗ «Об исполнительном производстве» – он может действовать только в рамках российского законодательства.

Памятка потребителю — что делать если родственник не платит по кредиту

В Управление Роспотребнадзора по Ульяновской области продолжают поступать обращения жителей г. Ульяновска и области на действия финансовых организаций на нарушение их прав при оказании финансовых услуг.

Уважаемые потребители! Управление считает необходимым разъяснить Вам следующее.

Вы не занимали нигде денег, но неожиданно вам звонят из банка по поводу кредита родственника и требуют погасить его долг. В каких случаях вы обязаны платить за жену, дядю или брата, а в каких – нет.

Все ситуации можно разделить на три вида. В одних случаях вы обязаны платить по закону. В других – не обязаны, но вам может быть выгодно помочь родственнику разобраться с его финансовыми проблемами. И третий вариант – когда чужие долги не имеют к вам никакого отношения.

Когда вы должны платить

1. Вы – поручитель по кредиту или займу

Поручитель несет такую же ответственность перед кредитором, как и сам заемщик. Банк или микрофинансовая организация (МФО) имеют полное право требовать оплаты задолженности с вас, если человек, за которого вы поручились, нарушает график платежей по кредиту.

2. Вы – наследник должника

Кредиты и займы умершего после его смерти переходят к наследникам. Кредитор имеет право требовать у вас погашения долга, как только вы вступите в наследство.

Но вы обязаны выплачивать долги в пределах стоимости имущества, которое к вам перешло. Например, если вы получили в наследство квартиру, машину и дачу на общую сумму 5 миллионов рублей, то только в пределах этой суммы на вас и ляжет долг.

3. Вы – созаемщик по кредиту или займу

Если вы оформляли кредит или заем сразу на двоих и оба поставили под договором свои подписи, то стали созаемщиками. В этом случае вы оба отвечаете по долгу в равной степени. Банку все равно, кто из вас будет вносить платежи и как вы их поделите между собой. Главное – чтобы они поступали вовремя и целиком. Разделить долг и выплачивать только свою половину не получится.

Сослаться на то, что давно не видели второго созаемщика, и отказаться платить не выйдет. Если вы брали кредит под залог, например, автомобиля, машину могут изъять и продать, чтобы банк смог вернуть свои деньги. Но если залога не было, кредитор может подать в суд на вас и вашего созаемщика, и в счет долга у вас могут забрать и продать с молотка ваши вещи.

Когда вы не обязаны платить, но имеет смысл это сделать

1. Вы пользуетесь имуществом, которое юридически принадлежит должнику

Если вы пользуетесь жильем, машиной или другим имуществом, которое принадлежит родственнику, а он не может рассчитаться по долгам, имеет смысл ему помочь. Да, возможно, вы не рассчитывали на эти траты. Но если долг не вернуть, процедура стандартна: суд, опись имущества и продажа вещей с торгов по цене ниже рыночной.

При этом стоит подстраховаться и попробовать получить право собственности на это имущество. Например, если жилье находится в залоге у банка, можно обсудить с кредитором, как переоформить и недвижимость, и обязанности по ипотеке на вас.

2. Должник владеет частью вашего общего жилья

В подобных ситуациях проблема коснется вас напрямую. С одной стороны, вы не отвечаете за долги по кредитам родственника и вашу часть собственности никто не отберет. Но если задолженность по кредиту не будет погашена, вполне возможно, придется знакомиться с новыми соседями.

Если родственник владеет частью вашей общей квартиры, дачи или другой недвижимости, на его долю суд может наложить арест, а затем выставить на торги.

Сначала вам предложат выкупить эту часть недвижимости. Если вы не согласитесь или не успеете найти нужную сумму вовремя, долю должника выставят на открытые торги.

Избежать этого можно. Например, вы можете сами выкупить у родственника его часть имущества, даже если оно находится в залоге. Но вначале нужно обратиться к кредитору, получить его согласие на эту сделку и оформить ее так, чтобы деньги пошли именно на погашение долга.

Если родственник и его кредитор согласятся, то продажи части жилья незнакомцам можно будет избежать. Но лучше посоветоваться с опытными юристами. Они помогут составить договор таким образом, чтобы впоследствии сделку нельзя было оспорить и ваши интересы не были ущемлены.

Когда вы точно не должны платить

Если вы не подписывали никакие бумаги в связи с кредитным договором вашего родственника, вы лично ничего не должны. Если он живет отдельно и вас не интересует, что будет с его имуществом, то вы не обязаны решать его финансовые проблемы.

Консультацию и практическую помощь по вопросам защиты прав потребителей можно получить по телефону горячей линии Управления Роспотребнадзора по Ульяновской области, которая работает в следующем режиме: понедельник, вторник, среда и четверг – с 09.00 до 12.00 и с 12.45 до 18.00; пятница – с 09.00 до 12.00 и с 12.45 до 16.45, телефон 8 (8422) 44-45-08, 8-800-707-6858.

Кроме того, можно обратиться в Территориальные отделы Управления Роспотребнадзора по Ульяновской области:

(842 54) 2-11-80 (р.п. Ишеевка);

(842 37) 2-36-53 (р.п. Кузоватово);

(842 46) 2-46-81 (р.п. Карсун);

(84235) 2-44-42 (г. Димитровград).

Консультационный центр при ФБУЗ «Центр гигиены и эпидемиологии в Ульяновской области»: г. Ульяновск, ул. Пушкарева, 5, телефон — 40-43-43.

Дополнительно информируем, что функционирует Государственный информационный ресурс для потребителей https://zpp.rospotrebnadzor.ru. Каждый потребитель может ознакомиться с многочисленными памятками, обучающими видеороликами, образцами претензионных и исковых заявлений. На ресурсе размещена вся информация о судебной практике Роспотребнадзора в сфере защиты прав потребителей.

© УПРАВЛЕНИЕ ФЕДЕРАЛЬНОЙ СЛУЖБЫ ПО НАДЗОРУ В СФЕРЕ ЗАЩИТЫ ПРАВ ПОТРЕБИТЕЛЕЙ И БЛАГОПОЛУЧИЯ ЧЕЛОВЕКА ПО УЛЬЯНОВСКОЙ ОБЛАСТИ , 2021

Если Вы не нашли необходимую информацию, попробуйте

зайти на наш старый сайт

Разработка и продвижение сайта – FMF

Почтовый адрес:

432071, г. Ульяновск, ул. Дмитрия Ульянова, д. 4

Бывший муж не платит кредит: как делить долги после развода?

В целях взыскания просроченного кредита банки и коллекторы могут звонить не только близким родственникам должника, но и бывшим супругам. Бывает, что разговоры ведутся в тоне далеком от вежливого, кредиторы требуют оплаты за чужие долги с незнакомых людей.

Что будет, если бывший муж не платит кредит, взятый в браке? Действительно ли ответственность будет нести его жена?

Главная цель кредиторов — в телефонном разговоре принудить человека к активным действиям. Если уж это будет не оплата чужого кредита, то хотя бы давление на бывшего супруга. Нередко кредиторы так и заявляют: «хотите вы или нет, но мы будем и дальше вам звонить…».

Нужен совет юриста по кредитам?

Нужно ли платить по кредитам мужа после развода?

Давайте разберемся с юридической точки зрения. По закону каждый заемщик отвечает за свои кредиты самостоятельно.

Семейный Кодекс РФ, статья 45. Обращение взыскания на имущество супругов

- По обязательствам одного из супругов взыскание может быть обращено лишь на имущество этого супруга. При недостаточности этого имущества кредитор вправе требовать выдела доли супруга-должника, которая причиталась бы супругу-должнику при разделе общего имущества супругов, для обращения на нее взыскания.

- Взыскание обращается на общее имущество супругов по общим обязательствам супругов, а также по обязательствам одного из супругов, если судом установлено, что все, полученное по обязательствам одним из супругов, было использовано на нужды семьи. При недостаточности этого имущества супруги несут по указанным обязательствам солидарную ответственность имуществом каждого из них.

Если приговором суда установлено, что общее имущество супругов было приобретено или увеличено за счет средств, полученных одним из супругов преступным путем, взыскание может быть обращено соответственно на общее имущество супругов или на его часть.

- Ответственность супругов за вред, причиненный их несовершеннолетними детьми, определяется гражданским законодательством. Обращение взыскания на имущество супругов при возмещении ими вреда, причиненного их несовершеннолетними детьми, производится в соответствии с пунктом 2 настоящей статьи.

Ответственность третьей стороны (жены в данном случае) оформляется документально, но исключительно по ее письменному согласию. Говоря простыми словами, должен быть подписан договор поручительства. Если жена поручалась за супруга при оформлении кредита, требования кредиторов будут законными.

В целом ответственность лежит на втором супруге, если:

- тот взял на себя обязательства поручительства;

- тот подписал договор, взяв на себя аналогичные обязательства по долгу (кроме поручительства) — созаемщик;

- кредитные средства были взяты и потрачены на потребности семьи, что подтверждается документально.

В остальных ситуациях банк и коллекторы не вправе что-либо требовать от бывших жен и мужей за долги их партнеров, тем более после развода.

Телефонные угрозы и письменные требования считаются нарушением действующего законодательства. Если вам звонят из банка или МФО и требуют расплатиться за бывшего супруга — сообщите, что к долгу не имеете отношения и подайте жалобу в ЦБ.

Если бывший муж не хочет платить кредит, и вас третируют коллекторы по чужому фактически долгу — нужно жаловаться в ФССП. Если звучат угрозы и намеки на физическое насилие — не ждите, звоните в полицию, пишите в Прокуратуру. В этой статье представлены образцы жалоб. Советуем проконсультироваться с юристом, как бороться в вашей ситуации — позвонить сейчас .

На практике долги бывших мужей в 95% случаев остаются их личными проблемами. Звонки из кредитных организаций осуществляются только с целью:

- запугать знакомых должника;

- заставить их действовать и давить на должника, чтобы прекратить требования.

Банки пользуются юридической неграмотностью населения и могут необоснованно угрожать судебными приставами, которые вот-вот придут, чтобы арестовать и изъять имущество, или ответственностью, которая на самом деле является лишь их фантазией.

Узнайте, отвечаете ли вы

за кредит мужа/жены

Могут ли долги мужа перейти на жену: что говорит закон?

Часто при разговорах представители банков и коллекторы ссылаются на ст. 45 СК РФ, которую мы процитировали выше. Смысл законного положения заключается в следующем: заемщик отвечает по своим долгам собственным имуществом и доходами. Но если его единоличного имущества недостаточно, кредитор может взыскать собственность, которая была нажита в браке.

В действительности эта статья применяется очень редко — кредитору необходимо в судебном порядке доказать, что кредитные средства тратились на нужды семьи. То есть потребуются свидетельства, материальные и документальные доказательства:

- показания свидетелей;

- чеки из магазинов;

- зарегистрированное имущество, которое приобреталось на эти деньги.

В остальных случаях требовать что-либо от второго супруга кредитор не вправе.

Взысканию подлежит именно доля в совместно нажитой собственности. То есть забрать, к примеру, дом, доставшийся второму супругу по наследству или по договору дарения, кредиторы не смогут.

Применить ст. 45 СК на практике очень сложно. Причины следующие:

- Кредиторы могут обратить взыскание только на имущество, которое бы досталось второму супругу вследствие развода. Если у пары действует брачный контракт, по которому должнику достается, скажем, 90% имущества, то кредиторы, соответственно, смогут взыскать только оставшиеся 10% у второго супруга.

Если брачного контракта или соглашения о разводе нет — для обращения взыскания на долю в общей собственности нужно сначала провести выделение доли супруга-должника, и только потом проводить реализацию.

То есть раздел имущества будет проводиться в судебном порядке, а это сложная и длительная процедура, бывшая жена/муж вправе подавать возражения и всячески затягивать дела.

Взыскание может осуществляться только на основании исполнительного листа, заведенного в ФССП после вынесения судебного решения. Судебные приставы не могут взыскать:

- единственное жилье;

- технику и мебель в доме;

- сельскохозяйственные постройки;

- домашний скот и инструменты;

- профессиональное оборудование должника;

- всё, необходимое по инвалидности и состоянию здоровья — автомобиль и др.

Перечисленное имущество не заберут ни за какие долги. Это незаконно.

Банковские юристы подтверждают, что обращение взыскания на имущество бывшего супруга должника рассматривается, только когда собственность действительно дорогостоящая и ликвидная, то есть ее реально продать в долях — например, это большой земельный участок, акции, элитная недвижимость и тому подобные активы.

Узнайте точно, что из вашего имущества

защищено от взыскания

Переходит ли долг на детей или на других родственников?

Долг по кредиту не может переходить на детей, родителей или на других лиц, если их обязательства не зафиксированы в договоре. Права несовершеннолетних детей защищены законодательством и органом опеки и попечительства, их интересы ни в коем случае не должны нарушаться.

Соответственно, кредиторы не предъявляют требований к детям должников, кроме как в порядке наследования. То есть после смерти родителя дети наследуют не только имущество, но и долги отца и матери.

Что касается родственников — они могут пострадать в двух случаях:

- они письменно подтвердили обязательства по оплате кредита за родственника — то есть кредит изначально взяли двое заемщиков (созаемщиков — должник и родственник), или кредитный договор подписал должник, а родственник подписал договор поручительства за этого должника;

- у них с должником есть общее имущество: например, доля в земельном участке, квартире. В таком случае имущество может быть изъято, реализовано, а доля другого собственника будет возвращена в денежном эквиваленте.

Отвечаете ли вы за долги родственника?

Что грозит жене, если у бывших супругов совместные обязательства?

У супругов могут быть общие обязательства только в следующих ситуациях:

- Супруги брали жилье в ипотеку. По подобным договорам недвижимость выступает предметом залога до тех пор, пока долг не будет погашен в полном объеме. Оба супруга несут солидарную ответственность. То есть если не платит один, то второй будет обязан вносить платежи, иначе квартира будет изъята.

- Созаемщик и поручители. Если за кредитом пришли вместе, в договоре указаны оба, подписали тоже оба супруга — логично, что банк может предъявить требование как обоим, так и любому из пары. Если второй супруг по договору взял на себя обязательства, то он тоже несет ответственность за внесение платежей.

- Кредитные средства были взяты и потрачены на цели, которые оправдываются потребностями семьи. Например, если в заявке при оформлении кредита указать, что цель займа — ремонт в доме, и затем действительно потратить деньги на ремонт (что видно, например, из выписки по счету). Будет считаться, что деньги брались на семейные нужды. При возникновении долга банки вправе воспользоваться подтверждением.

Однако судебная практика показывает, что банки не будут заморачиваться и подавать иск бывшей жене, если бывший муж не платит кредит, взятый в браке. Слишком сложно доказывать совместные цели использования кредита. Иск предъявят только тому, кто был заемщиком по договору — бывшему мужу. Бывшую жену пригласят в суд как третье лицо (не ответчик), чтобы она могла выразить свое мнение относительно иска.

Бывший супруг вправе предъявить жене иск о взыскании с нее половины денег, выплаченных им после расторжения брака по совместному займу.

В июле 2020 года были приняты в первом чтении поправки в Семейный кодекс и закон о банкротстве, которые изменят правила раздела имущества супругов, положения о брачном договоре и процедуру банкротства физических лиц.

Во всех перечисленных ситуациях семейный статус супругов на текущий момент не имеет значения. Нельзя после развода просто отказаться от ипотеки, ответственность остается действительной до конца кредитного срока.

Оценить, являются ли ваши займы

совместными

Кредиторы звонят без остановки: что делать?

Если вы не брали на себя совместных обязательств, не подписывали договор поручительства, все требования будут считаться незаконными. С коллекторами можно бороться, обращаясь в правоохранительные органы, в ФССП, которая ведет реестр коллекторских агентств, и в другие государственные ведомства. Что делать, если звонят коллекторы, мы подробно рассказали в этой статье.

Однако это не решит основную проблему — задолженность и ответственность по договору. Снять ее без возврата денежных средств на данный момент можно только через процедуру признания банкротства в суде.

Банкротство выгодно, если:

- у вас с бывшим супругом совместные обязательства;

- вы тоже имеете просроченные долги.

Вы можете обратиться в Арбитражный суд при следующих обстоятельствах:

- сумма долгов в совокупности достигает 350 000 рублей;

- у вас нет дохода для расчета по кредитам;

- вы не владеете имуществом, которое бы можно было продать в счет погашения требований (единственное жилье и другие защищенные объекты не в счет).

Подробнее о банкротстве физических лиц в судебном порядке читайте здесь.

В сентябре 2020 вступило в силу упрощенное внесудебное банкротство, которое предусматривает списание долгов бесплатно через МФЦ, но требования к этой процедуре построже:

- Долг от 50 тыс. до 500тыс. руб.;

- Исполнительные производства окончены по ч.4 п.1 ст.46 ФЗ №229, и новых дел в ФССП не открыто.

Узнать, подходит ли вам банкротство

Если вам нужна юридическая помощь в процессе признания финансовой несостоятельности — обращайтесь. Мы бесплатно проконсультируем вас, и поможем пройти процедуру с минимальными последствиями.

Не платить кредит после смерти (человек умер)

Что бы ни писала желтая пресса или форумы, но только эксперт сможет Вам точно сказать, платить кредит по наследству, или можно придумать варианты его не платить.

Рассказывает адвокат, эксперт в области банковских кредитов Черевкова Людмила Ивановна: «Я с 1998 года занимаюсь анализом банковских кредитов. Знаю юридические моменты и варианты защиты как со стороны банков, так и со стороны граждан. Если говорить о кредитах, оставшихся после смерти наследникам, есть две совершенно противоположные ситуации: обязательность оплаты и возможность неоплаты.

Когда банк настаивает на срочности погашения очередного платежа по кредиту, надо СРОЧНО принять решение о дальнейших действиях и перспективах возможности не платить кредит в связи со смертью наследодателя.

Я советую принять во внимание следующее:

1. Вопрос о том, как не платить кредит, если человек умер, важно начать решать на 1-2 день после смерти умершего. Возможно, позже это будет невозможно.

2. В срочном порядке надо собрать все документы по кредиту (по всем кредитам) и получить советы юриста, адвоката.

3. В таком же срочном порядке выполнить ряд действий, способствующих выполнению п.2. Эти действия для каждой семьи, для наследников — разные.

На странице сайта всем дать одну и ту же рекомендацию невозможно. У всех ответы будут разные. В ряде случаев освобождение от обязательств — невозможно. При иных обстоятельствах — возможно. Это можно решить только после экспертизы документов и полной оценки ситуации именно Вашего случая.

В моей практике было много спорных дел с банками, со страховыми компаниями, с медицинскими учреждениями, с работодателями и иными организациями, закончившихся выгодой для моих клиентов. Мы, как говорится, отбили необходимость оплаты кредитов после смерти. У меня большой опыт в решении подобных дел.»

Разъясним подробно, а если потребуется, напишем иск, будем судиться!

Вопрос-ответ

Как не платить кредит, если человек взял кредит и умер? В этом случае есть, как минимум, три варианта.

1. Если кредит был застрахован и случился страховой случай, то Вам ничего выплачивать не надо. Но действия надо предпринять.

2. Если кредит был застрахован, но ваш случай на первый взгляд не является страховым, надо обращаться за помощью к адвокатам — экспертам в таких областях.

3. Если кредит вообще не был застрахован, то вариантов, опять же, не менее двух. Или платить, или — нет.

Можно не платить кредит, если после смерти никто в наследство пока не вступил?

Наследники считаются вступившими в наследство со дня смерти наследодателя. Фраза о том, что «В наследство можно вступить, только после 6 мес. после смерти» ошибочна. Наследование не зависит от даты оформления документов после 6-месячного срока. Кроме того, кредит необходимо (если это так) выплачивать каждый месяц.

Предоставление в банк документов о смерти и приостановление действия кредита и начисления процентов — сотая часть от всех необходимых действий. Важно каждому узнать все иные действия и выполнить их в срочном порядке. Адвокаты категорически против затягивания вопроса. Иначе при задержке определенных действий можно опоздать с решением вопросам в целом.

Звоните, записывайтесь на прием. Приходите за помощью. И помните о срочности решения вопроса.

Автор текста: Генералова Н.Б.

Генеральный директор, управляющий партнер

Как взять кредит человеку с плохой кредитной историей

К концу 2020 году россияне задолжали банкам 19,2 триллиона рублей. При этом около 10 миллионов заемщиков имеют просрочки или непогашенные обязательства перед банками. Такая ситуация вынуждает сотрудников банка тщательно проверять каждого клиента прежде, чем одобрить кредит.

Кредитная история — один из главных критериев, на который обращают внимание банки при выдаче кредитов. Рассказываем, что влияет на снижение кредитного рейтинга, как получить кредит заемщику с плохой историей, или как ее исправить, чтобы получить одобрение банка в будущем.

Кредитная история или кредитный рейтинг — это совокупность факторов, по которым банки оценивают благонадежность клиентов. Хорошая кредитная история — это отсутствие просрочек по текущим кредитам, а также один или несколько полностью погашенных кредитов.

Положительная кредитная история показывает, что у человека достаточно денег, чтобы вовремя выплачивать долг. Поэтому банки готовы снова выдавать ему деньги. Плохая кредитная история — это просрочки по текущим кредитам или «заброшенные» кредиты, по которым заемщик не вернул деньги. Низкий рейтинг показывает, что человек не справляется с долговой нагрузкой — он изначально не собирался возвращать деньги, либо его финансовое положение ухудшилось. Едва ли банки согласятся снова выдать кредит недобросовестному заемщику.

У тех, кто не оформлял кредит, нет кредитной истории. К таким заемщикам сотрудники банков относятся с опаской, ведь неизвестно, насколько добросовестным окажется новый клиент. Если у человека нет кредитной истории, банк может отказать в кредите или оформить его на небольшую сумму, например, на 30 000 ₽.

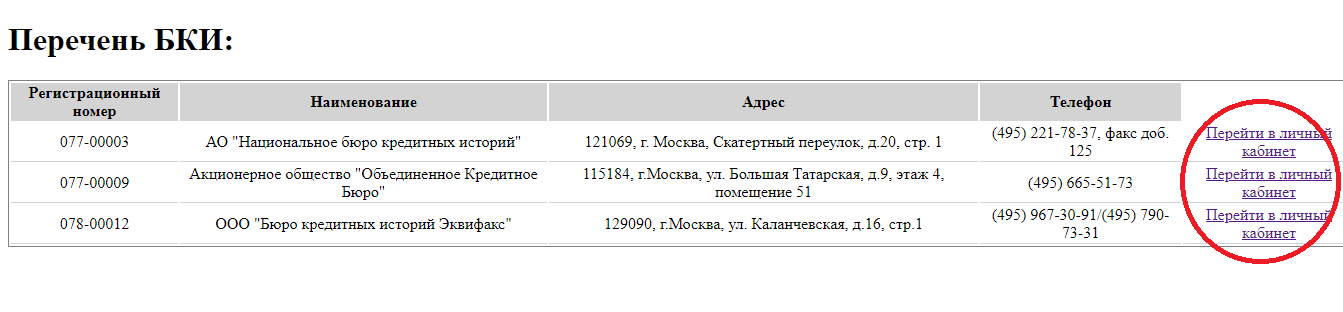

Информация о выданных кредитах хранится в Бюро кредитных историй (БКИ). На сегодняшний день в России работает девять таких организаций: каждый, кто когда-либо брал у банка деньги в долг, может найти информацию о себе в одной из них. Чтобы получить кредитную историю, нужно узнать, в каком БКИ она хранится — ниже мы расскажем, как это сделать.

Узнать кредитную историю можно в любой момент. Это бесплатно, если запрашивать информацию не чаще двух раз в год. Ниже мы расскажем, как это сделать.

Банки не разглашают, как именно они принимают решения о выдаче кредитов. Но известно, что они оценивают кредитный рейтинг, размер официальной зарплаты и текущую долговую нагрузку заемщика. А также имеют значение следующие критерии:

- наличие задолженностей, штрафов, открытых судебных производств и судимостей;

Просрочки по действующим кредитам. В личной кредитной истории каждого клиента банка остаются записи о несвоевременно внесенных выплатах, даже если срок просрочки составляет 1–2 дня. Эта статистика помогает банкам выявлять и маркировать потенциально нежелательных клиентов, чтобы потом не иметь с ними дела.

Ошибки сотрудников банка и технические сбои. Иногда банковские сотрудники забывают передать в БКИ информацию о закрытии кредита, вносят деньги на счет однофамильца клиента или ошибочно дублируют ипотеку — из-за этого возникает видимость избыточной финансовой нагрузки.

Вы можете запросить кредитную историю в БКИ. Если увидели в ней неактуальную информацию — обратитесь в банк-кредитор и попросите скорректировать данные.

Неактуальная информация о заемщике. Ситуация может возникнуть, если человек сменил паспорт, фамилию, прописку или другую информацию в документах. Если новые и старые личные данные отличаются, у кредитного специалиста может возникнуть подозрение в мошенничестве.

Чтобы избежать этой проблемы, предоставьте банку актуальные документы. Например, вы поменяли паспорт. На последней странице нового паспорта есть информация о старом — она подтверждает достоверность представленных сведений.

Частые запросы кредитов и отказы по ним. Все обращения в банк, связанные с кредитными вопросами, фиксируются в персональной истории. Чем больше отказов получил потенциальный заемщик, тем меньше шансов получить кредит. Если не планируете брать кредит в ближайшее время — не стоит ради интереса проверять, одобрят ли сейчас ваш запрос.

Высокая долговая нагрузка. Ежемесячные платежи более половины официальной зарплаты — повод отказать человеку в выдаче очередного кредита. Банк обращает внимание не только на открытые потребительские кредиты и ипотеки, но и на ежемесячные платежи по кредитным картам: обычно они составляют около 5% от максимального лимита. Даже если вы не расходуете этот лимит, при расчете долговой нагрузки банк учитывает полный размер.

Поручительство по чужому кредиту. Если заемщик по каким-то причинам больше не может вносить ежемесячные платежи, поручитель обязан взять на себя выплату кредита. И если сумма этого долга велика, банк серьезно подумает, давать ли поручителю кредит.

Банкротство и судебные разбирательства. Запись о банкротстве вносится в кредитную историю сразу после начала процедуры и действует в течение 5 лет. Однако запись о банкротстве в БКИ сохраняется 10 лет — скорее всего, взять кредит не удастся на протяжении всего этого времени.

Большие задолженности по ЖКХ, неоплаченные штрафы и алименты. Информация о долгах из ГИБДД, Федеральной службы судебных приставов и управляющих компаний также вносится в кредитную историю и ухудшает банковский рейтинг. Если человек систематически не платит за квартиру, игнорирует автомобильные штрафы и уклоняется от алиментов — банк расценивает его как потенциально неблагонадежного клиента.

Знание кредитной истории поможет понять, на какую сумму кредита и под какой процент можно рассчитывать, на каких условиях банки согласятся его выдать, и стоит ли вообще обращаться за кредитными деньгами.

Проанализируйте текущее финансовое положение. Бесплатно запрашивать кредитную историю можно два раза в год. Чтобы не платить за услугу, лучше самостоятельно проанализировать материальное положение. С большой долей вероятности банки откажут человеку с низким или нестабильным доходом, у которого есть просрочки по кредиту, неуплаченные штрафы или долги по алиментам.

Запросите кредитную историю в БКИ. Иногда банки отказывают благонадежным гражданам — тогда стоит подробнее разобраться, чем именно вызван отказ. Чтобы проверить информацию о себе, сделайте запрос в «Центральный каталог кредитных историй» (ЦККИ) через сайт Госуслуг или Центробанка.

Чтобы сделать запрос через Госуслуги, зайдите в раздел «Сведения о бюро кредитных историй» и выберите услугу «Доступ физических лиц к списку организаций, в которых хранится кредитная история». Обработка запроса займет один рабочий день, и вы получите список БКИ, в которых хранятся ваши данные.

Кредитная история хранится 10 лет. Ее невозможно изменить или удалить. Чтобы вернуть доверие банков, нужно исправить кредитную историю — перечислим способы, которые помогут это сделать.

Проверьте кредитную историю на наличие ошибок. Через Госуслуги запросите кредитную историю в ЦККИ — выше мы рассказали, как это сделать. Внимательно проверьте личную информацию, чтобы узнать о возможной опечатке, случайном задвоении кредита или финансовом мошенничестве с документами.

Если нашли неверную информацию, обратитесь в банк, где брали кредит и напишите заявление на исправление данных. Новые сведения появятся во всех БКИ, которые содержат информацию о вас — на это уйдет от 7 до 30 рабочих дней.

Иногда из-за технических сбоев в банковских программах может удваиваться информация о выданных кредитах, тогда в БКИ она попадает в некорректном виде. Если увидели две одинаковых записи подряд, обратитесь в банк, который выдал кредит и попросите внести исправления.

Иногда мошенники берут кредиты по чужим документам и не возвращают их. Если обнаружите в документах запись о кредите, который не брали, распечатайте отчет по кредитной истории и подайте заявление о мошенничестве в полицию. Заявление должно содержать дату оформления кредита, название банка, выдавшего деньги, и сумму. Проследите, чтобы сотрудник полиции поставил входящий номер и дату на копии заявления.

Напишите претензию в банк, приложив к ней копию заявления в полицию. Копия претензии также должна содержать все официальные печати и дату документа. Если факт мошенничества подтвердится, банк аннулирует запись о кредите в БКИ.

Закройте текущий кредит. Если у вас несколько кредитов — хотя бы один полностью выплаченный долг поможет снизить кредитную нагрузку.

Возьмите небольшой кредит. Если человек с «пустой» кредитной историей захочет взять в кредит большую сумму, ему скорее всего откажут или предложат небольшой кредит. Вы можете оформить сначала его, добросовестно и своевременно его выплатить. Так вы покажите, что являетесь добросовестным плательщиком и поднимите кредитный рейтинг.

Оформите кредитную карту с небольшим лимитом. Требования для оформления кредитных карт ниже, чем для получения кредита наличными. Часто кредитную карту выдают даже людям с плохой или отсутствующей кредитной историей. Чтобы заявить о своей платежеспособности, следует регулярно пользоваться этой картой и вовремя возвращать потраченные деньги.

Создание или восстановление кредитной истории требует времени. Если в вашей истории много факторов, понижающих кредитный рейтинг, но вы все равно хотите получить деньги — воспользуйтесь одним из перечисленных способов.

Найдите поручителя. Банку неважно, кто будет возвращать деньги, главное — вернуть всю сумму. Если клиент приводит поручителя, риск неуплаты снижается.

Поручителем может стать человек от 21 до 65 лет с хорошей кредитной историей, российским гражданством, постоянной пропиской и общим трудовым стажем от 6 месяцев. Чтобы банк одобрил кандидатуру, поручитель должен иметь белую зарплату и получать больше, чем основной заемщик.

Чтобы получить кредит, заемщик и поручитель предоставляют в банк пакет документов: заявление на выдачу кредита, паспорта с отметкой о регистрации, ИНН, СНИЛС, трудовые книжки и справки о доходах по форме 2-НДФЛ. Это основные требования общие для всех банков. Поручительский договор заключается отдельно от основного и аннулируется, когда заемщик погасит долг.

Привлеките созаемщиков. Созаемщик и заемщик несут одинаковую ответственность за взятый кредит. Созаемщиком может стать совершеннолетний трудоспособный гражданин РФ с постоянной пропиской и трудовым стажем. Его официальная зарплата должна быть не меньше, чем у заемщика, чтобы в случае проблем он мог незамедлительно приступить к выплатам. В разных банках условия кредитов для созаемщиков могут отличаться.

Кредит можно оформить максимум на четырех созаемщиков. Если созаемщиками выступают родственники — супруги, взрослые дети или родители — они все могут распоряжаться кредитными деньгами. Если созаемщиком выступает друг или коллега, с ним нужно заключить отдельное соглашение о взаимных обязательствах.