Как отказаться от страхования жизни при автокредите?

При оформлении автокредита банк хочет минимизировать свои риски, поэтому выдвигает заемщику требование оформить страхование жизни и не только. Вообще, единственной обязательной страховкой является ОСАГО (обязательное страхование автогражданской ответственности). Но в ст. 343 ГК РФ говорится, что заложенное имущество должно быть застраховано от рисков утраты и повреждения. Многие банки ссылаются на это и в обязательном порядке требуют оформления КАСКО (это дополнительная страховка авто).

Приобретение же других страховых продуктов при автокредите, в том числе страхование жизни, носит исключительно добровольный характер. Если банк навязывает вам дополнительную страховку, вы можете от нее отказаться. В случае излишне настойчивого навязывания страховых услуг вы всегда можете обратиться к юристу, чтобы он разъяснил забывшимся банковским служащим их ответственность перед законом.

Отказ от страховки при оформлении кредита

Но прежде чем принимать решение, необходимо внимательно изучить кредитный договор и условия по дополнительной страховке. Очень часто по кредитам без страховки банки устанавливают более высокие проценты. Необходимо понять, что выгоднее: оплачивать страховку или повышенный процент банку.

Есть учреждения, которые одобряют кредиты без страховки на таких же условиях, как и с ней. Но для этого вы должны быть привлекательным заемщиком для банка. Многие, чтобы получить положительное решение в предоставление автокредита, соглашаются на все условия, навязанные кредитным учреждением. Также бывают случаи, когда страховка включается в договор вообще без ведома клиента.

Отказ от страхования жизни после получения автокредита

Если кредитный договор уже подписан, еще есть шанс вернуть свои деньги и отказаться от страховки жизни при автокредите. Для этого в установленный законом срок (14 дней) необходимо подать заявление в страховую компанию на отказ от страховки жизни. Право и сроки закреплены в Указаниях ЦБ РФ № 4500-У и № 3854-У, все это вместе называется периодом охлаждения. Если до момента подачи заявления был зарегистрирован страховой случай, страховку вернуть уже не получится.

Важно понимать, что отсчет дней начинается с даты подписания договора. Чтобы отказаться от навязанных услуг по автокредиту, нужно собрать следующие документы:

- паспорт;

- кредитный договор;

- оригинал страхового договора (страховой полис)

- оригиналы документов, подтверждающих оплату страховой премии;

- заявление на отказ в двух экземплярах;

- банковские реквизиты для перевода денежных средств

Подать документы в страховую можно лично в офисе компании или отправить почтой, заказным письмом с уведомлением и описью вложения. Некоторые страховые предоставляют возможность подать документы онлайн через сайт компании. Форма заявления, как правило, указана на сайте страховой компании. Заявление должно быть рассмотрено в десятидневный срок.

Трудности при оформлении возврата страховки

Многие компании при выдаче автокредита прописывают в кредитном договоре невозможность отказаться от страхования жизни, т.к оно является обязательным условием для получения займа. Данное условие противоречит закону. Подавать заявление на отказ от страховки в таких случаях стоит для того, чтобы получить письменный отказ. С этим отказом уже можно обращаться в суд или подать жалобу в вышестоящие инстанции.

Также возникают трудности при возврате коллективной страховки. Это когда договор заключается не напрямую со страховой компанией, а с банком. При выдаче автокредита банк присоединяет клиента к договору коллективного страхования, который заключен между финансовой организацией и страховой. Некоторые организации (например, Сбербанк Страхование) предусматривают возможность отказа и от коллективной страховки.

Если автокредит выплачен в срок, то вернуть деньги за страхование жизни уже не получится. Услуга считается предоставленной. Если же автокредит был погашен досрочно, то еще есть возможность отказаться от страхования жизни и вернуть деньги за неиспользованное время. Для этого к вышеперечисленным документам надо добавить справку о досрочном погашении кредита.

Как расторгнуть договор страхования

«Можно ли вернуть деньги за страховку?» — наверное, самый частый вопрос, который задают клиенты, желающие расторгнуть договор страхования. Мы расскажем о том, в каких случаях вы можете вернуть деньги за страховку, а в каких закон на стороне страховщика.

Законодательство

Согласно ст. 958 Гражданского кодекса РФ страхователь имеет право на возврат части уплаченной страховой премии пропорционально неиспользованному периоду, если возможность наступления страхового случая отпала или существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай. В частности, к таким случаям относятся полная гибель застрахованного имущества по причинам иным, чем страховой случай, и ликвидация страховщика в порядке, установленном законодательством.

Данная статья ГК РФ также предусматривает возможность досрочного прекращения договора страхования по инициативе страхователя. В этом случае уплаченная страховая премия возврату не подлежит, если договором страхования не предусмотрено иное.

Указанные правила расторжения договоров страхования являются основополагающими, если другие условия не прописаны в правилах страхования или в нормативных правовых актах, регламентирующих правила расторжения по отдельным видам страхования.

Период охлаждения

Период охлаждения был введен указанием Банка России от 20 ноября 2015 года № 3854-У в результате большого количества жалоб граждан на «навязывание» дополнительных полисов при оформлении ОСАГО или получении кредита.

Под периодом охлаждения понимается срок в пять рабочих дней со дня заключения договора, в течение которых страхователь (физическое лицо) может расторгнуть договор страхования по своей инициативе с минимальными финансовыми потерями или вообще без потерь, при условии отсутствии страховых событий в указанном периоде. Согласно указанию, при отказе страхователя от договора в течение пятидневного срока с даты заключения и до даты начала действия страхования уплаченная страховая премия подлежит возврату в полном объеме. Если расторжение происходит в период охлаждения, но после начала действия страхования, страховщик вправе удержать часть уплаченного страхового взноса пропорционально сроку, в течение которого действовала страховка. Пятидневный срок является минимальным, и по усмотрению страховой компании он может быть увеличен, что должно быть зафиксировано в Правилах страхования. Возврат денежных средств должен быть осуществлен в срок, не превышающий 10 рабочих дней со дня получения письменного заявления об отказе от договора.

Перечень видов страхования, на которые распространяется требование о наличии периода охлаждения, четко ограничен. К таким видам страхования относятся: накопительное страхование, инвестиционное страхование, пенсионное страхование, страхование от несчастных случаев и болезней, добровольное медицинское страхование (за исключением ДМС для мигрантов), каско, страхование имущества, страхование гражданской ответственности владельцев автотранспорта, водного транспорта, за причинение вреда третьим лицам и страхование финансовых рисков.

Как воспользоваться периодом охлаждения

Заявление должно быть написано в свободной форме в адрес страховой компании. Однозначно ответить на вопрос, куда подавать заявление — в само отделение банка или в офис страховой компании — нельзя, так как между банком и страховщиком может быть заключен агентских договор, не распространяющий полномочий для агента на принятие подобного рода заявлений. Лучше написать заявление непосредственно в отделении страховщика. Если в вашем регионе отсутствует представительство страховой компании, заявление о расторжении и реквизиты счета необходимо направить заказным письмом с уведомлением и описью вложения на адрес головного офиса страховщика. При этом датой отказа страхователя от договора страхования будет являться не дата поступления заявления к страховщику, а дата отправки письма.

Многие пользователи портала Банки.ру оставляют информацию, что при расторжении страховая компания требует прикладывать к заявлению бланк полиса. Точный перечень документов, которые необходимо приложить к заявлению о расторжении, в указании ЦБ РФ не регламентирован. Если в правилах страхования список документов также не определен, то достаточно предоставления одного заявления, в котором должна содержаться информация о страхователе, номере и дате расторгаемого договора страхования. Если же список документов четко оговорен и требует приложения оригинала полиса, а у вас его нет, можно одновременно с заявлением о расторжении подать заявление на предоставление дубликата полиса.

Расторжение страховок, оформленных при получении кредита

Чаще всего вопросы о расторжении договора страхования и возврате денежных средств возникают именно по страхованию жизни, оформленному при заключении кредита.

Для определения возможности возврата части уплаченного страхового взноса первое, на что стоит обратить внимание, это вид заключения договора. В банке вам могут оформить как индивидуальный страховой полис, так и подключение к коллективной программе страхования. Подключение к коллективной страховой программе означает, что между банком и страховой компанией заключен договор на страхование жизни и здоровья заемщиков банка и банк добавляет вас в этот договор в качестве застрахованного. При этом в кредитном договоре большая часть платежа за страховку будет являться не оплатой страхового взноса, а оплатой комиссии банку за подключение к программе страхования. В этом случае воспользоваться периодом охлаждения и расторгнуть договор в пятидневный срок нельзя.

Отказаться от страхования и вернуть часть денежных средств можно, только если это прямо предусмотрено в правилах. Некоторые банки предусматривают наличие определенного периода, в течение которого можно отказаться от страховки с возвратом полного взноса. Но чаще всего, если в правилах и предусмотрена возможность отказа от страховки, оплата за услуги страхования возвращается не в полном объеме, а пропорционально неиспользованному периоду за вычетом комиссии банка, которая в некоторых банках достигает 90%. Даже в случаях, когда банк возвращает оплаченную комиссию, он может удержать НДФЛ с этой суммы. Согласно разъяснению Минфина (письмо № 03-04-05/57984 от 17 ноября 2014 года), сумма, уплаченная за подключение к договору страхования, является платой за оказанную услугу. При отказе от страхования банк фактически безвозмездно перечисляет клиенту сумму, равную оплаченной комиссии, а подобные перечисления подлежат обложению налогом на доходы физических лиц.

В случае если при заключении кредитного договора вам оформили индивидуальный страховой полис, по которому вы выступаете и как страхователь, и как застрахованный, то воспользоваться периодом охлаждения можно. При этом главное — успеть написать заявление на отказ от страхового договора в течение пяти рабочих дней со дня его заключения, независимо от момента уплаты страховой премии. Если с момента оформления договора страхования прошло больше пяти дней, расторгнуть договор страхования с возвратом части уплаченной премии можно, только если это предусмотрено страховой документацией.

Это же правило относится и к расторжению договора при досрочном погашении кредита. Возможность расторжения с возвратом части премии при досрочном погашении кредита связано в том числе с порядком определения размера страховой суммы в договоре. Если есть четкая привязка к размеру остатка задолженности, шанс расторгнуть с возвратом премии есть, но, вероятнее всего, доказывать это придется в судебном порядке. Если страховая сумма устанавливается в размере задолженности по кредиту на дату начала срока страхования и остается неизменной в течение всего срока страхования, вернуть часть страхового взноса пропорционально неиспользованному периоду, скорее всего, не получится, если не будет доказано, что договор был навязан. Сделать это очень непросто.

Расторжение договоров по добровольным видам страхования

При расторжении договора добровольного страхования, с даты оформления которого прошло более пяти рабочих дней, необходимо руководствоваться правилами страхования. Многие страховщики прописывают условие, согласно которому при расторжении договора клиент может вернуть часть уплаченного страхового взноса пропорционально неиспользованному периоду за вычетом расходов на ведение дел. При этом указанные расходы могут составлять 25—90%. Также в правилах страхования часто присутствуют формулировки, предполагающие вычет из суммы, причитающейся после расторжения, размера произведенных выплат. Если такого положения страховая документация не содержит, уплаченный страховой взнос не возвращается.

В случае расторжения договора накопительного или инвестиционного страхования страхователь может вернуть себе часть затраченных на страховку средств. По факту это не возврат страхового взноса, а сумма сформированного страхового резерва на день прекращения договора страхования (выкупная сумма). Размер выкупной суммы устанавливается на момент заключения договора страхования и должен обязательно быть указан в страховой документации. Как правило, в первые годы действия страхования размер выкупной суммы находится на очень низком уровне и только к концу страхования приближается к размеру страхового взноса.

В обязательных видах страхования порядок расторжения сформулирован в законе или подзаконных актах. Например, в ОСАГО четко обозначены случаи, в которых договор может быть расторгнут или прекращает свое действие (например: смена собственника или гибель транспортного средства), и порядок расчета размера возврата премии — пропорционально не истекшему периоду действия полиса исходя из доли премии, предназначенной на осуществление страховых выплат, то есть изначально вычитается 23%.

С введением периода охлаждения потребителям стало проще отказаться от страховки и вернуть оплаченный страховой взнос, но все равно в этом вопросе остается много тонкостей и нюансов. Если в данной статье вы не смогли найти ответ на интересующий вас вопрос по расторжению, можете воспользоваться форумом Банки.ру, и мы постараемся вам помочь.

Как отказаться от страховки по кредиту

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

- Высшее образование.

- Работал в банках 3 года.

- Журналист на ТВ.

- Финансовый аналитик. . .

По большинству банковских кредитов и кредитных карт банки выдвигают к соискателям дополнительные требования, одним из которых является оформление страхования жизни и здоровья заемщика. Выдвигается это условие с целью минимизации рисков, которые несет банк при одобрении крупных кредитных сумм. Если с действующим заемщиком что-то произойдет — проблемы со здоровьем или наступление смерти, то остаток долга за него возмещает страховая компания. Также это условие касается и залоговых отношений, когда в обязательном порядке страхуется объект залога. Таким образом, кредитная организация возвращает свои активы с предусмотренной по договору прибылью.

- Отказ от страховки до оформления договора

- Отказ от страховки после заключения соглашения

- Последствия отказа от кредитного страхования

- Возврат платы за страховку после погашения кредита

Для заемщиков такая схема предполагает дополнительные расходы, так как страховой полис оформляется на весь срок действия кредитного договора. Согласно отдельному пункту в договоре, заемщики обязуются продлевать полис, и за его продлением внимательно будет следить организация-кредитор.

В этой части и возникают разногласия между сторонами. Дополнительное страхование рассматривается контролирующими органами как навязывание дополнительных услуг и нарушение положений законодательства о защите потребительских прав. Но банки продолжают требовать с заемщиков заключение соглашения со страховой компанией, и пока такие требования никем не пресекаются.

Отказ от страховки до оформления договора

Избавить себя от лишних расходов заемщики могут, отказавшись от страховки еще на стадии оформления кредитного соглашения. Теоретически такой шаг считается самым правильным, так как кредитная организация не имеет права обязывать потенциального клиента приобретать дополнительные платные услуги.

Согласно ст. 16 ФЗ «О защите прав потребителей», продавец (банк) не имеет права связывать приобретение основного товара с другими товарами или услугами. Указанная схема является навязыванием услуг, поэтому потенциальные заемщики имеют право на отказ от использования дополнительных услуг, за которыми они изначально не обращались и в потреблении которых не заинтересованы.

Точная формулировка статьи закона не мешает банкам использовать описанную схему оформления кредитных продуктов, так как существует другой закон, дающий право организации отказывать по поступающим заявкам. Причина отказа никогда не озвучивается банком, и именно это ему позволяет не соблюдать потребительские права граждан в части навязывания дополнительных услуг.

Пример: заемщик обращается в банк на предмет получения суммы в 1 000 000 рублей наличными. Самый простой, нецелевой потребительский кредит практически в каждом случае предполагает оформление страхового полиса. На выдачу суммы банк соглашается, и заемщику предлагается заключить договор.

В тексте договора присутствует пункт, согласно которому жизнь и здоровье соискателя должны страховаться до или сразу после подписания кредитного соглашения. Заемщика такое требование не устраивает, и он возражает против получения страхового полиса. Получив письменный отказ, банк отказывает в предоставлении средств, и аннулирует положительное решение.

Требовать озвучивание причины отказа не будет смысла, так как это право кредитных организаций пока не подлежит оспариванию. В итоге, договор не заключается, и потенциальный клиент не получает на руки искомой суммы. Следовательно, отказаться от страховки еще на стадии подписания соглашения можно, но это решение станет причиной отказа со стороны банка в подписании договора и выдаче средств.

Отказ от страховки после заключения соглашения

Если потенциальный заемщик соглашается заключить дополнительный договор с компанией-страховщиком, и соблюдает все требования кредитной организации, средства ему будут выделены. Страховые полисы по этому виду страхования заключаются на стандартные сроки — до года. После они периодически продлеваются на этот же срок и информация о продлении соглашения передается в банк.

При каждом продлении соглашения заемщик несет расходы, суммы которых поступают в адрес страховщика. В течение нескольких лет платы за продление полиса могут вноситься практически без какого-либо основания. Клиент уверен в своем финансовом положении, и никаких проблем со здоровьем не предвидится. Но платить за полис он все равно должен и для многих такие расходы могут стать непосильными.

Поэтому большинство заемщиков в определенный момент пытаются найти вариант отказа от страховки, без возможных санкций со стороны кредитной организации. И на это у них есть полное право. При очередном окончании срока действия полиса заемщик может не обращаться к страховщику за его продлением, что приравнивается к отказу от страхования в рамках основного кредитного договора.

Последствия отказа от кредитного страхования

Если заемщик не обращается в страховую компанию за очередным продлением полиса, то страховщик передает информацию в кредитную организацию. Получив эту информацию, банк немедленно применит санкции в отношении заемщика. Их вид заемщик уточняет в тексте кредитного договора.

Санкции могут быть следующими:

- Обязанность возвратить всю сумму долга досрочно.

- Наложение крупного штрафа.

- Перерасчет процентов в сторону увеличения.

- Изъятие предмета залога — по ипотечным и залоговым договорам.

- Обращение в суд.

Отказаться от страховки по кредиту без применения со стороны банка указанных санкций нельзя. Не продление полиса или не оформление нового соглашения со страховщиком всегда обуславливают проблемы для заемщика. Перед применением санкций, кредитная организация допустит добровольное решение проблемы. Заемщику будет предложено вновь обратиться к страховщику и оформить соглашение по требованию кредитной организации.

Отказ от добровольного решения вопроса приравнивается к несоблюдению условий действующего соглашения, поэтому банк имеет все основания для расторжения договора в безусловном одностороннем порядке. Суд обяжет заемщика возвратить кредитору всю сумму по договору сразу.

Возврат платы за страховку после погашения кредита

Вопрос возврата страховой премии или ее части становится актуальным, когда обязательства со стороны заемщика гасятся в полной мере, и сумма долга к этому моменту равна нолю. Учитывая, что плата за полис складывается из процента от суммы кредита, дополнительные траты заемщика могут быть достаточно значительными. Желание возвратить хотя бы часть от этих расходов является вполне логичным.

В решение этого вопроса банк не принимает никакого участия, так как все, что касается оплаты полиса, включая и возврат суммы, решается только между страхователем (заемщиком) и компанией-страховщиком.

Перерасчет страховой премии может иметь место только при досрочном погашении обязательств. К примеру, кредитный договор заключается на 1 год, и на такой же срок оформляется страховой полис. Заемщик гасит всю задолженность за 7 месяцев, поэтому в действии страхового полиса больше необходимости нет. За 5 неиспользованных месяцев клиент имеет право оформить возврат страховой премии.

Для этого страхователь обращается в свою страховую компанию, подает заявление, предоставляет документы о закрытии кредитного соглашения. Страховщик направляет запрос в кредитную организацию, которая в течение 14 банковских дней присылает документальное подтверждение о закрытии основного договора.

Бробанк.ру: После проведения перерасчета и за вычетом возможной комиссии, часть страховой премии (суммы за полис) возвращается заемщику. Если договор закрывается не досрочно, то возврат части премии будет невозможным, так как она сгорает пропорционально сроку кредитного соглашения.

Может ли заемщик после получения кредита отказаться от страховки и вернуть страховую премию?

После получения кредита отказ от страховки возможен, однако связан с рисками повышения процентной ставки, досрочного взыскания кредита и некоторыми другими негативными последствиями.

Отказ от страховки в период «охлаждения»

Период, в течение которого заемщик (страхователь) вправе отказаться от договора добровольного страхования и вернуть страховую премию, называется периодом «охлаждения» и составляет 14 календарных дней со дня заключения договора. Отказаться от договора страхования в период «охлаждения» можно в случае, если соблюдаются следующие условия (абз. 3 п. 3 ст. 3 Закона от 27.11.1992 N 4015-1; Указание Банка России от 20.11.2015 N 3854-У):

- заключен договор добровольного страхования;

- страхователем является физическое лицо;

- в период «охлаждения» не наступили события, имеющие признаки страхового случая.

Отказаться можно, в частности, от следующих видов страхования:

1) страхование жизни на случай смерти, дожития до определенного возраста или срока либо наступления иного события;

2) страхование от несчастных случаев и болезней;

3) страхование средств наземного транспорта (за исключением железнодорожного);

4) страхование имущества (за исключением транспортных средств).

Размер возвращаемой страховой премии зависит от того, начался ли период страхования. Если вы отказались от страховки до даты начала периода страхования, то страховая премия возвращается в полном объеме, а если после, то страховщик вправе удержать часть страховой премии пропорционально сроку действия договора страхования (п. 5, 6 Указания Банка России от 20.11.2015 N 3854-У).

Срок возврата страховой премии составляет 10 рабочих дней со дня получения письменного заявления страхователя (п. 8 Указания Банка России от 20.11.2015 N 3854-У).

Договор добровольного страхования считается прекратившим свое действие с даты получения страховщиком письменного заявления страхователя об отказе от страховки или с иной даты, установленной по соглашению сторон, но не позднее 14 календарных дней (п. 7 Указания Банка России от 20.11.2015 N 3854-У).

Отказ от страховки за пределами периода «охлаждения»

По общему правилу вы вправе отказаться от договора страхования в любое время (п. 2 ст. 958 ГК РФ).

В случае досрочного отказа от договора страхования выплаченная страховщику страховая премия не возвращается (если договором не предусмотрено иное). Поэтому рекомендуем: прежде чем отказаться от договора страхования ознакомьтесь с его условиями (п. 3 ст. 958 ГК РФ).

Таким образом, по общему правилу возврат страховой премии за пределами периода «охлаждения» невозможен, однако договором страхования могут быть предусмотрены исключения.

Последствия отказа от страховки для кредитного договора

Если при заключении кредитного договора вы выбрали программу кредитования, предусматривающую страхование, но затем отказались от страховки, есть риск, что банк повысит процентную ставку по кредиту или потребует досрочно вернуть его сумму (ч. 11, 12 ст. 7 Закона от 21.12.2013 N 353-ФЗ; ст. 35 Закона от 16.07.1998 N 102-ФЗ; п. 3.2 Информации Банка России).

Если же вы не исполнили обязанность по страхованию заложенного имущества, то банк вправе обратить взыскание на такое имущество либо, если обязательство было обеспечено ипотекой, самостоятельно застраховать заложенное имущество и потребовать возместить его затраты на страхование (подп. 1 п. 1 ст. 343, подп. 2 п. 2 ст. 351 ГК РФ; п. 2 ст. 31 Закона от 16.07.1998 N 102-ФЗ).

В итоге наличие права отказаться от страховки не исключает наличие вытекающей из закона и кредитного договора обязанности заключить договор страхования. Чтобы избежать вышеуказанных негативных последствий в случае отказа от страховки, заемщик может заключить новый договор страхования с другим страховщиком, соответствующим требованиям кредитной организации.

Отказ от страховки по кредиту

Чем доступнее становится кредитование, тем больше банковские клиенты узнают о своих правах и возможностях. Например, раньше страховка по любой из ссуд (потребительский кредит, кредитная карта, ипотека и др.) считалась сопровождающей услугой, от которой нельзя было отказаться. Сегодня же заемщик против называния полисов, а отказ от страховки по кредиту — нередкое явление. Рассмотрим, что на этот счет говорит закон и банковская практика.

Что дает страховка по кредиту?

Страхование призвано материально защитить банк и заемщика от последствий непредвиденных ситуаций. Сегодня выделяют четыре основных вида данной услуги:

- Страхование жизни и здоровья — действует в случае болезни или смерти страхователя, когда закрытие долга берет на себя страховая компания;

- Страхование от потери работы — дает возможность не выплачивать банку остаток задолженности;

- Страхование залогового имущества — гарантирует банку компенсации, если предмет залога был поврежден или испорчен;

- Страхование титула — действует, если утрачивается право собственности (например, на жилье).

Обязательными являются только две услуги: страховка авто и недвижимости. Остальные виды страхования — добровольные, и на этих полисах заемщики часто хотят сэкономить. Такой подход объясняется минусами страховки, которые в совокупности могут перевесить все плюсы:

При страховании жизни — материальная защищенность банка и заемщика

Сторонам сложно подтверждать страховые случаи (громоздкая процедура); недостаточный размер выплат

При страховании от потери работы — гарантия выплат финучреждению даже в кризис

Перечень страховых случаев ограничен ликвидацией или банкротством юрлица (увольнение не берется в расчет)

При страховании залога — защита от последний ЧП и разл. инцидентов

В выигрыше чаще остается банк, а заемщику трудно доказать, что в порче имущества нет его вины

Если клиент не видит для себя выгод, он вправе отказаться от полисов по страхованию жизни, титула и от потери дохода. Но насколько реально договориться с банком, кровно заинтересованном в страховке? Рассмотрим позицию закона на этот счет.

Можно ли отказаться от страховки после получения кредита

Долгое время считалось, что страховка — обязательный «атрибут» любого кредита. Однако ГК РФ и Центробанком постановлено: заемщик вправе не только отказаться от полиса, он и вернуть за него деньги. Загвоздка в том, что такому клиенту кредитная организация может вовсе отказать в ссуде, не называя причины.

Но чаще заявителя поставят перед выбором:

- Оформить кредит со страховкой, но под более выгодный процент;

- Отказаться от страховки, но выплачивать большую ставку ежемесячно.

Клиенты опасаются, что кредит без полиса окажется дорогим, поэтому под давлением банка выбирают платить за ненужную услугу. На практике же, более высокий процент может оказаться выгоднее стоимости полиса. Так, в отдельных страховка составляет до 50% от размера всего кредита.

Если же заемщик решает взять ссуду без страховки, он должен соблюсти условия:

- Возможность вернуть деньги указывается в договоре. Если документального подтверждения нет, возврата средств сложно добиться через суд.

- С 01.01.2018 вернуть полную стоимость полиса можно в течение 14 календарных дней с момента заключения договора (т.н. период охлаждения), если не наступил страховой случай.

- Частично вернуть стоимость полиса можно, досрочно погасив задолженность перед банком.

- Вернуть страховку могут лишь заемщики, у которых нет просрочек по выплатам.

Важный нюанс касается размера выплат — полного или частичного. Если на момент отказа от страховки полис еще не начал действовать, клиент возвращает себе полную стоимость. Если же договор о страховании вступил в силу, компания вычтет сумму за то время, что заемщик находился под ее материальной защитой.

Как отказаться от ненужной страховки Сбербанка?

Сбербанк, будучи крупным кредитором, ко всей продуктовой линейке прилагает полис. На примере банка рассмотрим, что делать клиенту, решившему отказаться от дополнительной услуги:

- Явиться в любое из отделений Сбербанка и попросить бланк заявления по отказу от страховки (допускается написать документ полностью от руки). В нем указывается: наименование страховой компании, адрес, персональные данные и реквизиты.

- Подготовить пакет бумаг, включающий: копию паспорта, копию кредитного договора, копию полиса, справку о том, что у заемщика не имеется открытых долгов перед банком. Приложить к документам заявление.

- Представить документы в отделении Сбербанка или отослать их по почте, заказав уведомление о вручении.

- Дождаться решения Сбербанка по заявлению и последующего зачисления средств.

- Если пакет бумаг отказываются принять, клиент вправе написать жалобу руководству финучреждения, а в крайнем случае — обратиться напрямую в Центробанк, Роспотребнадзор или Прокуратуру.

Опытным заемщикам известно, что от страховки можно отказаться и в момент заключения кредитного договора. Для этого необходимо:

- В момент оформления кредита сообщить, что вы не нуждаетесь в страховании.

- Написать заявление об отказе, настояв на проставлении на нем метки о приеме.

- Если сотрудник Сбербанка не принимает заявление, отправить его почтой (с подключением услуги «Вручение с описью вложения).

- Если заявление снова проигнорировали, смело обращаетесь в вышестоящие инстанции.

Важный нюанс: если в договоре, подписанном заемщиком, страхование значилось добровольным, вернуть деньги за полис будет трудно. А вот отсутствие всякого пункта о страховке — серьезный повод обратиться в суд (об этом ниже).

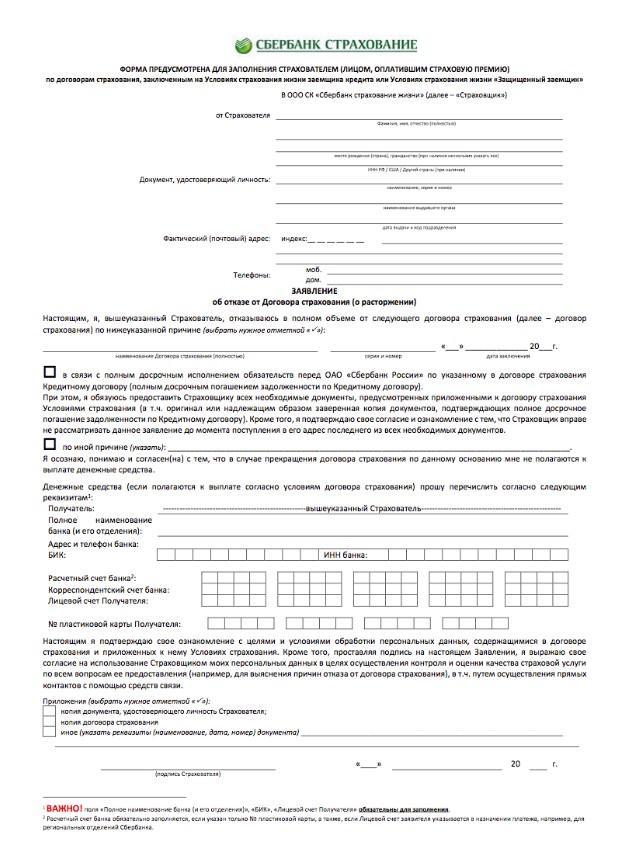

Как написать заявление на возврат страховки?

В каждом финучреждении принят типовой бланк для заявления — именно его заполняет и подписывает заемщик. В Сбербанке такой документ включает:

- ФИО, паспортные данные, адрес и телефон страхователя;

- Серия и номер страхового договора, дата его заключения;

- Причины, по которым лицо отказывается от страховки (нужно выбрать один из вариантов): нет нужды в договоре страхования; в условия страхования обнаружены неприемлемые пункты; иные причины;

- Реквизиты для перечисления средств от стоимости страховки;

- Подпись страхователя и дата подачи заявления в финучреждение.

Образец отказа от страховки, принятого в Сбербанке, представлен ниже:

Как вернуть страховку, если ее навязали?

1 января 2018 года Центробанк выпустил новое указание, продлевающее «период охлаждения». Теперь в срок до 14 дней, наступивших с момента подписания договора, заемщик вправе вернуть полную стоимость страховки. Если претензия поступает позже, страховщик частично возмещает сумму полиса — за вычетом времени, что страховка реально действовала.

Требовать возврата можно двумя путями:

- Обратившись в банк с письменной просьбой;

- Через судебное разбирательство.

Начать всегда стоит во внесудебном порядке, причем с анализа имеющегося договора. Итак, если вы считаете, что страхование вам навязали, то:

- Внимательно перечитайте договор с финучреждением, включая сопутствующие документы.

- Если все условия четко прописаны, от идеи взыскать с банка стоимость полиса придется отказаться.

- Если об отказе от страхования не упомянуто, смело обращайтесь в банк с претензией и требованием освободить вас от выплат.

Дальнейшие действия будут зависеть от реакции банка. Как показывает практика, на подобные жалобы клиентам отвечают отказом.

Если банк не возвращает деньги за страховку

Если обращение в банк не дало результатов, заемщик вправе обратиться с исковым заявлением в суд. Для этого нужные следующие документы:

- Кредитный договор;

- Страховой договор (полис);

- Отказ финучреждения в письменной форме.

Содержание иска может сводиться к одному из двух нарушений со стороны банка — в договор были изначально включены несправедливые условия или заемщику были навязаны дополнительные услуги. При этом факт нарушения нужно доказать: например, записать беседы с сотрудниками организации на диктофон.

Взыскать с банка стоимость полиса проще с помощью адвоката. Более компетентный в нюансах юриспруденции, такой специалист детально разберет условия страхования, подготовит иск и будет представлять интересы клиента в суде. Как показывает практика, выиграть дело реально. Так, российские заемщики неоднократно доказывали, что стоимость страховки без их ведома включалась в структуру минимального платежа.