Правомерны ли условия банка по взысканию задолженности?

Предложение банка о включении в договор кредита такого условия является правомерным. В июле 2016 года законодатель предоставил кредитным организациям право включать в договоры кредита условие о возможности взыскания задолженности по исполнительной надписи нотариуса (Федеральным законом от 03.07.2016 № 360-ФЗ внесены изменения в Основы законодательства РФ о нотариате) .

Данное условие позволяет банку освободить себя от необходимости обращаться за взысканием задолженности в суд. Теперь ему достаточно предъявить документы, подтверждающие заключение кредитного договора и наличие долга, в нотариальную контору и получить у нотариуса исполнительную надпись, которая проставляется на копии договора кредита. Исполнительная надпись может быть сразу же предъявлена банком для исполнения в службу судебных приставов.

Совершение нотариусом исполнительной надписи возможно в том случае, если представленные банком документы подтверждают бесспорность требований кредитора к заемщику и со дня, когда обязательство по уплате денежных средств должно было быть исполнено, прошло не более чем два года.

Следует отметить, что закон не возлагает на нотариуса обязанности уведомлять заемщика о поступившем от банка заявлении о совершении исполнительной надписи и получать от заемщика пояснения относительно требований банка о взыскании задолженности.

В связи с этим заемщик лишен возможности представить нотариусу возражения против требований, заявленных кредитором. Поэтому даже если к моменту совершения исполнительной надписи задолженность по договору кредита отсутствует или если банк допустил ошибку и завысил взыскиваемую денежную сумму, для заемщика будет крайне проблематичным обратить на это внимание нотариуса и не допустить совершение им исполнительной надписи.

Дело осложняется еще тем, что банк может обратиться за совершением нотариального действия к любому нотариусу, в связи с чем заемщик лишен возможности заранее установить, каким именно нотариусом будет совершена исполнительная надпись.

Прежде чем обратиться к нотариусу за совершением надписи, кредитор обязан направить в адрес заемщика уведомление о наличии задолженности. Право на обращение к нотариусу возникает у кредитора спустя 14 дней с момента направления такого уведомления заемщику.

Если заемщик не согласен с уведомлением о наличии задолженности полностью или в части, он может попробовать предотвратить совершение нотариусом исполнительной надписи. Но следует помнить, что действия заемщика по защите своих прав на данной стадии ограничены указанным выше 14-дневным сроком, по истечении которого надпись будет совершена.

После получения от банка уведомления о наличии задолженности, с которой заемщик не согласен, он может попытаться предотвратить ее взыскание путем предъявления к банку иска о признании задолженности отсутствующей полностью либо в части. Вместе с таким иском заемщик вправе заявить ходатайство о принятии судом обеспечительных мер в виде запрета банку обращаться к нотариусу за совершением исполнительной надписи до разрешения судом спора между заемщиком и банком об объеме задолженности по кредиту.

Следует отметить, что предъявление такого иска не является распространенным способом защиты нарушенного права. Однако в судебной практике встречаются решения судов об удовлетворении требований заемщиков, в том числе к банкам, о признании задолженности отсутствующей.

Даже в том случае, если суд откажет истцу в принятии указанных выше обеспечительных мер, сам по себе факт наличия судебного спора по поводу задолженности будет означать отсутствие оснований для совершения нотариусом исполнительной надписи. Однако существует риск того, что суд не успеет принять к производству иск заемщика об оспаривании задолженности и, соответственно, не разместит сведения о таком иске в открытом доступе до совершения нотариусом исполнительной надписи. В такой ситуации заемщику будет сложно утверждать, что нотариус имел возможность проверить, является ли истребуемая банком задолженность бесспорной и, установив спорность задолженности, обязан был отказать в совершении нотариального действия.

Вместе с тем заемщик вправе уведомить банк о предъявленном в суд иске о признании задолженности отсутствующей и тем самым сообщить банку о спорности задолженности и о невозможности в связи с этим совершения нотариусом исполнительной надписи. В этой ситуации даже если банк, несмотря на такое уведомление заемщика, все-таки обратится к нотариусу для совершения надписи, заемщик впоследствии сможет утверждать о недобросовестности банка, предпринимая дальнейшие действия по защите своих нарушенных прав.

Если исполнительная надпись все же была совершена, заемщик в течение 10 дней с момента получения от нотариуса уведомления об этом вправе обратиться в суд с заявлением об отмене данного нотариального действия. В этом судебном процессе заемщику как раз пригодятся доказательства, подтверждающие, что до совершения исполнительной надписи он обратился в суд с иском об оспаривании задолженности, а также уведомил банк о том, что задолженность является спорной.

Нужно добавить, что в том случае, если на основании исполнительной надписи судебным приставом-исполнителем будет возбуждено исполнительное производство, заемщику следует также предъявить в суд по месту нахождения соответствующего подразделения службы приставов ходатайство о приостановлении исполнительного производства до разрешения судом вопроса о законности совершенной исполнительной надписи.

Если же заемщик не предпринял указанных выше попыток защитить свои права, то после того, как на основании исполнительной надписи с него будет взыскана истребуемая банком денежная сумма, он вправе обратиться в суд с иском о взыскании с банка неосновательного обогащения в сумме, обязанность по уплате которой у заемщика отсутствовала.

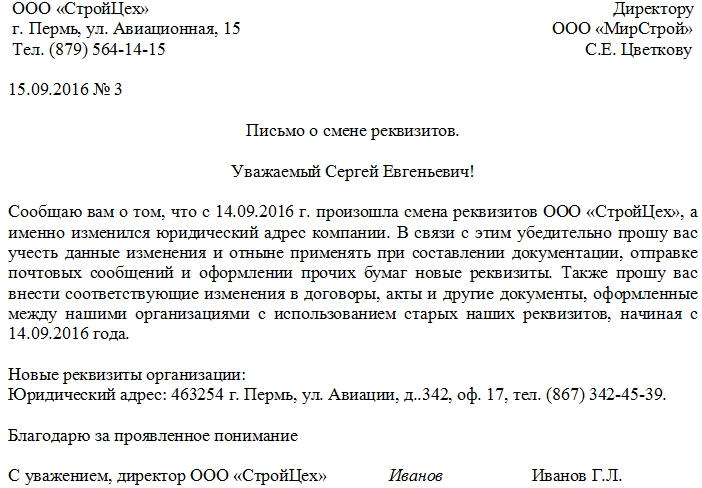

Письмо о смене реквизитов

Письмо о смене реквизитов – документ, который составляется при смене наименования организации, почтового или юридического адреса, банковских реквизитов, замене директора и т.д. Такое письмо относится к официальной деловой корреспонденции и активно применяется в документообороте между компаниями.

Кому писать о смене реквизитов

Данное послание используется для информирования партнеров/клиентов/заказчиков/кредиторов, а также заинтересованных государственных структур и контролирующих органов о произошедших переменах.

Важное уточнение: на сегодня письменно сообщать о смене банковских реквизитов в территориальную налоговую службу не надо, т.к. эта функция перешла к банкам.

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

Что касается остальных контрагентов предприятия, то в отношении них письмо носит не добровольный, а обязательный характер, поскольку необходимость по уведомлению о смене реквизитов всегда отражена в письменных договорных отношениях между сторонами. Самое главное – делать это своевременно, даже лучше всего заранее, чтобы при практическом взаимодействии не возникало неприятных казусов, вроде отправки важных документов на прежний адрес или перечисления денежных средств на старые счета.

Кто составляет письмо о смене реквизитов организации

Обычно составлением таких писем занимается юрисконсульт или секретарь организации, а также руководители и сотрудники структурных подразделений, имеющие прямую связь с контрагентами. Но независимо от того, в чьи функции входит эта обязанность, важно, чтобы сотрудник имел представление об основных правилах составления деловых писем.

Правила составления

Письмо не имеет строгого, обязательного к применению, унифицированного образца, поэтому написано оно может быть в свободной форме, с учетом потребностей и задач отправителя. Правда, при этом все же следует придерживаться некоторых норм и стандартов.

- В начале письма необходимо указывать отправителя и адресата, при этом, если речь идет об адресате следует вписывать не только наименование компании, но и должность конкретного сотрудника.

- Далее идет информационная часть послания. Здесь надо довести до получателя сообщение о перемене реквизитов, указать новые, а также изложить просьбы связанные с произведенными изменениями.

Тон письма должен быть вежливым, не слишком сухим, но и ни в коем случае не развязным. Необходимо следовать деловому стилю и тщательно следить за соблюдением правил русского языка, особенно в части лексики, грамматики и пунктуации.

Письмо о смене реквизитов может быть написано как от руки, так напечатано на компьютере, но в любом случае, оно должно содержать «живую» подпись руководителя организации-отправителя или иного уполномоченного лица. Печать на документе ставить не обязательно, т.к. с 2016 года юридические лица имеют право не ставить оттиски на бумажной документации.

Письмо можно писать

- на обычном стандартном листке формата А4

- или на фирменном бланке организации.

Последний вариант предпочтительнее, т.к. он придает документу солидности и свидетельствует об официальном характере послания.

Письмо может иметь столько экземпляров, сколько требуется для уведомления всех заинтересованных сторон. Каждое отправленное послание нужно регистрировать в журнале исходящей регистрации, чтобы на случай возникновения разногласий с контрагентом у отправителя имелись сведения о дате отправке сообщения.

Пример составления письма о смене реквизитов организации

Заполнение шапки письма

- Вверху послания сначала указывается отправитель, то есть вписывается

- полное название организации (в соответствии с регистрационными бумагами),

- адрес и телефон для связи.

- Затем вносятся данные о получателе:

- его наименование

- и конкретное лицо, к которому напрямую происходит обращение (должность, фамилия, имя и отчество).

- После этого ставится дата составления письма и его номер по внутреннему документообороту.

- Ниже посередине строки пишется название документа.

Заполнение тела письма о смене реквизитов

Далее следует информационный раздел.

- Сначала до сведения получателя доводится сам факт смены реквизитов и обозначается, какие именно данные подверглись изменениям. Тут же вписывается дата, с которой прежние реквизиты утратили свое значение.

- Затем, следует указать все просьбы, имеющиеся у отправителя, касаемо прошлых и будущих документов по части изменившихся данных.

- В конце письмо нужно обязательно подписать, с расшифровкой подписи и указанием должности подписывающего лица.

Как отправить письмо

Поскольку реквизиты – важнейшая часть официальной документации, то письма обо всех изменениях, с ними связанными, желательно отправлять в «натуральном» виде. Это дает возможность гарантированно доводить до сведения контрагентов информацию о новых реквизитах, тем более если отправлять эти сообщения заказными письмами с уведомлением о вручении.

В крайнем случае, можно совмещать разные варианты отправки: например, электронное или факсовое сообщение сочетать с отправлением через Почту России. С одной стороны это позволит максимально быстро уведомить партнеров о переменах, а с другой обеспечит отправителя доказательствами того, что соответствующее письмо было им своевременно отправлено и получено адресатом.

Банк не уведомил о смене реквизитов

Банк не уведомил меня о смене реквизитов, требует оплатить задолженность, которая появилась не по моей вине. Прав ли кредитор?

Ответы на вопрос:

Если не уведомить, то не имеет права требовать оплатить песню, только сумму основного долга. Пишите письменное возражение на требование. На втором экземпляре пусть ставят подпись, дату и печать. В договоре должно быть условие о предупреждение о смене реквизитов сторон договора.

В данном случае в соответствии с существующим законодательством у Вас есть все основания оспорить требования банка в судебном порядке.

Если банк изменил реквизиты и не поставил об этом в известность должника, то в данном случае в действиях должника нет никакой вины он не обязан платить пени за просрочку платежа.

В банке сказали, что по закону, предусмотринному кодексом, банк не обязан уведомлять, а должен просто разместить информацию на сайте.

Ответы на уточнение:

Изучайте свой договор (контракт), в нем все условия. На вопросы когда сторонами был заключен договор невозможно ответить не изучив его. Условия договора, в большинстве случаев, имеют приоритет над законом. О чем и на каких условиях вы договорились нам, увы, неизвестно. Договор (контракт) же не просто так заключается. Можете выбранному юристу фото (сканы) договора скинуть для изучения и разъяснения Вам, но это уже на платной основе.

Похожие вопросы

После смены адреса регистрации у меня образовались задолженности по займа. Обязан ли я уведомить кредитора о смене места жительства?

В компании, которой работаю зарплатный банк Х, перевела сп на банк Y, в банке Y сменились реквизиты, сообщили за 2 дня до смены, не успеваю отправить реквизиты работодателю до перечисления сп, можно ли привлечь банк к ответственности? За какой срок до смены реквизитов банк должен был уведомить клиента?

В октябре 2012 г. было судебное заседание, исполнительное производство возбуждено в марте 2013 г. В октябре 2014 г банк продает мой долг коллекторам, но платежи за ноябрь и декабрь банк принимает без проблем. Официального уведомления о смене кредитора я не получала, должен ли был банк меня уведомить о переуступке прав требования? Куда теперь лучше оплачивать (на счет в банке или коллекторам)? Возможно ли в исполнительном листе изменить кредитора и надо ли это делать? В течение какого времени с меня могут требовать задолженность по данному ИЛ?

У меня есть задолженность в банке (длительное время) сейчас я решила ее оплатить. Операторы банка по телефону мне сообщили что я должна оплатить сумму не на счет-реквизит договора а другой организации, которая выкупили мой долг. Мои права и обязанности в данной ситуации. Я должна банку?

Имеется долг перед кредитором «А». Недавно поступил звонок от коллекторского агентства. Сотрудник КА сообщил, что кредитор «А» переуступил мой долг кредитору «Б» (договор цессии, ст. 382), а тот в свою очередь обратился в данное КА (агентский договор, ст. 1005) за взысканием с меня долга.

В просьбе предоставить мне информацию о кредиторе «Б» было отказано. На вопрос «как платить, если нет информации, реквизитов?», получила ответ «платите на реквизиты кредитора «А».

Никаких документов (писем, смс, звонков) о продаже долга и последующего привлечения КА мне не поступало.

Вот тут и появились вопросы:

1) согласно 230-ФЗ, кредитор обязан уведомить должника о смене кредитора (или привлечения третьих лиц для взыскания долга). Это так?

2) может ли быть такое, что при договоре цессии кредитор меняется, а платить долг надо старому?

3) если все таки произошла переуступка прав требования долга (ст. 382), то кредитор «А» обязан предоставить справку об отсутствии задолженности?

Законно ли требование о полном погашении от нового кредитора без уведомления о передаче долга?

Имеет ли право Новый кредитор требовать досрочного погашения кредита, до того как старый кредитор уведомит заемщика о передаче прав новому кредитору? Требования о досрочном погашении кредита новым кредитором были выставлены в декабре 2016 года за четыре месяца до подписания документов с новым кредитором и до открытия счета в банке нового кредитора. Так же старый кредитор не информировал об имеющейся задолженности в виде пени 2 тысячи которую якобы передал новому кредитору. Я платила кредит на счёт старого кредитора и не знала о том что закладная уже продана новому кредитору. Передача закладной была в июне 2016 года, а уведомили в устной форме по телефону в марте 2017 года и заявление на обслуживание и счет был открыт в марте 2017 года. Законно ли новый кредитор выставил требование о полном досрочном погашении?

Можно ли оплатить задолженность по кредиту одного банка через другой банк? Так как агентства мне дают реквизиты банка по которым можно оплатить только в банке где был взят кредит. а такого банка в городе где живу нет. а через другие банки говорят платеж не пройдет. как быть в этой ситуации?

Долг без права передачи

Банк России опубликовал документ, согласно которому кредитор должен обеспечить право заемщика отказаться от продажи его долга третьему лицу. Как отмечают правозащитники, нарушения здесь нередки, причем заемщика, как правило, не оповещают о смене кредитора, что приводит к конфликтным ситуациям. По словам экспертов, чаще всего третьим лицам продают кредиты, просрочка по которым превышает год.

Фото: Николай Цыганов, Коммерсантъ

Фото: Николай Цыганов, Коммерсантъ

Банк России 24 августа сообщил (.pdf), что по результатам поведенческого надзора выявлены случаи, «когда заемщики не имели выбора или не могли повлиять на условие договора, позволяющее запретить уступку прав (требований) третьим лицам». Между тем такое право у заемщика есть, и оно закреплено в законе «О потребительском кредите».

В ЦБ “Ъ” заверили, что нарушения не носят массовый характер и обращения по этим вопросам составляют незначительную часть всех поступающих жалоб. «Информация, которую Банк России получает в ходе надзорных мероприятий, используется для превентивных мер, предупреждающих разрастание проблемы. Регулятор разрабатывает разъяснения и рекомендации для участников рынка и следит за их реализацией в целях защиты интересов потребителей финансовых услуг»,— пояснили в ЦБ. Там подчеркнули, что в данном случае речь идет не столько об «опасностях» переуступки долга для заемщика, сколько о необходимости «соблюдения установленной законом прозрачности реализации кредитором права заемщика на запрет передачи его долга третьим лицам».

Однако эксперты утверждают, что проблема гораздо серьезнее.

Как рассказала “Ъ” руководитель проекта ОНФ «За права заемщиков» Евгения Лазарева, переуступка долга третьим лицам без уведомления заемщика происходит часто. Если при этом заемщика не уведомляют о передачи долга по цессии к взыскателю, есть огромный риск возникновения конфликтных ситуаций, поясняет она: «Когда гражданину звонят неизвестные люди и сообщают, что они купили долг и теперь требуют возврата денег, не каждый поверит, уточнит реквизиты нового кредитора и начнет исполнять обязательства — многие должники справедливо считают, что их должны были уведомить о передаче долга, и просто блокируют взыскателей». Взыскатели же, добавляет госпожа Лазарева, в ответ начинают вести себя жестче, полагая, что должник недобросовестен и не собирается исполнять обязательства. «Как раз из таких историй и возникают информационные поводы об излишнем давлении взыскателя на должника»,— полагает эксперт.

В письме ЦБ упоминается еще один важный аспект — гражданин имеет право взять договор домой и ознакомиться с ним в спокойной обстановке: «На это законодательство выделяет пять рабочих дней, в течение которых гражданин может в том числе принять решение о запрете уступки прав (требований) на его задолженность». Это право нарушается кредиторами повсеместно.

По словам Евгении Лазаревой, известны случаи, когда менеджеры исходно принуждают клиентов подписать договор с проставленными в нужных местах галочками, объясняя, что по-другому деньги просто никто не выдаст.

Речи о том, что клиенту разъясняется право отказаться от переуступки долга третьим лицам в таком случае, по ее словам, и быть не может. «Так было, например, с ГК «РосДеньги», в которую совместно с сотрудниками прокуратуры мы приходили с контрольной закупкой. И как раз отказ сотрудницы «без разрешения руководства» предоставить договор на ознакомление и заключать его с отказом от переуступки прав требования третьим лицам был в числе претензий прокуратуры»,— рассказала госпожа Лазарева.

Стратегия работы с долгами отличается у разных банков. Так, по словам главы банка «Русский стандарт» Александра Самохвалова, там не продают, а даже выкупают с рынка права требования по кредитам своих заемщиков. Как пояснили в банке, сложилась такая ситуация, когда хороший кредит никто не продаст, да и кредит с просрочкой проще реанимировать, чем продать с дисконтом, а потом искать нового хорошего заемщика.

Однако директор по банковским рейтингам «Эксперт РА» Иван Уклеин рассказывает, что банки могут продавать и портфель хороших долгов.

«Бывают частичные продажи «зрелых» кредитных портфелей, когда кредитование качественной клиентской базы поставлено на поток, например, автокредиты и ипотека,— долгосрочные активы банка-продавца ребалансируются в краткосрочные с одновременной разгрузкой банковских нормативов и снижением рисков»,— сообщает господин Уклеин.

Он отмечает, что чаще всего к практике уступки прав требования банки прибегают в случаях, когда собственные процедуры взыскания не приносят ожидаемого эффекта, а судебные претензии к заемщику по тем или иным причинам экономически нецелесообразны. Обычно это происходит, когда просрочка превышает год.

Просрочка должника при изменении банковских реквизитов кредитора

Комментарий к определению Судебной коллегии по экономическим спорам ВС РФ от 25.09.2015 № 306-ЭС15-5083.

В условиях кризиса и продолжающейся санации банковской системы проблема исполнения денежных обязательств путем безналичных расчетов приобретает особую остроту. Отзыв лицензии и банкротство банков вносят существенные коррективы в процесс исполнения договорных обязательств, заставляя суды переоценивать традиционные подходы к определению момента исполнения денежного обязательства, констатации просрочки должника и т.п. Эти и целый ряд связанных с ними проблем были исследованы в недавнем определении Судебной коллегии по экономическим спорам ВС РФ (далее — Коллегия) от 25.09.2015 № 306-ЭС15-5083 (далее — определение).

Фабула дела заключается в следующем. ООО «ГСИ Сургутнефтехиммонтаж» (далее — покупатель) заключило с ООО «Динамика» (далее — поставщик) договор поставки. После того как товар был поставлен, покупатель перечислил денежные средства на расчетный счет в ОАО «Волго-Камский банк» (далее — банк), указанный в договоре поставки. Однако незадолго до платежа покупатель закрыл счет в банке. Банк не смог перечислить денежные средства с корреспондентского счета на счет поставщика, поскольку тот более не являлся его клиентом. Денежные средства были отражены на корреспондентском счете как невыясненные суммы. Вскоре после прихода денежных средств у банка отозвали лицензию и начался процесс его банкротства. Требования покупателя о возврате денежных средств были включены в реестр конкурсных кредиторов. После этого покупатель обратился в суд с иском о признании права собственности поставщика на денежные средства, перечисленные в банк, а поставщик предъявил к покупателю встречный иск о взыскании денежной суммы, которая была перечислена в банк. Суды первой, апелляционной и кассационной инстанций отклонили исковые требования покупателя и удовлетворили встречный иск поставщика. Коллегия отменила судебные акты и направила дело на новое рассмотрение, сославшись на следующее.

Статьей 1 ГК РФ установлена общая обязанность всех субъектов гражданского права действовать добросовестно. Статья 10 Кодекса устанавливает запрет недобросовестного поведения в форме злоупотребления субъективными гражданскими правами и предусматривает обязанность суда реагировать на выявленные злоупотребления в форме отказа в защите субъективных гражданских прав, констатации недействительности сделок и пр. Неуведомление покупателя об изменении банковских реквизитов в сочетании с требованием о перечислении покупной цены на другой счет, по мнению Коллегии, очевидно противоречит стандарту добросовестного поведения. При новом рассмотрении дела судам предписано определить, на возврат каких денежных средств из банка может реально претендовать покупатель, имея в виду, что во избежание неосновательного обогащения в этой части денежные средства подлежат возврату поставщику. Одновременно суды должны проверить поведение покупателя с точки зрения соответствия стандарту добросовестности, поскольку поставщик заявлял о том, что заблаговременно предупредил покупателя об изменении банковских реквизитов.

Правовая позиция, сформулированная в определении, представляет интерес сразу в нескольких аспектах. Прежде чем обратиться к их рассмотрению, обратим внимание на ошибку, совершенную покупателем при выборе способа защиты своих прав и охраняемых законом интересов. Исковые требования, предметом которых является признание права собственности на безналичные денежные средства, не могли быть удовлетворены судами ни в каком варианте. Объектом права собственности, как и любого вещного права, может быть только индивидуализированная вещь. Безналичные денежные средства в силу прямого указания ст. 128 ГК РФ вещами не являются, следовательно, невозможно и существование права собственности на них. Поэтому суды совершенно правильно отказали в удовлетворении таких исковых требований. В сложившейся ситуации интерес истца в судебном подтверждении того, что его долг прекратился надлежащим исполнением, мог быть защищен с помощью иска о признании факта, имеющего юридическое значение, а именно факта прекращения денежного обязательства.

Если обратиться к сути спора, то основным вопросом здесь является момент исполнения денежного обязательства путем безналичных расчетов. В силу прямого указания закона обязательство считается исполненным в момент зачисления денежных средств на корреспондентский счет банка кредитора (ч. 10 ст. 5 Федерального закона от 27.06.2011 № 161-ФЗ «О национальной платежной системе»). Значительно менее удачно эта идея отражена в новой редакции ст. 316 ГК РФ, где указывается, что местом исполнения обязательства при безналичных расчетах является местонахождение банка кредитора. Очевидно, что применительно к безналичным расчетам, совершаемым в электронной форме, вообще некорректно ставить вопрос о местонахождении кого-либо из участников этого процесса. К тому же платеж может быть обработан в любом из отделений банка кредитора по всей стране, что не может повлиять на место исполнения денежного обязательства.

Итак, ключевым моментом является зачисление денежных средств на корреспондентский счет банка кредитора. Почему избран именно такой подход? Ответ на этот вопрос будет иметь большое значение для последующего анализа определения, поэтому постараемся предложить максимально подробное объяснение. В отношениях, связанных с безналичными расчетами, участвуют четыре субъекта: должник, банк должника, кредитор, банк кредитора. Соответственно, для определения момента исполнения денежного обязательства мы выбираем из следующих опций:

1) момент списания денежных средств со счета должника банком должника. В этом варианте происходит необоснованное смещение рисков в сторону кредитора, который не участвует ни в каких правоотношениях с банком должника, не выбирал его и не должен нести риск того, что этот банк спишет денежные средства со счета должника, но не отправит их в банк кредитора;

2) момент зачисления денежных средств на счет кредитора. Здесь риск неоправданно смещается на должника, ибо он не связан правоотношениями с банком кредитора и не должен нести риск того, что после зачисления денежных средств на корреспондентский счет банка он не зачислит их на счет кредитора;

3) момент зачисления денежных средств на корреспондентский счет банка кредитора. Этот вариант оптимален, поскольку позволяет сбалансировать риски сторон. Пока денежные средства не перечислены банком должника на корреспондентский счет банка кредитора, они находятся в зоне контроля должника, ибо оперирует ими избранный им банк, с которым он связан договором банковского счета. Как только денежные средства зачислены на корреспондентский счет банка кредитора, они попадают в зону контроля последнего, поскольку оперирует ими уже тот банк, с которым кредитор заключил договор банковского счета. Изложенное решение соответствует неписаному правовому принципу «риск должен нести тот, кто его контролирует».

В целом этот подход содержится в определении. Однако существенное отличие рассмотренной в нем ситуации от обычной заключается в том, что на момент зачисления денежных средств на корреспондентский счет банка поставщик уже не имел там счета. Это формально юридически не позволяет применить для разрешения спора правила Федерального закона «О национальной платежной системе». Однако означает ли это, что покупатель должен считаться просрочившим исполнение денежного обязательства и нести риск неблагоприятных последствий, связанных с тем, что поставщик изменил банковские реквизиты, но не уведомил покупателя об этом? На наш взгляд, ответ должен быть отрицательным.

Во-первых, здесь по аналогии закона должны быть применены правила п. 2 ст. 316 ГК РФ, которые предусматривают, что, если местонахождение или место жительства стороны обязательства изменилось, сторона, от которой зависело такое изменение, принимает на себя дополнительные риски, связанные с изменением места исполнения обязательства. В ситуации, рассмотренной в определении, мы наблюдаем схожую картину. Значит, риски, связанные с невозможностью взыскать с банка уплаченные покупателем денежные средства, должен нести поставщик — сторона, в чьей сфере контроля находился риск уплаты по некорректным реквизитам.

Во-вторых, принцип добросовестности, закрепленный в ст. 1, получил развитие в новой редакции общих положений об обязательствах, которые в качестве одного из проявлений общей обязанности действовать добросовестно предусматривают обязанность обеих сторон сотрудничать друг с другом в процессе исполнения обязательства и предоставлять необходимую информацию (п. 3 ст. 307 ГК РФ)[1]. Отсутствие у покупателя информации, необходимой для исполнения обязательства, привело к тому, что денежные средства до поставщика не дошли. При этом поставщик, осознавая нереальность взыскания средств с банка, попытался извлечь выгоду из своего недобросовестного поведения, потребовав повторной уплаты. Следовательно, Коллегия правильно обратила внимание на несоответствие поведения поставщика п. 4 ст. 1 и ст. 10 ГК РФ.

Вместе с тем серьезные сомнения вызывает резолюция Коллегии, поставившей удовлетворение требований поставщика об оплате в зависимость от того, насколько реалистичны перспективы возврата денежных средств от банка покупателю. На наш взгляд, риск неплатежеспособности банка не должен влиять на решение основного вопроса (считается ли покупатель исполнившим свою обязанность по оплате товара). Если ответ будет утвердительным, то и риск утраты средств, перечисленных в несостоятельный банк, будет нести поставщик.

Однако помимо этих соображений в деле имеется еще одно важное обстоятельство, существенно меняющее всю картину. А именно то, что покупатель сам принял решение истребовать денежные средства от банка, подав заявление о включении его в состав конкурсных кредиторов. В этой ситуации довольно странно выглядит попытка покупателя установить в судебном порядке факт исполнения обязательства. Полагаем, что удовлетворение такого требования должно было сопровождаться суброгацией в правах конкурсного кредитора, т.е. вступлением поставщика на место покупателя в конкурсном процессе. Но этот вопрос даже не рассматривался судами. В таком случае уже поведение покупателя выглядит недобросовестной попыткой получения необоснованной выгоды, ведь он хочет освободиться от обязательства и параллельно взыскать уплаченную сумму с банка. На это в определении внимание не обращается, однако Коллегия в целом указала на необходимость проверки поведения покупателя на соответствие стандарту добросовестности. Это позволяет судам всесторонне исследовать вопрос добросовестности покупателя и сформулировать справедливое решение.

Комментарий также опубликован в Вестнике экономического правосудия, № 11 за 2015 год.

[1] Несмотря на то, что новый п. 3 ст. 307 ГК РФ еще не действовал в момент возникновения спора, сам по себе принцип добросовестности при осуществлении субъективных гражданских прав и исполнении обязанностей позволял сделать вывод о наличии у кредитора обязанности предоставления информации, необходимой для исполнения обязательства должником.