Приказ Минюста РФ от 13 апреля 2006 г. N 114 «Об утверждении Инструкции о проведении обязательного государственного страхования жизни и здоровья сотрудников учреждений и органов уголовно-исполнительной системы» (с изменениями и дополнениями)

Приказ Минюста РФ от 13 апреля 2006 г. N 114

«Об утверждении Инструкции о проведении обязательного государственного страхования жизни и здоровья сотрудников учреждений и органов уголовно-исполнительной системы»

С изменениями и дополнениями от:

16 августа 2007 г., 18 апреля 2013 г.

ГАРАНТ:

Приказом Минюста РФ от 31 июля 2009 г. N 231 подготовлены изменения в настоящий документ. Указанные изменения подлежат регистрации в Минюсте РФ

Во исполнение Федерального закона от 28.03.1998 N 52-ФЗ «Об обязательном государственном страховании жизни и здоровья военнослужащих, граждан, призванных на военные сборы, лиц рядового и начальствующего состава органов внутренних дел Российской Федерации, Государственной противопожарной службы, органов по контролю за оборотом наркотических средств и психотропных веществ, сотрудников учреждений и органов уголовно-исполнительной системы и сотрудников федеральных органов налоговой полиции» (Собрание законодательства Российской Федерации, 1998, N 13, ст. 1474) и постановления Правительства Российской Федерации от 29.07.1998 N 855 «О мерах по реализации Федерального закона «Об обязательном государственном страховании жизни и здоровья военнослужащих, граждан, призванных на военные сборы, лиц рядового и начальствующего состава органов внутренних дел Российской Федерации, Государственной противопожарной службы, органов по контролю за оборотом наркотических средств и психотропных веществ, сотрудников учреждений и органов уголовно-исполнительной системы и сотрудников федеральных органов налоговой полиции» (Собрание законодательства Российской Федерации, 1998, N 32, ст. 3900) приказываю:

1. Утвердить прилагаемую Инструкцию о проведении обязательного государственного страхования жизни и здоровья сотрудников учреждений и органов уголовно-исполнительной системы.

Информация об изменениях:

Приказом Минюста РФ от 18 апреля 2013 г. N 55 в пункт 2 внесены изменения

2. Федеральной службе исполнения наказаний (Г.А. Корниенко) обеспечить исполнение утверждаемой Инструкции.

3. Признать утратившими силу:

приказ Министерства юстиции Российской Федерации от 30.08.1999 N 254 «Об обязательном государственном страховании жизни и здоровья сотрудников учреждений и органов уголовно-исполнительной системы Министерства юстиции Российской Федерации» (зарегистрирован в Министерстве юстиции Российской Федерации 23.09.1999, регистрационный N 1913);

приказ Министерства юстиции Российской Федерации от 08.09.2003 N 214 «О внесении изменения в приказ Министерства юстиции Российской Федерации от 30 августа 1999 г. N 254» (зарегистрирован в Министерстве юстиции Российской Федерации 10.09.2003, регистрационный N 5059).

Информация об изменениях:

Приказом Минюста РФ от 18 апреля 2013 г. N 55 в пункт 4 внесены изменения

4. Контроль за исполнением приказа возложить на первого заместителя Министра А.А. Смирнова.

Зарегистрировано в Минюсте РФ 27 апреля 2006 г.

Регистрационный N 7768

Инструкция

о проведении обязательного государственного страхования жизни и здоровья сотрудников учреждений и органов уголовно-исполнительной системы

(утв. приказом Минюста РФ от 13 апреля 2006 г. N 114)

С изменениями и дополнениями от:

16 августа 2007 г., 18 апреля 2013 г.

I. Общие положения

1. Настоящая Инструкция определяет порядок оформления документов и выплаты страховых сумм по обязательному государственному страхованию жизни и здоровья сотрудников учреждений и органов уголовно-исполнительной системы в соответствии с Федеральным законом от 28.03.1998 N 52-ФЗ «Об обязательном государственном страховании жизни и здоровья военнослужащих, граждан, призванных на военные сборы, лиц рядового и начальствующего состава органов внутренних дел Российской Федерации, Государственной противопожарной службы, органов по контролю за оборотом наркотических средств и психотропных веществ, сотрудников учреждений и органов уголовно-исполнительной системы и сотрудников федеральных органов налоговой полиции» (Собрание законодательства Российской Федерации, 1998, N 13, ст. 1474)*(1) и постановления Правительства Российской Федерации от 29.07.1998 N 855 «О мерах по реализации Федерального закона «Об обязательном государственном страховании жизни и здоровья военнослужащих, граждан, призванных на военные сборы, лиц рядового и начальствующего состава органов внутренних дел Российской Федерации, Государственной противопожарной службы, органов по контролю за оборотом наркотических средств и психотропных веществ, сотрудников учреждений и органов уголовно-исполнительной системы и сотрудников федеральных органов налоговой полиции» (Собрание законодательства Российской Федерации, 1998, N 32, ст. 3900).

2. В период мобилизации, военного положения и в военное время порядок осуществления обязательного государственного страхования жизни и здоровья сотрудников учреждений и органов уголовно-исполнительной системы определяется законодательными и нормативными правовыми актами Российской Федерации.

II. Объекты и субъекты обязательного государственного страхования

3. Объектами обязательного государственного страхования являются жизнь и здоровье сотрудников учреждений и органов уголовно-исполнительной системы*(2).

4. Жизнь и здоровье застрахованных лиц подлежат обязательному государственному страхованию со дня начала службы в учреждениях и органах уголовно-исполнительной системы по день окончания службы.

При наступлении страховых случаев, предусмотренных абзацами вторым и третьим статьи 4 Федерального закона (подпунктами «а» и «б» пункта 9 настоящей Инструкции), эти лица считаются застрахованными в течение одного года после окончания службы в учреждениях и органах уголовно-исполнительной системы, если смерть или инвалидность наступила вследствие увечья (ранения, травмы, контузии) или заболевания, имевших место в период прохождения службы.

5. Если жизнь и здоровье застрахованных лиц подлежат обязательному государственному страхованию также в соответствии с иными федеральными законами и нормативными правовыми актами Российской Федерации, то им или членам их семей страховые суммы выплачиваются по их выбору только по одному основанию.

Выплата страховых сумм по обязательному государственному страхованию жизни и здоровья сотрудников учреждений и органов уголовно-исполнительной системы производится независимо от сумм, причитающихся застрахованным лицам по другим видам договоров страхования, за исключением случаев, предусмотренных абзацем первым настоящего пункта.

6. Страхователем по обязательному государственному страхованию*(3) является Федеральная служба исполнения наказаний. Территориальные органы ФСИН России, ее учреждения, исполняющие наказания, следственные изоляторы, а также предприятия и учреждения, специально созданные для обеспечения деятельности уголовно-исполнительной системы*(4), не вправе выступать в качестве страхователя по данному виду страхования.

7. Страховщиком по обязательному государственному страхованию*(5) может быть страховая организация, имеющая разрешение (лицензию) на осуществление обязательного государственного страхования и заключившая со страхователем договор обязательного государственного страхования.

8. В соответствии с пунктом 4 статьи 2 Федерального закона выгодоприобретателями по обязательному государственному страхованию*(6) в случае гибели (смерти) застрахованного лица являются:

супруг (супруга), состоящий (состоящая) на день гибели (смерти) застрахованного лица в зарегистрированном браке с ней (с ним);

родители (усыновители) застрахованного лица;

дедушка и бабушка застрахованного лица — при условии отсутствия у него родителей, если они воспитывали или содержали его не менее трех лет;

отчим и мачеха застрахованного лица — при условии, если они воспитывали или содержали его не менее пяти лет;

дети, не достигшие 18 лет или старше этого возраста, если они стали инвалидами до достижения 18 лет, а также обучающиеся в образовательных учреждениях независимо от их организационно-правовых форм и форм собственности, до окончания обучения или до достижения ими 23 лет;

подопечные застрахованного лица.

III. Страховые случаи

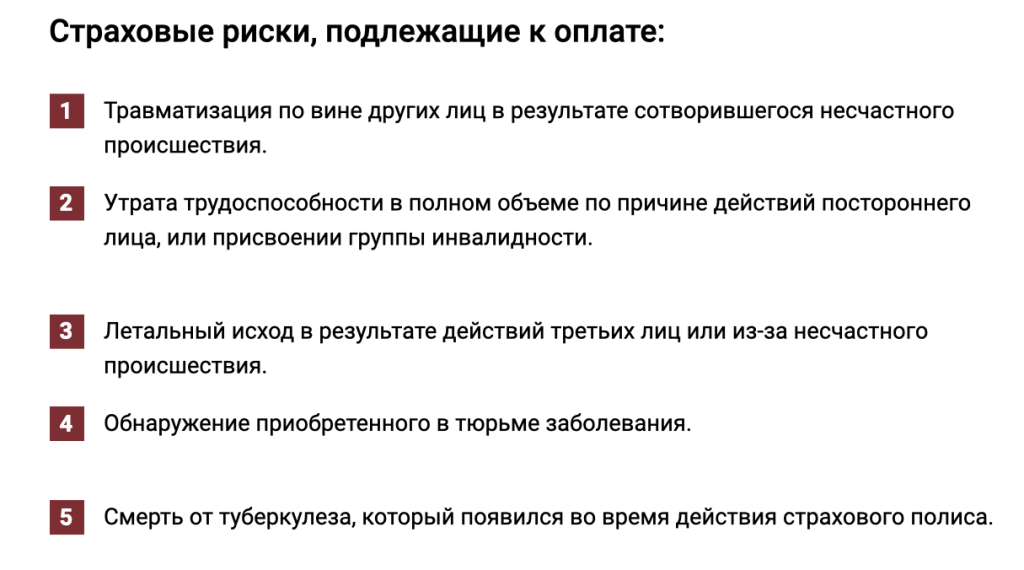

9. В соответствии со статьей 4 Федерального закона страховыми случаями при осуществлении обязательного государственного страхования*(7), с наступлением которых возникает право на получение страховой суммы, являются:

а) гибель (смерть) застрахованного лица в период прохождения службы в учреждениях и органах уголовно-исполнительной системы либо до истечения одного года после увольнения со службы вследствие увечья (ранения, травмы, контузии) или заболевания, полученных в период прохождения службы в учреждениях и органах уголовно-исполнительной системы;

б) установление застрахованному лицу инвалидности в период прохождения службы в учреждениях и органах уголовно-исполнительной системы либо до истечения одного года после увольнения со службы, вследствие увечья (ранения, травмы, контузии) или заболевания, полученных в период прохождения службы в учреждениях и органах уголовно-исполнительной системы;

в) получение застрахованным лицом в период прохождения службы в учреждениях и органах уголовно-исполнительной системы тяжелого или легкого увечья (ранения, травмы, контузии).

Что нужно знать о страховании жизни

Содержание:

1. Виды страхования жизни.

2. Рисковое страхование — страховые случаи, условия страхования.

3. Страхование здоровья — ОМС, ДМС, услуги.

3. Накопительное страхование жизни.

4. Инвестиционное страхование жизни.

5. Страхование в вопросах и ответах — частые вопросы.

6. Памятка: что делать, если произошел страховой случай?

Виды страхования жизни

Страхование жизни (СЖ) — обеспечение финансовой безопасности застрахованного лица, членов его семьи в непредвиденных ситуациях. На страховом рынке России представлены различные программы, которые защитят от различных рисков. В зависимости от поставленных целей СЖ делится на рисковое и накопительное.

Рисковое страхование жизни

Главное основание для покупки полиса СЖ — риск, связанный с работой и бизнесом, активным отдыхом, путешествиями. Основные действующие программы страхования жизни обеспечат защиту:

- от несчастного случая;

- граждан, выезжающих за рубеж, путешествующих по стране;

- лиц, чья профессия связана с повышенным риском (обязательное страхование);

- при ипотечном кредитовании.

Рисковая страховка жизни бывает индивидуальной (личной, на членов семьи — одного или нескольких), групповой (корпоративной). Срок действия — от одного дня до года. СК предлагают полисы стоимостью от 20 руб. до нескольких тысяч рублей, с разными страховыми суммами (до 1 млн. руб.) и вариантами покрытия.

Страховой случай наступает, когда застрахованный человек в период действия полиса:

- травмировался, причинил вред здоровью;

- попал в стационар;

- нуждается в хирургическом вмешательстве;

- получил инвалидность;

- умер.

Возмещение по страховке может получить он сам или назначенный им выгодоприобретатель (в случае ухода из жизни).

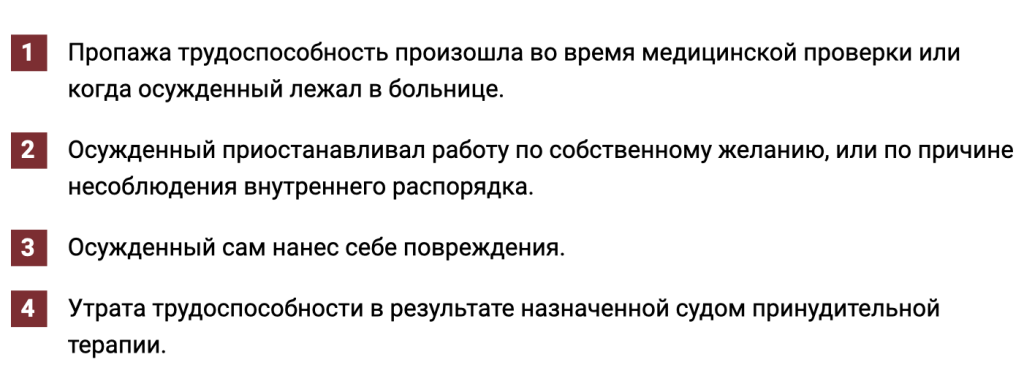

Выплаты по страховому полису не производят, когда застрахованное лицо умышленно причинило вред своей жизни и здоровью, находилось в наркотическом или алкогольном опьянении, совершило противоправные действия.

Для заключения договора страхования жизни нужно прийти в офис СК или купить полис онлайн. Страховку оформляют при наличии документа, удостоверяющего личность, на основании заявления. В некоторых случаях, например, когда стоимость полиса больше 1-2 млн. руб. или образ жизни гражданина связан с повышенным риском, страховщик может потребовать дополнительно другие документы. Некоторые программы страхования ставят ограничения по возрасту, по здоровью.

На стоимость полиса влияет набор страховых рисков, срок действия страховки и другие факторы. Например, в нашей компании можно оформить страховку жизни с полным перечнем страховых рисков. Полис действует круглосуточно по всему миру.

При наступлении нескольких страховых событий (травма-госпитализация-операция), компенсацию выплачивают по каждому из них.

Полис, купленный для путешествия за границу, для участия в соревнованиях или для другого мероприятия стоит дешевле, но покрывает только часть рисков.

СЖ — обязательное условие банка при ипотечном кредитовании, что часто ставит заемщика перед выбором — застраховаться или получить отказ в выдаче кредита. Ипотеку выдают на большой срок, во время которого могут произойти разные события. Если заемщик не сможет вернуть заем по причине болезни, смерти, банк будет вынужден организовать принудительное выселение семьи из ипотечной квартиры или дома. Но если жизнь заемщика застрахована, сумму кредита погасит СК. Если вам интересен данный вид страховки. То в нашей компании есть продукты, связанные с ипотечным страхованием. Страховая сумма — размер денежных обязательств по кредитному договору + 10%.

Страхование здоровья

В России действует обязательное медицинское страхование, которое гарантирует, что если вы заболеете, государство будет лечить вас бесплатно. По полису ОМС вам вылечат ОРВИ, 3 раза в год можно пройти диспансеризацию, а если нужна экстренная госпитализация, вам обязаны помочь даже без полиса.

Добровольное медицинское страхование — платная и более продвинутая версия ОМС. ДМС компенсирует расходы на лечение в случае непредвиденной утраты трудоспособности. При добровольном страховании себя и близких от острого или хронического заболевания, инвалидности или смерти от болезни, вследствие действия третьих лиц вы получаете все виды медицинской помощи:

- амбулаторную;

- стационарную;

- стоматологическую;

- скорую;

- реабилитационно-восстановительное лечение;

- диагностику и многое другое.

При наличии полиса у клиента, страховая компания круглосуточно с ним на связи, информирует о графиках работы врачей и поликлиник, дает адреса медучреждений, контактные телефоны. Вас могут записать на прием к врачу, организовать срочный выезд специалиста на дом, экстренную госпитализацию.

Цена страховки — от 8 тыс. руб. Чем больше услуг вам нужно, тем она дороже. Если вы — в зоне риска (например, старше 50 лет или страдаете гипертонией), СК применяет повышающий коэффициент, который увеличивает стоимость полиса. Если ДМС покупает работодатель, он получает налоговые льготы, а работники — корпоративные скидки.

Накопление капитала плюс страхование жизни

Программы накопительного страхования жизни (НСЖ) позволяют собрать нужную сумму для достижения важных жизненных целей (образование ребенка, покупка недвижимости и другие). При НСЖ средства накапливаются в течение 5, 10, 15, 20 и более лет.

Программа обеспечивает страховую защиту жизни и здоровья на весь период действия договора НСЖ. Страховые риски — травмы, заболевания, смерть в различных обстоятельствах. В сервисные опции могут быть включены услуги телемедицины, чек-ап диагностики, «второе врачебное мнение».

Заключая договор, человек называет сумму накопления и срок, за который он хочет создать капитал. Исходя из этого, СК рассчитывает сумму страхового взноса. Его платят в установленном размере раз в год, квартал или месяц. При условии регулярных платежей по окончании срока полиса НСЖ застрахованное лицо получает накопленную сумму и к ней — небольшие проценты (2-4% годовых).

Если человек уходит из жизни до окончания срока действия страховки, что является страховым случаем, его семья получает ВЕСЬ капитал, указанный в договоре, независимо от количества сделанных взносов. Накопления не включаются в общую массу при разводе, разделе имущества супругов — это личные деньги.

Лица с официальным источником дохода могут оформить возврат НДФЛ с части страховых взносов. Накопительная система — хорошая защита от импульсивных трат, поскольку страхователь не может пользоваться этими деньгами. Он защищен от возможных потерь, даже если СК станет банкротом или Центробанк отзовет у нее лицензию. Фонд гарантирования выплатит застрахованному лицу до 1,4 млн. руб. (закон вступит в силу с 2021 года).

Чтобы оформить НСЖ, нужно подать заявку на сайте выбранной вами СК. Многие крупные страховщики работают онлайн — полис вы получите по электронной почте после подтверждения согласия с условиями страхования. Взносы перечисляют на счет СК с личной банковской карты.

Инвестиционное страхование жизни и доход

Инвестиционное страхование жизни (ИСЖ) — долгосрочная программа. Полис действует от 3 до 10 и более лет, при этом единовременный взнос (крупную сумму) клиент должен внести на этапе заключения договора. Этот взнос СК делит на 2 части. Одну — вкладывает в безрисковые финансовые инструменты (например, гособлигации), чтобы сохранить вложенные клиентом деньги и получить небольшой доход от консервативного инвестиционного участия. Вторую — инвестирует в высокодоходные активы. Клиент выбирает их самостоятельно (золото, нефть, акции крупных компаний) при подписании договора и может менять во время действия полиса.

Если активы вырастут в цене, страхователь получает высокий инвестиционный доход, в несколько раз превышающий проценты по банковскому депозиту. Если они обесценятся, он сохранит 100% своего капитала, но даже в этом случае доходность не будет отрицательной. Таким образом, СК не возлагает риски на клиента и сохраняет его вложенные средства.

Страховые компании предлагают разные варианты выплат. Например, 100-процентый возврат вложенных средств + консервативный коэффициент участия в инвестициях или 95% вложений + доход от инвестирования в высоколиквидные активы.

Если страхователь хочет успешно вкладывать деньги, он должен внимательно следить за состоянием мировой экономики, правильно выбирать стратегию сохранения активов.

Кроме накоплений и приумножений капитала, страховка покрывает риски для жизни застрахованных лиц. Но страховая защита по таким программам минимальна, что дает возможность СК больше заработать. Размер страховых выплат на случай смерти, потери трудоспособности страхователя указывают в договоре.

- инструмент сбережения и накопления;

- выплаты при наступлении страхового случая не облагаются НДФЛ;

- граждане, трудоустроенные официально, получают налоговый вычет и вернут налог (13% от суммы взноса при открытии полиса на 5 лет);

- средства, вложенные в программу, нельзя конфисковать, взыскать, включить в состав совместно нажитого имущества (при разводе супругов), наследства (при выплате выгодоприобретателю после смерти застрахованного);

- страхователь приобретает инвестиционный продукт и страхование жизни.

НСЖ есть смысл оформлять для накоплений, ИСЖ — для получения дохода, но обычное страхование жизни обеспечивает защиту при гораздо меньших взносах.

Страхование жизни и здоровья: вопросы и ответы

1. Нужно ли проходить медицинский осмотр для заключения договора страхования?

В большинстве случаев СК не требуют медицинских справок.

2. Травма получена во время занятий спортом на отдыхе. Выплатит ли возмещение СК?

Выплатит, если в договоре предусмотрены риски, связанные с любительским спортом. Такая страховка обычно обходится дороже обычной.

3. Распространяется ли страхование жизни на случаи, связанные с ДТП?

Такие варианты защиты есть. Для этого нужно выбрать соответствующую программу.

4. Застраховали на работе по ДМС. Нужна ли еще одна страховка от болезни?

Это — разные услуги, хорошо дополняющие друг друга. По полису ДМС, скорей всего вам не нужно дополнительно оплачивать простое лечение, но в случае сложных проблем (операция по удалению опухоли, выявление гепатита), придется платить. Полис страхования болезни работает по-другому. Есть четкий перечень заболеваний, при выявлении которых СК оказывает финансовую поддержку.

5. Как получить налоговые льготы при НСЖ и ИСЖ?

Налоговый вычет при страховании жизни относится к социальным налоговым вычетам, как и расходы на образование, лечение. Максимальная сумма, с которой можно получить налоговый вычет — 120 тыс. руб. в год, уплаченных по договорам страхования со сроком действия 5 лет и более.

6. До какого возраста можно оформить СЖ?

Стороной договора может быть лицо, которому исполнилось 18 лет. В зависимости от вида страховки, есть ограничения по возрасту — до 50, 65, 70 лет.

Памятка: как действовать, если произошел страховой случай

1. Немедленно вызвать медработника для оказания помощи.

2. Уведомить СК (срок устанавливают в договоре) о событии.

3. Направить заявление страховщику, приложив к нему документы, подтверждающие страховой случай. В случае смерти застрахованного лица, это делает его наследник или выгодоприобретатель.

Сотрудники СК рассматривают заявление в течение 10-60 дней, проверяют документы, обстоятельства наступления страхового случая. Если нет претензий, производят выплаты.

Если умерший не назначил выгодоприобретателя, страховку получает его наследник на основании свидетельства о вступлении в право наследования (по истечении 6 месяцев со дня смерти человека).

Страхование лиц, отбывающих наказание. Или как избавить осужденного от произвола сотрудников ФСИН.

И снова здравствуйте, уважаемые читатели, подписчики и гости сайта 9111. ру.

Вчера в своей публикации я подняла тему как и чем можно помочь своему близкому и родному человеку, который преступил закон и находится под следствием в СИЗО или уже отбывает срок наказания в исправительной колонии. Подробнее ➤

Сегодня я хочу заострить отдельно ваше внимание на страховании.

К сожалению, часто встречаются случаи неправомерных действий в местах заключения, которые могут привести и приводят к причинению вреда здоровью, а в некоторых случаях даже и к смерти. Страхование жизни осужденного поможет решить именно такие проблемы.

Не для кого не секрет, что осужденные по УК РФ, отбывающие свой срок в исправительных учреждениях, достаточно часто сталкиваются с насилием. Всем нам понятно, что неоказанием первой помощи в случае травмы, несчастного случая или умышленного причинения вреда здоровью как со стороны сокамерников, «сидельцев» или со стороны персонала ИК, может привести к непоправимым последствиям.

Чтобы таких тяжких последствий не было, а также чтобы получить денежную компенсацию за нанесенный вред его здоровью, осужденный может застраховаться. Если застрахованный заключенный в период заключения получит травмы, то компенсация ему гарантирована.

Что же входит в страховку осужденного?

Однако, в выплате могут отказать если:

Как же можно застраховать осужденного?

Всё очень просто. Для оформления такой страховки необходимо участие близких родственников заключенного. Это необходимо для того, чтобы при наступлении страхового случая, при котором необходимо будет произвести страховую выплату, они смогли собрать необходимую документацию для обращения в страховую компанию.

Родные и близкие осужденного самостоятельно могут выбрать страховую компанию, где они и получат этот страховой полис. Но, возможно это будет это сделать только после уточнения ИК, в котором осужденный будет отбывать наказание.

Соблюдение прав осужденного будет происходить потому, что компенсировать причиненный вред здоровью заключенному будет начальник тюрьмы из собственного кармана. Именно такой страховкой заключенный сможет обезопасить себя от халатности персонала и их противоправных действий.

Мы знает не мало случаев беспредела со стороны сотрудник ФСИН по отношению к заключённым. Вот только один пример из многих:

А теперь где же можно оформить такую страховку. Страховых компаний не мало. Но, я бы доверила это дело страховщикам из нижеприведенного видео. Подробнее ➤

Частые вопросы при страховании ипотеки

Всем, кто имеет или собирается взять ипотечный кредит. Страховку нужно оформлять ежегодно в период действия ипотеки.

Какой тип полиса выбрать?

Все зависит от требований конкретного банка. При этом важно понимать, что страхование имущества — законом закрепленная обязанность ипотечного заемщика, а страхование жизни и здоровья может влиять на понижение процентной ставки по кредиту.

Какие документы нужны для оформления?

Паспорт заемщика, кредитный договор, если уже заключен с банком. Для полиса по имуществу еще потребуется указать характеристики объекта залога (площадь квартиры, адрес, год постройки и этажность дома, есть ли газификация и деревянные перекрытия). Их можно найти в кадастровом или техпаспорте жилого объекта.

Как происходит оплата полиса?

На третьем этапе оформления полиса, после того как кликнете «Оформить», в течение одной минуты страховая компания сформирует ссылку на оплату. Перейдите по ней для завершения покупки или отправьте клиенту. Оплата уходит напрямую в страховую компанию.

Обратите внимание, время действия ссылки на оплату ограничено, срок указан рядом. Если не успеете вовремя, просто обновите ссылку. Соответствующая кнопка появится по истечении срока.

Можно ли застраховать жизнь и имущество отдельными полисами?

Да, можно. Суммарная стоимость обоих полисов будет такая же, как если оформить комплексную страховку.

Что влияет на стоимость страховки?

В первую очередь на стоимость влияет сумма задолженности по кредиту. Также в расчете участвуют характеристики залогового имущества, пол, возраст и профессия заемщика.

Цена тут и напрямую в страховой компании отличается?

Стоимость полиса может различаться, но незначительно. Формирование предварительного расчета и его корректировка после ввода сведений о заемщике, кредитном договоре и объекте залога происходит на стороне страховой компании. Мы на это не влияем и не делаем наценку.

Почему клиенту выгодно оформить страховку ипотеки через меня?

Услуги страхования, которые предлагает банк-кредитор, могут превышать рыночную стоимость полисов в два-три раза. Поэтому покупка полиса напрямую в страховой гораздо выгоднее клиенту. А в нашем сервисе можно увидеть предложения четырех СК и выбрать оптимальное.

Как оформить страховку жизни на созаемщиков?

Оформляйте отдельные полисы страхования жизни на созаемщиков. Имейте в виду, что сумма остатка по кредиту делится между созаемщиками пропорционально их доходу и доля каждого прописывается в кредитном договоре. Поэтому, перед тем как оформить такой полис, просите клиентов-страхователей уточнить сумму остатка по кредиту на каждого созаемщика. Для этого следует прочитать условия кредитного договора или обратиться за помощью к кредитному менеджеру банка.

Важно: не путайте понятия «созаемщик» и «поручитель». Принцип оформления полисов поручителей иной: основной заемщик страхуется на 100% суммы остатка по кредиту, а поручитель на долю, указанную в кредитном договоре. Это также можно выяснить у кредитного менеджера банка.

На какой тип имущества по ипотеке можно застраховаться?

В Pampadu.ru пока можно оформить страховку на квартиру в многоквартирном доме этажностью не менее 3 этажей. Как только страховые позволят оформлять через наш сервис страховки на частные дома и земельные участки, мы сразу же сообщим об этом.

Для каких банков доступна страховка?

Полисы, оформленные через наш сервис, принимают восемь ведущих банков:

Московский кредитный банк,

Почему после заполнения всех данных цена может поменяться?

На стоимость полиса влияет не только сумма задолженности по кредиту, пол и возраст заемщика, но еще и характеристики залогового объекта имущества, профессия заемщика и др. Поэтому при предварительном расчете вы можете видеть одну цену, а после ввода данных — другую.

Может ли страховая компания отказать клиенту в страховании ипотеки?

Да, такая ситуация возможна. Некоторые компании не берут на страхование квартиры в газифицированных домах, другие — если еще не получен номер кредитного договора. Также сложности могут возникнуть у людей с инвалидностью или имеющих опасную профессию.

Перед оплатой внимательно ознакомьтесь со всеми пунктами чекбокса, где требуется подтвердить отсутствие ограничений и дать согласие на правила страхования. У каждой страховой они различаются. Поэтому, если ваш клиент не проходит по ограничениям одной компании, попробуйте оформить ему полис в другой. Вашему выбору представлены четыре страховых компании.

Как оформить полис, если кредитный договор еще не подписан?

Некоторые страховые компании позволяют оформлять полис до заключения кредитного договора. Для этого в блоке данных по ипотеке есть чекбоксы «Собираюсь взять ипотеку», «Нет номера кредитного договора». При клике сможете пропустить заполнение соответствующих полей. А еще увидите уведомления, что даты начала действия страховки и кредитного договора должны совпадать и номер договора можно вписать во время сделки в банке.

На какой срок оформляется страховка?

В нашем сервисе полис можно оформить на 1 год и более. Практика ежегодного продления страховки стандартна и выгодна заемщику. Ведь по прошествии года сумма остатка кредитной задолженности уменьшается, соответственно понижается и стоимость полиса. А еще это избавит от переплаты в случае досрочного погашения ипотеки.

Где узнать комиссию по полисам страхования ипотеки?

Размеры комиссионных вознаграждений по полисам страхования ипотеки вы можете увидеть в разделе «Моя комиссия».

Здесь сначала выбирайте одну из четырех страховых компаний, которые работают с ипотекой: Альфа, Абсолют, Зетта и Пари. Затем укажите в фильтре продукт «Ипотека». Так увидите размер комиссии в процентах по каждой страховой. Кроме того, поймете, с какими банками сотрудничает конкретная СК, насколько различается размер комиссии в зависимости от банка.

Можно ли расторгнуть договор страхования?

Да, можно. Но порядок действий и условия возврата денежных средств могут сильно различаться у разных страховых компаний. Поэтому мы подготовили про это подробную статью «Как расторгнуть договор страхования ипотеки».

Как поступать в случае ошибок в заполнении полиса?

Требования страховых компаний различаются. Некоторые готовы вносить изменения по обращению на электронную почту, а некоторые требуют личного посещения офиса компании. Подробнее о регламентах каждой СК читайте в статье «Как исправить ошибку в полисе».

Что делать при наступлении страхового случая?

Сроки, порядок действий и список необходимых документов бывают прописаны в полисе или памятке страхователя, которую он получает вместе с полисом. Подробную консультацию можно также получить, позвонив на горячую линию страховой компании. Вкратце рекомендации таковы:

Если произошел страховой случай по имуществу (пожар, залив и т.п.), в первую очередь сообщайте в аварийные службы, чтобы минимизировать ущерб. Не пытайтесь производить ремонт до оценки повреждений представителем компании.

Если наступил страховой случай по здоровью, незамедлительно обратитесь в медицинскую организацию.

Подайте письменное заявление в страховую компанию и предоставьте документы, необходимые для принятия решения о выплате.

Пожизненное страхование: почему это важно и ценно

Узнаем, что такое пожизненное страхование, зачем оно нужно и какие есть альтернативные варианты защиты от фатальных рисков, связанных с причинением вреда жизни и здоровью.

Страхование не может уберечь от неблагоприятных ситуаций, но позволяет быть подготовленным ко многим рискам. Самый опасный риск в жизни человека – уход из жизни, который может наступить в результате несчастного случая, болезни или воздействия третьих лиц. Страхование позволяет не только обезопасить себя от непредвиденных обстоятельств, но и решить целый комплекс финансовых вопросов.

Виды страхования жизни

В зависимости от срока действия программы выделяют два вида страхования жизни на случай смерти: срочное и пожизненное.

Срочное – предусматривает защиту на определенный период времени. Если застрахованный не дожил до окончания срока действия договора, выгодоприобретатель получает страховую выплату. Если клиент благополучно доживает до окончания программы, страховая защита прекращает свое действие, а все оплаченные взносы остаются в распоряжении страховщика. Например, вы застраховали свою жизнь на время туристической поездки. Если вы благополучно вернулись из путешествия и страховка вам не пригодилась, то ее действие завершается.

Пожизненное – длится на протяжении всей жизни застрахованного вплоть до его смерти. Договор будет действовать до наступления страхового случая (уход из жизни) или его расторжения. Страховая сумма при признании события страховым случаем будет выплачена обязательно, но неизвестен момент выплаты.

Пожизненное страхование

В большинстве случаев для оформления пожизненного страхования не требуется проведение проверки здоровья. Но если страховая сумма достаточно высокая или возраст застрахованного приближается к пенсионному, то страховщик может провести оценку возможных рисков. С этой целью клиент направляется на комплексное медицинское обследование, которое оценивает состояние клиента и выявляет у него наличие смертельно опасных или хронических заболеваний. Наличие таковых может существенно повлиять и на условия договора страхования, и на размер страхового взноса.

При пожизненном страховании величина страхового взноса фиксирована и не подлежит изменениям. Просрочка хотя бы одного платежа по договору может привести к прекращению его действия и потере всех накоплений.

С одной стороны, клиентов привлекают договоры пожизненного страхования, которые дают шанс не только застраховать свою жизнь, но и в силу их долгосрочности играют роль накопительного инструмента. Сбережения становятся своего рода наследством, которое будет передано близким после ухода застрахованного из жизни. С другой стороны, неопределенный срок оплаты страховых взносов может доставлять психологический дискомфорт.

Пожизненное страхование предполагает только один риск – смерть застрахованного по любой причине.

Какие преимущества дает страхование жизни?

Пожизненное страхование – это проявление ответственности застрахованного за свою жизнь и благополучие близких в случае его ухода из жизни.

Страхователь может сам назначать и менять состав выгодоприобретателей, поэтому споров о наследстве не возникнет. Третьи стороны не могут претендовать на вложенные деньги.

При длительном сроке договора страхователь имеет возможность не только накопить существенную сумму, но и получить дополнительный доход за счет начисляемых процентов.

Альтернативные варианты защиты от фатальных рисков

Альтернативным вариантом страхования на случай смерти выступают программы накопительного страхования жизни (НСЖ). Договор НСЖ заключается на длительный срок – от пяти до 15 лет – и включает в себя страхование от нескольких рисков.

С программой НСЖ вы не просто копите на важную цель, но и получаете финансовую защиту на случай непредвиденных сложных обстоятельств. Например,

вы оформили программу НСЖ «Целевой капитал» от Райффайзен Лайф;

откладываете – 10 000 руб./мес.;

срок накоплений – 10 лет.

При наступлении страхового случая – уход из жизни или инвалидность I группы в результате несчастного случая – выгодоприобретатель получает страховую сумму, которую застрахованный планировал накопить, – 1,2 млн руб.

Если причиной смерти или инвалидности клиента выступает какая-либо болезнь, страховщик возвращает ему (в случае смерти – его наследникам либо назначенным выгодоприобретателям) все накопленные средства.

Если застрахованный благополучно доживает до окончания срока действия программы, он получает всю сумму накоплений – 1,2 млн руб. – и возможный дополнительный инвестиционный доход.

Договор страхования жизни, заключенный на пять лет и более, дает возможность получить социальный налоговый вычет и вернуть 13% от суммы осуществленных страховых взносов, но не более 120 000 руб. за налоговый период.

Некоторые программы НСЖ предлагают дополнительные полезные сервисы и опции: медицинские консультации онлайн, налоговый вычет, индексацию накоплений.